Wie man einen großen Spieler auf einem Cluster Chart erkennt

Die Aufgabe, einen großen Player auf einem Chart eines Finanzinstruments zu erkennen, hat eine wichtige Bedeutung. Schließlich hat ein großer professioneller Player genug Macht, um Preisänderungen zu beeinflussen. Daher erhöht der Handel im Einklang mit seinem Handeln die Erfolgschancen eines privaten Einzelhändlers.

Das Problem ist, dass:

- es unwahrscheinlich ist, dass ein wichtiger Akteur daran interessiert ist, dass alle anderen über seine Operationen Bescheid wissen;

- die korrekte Interpretation von großem Volume Splash (oder einer Reihe von Splashes) viel schwieriger ist, als sie zu bemerken.

In diesem praktisch wertvollen Artikel zeigen wir Ihnen die Logik, wie Sie Ihre Effizienz steigern können, um einen Big Player zu finden und seine wahren Absichten zu erkennen. Dazu verwenden wir die Clusteranalyse und andere nützliche Tools der Handels- und Analyseplattform ATAS.

Lesen Sie weiter:

- eine 90-jährige Vorgeschichte;

- Beispiele von dem Finden eines großen Players auf dem BTC USD Chart;

- ein Beispiel der Suche nach einem wichtigen Akteur auf dem Ölmarkt;

- ein Beispiel im NQ Aktienindex Futures Markt;

- Am Ende des Artikels gibt es einen Bonus.

Die Interpretationen der Interaktion zwischen Preisen und Volumina im Artikel funktionieren auf allen liquiden Märkten und Timeframes. Bewährt in der Geschichte.

Eine 90-jährige Vorgeschichte

Das Interesse der Marktteilnehmer am Handeln eines großen Players ist seit vielen Jahrzehnten bekannt. Zeitgenossen schrieben, dass, wenn Informationen über eine große Transaktion auf dem Telegrafenband der Börse auftauchten, die Schreie der eindrücklichsten Personen in der Halle des Maklerbüros zu hören waren.

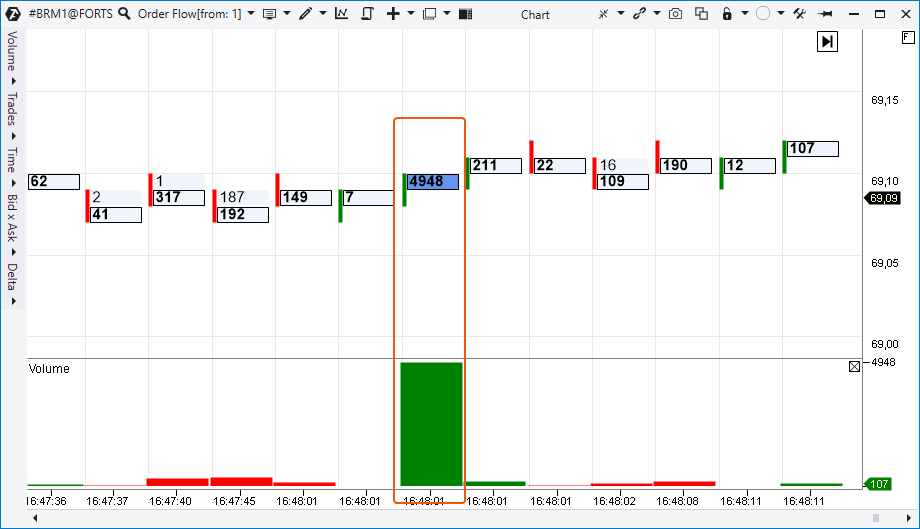

Stimmen Sie zu, dass auch große Mengen auf dem Chart Ihre Aufmerksamkeit erregen? Als Beispiel ist unten ein Screenshot des Order Flow Charts vom Brent Öl Futures Markt der Moskauer Börse.

Dies ist natürlich ein Beweis der Aktivität eines großen Players (gewöhnliche Händler können nicht über 5.000 Kontrakte in einem Geschäft verfügen). Und was macht er und warum? In einem so begrenzten Kontext ist es völlig unmöglich, es zu verstehen. Aber je mehr Daten aus längeren Timeframes stammen, desto mehr Versionen werden wachsen.

Es gibt jedoch eine ziemlich einfache Logik, um zu verstehen, was ein Hauptakteur auf dem Markt tut. Der Schlüssel ist das Preisverhalten, auf das später eingegangen wird.

Vielleicht der erste, der diese Preis-Mengen-Beziehung beschrieb, war Richard Wyckoff, die Wall Street Legende. Die Einzigartigkeit von Richards Karriere (begonnen 1891) besteht darin, dass er:

- ein gewöhnlicher Angestellter eines Maklerbüros, der mit gewöhnlichen Kunden arbeitet;

- Leiter seines eigenen Maklerbüros, in dem er die Aktionen der großen Manipulatoren dieser Zeit beobachtete;

- praktizierender Händler und Investor;

- ein Lehrer für Finanzmagnaten (wie J. P. Morgan).

Da Wyckoff die Gewohnheiten und Tricks der Big Player kennt, könnte er durch Betrachten eines einfachen täglichen OHLC Charts mit einem Histogramm der Volumina eine sehr genaue Einschätzung darüber treffen, was tatsächlich auf dem Markt passiert.

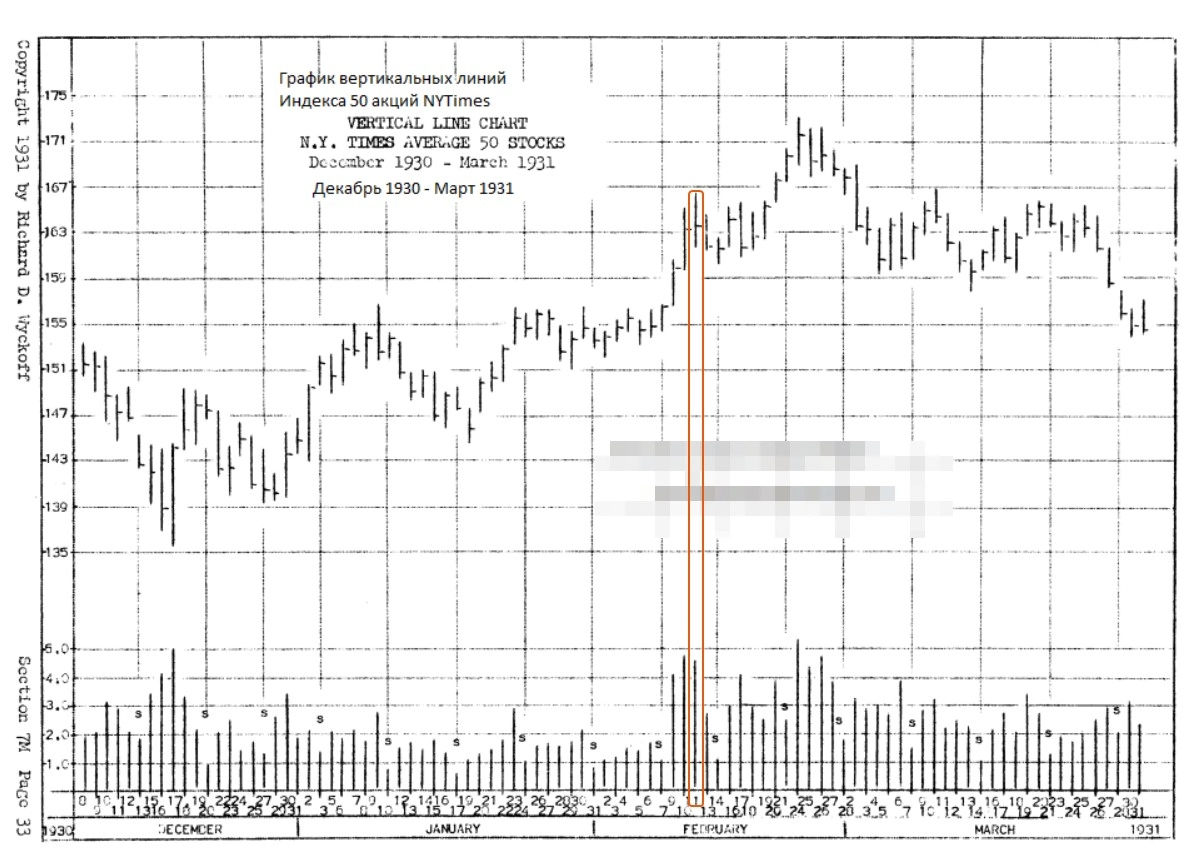

Ein Beispiel stammt aus dem Trainingskurs „Richard Wyckoff’s Method of Trading and Investing in Stocks“, wo der Autor einen Aktienchart NY Times Average 50 stocks von 1931 analysiert. Wie Sie wissen, dominierte damals die Weltwirtschaftskrise das Land.

Beachten wir, dass die Aktien zu diesem Zeitpunkt auch für den halben Samstag gehandelt wurden, sodass die Volumenbars heutzutage klein sind.

Folgendes schreibt Richard über die Bar vom 11. Februar (auf dem Chart hervorgehoben):

Das außergewöhnlich große Volumen des 11. sowie die Unmöglichkeit eines signifikanten weiteren Wachstums auf dem hohen Volumen des 11., wie üblich, sind ein Indikator für eine gewisse Verteilung und Regression. Am 11. stieg der Index maximal nur 1 Punkt höher als am 10. und schloss mit nur einem geringen Gesamtanstieg bei einem großen Volumen – ein großes Angebot überwindet die Nachfrage.

Die Logik besteht darin, die erzielten Fortschritte mit dem hohen Volumen zu vergleichen. Wenn der Index nur 1 Punkt über dem Hoch des Vortages ein Hoch erreichte und mit einem leichten Anstieg schloss, bedeutet dies, dass ein großer Verkäufer aktiviert wurde. Stellte das hohe Volumen am 11. Februar die Stärke der realen Nachfrage dar, wären die Preissteigerungen zwischen dem 11. und 10. Februar ebenso deutlich wie zwischen dem 9. und 10. Februar gewesen.

Der 11. Februar markierte das Aufkommen starker Verkaufsorders, die das explosive Wachstum stoppten und den Beginn einer mehrwöchigen Distributionsphase markierten.

Klassik und Moderne

Mal sehen, ob Wyckoffs „altmodische“ Idee bei einem so modernen Instrument wie BTC USD funktioniert. Wer hätte 1931 gedacht, als eine Unze Gold 17 Dollar wert war, dass 90 Jahre später Münzen, die es in Wirklichkeit nicht gab, 45.000 Dollar einbringen würden?

Aber achten Sie auf den Chart, 5-Minuten Zeitraum, Daten von der Bitfinex Börse. Wir haben den Indikator für vertikale Volumina (violettes Histogramm) und ATR mit Periode = 1 hinzugefügt, um die Bewertung der Preisdynamik zu erleichtern.

Kerze 10:55. Ein niedriger ATR Wert zeigt an, dass die Kerze „schmal“ ist. Aber die Mengen sind sehr hoch. Vergleichen Sie diese Kerze mit der vorherigen, die das Unterstützungsniveau S durchbrach. Das hohe Volumen der vorherigen Kerze könnte als die Bemühungen der Verkäufer beim Level Breakout interpretiert werden.Und der Fortschritt war angemessen. Und bei der Kerze um 10:55 Uhr gibt es keinen Fortschritt. Der Preis lief sozusagen an eine unsichtbare Barriere. Und all die Bemühungen, die in dem hohen Volumen sichtbar wurden, haben sich nicht in ein sinnvolles Ergebnis „umgewandelt“.

Dies ist die Logik von Wyckoff, die darauf hinweist, dass es einen großen Käufer auf dem Markt gibt, der verhindert, dass der Preis durch die Kraft seiner Limit-Buy Orders weiter sinkt. Und als der Verkaufsdruck nachließ, stieg der Preis schnell wieder nach oben.

Kerze 11:40. Das gleiche Beispiel, nur im Gegenteil. Wir sehen eine schmale Kerze (nach der ATR zu urteilen), aber mit hohem Volumen. Vergleichen Sie es mit der vorherigen. Auch bei der 11:35 Kerze ist das Volumen hoch, aber die erzielten Wachstumsfortschritte sind dem Volumen angemessen, was man über die 11:40 Kerze nicht sagen kann.

Ausgehend von dieser Kombination von 2 Kerzen können wir uns ein Urteil bilden, dass beim Breakout des Widerstands R ein großer Verkäufer auf dem Markt auftauchte, der einen Aufwärtsimpuls traf und sein Sell-Limit in signifikanter Höhe gegen den Strom der Marktkäufe platzierte. Das große Angebot überwand die Nachfrage. Infolgedessen war der Preis nach 1 Stunde um 750 US Dollar niedriger.

Vielleicht sind die obigen Berechnungen nichts anderes als Vermutungen, Zufälle? Und wenn doch, dann nur temporär und nicht in allen Märkten?

Tauchen wir also tiefer in Patterns ein.

Moderne Analysetools in der ATAS-Plattform helfen Ihnen zu verstehen, was hinter den Kulissen von Bars/ Kerzen passiert, die 2 charakteristische Merkmale aufweisen:

- erhöhtes Volumen (ein Zeichen für die Aktivität eines Hauptakteurs);

- langsamerer Fortschritt in der Trendbewegung im Vergleich zu den vorherigen Bars/Kerzen.

Entdeckung eines Hauptakteurs auf dem Ölmarkt

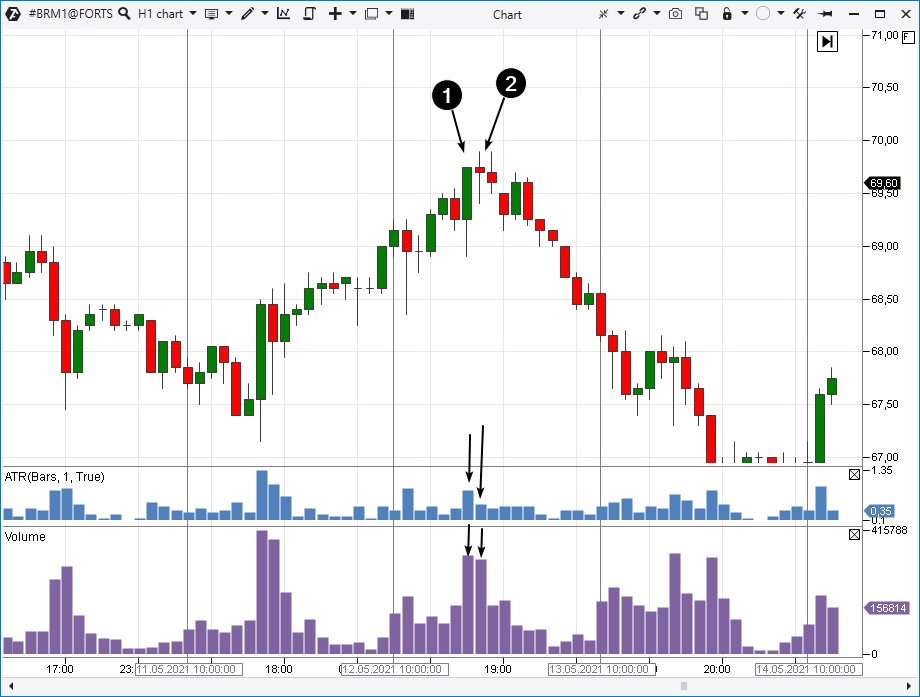

Der Screenshot unten zeigt das Öl Futures Chart der Moskauer Börse (stündlicher Zeitraum).

Vergleichen wir Kerzen 1 und 2:

- Die erste Kerze hat ein hohes Volumen und einen signifikanten bullischen Fortschritt, was durch einen starken Schlusskurs und einen Preisanstieg zwischen Eröffnung und Schluss bestätigt wird. Das ist eine starke Dynamik.

- Die zweite Kerze hat ebenfalls viel Volumen, jedoch ohne bullischen Fortschritt, da die Eröffnungs- und Schlusskurse fast gleich sind und die ATR auf den Durchschnittswerten liegt. Die Preisdynamik ist durchschnittlich, aber hohe Volumina deuten darauf hin, dass ein wichtiger Player aktiv ist. Was macht er?

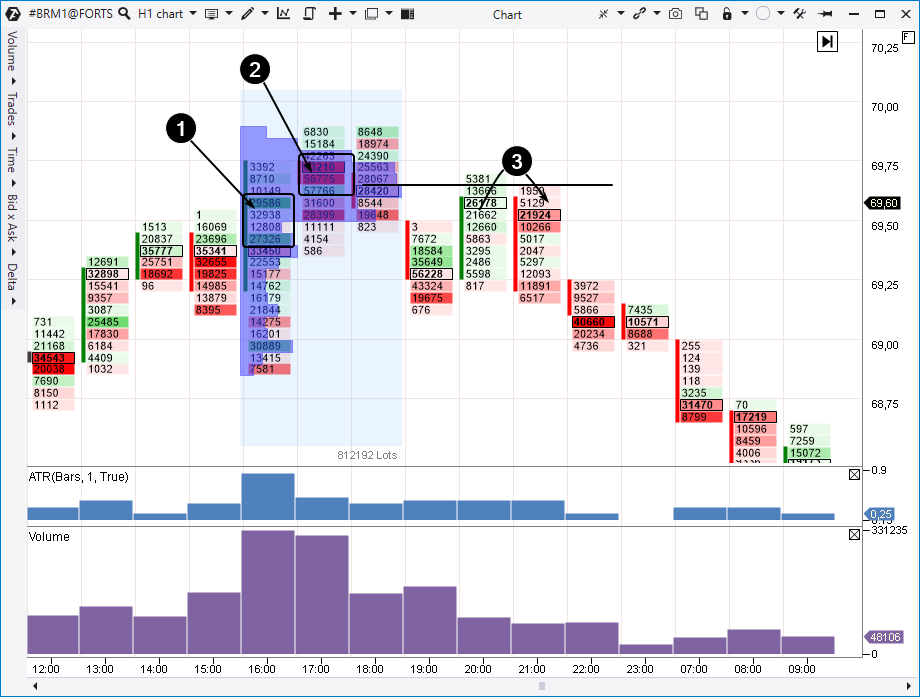

Nehmen wir mehr Informationen aus Cluster Charts. Wir haben dem Chart auch ein beliebiges Profil für Bars mit hohem Volumen hinzugefügt. Was geschieht?

An Punkt 1 sehen wir hellgrüne Cluster. Offensichtlich ist dies der Druck des Flusses von Market-Buy Orders, der um 14:00-15:00 Uhr das Maximum der Bars durchbrach. Vielleicht hat dort schon ein großer Verkäufer angefangen, mit seinem Sell-Limit dem Flow zu begegnen.

An Punkt 2 sehen wir einen leuchtend roten Cluster und haben daher Grund zu der Annahme, dass der Fluss der Market-Buy-Orders versiegt ist und ein großer Verkäufer, der mit seinem Sell-Limit dem Fluss der Marktkäufe begegnet, seine Taktik geändert hat und begann auf dem Markt zu verkaufen.

Bezeichnenderweise hat das Profil die Form des Buchstabens „P“ angenommen, was darauf hinweist, dass über 69,50 ein ernsthafter Kampf der Hauptinteressen stattfindet. Der bärische 19:00 Bar deutet darauf hin, dass der große Verkäufer der Gewinner ist.

Bei Punkt 3 sehen wir einen Test des hohen Volumens des „Buchstabens P“.

Bei der 21:00 Uhr sehen wir einen Cluster mit dem maximalen Volumen, bei dem die Verkäufer gewonnen haben. Dies war der Beginn eines starken Preisrückgangs (und ein vernünftiger Einstiegspunkt für eine Short Position). Und dank der Logik, die vor 90 Jahren funktionierte und bis heute zu funktionieren scheint, konnten wir die frühen Anzeichen einer Trendumkehr an den Bars 1-2 erkennen.

Funktioniert die beschriebene Logik immer?

Nein. Wir glauben, dass nur Betrüger eine Garantie dafür geben können, wo genau der Börsenpreis in N Minuten / Stunden / Tagen liegt. Erfahrene Trader hingegen wissen, dass sie es mit Wahrscheinlichkeiten zu tun haben. Die Hauptsache ist, die Quoten zu Ihren Gunsten zu halten und das Kapital keinen unnötigen Risiken auszusetzen, wie etwa dem Handel gegen den Trend.

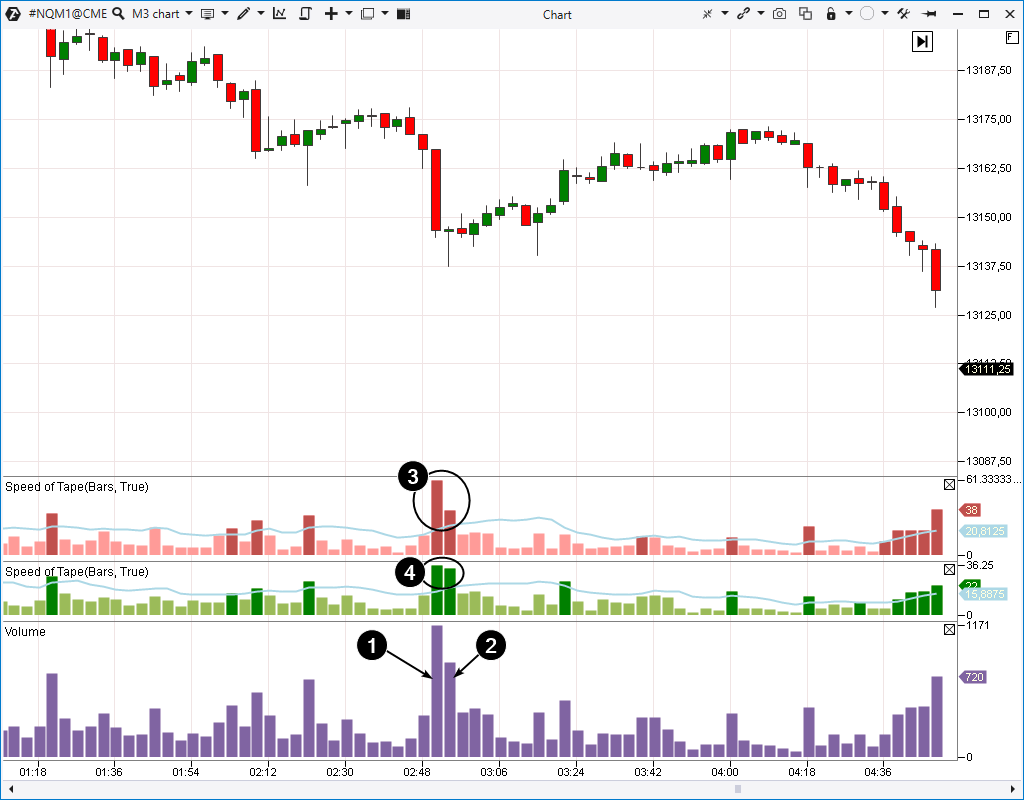

Betrachten wir das Beispiel des Nasdaq Aktienindex Futures Marktes. Wir haben dem 3-Minuten Chart 2 Speed of Tape Indikatoren hinzugefügt – der obere zeigt die Geschwindigkeit der Marktverkäufe, der untere – die Geschwindigkeit der Marktkäufe.

Die Nummern 1 und 2 zeigen die beiden größten Volume Splashes auf dem Chart. Sie entsprechen 2 Kerzen:

- der erste ist breit bärisch;

- der zweite ist schmal mit einem langen unteren Schatten, wie eine Pin-Bar.

Basierend auf der beschriebenen Logik kann eine solche Kombination von Price Action mit den Daten des Volumenindikators als das Auftreten eines großen Limitkäufers interpretiert werden. Die Speed of Tape-Messungen geben eine Bestätigung, da die Verkaufsgeschwindigkeit stark gesunken ist und die Käufe aktiv bleiben (durch die Zahlen 3-4 dargestellt).

Mit anderen Worten, ein gewisses großes Interesse fanden den niedrigen Preis attraktiv und versuchten, diesen Moment zu seinen Vorteil zu nutzen. Dies wird jedoch wahrscheinlich nicht funktionieren, denn nach 2 Stunden senkte ein neuer rückläufiger Impuls den Preis unter die Tiefststände von Kerzen mit großen Volumina (1-2).

Es geht um den allgemeinen bärischen Kontext. Das Auftreten eines großen Käufers führte nur zu einer kurzfristigen Verstärkung des Abwärtstrends, der den älteren Zeitrahmen dominierte.

Schlussfolgerungen

Der Markt ist ein Kampf zwischen Käufern und Verkäufern, die alle danach streben, Vorteile zu erzielen. In Übereinstimmung mit den Absichten eines großen Teilnehmers erhöhen gewöhnliche Händler ihre Gewinnchancen. Die obige Methode wird dabei helfen.

Um seine Wirksamkeit zu verbessern:

- in der Nähe wichtiger Unterstützungs-/Widerstandsniveaus anwenden;

- das allgemeine Bild des Marktes und Trends in den älteren Perioden berücksichtigen;

- ein Cluster Chart und / oder zusätzliche Indikatoren verwenden, um Ihre Entscheidungen zu validieren.

Laden Sie die ATAS Plattform kostenlos herunter. Sehen Sie sich an, wie die Interpretationen von Preis- und Volumeninteraktionen in diesem Artikel in den Märkten funktionieren, die Sie handeln.

Die Informationen in diesem Artikel sind nicht als Aufforderung zur Investition oder zum Kauf/Verkauf von Vermögenswerten an der Börse zu verstehen. Alle Situationen, die in diesem Artikel besprochen werden, dienen ausschließlich dem Zweck, sich mit der Funktionalität und den Vorteilen von ATAS vertraut zu machen.