WIE MAN DIE ANALYSE VON DREI MARKTDIMENSIONEN KOMBINIERT

Finanzmärkte existieren in drei Dimensionen – Preis, Zeit, Volumen.

Wenn ein Händler / Investor alle drei Dimensionen nicht berücksichtigt (z. B. die Analyse der Volumendynamik weglässt), ist dies mit negativen Konsequenzen verbunden, da seine Schlussfolgerungen nicht ausreichend begründet werden.

Bildlich gesprochen sind das Handeln an der Börse und das Nichtberücksichtigen aller Marktdimensionen wie das Fahren eines Autos, bei dem sich das Lenkrad nur in eine Richtung dreht. Man wird nicht weit kommen.

- Wie führt man eine umfassende Marktanalyse unter Berücksichtigung aller Dimensionen durch?

- Methoden zur separaten Analyse jeder Dimension; ihre Vor- und Nachteile.

- Wie kann man „das Puzzle zusammensetzen“ und Informationen über Preis, Zeit und Handelsvolumen kombinieren?

Dieser Artikel erzählt davon.

PREIS. DIE ERSTE MARKTDIMENSION

Der Preis eines Börsenwertes ist das erste und wichtigste, worauf geachtet werden muss. Der aktuelle Preis spiegelt den Konsens zwischen Käufern und Verkäufern wieder.

Ist es möglich, Prognosen und Geschäfte nur auf der Grundlage der Preisdynamik zu machen? Diese Frage hat keine eindeutige Antwort. Wir sind uns jedoch sicher, dass die Schlussfolgerungen umso vernünftiger sind, je zuverlässiger diese Informationen berücksichtigt werden.

Im Laufe der Jahrhunderte hat die Menschheit viele Methoden zur Analyse des Verhaltens der Börsennotierungen entwickelt. Hier sind nur einige davon:

- Candlestick Analyse

- Grafische Analyse

- Indikatoranalyse

Lassen Sie uns kurz auf jeden einzelnen eingehen.

Candlesticks. Dies ist eine der ersten Methoden der Preisanalyse. Nach dieser Methode wird die Preisdynamik als japanische Kerzen dargestellt. Anschließend werden diese Kerzen analysiert, Kerzen Pattern identifiziert und Prognosen erstellt.

Vorteile von Candles:

- Sichtbarkeit der Anzeige der Kursbewegung;

- die Fähigkeit, den psychologischen Zustand der Marktteilnehmer zu analysieren.

Nachteile:

- Anteil der Subjektivität bei der Analyse von Kerzen Patterns

- geringe Effizienz von Patterns

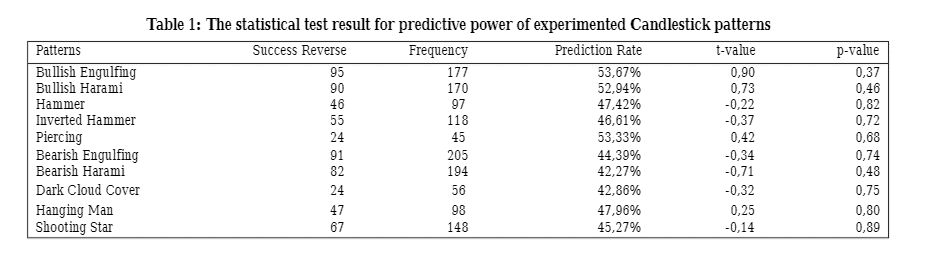

Forschungen zeigen (Bild unten), dass die Vorhersageeffizienz (die Spalte Prediction rate) von Kerzen Pattern rund um 50% schwankt.

Wir glauben, dass es ratsam ist, Candlestick-Patterns für den Handel an Finanzmärkten nur in Verbindung mit fortgeschritteneren Techniken zu verwenden, beispielsweise mit Clusteranalyse oder dem Smart Tape.

Grafische Analyse:

Diese Art der Analyse besteht darin, verschiedene horizontale, schräge und vertikale Linien auf der Preischart darzustellen, aus welchen Trendlinien, Kanälen, Widerstands- und Unterstützungslinien, verschiedene Formen (Patterns der grafischen Analyse) erhalten werden.

Die Vorteile dieser Methode sind:

- Benutzerfreundlichkeit, Klarheit,

- die Fähigkeit, wichtige Preisniveaus für Marktteilnehmer vorherzusagen.

Nachteile:

- Anteil der Subjektivität beim Aufbau von Linien und Levels,

- Schwierigkeiten bei der korrekten Interpretation und Anwendung dieser Methode im Handel.

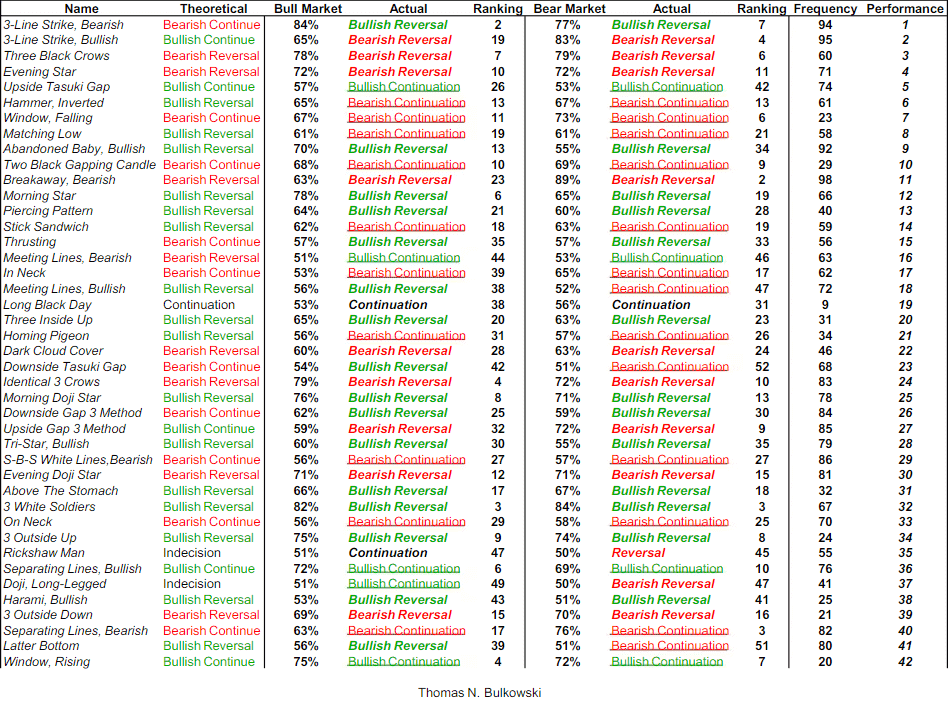

In dem Artikel über Umkehrmuster haben wir geschrieben, welche Patterns sehr effektiv sind. Und jetzt präsentieren wir diese Tabelle (basierend auf der Forschung von Thomas Bulkowski).

Daher können wir sagen, dass einige der Komponenten der technischen Analyse Gründe haben, ein Handelssystem darauf aufzubauen. Es ist jedoch besser, wenn Sie ihnen weitere Methoden / Filter hinzufügen, um die effektive Leistung zu steigern.

Indikatoranalyse:

Diese Methode der Preisanalyse basiert auf der Untersuchung der Messwerte verschiedener Indikatoren. Grundsätzlich wird der Markt anhand mathematischer Formeln prognostiziert, durch die Daten zu früheren Preisen weitergegeben werden.

Die Vorteile dieser Methode:

- Benutzerfreundlichkeit;

- Anwendungsmöglichkeit in algorithmischen Systemen.

Nachteile:

- die Verzögerung vieler Indikatoren;

- Unfähigkeit, einen komplexen Markt durch einfache Formeln zu beschreiben

Zuvor haben wir Artikel über CCI, RSI, MACD-Indikatoren und Fibonacci-Werte geschrieben. Diese Artikel liefern den Beweis, dass einfache Indikatorhandelssysteme rentabel sein können. Wir empfehlen Ihnen jedoch, rationaler zu handeln und sich dabei auf die wahren Gründe für Preisbewegungen zu stützen.

Beachten Sie auch, dass zusätzlich zu den genannten Methoden der Preisanalyse viele andere Theorien erfunden wurden – Elliot-Wellenanalyse, Fraktalanalyse, Gann-Winkel usw. Bei der Analyse eines „nackten“ Preischarts sollten Sie jedoch immer daran denken, dass dies nur eine der Marktdimensionen ist, obwohl die wichtigste.

ZEIT. DIE ZWEITE MARKTDIMENSION

Die meisten Charts zeigen Kursänderungen im Laufe der Zeit. Normalerweise wird die Zeit auf der horizontalen Achse des Charts dargestellt. Ein Strich auf der Zeitachse ist der Chartzeitraum oder der Timeframe.

Der Timeframe ist eine Norm, die die zweite Dimension des Marktes (Zeit) berücksichtigt.

Welche Timeframes gibt es?

Timeframe – Monat, Woche.

Dieser Timeframe wurde zu Beginn der Entwicklung der Börsenbranche genutzt. Wenn fundamentale Ereignisse (Ernteausfälle, Naturkatastrophen, Kriege) den Wert börsengehandelter Vermögenswerte lange Zeit beeinflussten und eine korrekte Prognose erhebliche Gewinne bringen könnte. Heute werden Monats- und Wochencharts verwendet, um Anlageideen umzusetzen, deren Entwicklung über einen langen Timeframe verlängert werden kann.

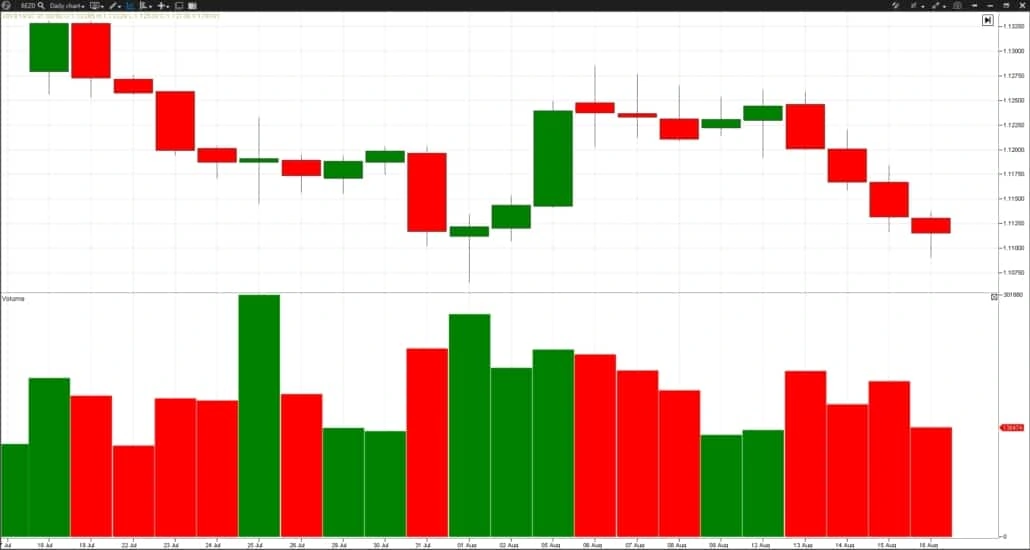

Timeframe – Tag.

Es war dieser Timeframe, der vor dem Computerzeitalter der wichtigste war, und die Analyse der Tages-Charts war der Haupttyp der Analyse. Viele Charting-Tools, Indikatoren und Candlesticks wurden für Tages-Charts entwickelt und zeigen daher akzeptablere Ergebnisse. Heutzutage kann der Handelsstil auf dem Tages-Chart für diejenigen Händler effektiv sein, die bereit sind, konservativ zu handeln und / oder am Tag wenig Zeit zum Handeln haben.

Timeframe – H4 – M1. Der Intraday-Handel ist seit relativ kurzer Zeit für eine große Anzahl von Marktteilnehmern verfügbar. Die Entwicklung der Computertechnologie erleichterte den Prozess der Verbindung zum Austausch und der Durchführung.

Die Wahl eines Timeframes ist ein sehr wichtiger Schritt, der genau überlegt werden muss. Höhere Timeframes haben stabilere Trends, was dem Händler den Handel dieser erleichtert. In kürzeren Timeframes sind Preisänderungen chaotischer, Entscheidungen müssen schneller getroffen werden, und dies erhöht das Fehlerrisiko.

Um einen Vorteil der Wahl des Timeframes zu nutzen, verwenden Sie nicht standardmäßige Timeframes (Types of Frames).

Dies ist der Fall, wenn die Zeitachse des Charts nicht in gleiche Teile geteilt wird. Zum Beispiel Tick-Charts, Volumen-, Delta-, Range-Charts und andere Modi, die es ermöglichen, den Markt „aus einem anderen Blickwinkel“ zu bewerten, nicht wie die meisten anderen.

Ein weiterer hilfreicher Artikel zu diesem Thema ist die Timeframe Ausrichtung.

VOLUMEN. DIE DRITTE DIMENSION DES MARKTES

Das Volumen ist eine vollständige, aber oft unterschätzte Dimension des Marktes.

In vielen Handelsplattformen ist die Funktionalität zur Analyse von Volumina äußerst eingeschränkt, was dem Händler sofort sehr wichtige Informationen entzieht. Zu Beginn des 20. Jahrhunderts verwendete Richard Wyckoff Volumen, um Märkte zu analysieren. Im Laufe der Zeit hat sich seine Lehre entwickelt, viele verschiedene Ansätze zur Volumenanalyse wurden entwickelt.

Lassen Sie uns einige davon kurz betrachten – VSA, Marktprofilanalyse, Clusteranalyse.

VSA (Volume Spread Analysis). Diese von Tom Williams verfasste Technik untersucht den Spread von Kerzen und ihr vertikales Volumen. Der Spread ist der Unterschied zwischen dem Maximum und dem Minimum.

Basierend auf der Form der kerzen, dem Schlusskurs, dem vertikalen Volumen und der Dynamik der vorherigen Kerzen wird eine Schlussfolgerung über die mögliche weitere Richtung des Marktes gezogen.

Der Vorteil dieser Methode ist, dass sie sich auf das Preisverhalten im Verhältnis zum Handelsvolumen konzentriert. Somit werden Ursache und Wirkung von Marktbewegungen korrekt bestimmt.

Die VSA-Methode ist wichtig für das Erlernen und die praktische Anwendung im Handel. Wir haben eine Reihe von Artikeln darüber geschrieben. Sie können die hier lesen.

Volumenprofil. Die horizontale Volumenanalyse (Marktprofil) untersucht die Volumendynamik nach Preisniveaus. Dank des horizontalen Volumens können Sie sehen, zu welchen Preisen die größten Geschäfte stattgefunden haben. Mit anderen Worten, kann das Profil zeigen, zu welchen Preisen die größte Position eingenommen wurde.

Die Niveaus des maximalen horizontalen Volumens für den Tag können als Unterstützungs- und Widerstandslinien für den Preis dienen.

Der Vorteil dieser Art der Analyse besteht darin, dass damit ein Handelssystem aufgebaut werden kann, das den Handlungen großer Marktteilnehmer entspricht und dessen Verhalten durch die Analyse horizontaler Volumina sichtbar wird. Für einen privaten Händler ist der Handel mit einem großen Akteuer immer effektiver, da „smart money“ die Haupttrends auf dem Markt schafft.

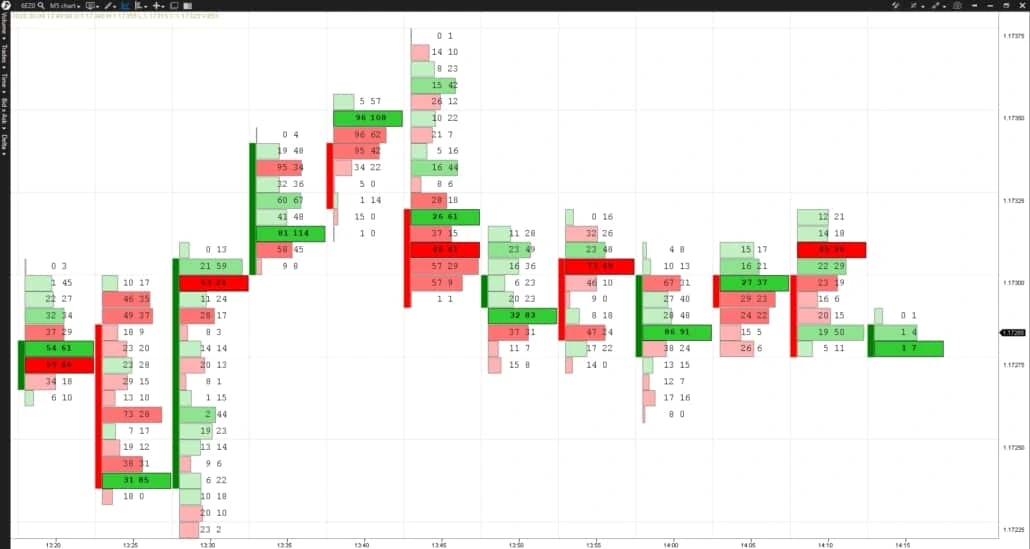

Clusteranalyse.

Bei dieser Art der Analyse wird das Preischart in Form von Clustern dargestellt, die das Volumen der abgeschlossenen Geschäfte die in Verkäufe und Käufe unterteilt anzeigen. Ein solches Chart wird auch als Footprint bezeichnet.

Ein Händler, der mit Clustern arbeitet, erhält die detaillierteste Analyse der Wechselwirkung zwischen Volumen und Preisverhalten. Es ist daher von Vorteil – das Maximum an wichtigen Informationen. Das Vorhandensein großer Cluster kann einem Händler helfen, Intraday Punkte der Marktumkehrung zu finden und diese zu ihrem Vorteil zu nutzen.

Zusätzlich zu den genannten Methoden der Volumenanalyse wurden viele andere entwickelt:

- Analyse des Orderbuchs;

- Analyse des Smart Tapes;

- Delta-Analyse.

Die ATAS-Handelsplattform ermöglicht es Ihnen, mithilfe einer Vielzahl leistungsfähiger Indikatoren eine vollständige Analyse des Börsenvolumens durchzuführen. Plattformbenutzer können verschiedene Methoden kombinieren, sie durch ihre eigenen Entwicklungen ergänzen und einzigartige Handelsstrategien entwickeln.

Das Hauptmerkmal der Volumenanalyse ist, dass sie mit der Grundursache der Preisbewegung zusammenarbeitet. Wenn Sie die Grundursache verstehen, können Sie schneller und genauer auf Preisbewegungen reagieren.

Zusammenfassung

Erforschen Sie die Märkte aus verschiedenen Blickwinkeln und treffen Sie anhand zuverlässiger Informationen Entscheidungen. Mithilfe der drei Dimensionen, in denen sich die Märkte entwickeln, können Sie die effektivsten Handelsstrategien für Sie ermitteln.

Wichtig zu beachten:

- Je mehr Dimensionen des Marktes wir analysieren können, desto realistischer wird das objektive Bild des Marktes.

- Eine Analyse von Preis, Zeit und Volumen kann ein genaueres Bild des aktuellen Marktes und damit ein besseres Verständnis weiterer Preisänderungen vermitteln, die für einen profitablen Handel verwendet werden können.

- Ein profitables Handelssystem ist ein Puzzle, das sich aus verschiedenen Methoden zur Analyse der Finanzmärkte, die sich gegenseitig ergänzen, zusammensetzt.

Die Informationen in diesem Artikel sind nicht als Aufforderung zur Investition oder zum Kauf/Verkauf von Vermögenswerten an der Börse zu verstehen. Alle Situationen, die in diesem Artikel besprochen werden, dienen ausschließlich dem Zweck, sich mit der Funktionalität und den Vorteilen von ATAS vertraut zu machen.