Google: история и прогноз цен на акции в 2020 году

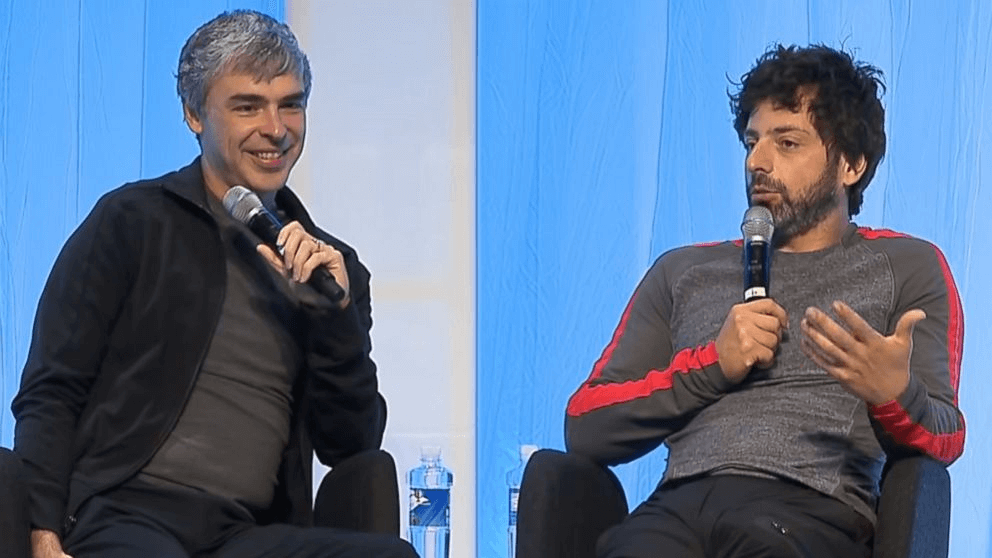

История Google, как и тысяч других искателей счастья в мире высоких технологий, началась во время интернет-бума во второй половине 90-х. Отцы-основатели — Ларри Пейдж и Сергей Брин — превратили ее в одну из самых дорогих публичных компаний мира, чья капитализация на пике превышала астрономические $1 трлн. Однако пандемия коронавируса и развивающийся мировой экономический кризис существенно пошатнули оптимизм акционеров, ударив по цене акций Google. Может быть, пользуясь низкой стоимостью акций Гугл сегодня, настало идеальное время, чтобы покупать ценные бумаги интернет-гиганта? Или же стоит подождать развития ситуации?

Сегодня мы рассмотрим такие темы:

- Рецепт для создания Google: прорывная технология + счастливые случайности

- Монополист, который стесняется своего статуса

- За счет чего процветает генератор кэша Google

- Кризис 2020: влияние пандемии коронавируса на стоимость акций Гугл

- Когда наступит время покупать акции Гугл

- Творцы будущего: вместо вывода

Рождение компании Гугл

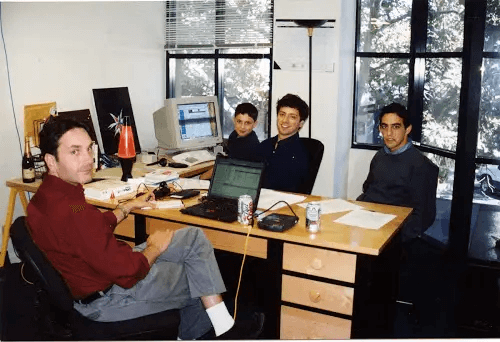

В истории взлета Google было немало счастливых случаев. Взять хотя бы научную работу студента-математика из Стэнфордского университета Ларри Пейджа. В 1996 году он как раз занимался поиском подходящей темы для написания диссертации. Ему показалось весьма удачным направление по изучению математических основ только зарождающейся тогда Сети Интернет. Одаренному студенту пришло в голову, что лучше всего ссылки представить в виде графа — математической структуры из множества соединенных между собой вершин.

Научный руководитель Брина, известный математик и исследователь Искусственного интеллекта Терри Виноград, рекомендовал Ларри взяться именно за эту тему. Впоследствии, прославленный миллиардер назвал этот совет “лучшим из тех, которые он когда-либо получал”. Может, и не было бы сейчас Google без проницательности Винограда.

На тот момент поисковые решения базировались на таком критерии, как частота упоминания того или иного слова. Пейдж понял тупиковость этой идеи и начал исследовать, сколько ссылок ведет на ту или иную страницу. Он предположил, что ссылочная масса при поисковой выдаче станет более релевантным критерием, который позволит существенно улучшить полезность системы.

Вскоре к исследованию тему присоединился друг Пейджа Сергей Брин, чья семья переехала в США из Москвы в 1979 года, когда ему было 6 лет.

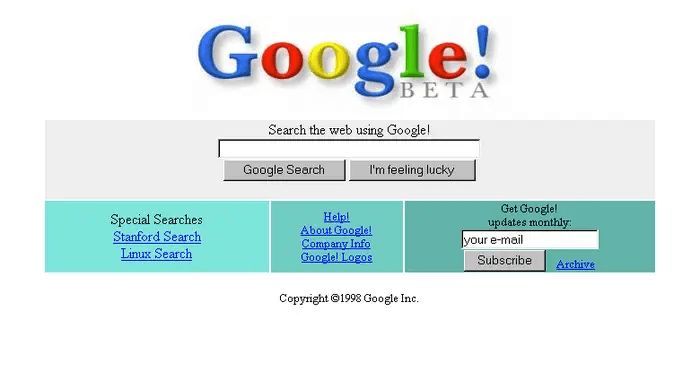

В марте 1996 года друзья настроили первый поисковый движок BackRub, а 15 сентября 1997 был зарегистрирован самый известный в Сети домен Google.com.

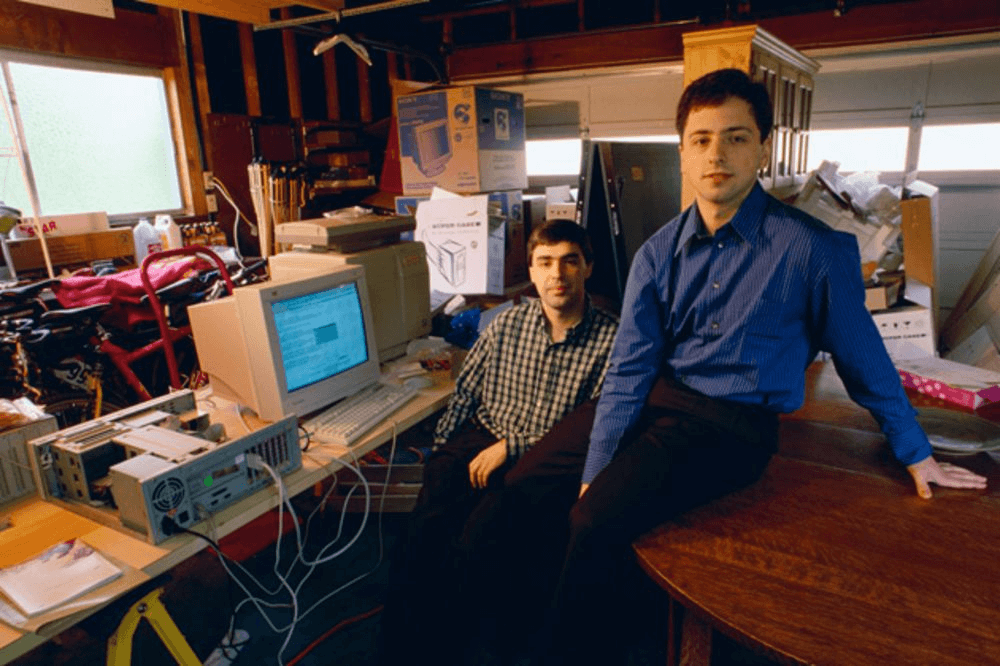

Оборудовав офис в гараже у своего знакомого, в 1998 году Пейдж и Брин зарегистрировали свою первую фирму. Вскоре она получила начальную инвестицию в размере $100 тыс. от основателя компании Sun Microsystem Энди Бехтольшайма.

Уже к началу 1999 года Ларри вновь ухватил птицу счастья за хвост. На этот раз случай отвел его от самого неудачного решения, которое он когда-либо мог принять. Это легендарная история, как в начале 1999 года основатели хотели продать свое детище за $1 млн долларов интернет-сервису Excite. Однако потенциальный покупатель, в лице директора Джорджа Белла, посчитал даже $750 тыс. слишком высокой ценой за “очередной поисковый алгоритм”.

Позже философ риска, статистик и трейдер Нассим Талеб приведет эту историю, как хрестоматийный пример роли случайности в бизнесе.

Идея бизнес-партнеров оказалась столь удачной, что уже к середине 1999 года проект заслужил массу похвальных отзывов, которые ставили Google выше тогдашних лидеров индустрии. Компания перебралась в Кремниевую долину, где и базируется поныне. Уже через несколько лет после переезда, детище Пейджа и Брина обошло многолетнего лидера индустрии Yahoo.com и десятки других конкурентов поменьше. О продаже Google друзья больше не помышляли.

Монополист, который “стесняется” своего статуса

Будучи еще студентами-идеалистами, Пейдж и Брин являлись сторонниками чистоты интернета, его некоммерческого характера. Однако в 1998 году друзья поменяли свое мнение, посчитав, что немного рекламы никому не помешает. Сегодня рынок поисковой рекламы приносит Google десятки миллиардов долларов прибыли.

В 2000 году Google начал напрямую монетизировать результаты поиска, продавая связанную с поисковыми ключевыми словами рекламу. С тех пор рекламный бизнес является основой доходов корпорации, стабильно превышая 75% в их структуре.

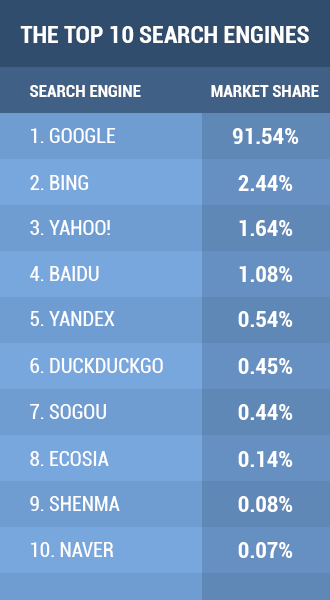

Компания не раз в своей истории сталкивалась с обвинениями в злоупотреблениях монопольным статусом. Действительно, динамика компании в глобальном рынке поисковиков с годами только растет. К примеру, в 2020 году, по некоторым оценкам, она достигла 91,54%.

Источник: https://www.webfx.com/

В последнее десятилетие Google множество раз становилась объектом расследований по фактам возможных злоупотреблений. Лишь в 2019 году можно припомнить антимонопольное расследование в ЕС и США. Они касались особенностей сбора персональных данных пользователей и поведения компании на рекламном рынке. На протяжении всей истории таких обвинений были десятки. Но ни одно из дел не оказалось достаточно болезненным, чтобы серьезно навредить компании и обрушить стоимость акции Гугл. Хотя порой и приходилось выплачивать штрафы на миллиарды долларов.

В 2014 году в своей книге “От нуля до единицы” легендарный венчурный инвестор, идеолог мира стартапов и основатель PayPal Питер Тиль пишет, что монополия Google — это, своего рода, полезная монополия. С одной стороны подобные компании являются для инвесторов генератором кеша. Лишь на рынке без конкурентов можно зарабатывать такие огромные деньги. С другой стороны, Google — это инновационная компания, которая делает общественно полезный продукт, что делает негативное влияние монопольного статуса компании не таким уж очевидным фактом. Также Тиль пишет, что сам статус монополиста весьма неоднозначен. Ведь, если взять глобальный рынок рекламы, то доля Google не так уже велика (в 2014 году составляла 3,4%). Всегда есть альтернатива.

Тиль также указывает, что настоящий монополист никогда не будет хвастаться своей монополией, иначе можно быстро схлопотать такое разбирательство, которое тебя погубит. Так и Google является “скромным” монополистом, который никогда не выпячивает свое доминирование на рынке.

За счет чего процветает генератор кэша Google

Основа богатства и славы Google — это реклама (прим. Хотя материнская компания с 2015 года называется Alphabet, мы используем в статье более широко известное название Google. Под этим именем корпорация существовала большую часть своей истории). Начиная разговор о перспективах цены акции Гугл, также нужно уделить этой теме особое внимание. Конечно, есть еще облачные сервисы, производство мобильных телефонов и даже самоуправляемых авто, но это все — копейки в общей структуре доходов.

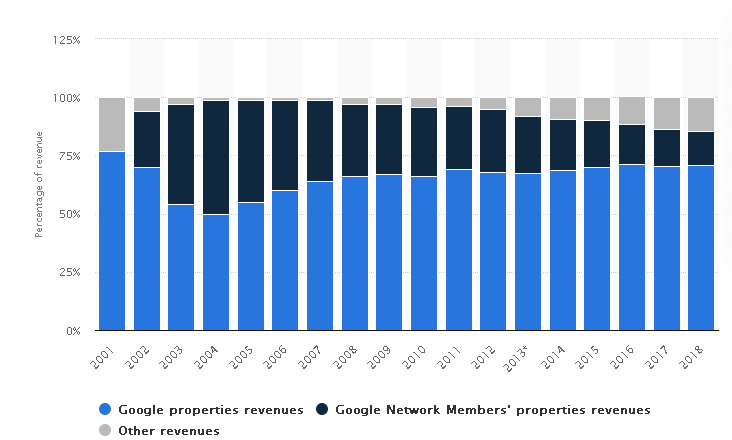

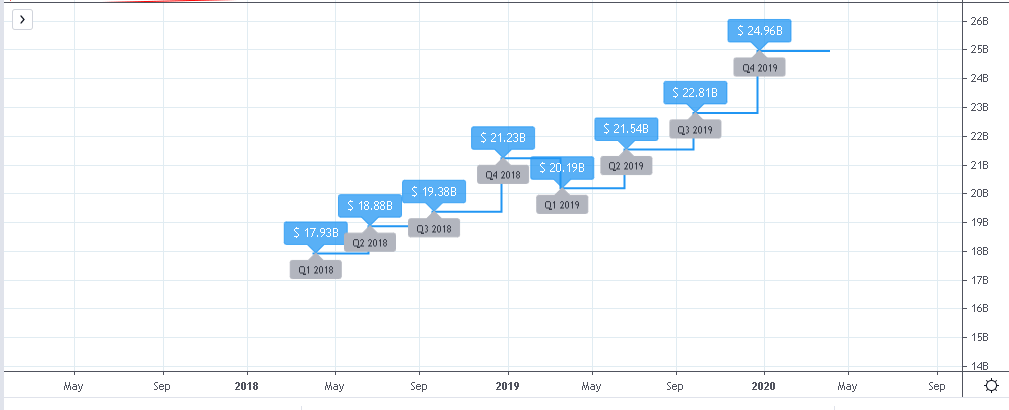

После 2001 года доходы компании Google от поисковой и других типов рекламы варьировались от 75% до 99% в общей структуре. На диаграмме ниже голубым выделены доходы от поисковой рекламы, темно-синим — другие рекламные доходы, серым — доходы из других источников.

Источник: Statista.com

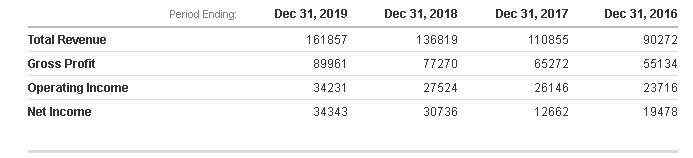

В абсолютных цифрах последнее десятилетие стало для Google-Alphabet по-настоящему золотым, ведь доходы и прибыль только росли. 2019 год стал самым успешным в истории компании по основным финансовым показателям: Total Revenue (Валовый доход) вырос на 18% и достиг почти $162 млрд, а чистая прибыль выросла на 12% и превысила $34 млрд, что на порядок больше. Как можно заметить из таблицы ниже, эти цифры на порядок выше, чем в 2016 году, когда валовый доход лишь немного превысил $90 млрд, а чистая прибыль — $19,4 млрд.

Источник: Investing.com

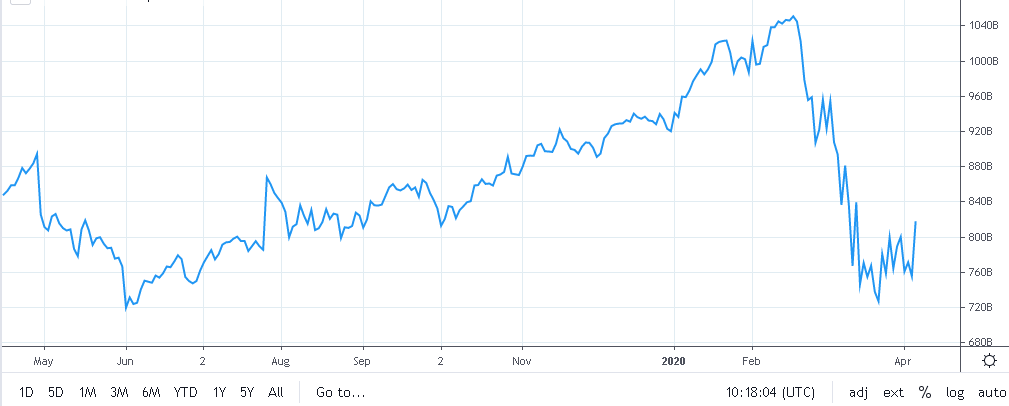

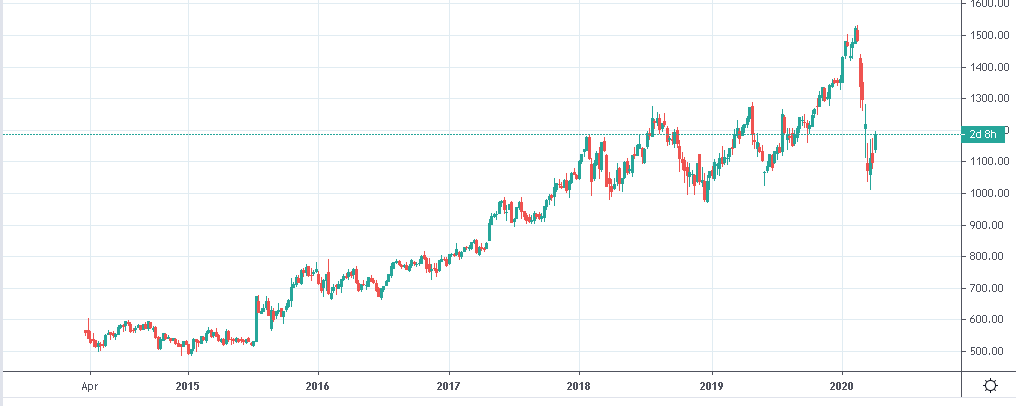

Неудивительно, что капитализация Alphabet до начала 2020 года росла “как на дрожжах”. В феврале 2020 года цена на закрытии торгов достигла пика в $1526 за акцию Гугл, а капитализация — $1.05 трлн. В истории рынка США эту планку удавалось преодолеть только Apple, Microsoft и Amazon.

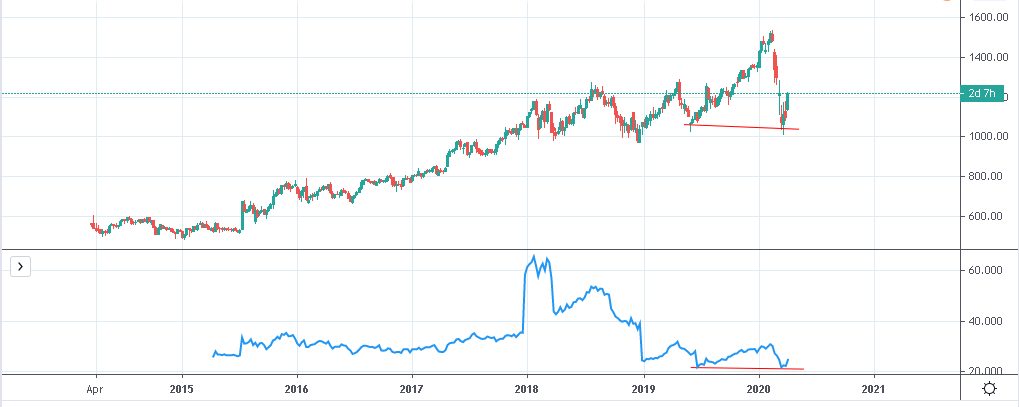

За счет роста акций Гугл с апреля 2015 года по февраль 2020 года (до начала обвала на рынке акций США в связи с пандемией коронавируса) стоимость компании взлетела почти в три раза, что является одним из самых впечатляющих результатов среди всех технологических компаний.

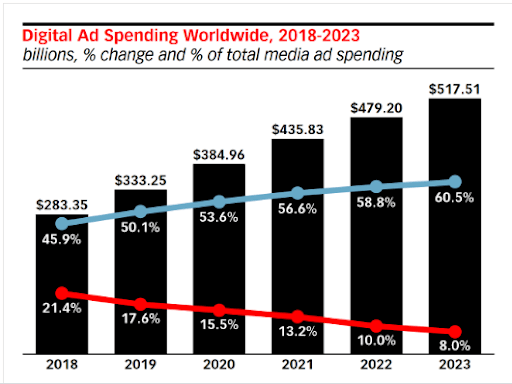

Добавляет оптимизма инвесторам и тот факт, что глобальный рынок интернет-рекламы показывает устойчивые темпы роста. Прогнозы экспертов также оптимистичны, что оказывает значительную поддержку стоимости акций Google сегодня.

Так, согласно данным анализа, приведенным в диаграмме ниже, глобальный рынок может вырасти с $333 млрд в 2019 году до $517 млрд в 2023 году. Доля цифровой рекламы среди всех медиа (голубая линия) растет. Хотя темпы роста (красная линия) устойчиво падают, нельзя не принимать внимание такое понятие, как эффект базы.

Источник: https://www.emarketer.com/

Alphabet за последние годы превратилась в настоящий генератор кэша. Согласно предположению Питера Тиля, нарушить данный порядок вещей может лишь вмешательство в бизнес конкурентов. В вышеупомянутой книге “От нуля до единицы” он приводит аргументацию, что самые конкурентные рынки (например, авиаперевозок) всегда самые низкоприбыльные. Конкуренция убивает капитализм. Большинство американских авиакомпаний едва сводят концы с концами из-за крайне жесткого соперничества, несмотря на постепенный рост рынка. Лишь монополисты наслаждаются изобилием.

Может ли кто-то пошатнуть позиции компании Google, чей ежегодный рост выручки и прибыли (динамика прибыли Google поквартально — на графике ниже) в последнее десятилетие стабильно превышает 10%?

Серьезных конкурентов в сфере поискового трафика у компании нет. Также не видно на горизонте, кто может дать бой видеохостингу YouTube (куплен Google в 2006 году за $1.65 млрд), а это подразделение генерирует без малого 15% валового дохода компании.

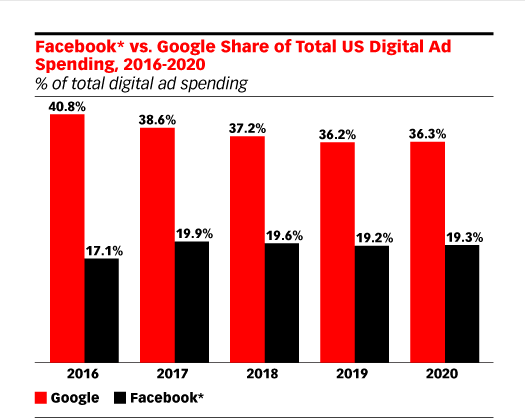

Небольшая угроза может исходить из того факта, что сам рынок медиа-рекламы модернизируется. Каждый год набирают обороты Facebook со своим Instagram. Amazon также развивает монетизацию трафика. Не говоря уже о более “мелкой рыбешке”. Так, данные современных исследований показывают, что с 2016 года доля Google на рынке интернет-рекламы США сокращается. Рынок становится более диверсифицированным.

На рынке США позицию Google уже не называют монополией. Речь идет о “дуополии” — большую часть рынка занимают 2 компании — Google и Facebook. Ниже приведена таблица с их долями на рынке интернет-рекламы США в 2016-2018 г.г с проекцией до 2020 года.

Google в 2020 году: влияние пандемии коронавируса на акции

2020 год Google встретила одной из наиболее технологичных компаний мира. Помимо традиционного рекламного и медиа бизнеса, она развивается в целом ряде других перспективных направлений. Подразделения корпорации достигли значительного прогресса в квантовых вычислениях, заявив о достижении легендарного квантового превосходства — вычислительной мощности, которая способна решать неподвластные обычным компьютерам задачи. Google является одним из мировых лидером в развитии искусственного интеллекта. Биотехнологические подразделения компании работают над задачами по продлению жизни и улучшению здоровья человека.

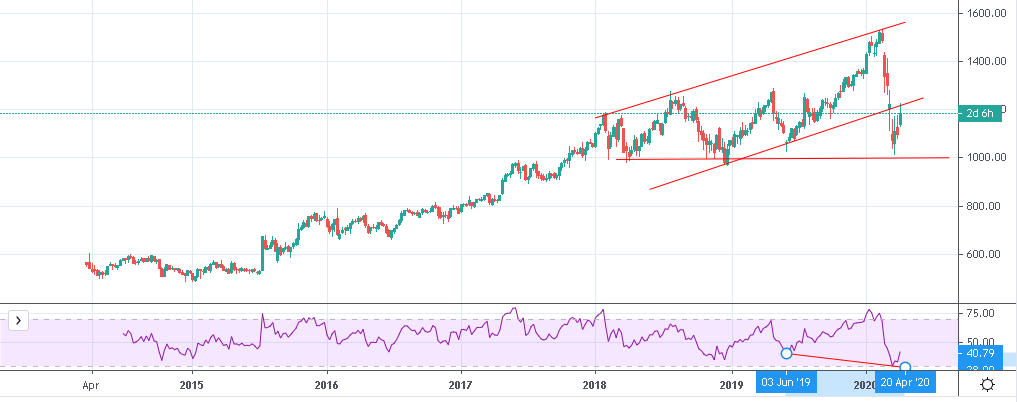

Настоящим “черным лебедем” для стоимости акций Google сегодня стала пандемия коронавируса, которая обрушила финансовые рынки в конце февраля и марте 2020 года. Ценные бумаги Гугл потеряли в цене более $400, за пару недель рухнув от годового максимума более $1500 до $1056 на минимуме закрытия дня 23 марта. Такого резкого падения котировки Google/Alphabet (график ниже) еще не знали в своей истории.

Однако резкий обвал не так удивителен в контексте общемировых рынков, ведь в это же время индекс S&P 500 потерял более 40%. Ни одна ценная бумага из индекса не смогла удержаться выше 50-дневной скользящей средней.

Против котировок акций Гугл сегодня играют многочисленные устрашающие прогнозы относительно мировой экономики в 2020 году. Согласно оценкам МВФ, ОЭСР и влиятельных экономистов, глобальный ВВП может потерять до 2%, что даже хуже, чем во время кризиса 2008-2009 г.г. Естественно, что рынок цифровой рекламы, который является для корпорации основным, также попал под угрозу резкого сокращения. Большинство клиентов, вероятно, будет вынуждено сокращать бюджеты.

Стоит ли купить акции Google?

В пользу покупок акций, с другой стороны, говорит беспрецедентность мер ФРС и правительства США. Для борьбы с кризисом Центральный банк США снизил ключевую процентную ставку с 1.5% до нуля и объявил о неограниченной программе количественного смягчения, которая может достичь $5 трлн. Администрация Трампа и Конгресс принимают не менее впечатляющие меры по поддержке рядовых американцев и предприятий программой на $2 трлн. В условиях избыточной ликвидности акции Гугл выглядят перспективно, несмотря на вероятную потерю части выручки.

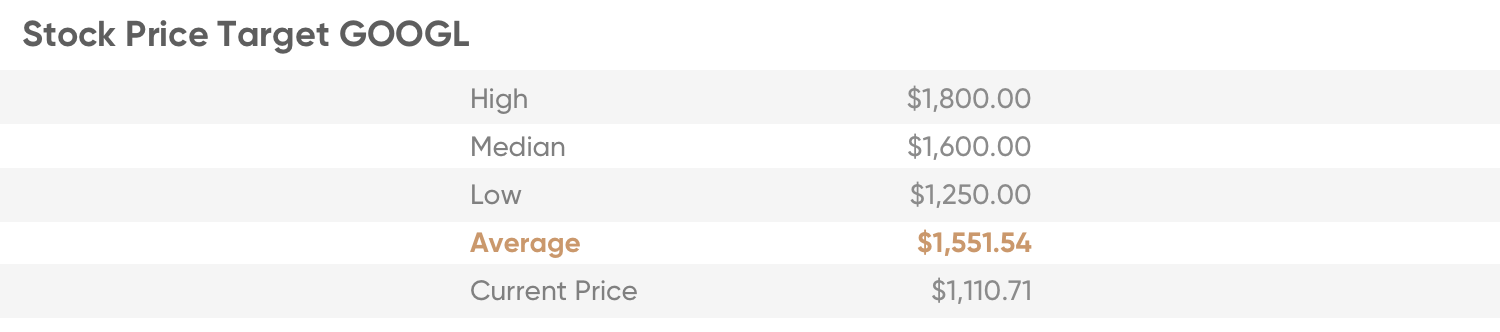

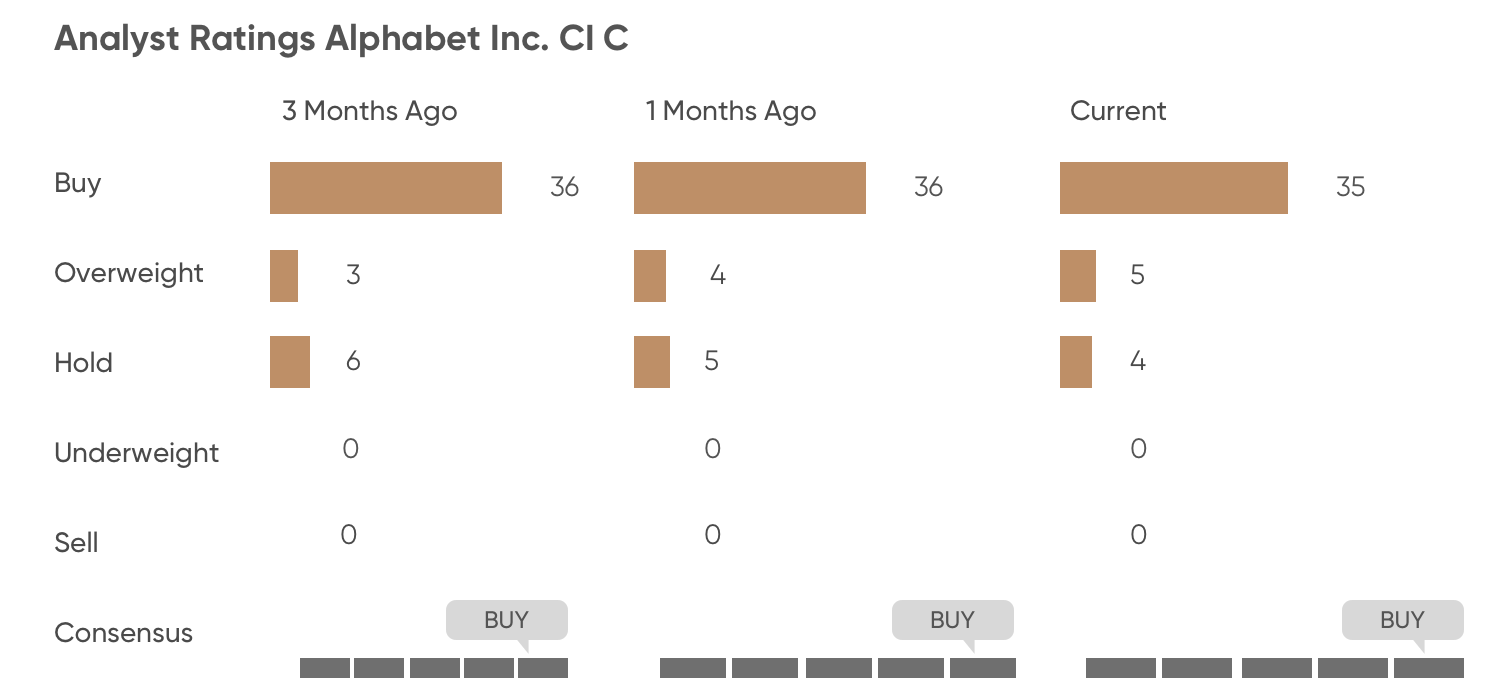

Согласно усредненной оценке 45 аналитиков, опрошенных The Wall Street Journal, стоимость ценных бумаг Google должна восстановиться до $1551 уже до конца 2020 года.

При этом эксперты достаточно единодушны — 35 из 45 в конце марта 2020 года рекомендовали купить акции Гугл. Впрочем, хотя ожидания очень оптимистичны, нужно помнить и о том, что аналитики довольно часто ошибаются. Никто не знает будущего на 100%, особенно когда речь идет о прогнозе акции.

Фундаментальный анализ акции Google

Фундаментальные показатели компании выглядят привлекательно. Соотношение цены к прибыли (англ. Price to Earnings ratio или p/e) упало близко к минимуму за 5 лет — до 22.

Финансовое положение Google является устойчивым. Долговая нагрузка низкая — всего около $16 млрд общего долга в 2019 году при годовой выручке в $161 млрд — это копейки. Благодаря росту доходов в среднем на 20% компания накопила колоссальную “заначку” в виде $115 млрд запасов наличности. Google в последние годы активно инвестирует в развитие и покупает перспективные бизнесы. Вполне возможно, что в 2020 на фоне кризиса нас ждет еще ни одна громкая сделка.

Когда наступит время покупать акции Google?

Финансовое положение интернет-гиганта не внушает больших опасений. Низкий долг, высокая ликвидность денежного потока и огромные запасы кеша создают надежную финансовую подушку на время кризиса. Однако при покупке акций Google на долгосрок стоит учитывать риск затяжного финансового кризиса в мире.

Еще в первых числах апреля 2020 большинство экономистов склонялись к мысли, что кризис будет иметь W-образную форму. Это значит, что будет две волны падения экономики, после которых начнется быстрое восстановление.

К середине месяца все больше экспертов говорят о риске L-образного кризиса — падения с затяжной рецессией. В таком случае котировки акции Гугл могут надолго застрять “в боковике”.

Когда же наступит лучшее время покупать акции Google? На этот вопрос нет очевидного ответа, поскольку гарантии для финансовых рынков давать нереально. Однако есть методы, которые помогут снизить риски. Например, можно сформировать план покупок, ориентируясь на график и динамику акций Гугл.

К примеру, около половины запланированного объема покупать в случае сохранения долгосрочной поддержки около $1000 за акцию. При этом лучше дождаться еще одной волны снижения, поскольку текущее восстановление стоимости акции Гугл, очень вероятно, является лишь одной из волн коррекции. Вероятная цель текущей коррекции — тестирования нижней границы восходящего канала ($1220-1240), которая была пробита в середине марта.

Еще около 25% запланированного объема можно добирать при появлении более надежных сигналов на покупку. Перед началом роста, цена часто “отрисовывает” что-то вроде “двойного дна” или перевернутой фигуры “голова и плечи” (графические паттерны теханализа). После тестирования уровней поддержки и пробоя формации вверх, надежность покупок значительно вырастет. Оставшиеся 25% можно добирать уже в фазе очевидного роста.

Также обязательно нужно держать в уме, что уровень в $1000 за акцию не вылит из бетона и железа. Возможный пробой с закрытием недельной свечи ниже поддержки будет сигнализировать о том, что кризис затянулся и с покупками акций лучше повременить. Основная задача инвестора во время любого финансового кризиса — это не потерять. Если вам удастся сохранить капитал, возможности для покупки акции Гугл обязательно еще появятся.

Творцы будущего: вместо вывода

Компания Google стала одним из главных технологических пионеров 21 столетия, а своих создателей Ларри Пейджа и Сергея Брина — сделала одними из самых богатых людей планеты. Ее многочисленные сервисы, будь то поисковик или операционная система Android, облачные сервисы или офисные приложения — глубоко интегрированы в повседневную жизнь большинства населения Земли.

Будущее не знает никто, однако, надо признать, что шансы инноваторов из Google сохранить роль мирового лидера технологий и в третьей декаде века выглядят достижимыми. В таких прорывных сферах, как квантовые вычисления, искусственный интеллект, и даже биотехнологии, компания Пейджа и Брина является одним из мировых лидеров.

Конечно, главная отличительная черта друзей-миллиардеров — это не удача, хотя она им ни раз благоволила. Они имеют долгосрочное видение и не забыли, что такое быть мечтателями, щедро инвестируя в технологии, которые делают будущее гораздо ближе, и, возможно, немного лучше.

Удачных вам инвестиций!

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.