Сможет ли футпринт увеличить эффективность анализа?

Интересует технический анализ? Вы пришли по адресу. Эта публикация будет интересна, если вы новичок, который хочет разобраться, что такое технический анализ. Далее мы:

- начнем с истории технического анализа,

- узнаем об основных технических индикаторах рынка,

- разберемся, как технический анализ стал биржевой чумой,

- рассмотрим ловушки технического анализа,

- сравним эффективность технического анализа с анализом футпринта (что такое футпринт).

История появления технического анализа

Эпохой зарождения технического анализа в биржевом деле считается 19 век. Именно тогда под авторством Чарльза Доу в журнале Wall Street Journal был изложен ряд закономерностей, с помощью которых можно было открывать сделки на бирже. Сегодня пожалуй каждый трейдер знает методику определения трендов на основании простой теории Доу.

С развитием науки технического анализа рынка каждая новая теория воспринималась с критикой и недоверием. Например, теорию Доу упрекали в том, что сигнал на сделку приходит слишком поздно, когда основная часть движения уже пройдена. Поэтому большая часть трейдеров на американских биржах продолжала использовать фундаментальный анализ и считала его наиболее объективным.

Но в 1929 в Америке разразился экономический кризис. Он сделал фундаментальный анализ непригодным, ведь в условиях общего спада экономики было сложно предположить о росте какой-либо ценной бумаги. На волне кризиса большая часть аналитиков осталась без работы, и это вдохнуло новые идеи в последователей технического анализа. Падающий рынок стал источником новых идей для Эллиотта, Вайкоффа, Ганна и многих других “технарей”.

Литературы по теме технического анализа — пруд пруди. Мы не хотим выделять особняком какие-либо конкретные книги, чтобы не делать рекламу. Прочитав одну из больших книг по техническому анализу, вы наверняка усвоите 90% информации из других. Потому что большинство тем повторяется — история рынков, индикаторы, инструменты, основы, базовые принципы.

Если же вы все таки хотите конкретных рекомендаций — обратитесь к статье Книги по трейдингу, что почитать.

Технический анализ — биржевая чума 21 века

С появлением компьютеров в 70-х годах 20 века инструменты технического анализа начали внедрять на ЭВМ, которые справлялись с этой задачей быстрее человека. Появились новые методики, которые отсеивали биржевой “шум”, искали нелинейные зависимости в поведении цены на рынке. Так появились Дирекционная система Уайдлера, Процентный разброс Вильямса, Баланс объема Джозефа Гренвилла и множество других (мы упоминали об этих финансовых индикаторах в статье о Глобализации рынков)

На сегодня существует несколько тысяч различных технических индикаторов — от общеизвестных (таких, как линии тренда, скользящие средние, MACD, стохастический осциллятор Stochastic, линии Боллинджера) до малоизвестных или совсем никому не известных.

Большое количество индикаторов вызвано современной доступностью математических расчетов на ЭВМ. Растущее изобилие технических индикаторов (они появляются каждый день) доказывает мысль, что какого-то конкретного индикатора, который идеально предсказывает поведение цены, фактически не существует. Это связано в первую очередь с тем, что математические формулы могут учитывать только линейные тенденции. Но когда дело доходит до непредсказуемых политических решений или хаоса на рынках — математика дает сбой.

Таким образом, можно сказать, что технический анализ применим только в идеальных условиях. А их, как мы знаем, в реальной жизни не существует. Однако, несмотря на все эти недостатки, индикаторы технического анализа прочно вошли в жизнь трейдеров, особенно тех, кто используют программные алгоритмы.

Большинство торговых роботов для трейдинга пишутся на основании тех или иных индикаторов технического анализа. Это создало конкурентную среду на биржах. Ведь представьте, если большая часть торговых алгоритмов настроена на поиск одних и тех же закономерностей, то другая часть алгоритмов может с легкостью ловить таких роботов в ловушки, заранее зная, где алгоритм будет вливать свой объем.

Сегодня биржевая торговля фактически является битвой роботов, которые на основе технического анализа сражаются за прибыль. Это настолько сильно исказило рынки, что становится понятно, как смогли так просто сколотить свои состояния трейдеры прошлого столетия. Современный трейдер рассматривает рынок прошлого столетия как золотую эпоху трейдинга, в которой пожалуй работало все то, что сегодня либо совсем не работает, либо работает, но очень плохо.

Появление индикаторов объемного анализа

Анализ биржевых объемов стал возможным благодаря внедрению компьютеров в трейдинг. До появления ЭВМ обработать такое количество данных вручную не представлялось возможным, поэтому основным источником анализа был только график цены.

В конце 20 века анализ объемов был доступен только “избранным” — тем, кто мог позволить себе содержать сервера на которых хранилась “big data” (все биржевые сделки по каждому инструменту) и оплачивать трансляцию тикового потока данных.

Сегодня технологии стали более доступными и практически каждый трейдер может позволить себе за подъемную плату получить весь объем информации вплоть до тикового графика не выходя из дома. А в случае с платформой ATAS доступ к историческим данным вообще возможен бесплатно.

Технический анализ и сигналы футпринта

Для начала давайте рассмотрим технический анализ валютного рынка на примере индикатора технического анализа MACD (Moving Average Convergence/Divergence — схождение/расхождение скользящих средних).

За основу возьмем валютную пару USD/RUB с Московской биржи. Индикатор MACD используют для проверки силы и направления тренда, а также определения разворотных точек:

- Ситуация, благоприятная для покупки поступает, когда скользящая с меньшим периодом (на рисунке синяя линия) в нижней зоне пересекает снизу вверх скользящую с бо́льшим периодом (красная линия).

- Ситуация, благоприятная для продажи — когда скользящая с меньшим периодом в верхней зоне пересекает сверху вниз скользящую с большим периодом.

Мы будем использовать MACD в виде гистограммы, которая показывает расстояние между скользящими средними. Если гистограмма переходит через нулевую отметку — это означает, что скользящие средние пересеклись. На рисунке индикатор MACD, в котором длинный период равен 26, а короткий 12.

Как мы с вами можем заметить, сигналы от индикатора MACD поступают с некоторым опозданием. На графике видно, что момент разворота цены не распознается индикатором. Это связано с тем, что:

- для расчета индикатор использует усредненное значение цены,

- и чтобы скользящие средние пересеклись — ей необходимо преодолеть часть пути в обратном направлении.

Давайте попробуем добавить на график стохастический осциллятор (stochastic), который показывает положение текущей цены относительно диапазона цен за определенный период в прошлом. Выглядит индикатор следующим образом:

Здесь имеется две горизонтальные линии, которые обозначают 80% и 20% всего диапазона. А также две кривые линии которые двигаются внутри всего диапазона.

- Сплошная кривая — это быстрый стохастик,

- а пунктирная — это усредненное значение.

Автором данного индикатора является Джордж Лэйн, который полагал, что цена имеет тенденцию останавливаться при достижении предыдущих минимумов или максимумов. Сигналы stochastic интерпретируются следующим образом:

- Ситуация, благоприятная для покупки, когда линии индикатора сначала опустятся ниже уровня 20 %, а затем поднимутся выше него.

- Ситуация, благоприятная для продажи, когда линии индикатора сначала поднимутся выше уровня 80 %, а потом опустятся ниже него.

Вы и сами можете проверить, сколько ложных сигналов выдаст индикатор технического анализа stochastic прежде, чем появится хороший сигнал.

Для дальнейшего рассуждения добавим на наш график индикаторы объема, такие как Volume и Delta.

Теперь у нас немного больше информации. Например, в точке максимального значения цены наблюдается максимальный объем. Это говорит нам о том, что данный ценовой уровень вызвал максимальный интерес участников рынка.

Как правило, ценовые уровни с повышенным объемом будут и в дальнейшем провоцировать появление высоких объемов. А при тестировании этих уровней они, скорее всего, выступят зоной поддержки или сопротивления (как строить уровни поддержки и сопротивления). На примере выше, зона с повышенным объемом вытолкнула цену вниз, а в дальнейшем зона выступила сопротивлением.

Технический анализ EUR USD

А теперь проверим работу индикаторов MACD и stochastic на примере валютной пары eur/usd (евро доллар). Может быть, в этом случае индикаторы технического анализа не подведут?

- В точке №1 Стохастик показал возможность разворота. Однако сигнал был слишком запоздалый, чтобы взять хотя бы небольшое движение. Индикатор MACD был более точным на фьючерсе валютной пары eur/usd.

- В точке №2 индикатор показал смену приоритета. Несмотря на то, что сигнал был немного запоздалым, цена все же продемонстрировала хороший рост.

- В точке №3 индикатор MACD также не ошибся, хотя сам сигнал был все также немного запоздалым. В целом неплохой показатель для индикаторов технического анализа.

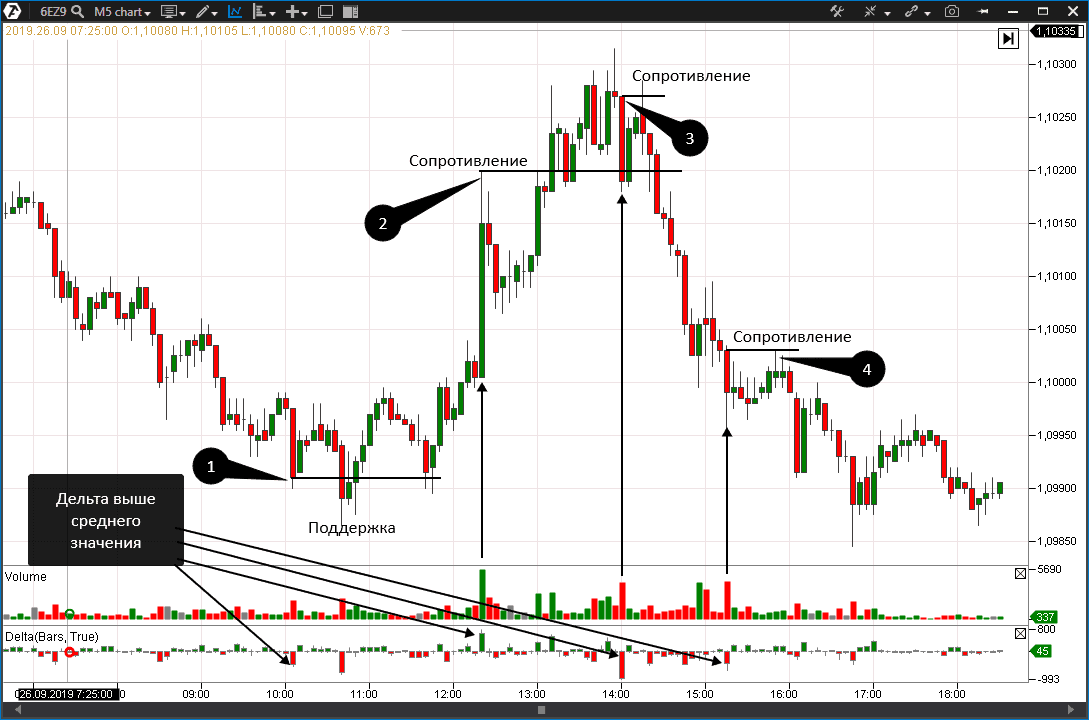

Теперь посмотрим тот же самый график, но уже с индикаторами объема Volume и Delta.

На первый взгляд картинка не приметная. Но давайте понаблюдаем, как ведет себя цена при тестировании свечей с повышенной дельтой. При этом направление дельты не столь важно, главное — чтобы общий объем был выше среднего. Отметим на графике свечи с такими параметрами (объем выше среднего, дельта выше среднего).

- В точке №1 замечен всплеск объема с отрицательной дельтой, свеча нисходящая, следующие свечи выстроились выше лоу контрольной свечи. Проводим линию поддержки по ее основанию. Как мы можем заметить, поддержка отработала, но с небольшим ложным пробоем.

- В точке №2 все те же условия, с той лишь разницей, что свеча восходящая, а значит по вершине свечи мы построим линию сопротивления. Как мы видим, в дальнейшем сопротивление было пробито и, скорее всего, там сработает стоп-приказ.

- В точке №3 мы построили сопротивление, которое неплохо удержало цену от роста.

- В точке №4 такая же ситуация — сопротивление удерживает цену от роста и отправляет ее вниз.

Недостатки индикаторов технического анализа

В чем же причина столь частых ошибок при использовании индикаторов технического анализа.

Все дело в том, что индикаторы технического анализа в чистом виде не являются руководством к действию. Значение цены пропускается через различные формулы, и на выходе вы получаете некоторое число, которое не может учитывать особенности рынка, интересы крупных инвесторов или политические события. Конечно же индикаторы объемного анализа тоже не могут этого учитывать, но зоны интереса они определяют достаточно адекватно.

Алгоритм принятия торговых решений

Применение индикаторов технического анализа делает алгоритм принятия торговых решений очень простым. Например, пересечение скользящих средних с разным периодом является сигналом к открытию сделки. Простота и доступность этого алгоритма позволяет запрограммировать этот алгоритм в торговом роботе.

Но если все будут зарабатывать, тогда кто же будет терять?

Каждому трейдеру необходимо учитывать тот факт, что трейдинг — битва интересов, в которой одна сторона противостоит другой. И поэтому в такой игре двух победителей быть не может, прибыль одного участника это всегда убыток другого.

Трейдер, который анализирует объем, уже учитывает этот конфликт интересов в своей торговле. Так как именно уровни с максимальным объемом являются местом, где конфликт интересов достигает своего пикового значения. Именно поэтому такой трейдер будет больше находиться в состоянии ожидания, а открывать свои сделки будет реже и только по направлению более сильной стороны в конфликте.

Другие индикаторы объемного анализа

Кроме классических индикаторов объема (volume и delta) в платформе ATAS, вы найдете более универсальные индикаторы, такие как:

- cluster search — выделяет на графике участки цены по заданным критериям. Он удобен для поиска горизонтальных уровней;

- big trades — отмечает на графике участки цены, где наблюдались крупные трейды. Он помогает определять крупного рыночного агрессора;

- market profile — отображает объем или дельту в виде горизонтальной гистограммы;

- stacked Imbalance — определяет участки цены, где имеется сильный перевес покупателей над продавцами;

- open interest — индикатор открытого интереса, который показывает сколько открыто позиций покупателей и продавцов на срочном рынке.

Заключение

В этой статье мы хотели показать разницу между индикаторами технического и объемного анализа. Большинство технических индикаторов придуманы еще в начале прошлого столетия, в то время как анализ объемов долгое время был доступен только избранным.

Очевидно, что принимаемые решения на основании классических индикаторов технического анализа и индикаторов объема будут существенно отличаться. Индикаторы технического анализа могут дать максимальное количество точек входа, но.. Как говорят трейдеры, чем меньше сделок, тем больше прибыль. Наиболее частые сделки возможны при скальперской методике, но и она в первую очередь основана на чтении ленты сделок и стакана ордеров.

Индикаторы технического анализа известны всем, а значит кто-то более “особенный” может заранее знать, где “толпа технарей” будет открывать свои позиции, а где будут стоять их стоп-лоссы.

Именно поэтому мы рекомендуем использовать индикаторы технического в качестве вспомогательной подсказки, а индикаторы объемного анализа — в качестве руководства к действию.

Понравилась статья? Ставьте лайк

Ответить

Хотите присоединиться к обсуждению?Не стесняйтесь вносить свой вклад!