Indikator für die Suche nach einem Einstiegspunkt

Seien wir ehrlich, es gibt keinen perfekten Indikator für den Einstieg in einen Börsenhandel. Wenn dem so wäre, gäbe es keine Hunderttausende anderer Einstiegsindikatoren und möglichkeiten.

Für eine stabile Rentabilität braucht jeder Händler:

- Handelssystem

- Gut untersuchte Instrumente

- Regeln für das Moneymanagement

Zum Handelssystem gehören unter anderen Indikatoren, mit denen man bequem arbeiten kann. Aber leider sind dies keine magischen Tools, die uns in kürzester Zeit bereichern werden.

Indikatoren sind Assistenten, die dem Händler zeigen, was auf dem Markt zu einem bestimmten Preisniveau passiert. Um erfolgreich mit dem Indikator zu arbeiten, benötigt ein Trader:

- Das Verstehen – was der Indikators tut und wie er rechnet

- Beobachtung – von der Marktreaktion, nachdem der Indikator ausgelöst hat. Oder – der Einstieg in den Handel ein (wenn das Indikatorsignal als Trigger verwendet wird).

Wir erklären Ihnen in diesem Artikel, wie Sie Signale mehrerer Indikatoren der Cluster- und technischen Analyse verwenden können. Danach könnte jeder Trader seinen eigenen Indikator für einen Einstieg finden, der am besten zu ihm passt.

Auf der Suche nach Spuren von “Managed Money” in Charts

Viele erfolgreiche Trader haben Bücher darüber geschrieben, wie wichtig es ist, auf „Managed Money“ zu achten. Zum Beispiel Larry Williams und Tom Williams. In ATAS hilft Ihnen managed money dabei, Folgendes zu finden:

- Smart Tape

- OI-Analyzer

- Big Trades

- Profiles

- Deltas

- Footprints

Betrachten wir sie der Reihe nach.

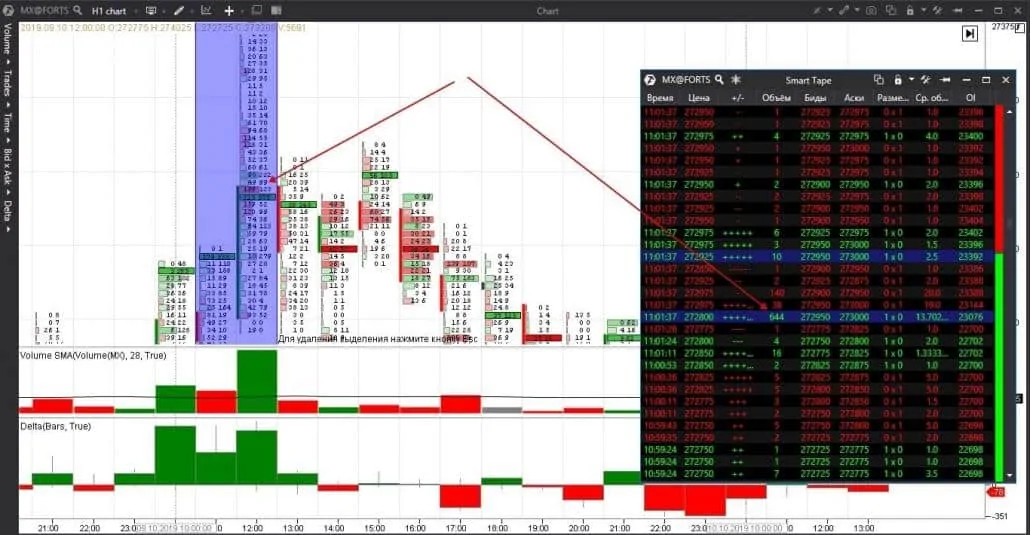

Arbeiten mit dem Smart Tape-Modul

Smart Tape ist kein Indikator, sondern ein Modul zur Analyse des Flows gerade abgeschlossener Transaktionen an der Börse. Smart Tape („Smart Tape“ – wörtlich aus dem Englischen) zeigt alle Transaktionen in Echtzeit an.

Sie können das Tape nach der Anzahl des Volumens filtern und einen akustischen Alarm für eine große Transaktion einrichten.

Für jedes Instrument wird das Konzept des „großen Händlers“ unterschiedlich sein. Darüber hinaus unterscheiden sich große Volumina für dasselbe Instrument an verschiedenen Wochentagen und zu verschiedenen Jahreszeiten. Sie können die Größe nur durch Erfahrung wählen und den Markt beobachten. Das Modul kann unabhängig verwendet oder mit Smart DOM oder Charts kombiniert werden.

Betrachten wir ein Beispiel auf dem Stunden-Chart der Aktienindex-Futures der Moskauer Börse MX.

Wir verwenden das Tape im historischen Modus, damit Sie genau sehen können, welche Transaktionen im ausgewählten Zeitintervall in der Vergangenheit stattgefunden haben. Ein großer Ankauf von 644 Kontrakten ist auf dem Tape mit einem Pfeil markiert. Bitte beachten Sie, dass diese Menge auf dem Footprint nicht sichtbar ist, da das Geschäft über mehrere Preisstufen „ausgeführt bzw versteckt“ werden kann.

Es wird angenommen, dass managed money ihre Positionen mit Limit-Orders in den markt bringt. Wir unterstützen diese Meinung. Schauen Sie, wenn es zu große grüne Cluster auf dem Chart gekommen ist – es war wahrscheinlich ein lokaler Kaufhöhepunkt. Dann ist es nicht verwunderlich, dass der Preis nach wenigen Stunden zu fallen beginnt.

Verwenden des OI-Analyzer-Indikators

Betrachten wir den OI-Analyzer für die Moskauer Börse. OI-Daten (Open Interest) werden nur von der Moskauer Börse in Echtzeit bereitgestellt, sodass Sie das OI-Delta nur auf FORTS verwenden können.

Dieser Indikator zeigt an, was Käufer und Verkäufer tun:

- ob sie neue Positionen eröffnen – das heißt, sie erhöhen den Geldbetrag auf dem Markt

- oder alte Positionen schließen – dh sie nehmen Geld aus dem Markt.

Zusätzlich zum Indikator kann ATAS dem Tape OI-Änderungen hinzufügen. So sehen Sie im Tape neben großen Transaktionen sofort, ob es sich um neue Kontrakte handelt oder nicht.

Neugeld bedeutet Interesse am Instrument, erhöhte Volatilität und die Möglichkeit, Geld zu verdienen. Der Indikator arbeitet unabhängig und ergänzt das Smart Tape perfekt.

In diesem Artikel werden wir nicht auf die Arbeit des OI-Analyzers eingehen, da wir dies in einem separaten Artikel getan und das Webinar gefilmt haben.

Arbeiten mit dem Big Trades-Indikator

Big Trades nimmt Daten aus dem Tape und filtert sie mit einem intelligenten Algorithmus. Anfänger müssen keine Details verstehen, sondern den Autofilter verwenden. Da das Tape viele Daten enthält, werden nur die letzten 7 Tage verarbeitet. Der Indikator kann unabhängig verwendet werden.

Betrachten wir ein Beispiel auf einem 5-Minuten-Chart der Aktien des chinesischen Unternehmens Baidu

Wir verwenden den Big Trades-Indikator mit einem Autofilter. Dies ist eine bequeme Option, da Sie nichts konfigurieren müssen, der Indikator selbst hebt die Kerzen mit der größten Aktivität hervor.

Am 13. November eröffnete der Markt mit einer Lücke, einem Gap nach unten. Wahrscheinlich haben einige der Händler begonnen, Long-Positionen zu schließen, sodass wir zu Beginn des Tages große Verkäufe sehen. Der Indikator zeigt uns diese Verkäufe in großen roten Quadraten an.

Mitten am Tag konsolidierte sich der Markt. Und erst am Ende der Handelssitzung nahmen die Verkäufer ihre Aktivität wieder auf – wir sehen wieder große rote Quadrate. Unter Berücksichtigung des Gaps und des allgemeinen Abwärtstrends war es möglich, mit dem Big Trades-Indikator Short-Deals zu eröffnen und einen Gewinn zu erzielen.

So arbeitet man mit dem Cluster Search Indikator

Cluster Search – Mit diesem Indikator können Sie Preisniveaus finden, auf denen Transaktionen nach bestimmten Kriterien stattgefunden haben. Beispielsweise wurde ein bestimmtes Volumen oder Delta gehandelt. Der Indikator kann unabhängig verwendet werden.

Schauen wir uns ein Beispiel in einem 10-Minuten-Aktienchart von Apple an.

Wir haben zwei Cluster-Search Indikatoren hinzugefügt. Der erste sucht nach Bids von 100.000 oder mehr und hebt sie mit violetten Quadraten hervor. Je größer das Quadrat, desto mehr Aktien wurden gehandelt. Der zweite Indikator sucht nach Asks ab 100.000 Stück und hebt diese mit hellgrünen Quadraten hervor.

Am 15. November wurde der Handel mit einem Gap nach oben eröffnet. Mit einer schwarzen horizontalen Linie haben wir das Preisniveau markiert, auf das das maximale Einkaufsvolumen gefallen ist. Der Preis testete die Lücke und konsolidierte darüber. An den Punkten 2 und 3 sehen wir, dass weiterhin große Käufe getätigt werden. Trotz der Verkäufe an Punkt 3 sinkt der Preis nicht, sondern wächst mit dem Volumenwachstum weiter. Cluster Search zeigt, dass Käufer den ganzen Tag über stark sind.

Wir suchen Aggression, „graue Kardinäle“ und Umkehrungen

Wenn Sie ATAS einsetzen, dann ist es logisch, mit allen Vorteilen der Plattform und insbesondere mit der Clusteranalyse zu arbeiten. Umkehrungen sind interessant, da das Gewinnniveau um ein Vielfaches höher ist als das Risikoniveau. Mit dem Verhältnis R:R>1:3 kann ein Trader mehr als 50% Fehler machen und trotzdem ein Gesamtplus erzielen.

So verwendet man Delta

Delta – Dieser Indikator zeigt aggressive Marktorders an. Wenn es grün ist, bedeutet dies, dass es mehr Marktkäufe als Marktverkäufe gab. Wenn das Delta rot ist, gab es mehr Marktverkäufe als Marktkäufe.

Es ist wichtig, sich daran zu erinnern, dass auf der anderen Seite der Market-Order eine Limit-Order stehen muss. Und Limit Orders spielen oft die Rolle von „grauen Kardinälen“. Mit ihrer Hilfe gewinnen „managed money“ Positionen, absorbieren Marktorders und stoppen die Preisbewegung. Umkehrungen treten oft nach dem Stoppen aggressiver Richtungsbewegungen auf. Dies können sowohl Trend- als auch lokale Umkehrungen sein.

So funktioniert der Footprint

Ein Footprint ist kein Indikator. Im übertragenen Sinne ist dies das „Skelett“ jedes Balkens bzw. jeder Kerze. Durch den Footprint können Trader sehen, was auf jedem Preisniveau im Balken passiert ist. Daher kann die Verwendung eines Footprints viel wertvollere Informationen liefern als die Verwendung vieler Indikatoren.

Sehen wir uns an, wie der Footprint mit dem Delta auf einem 50-Tick-E-Mini-Euro-Futures-Chart zusammenarbeitet.

Bei Punkt 1 sehen wir Absorption – ein riesiges Volumen von Marktverkaufsorders, die den Preis nicht nach unten bewegen können. Limitierte Kauforders konsumierten aggressive Marktverkaufsorders und stoppten den Preisverfall.

Wir haben dem Chart den Big Trades Indikator hinzugefügt, er gibt auch bei Punkt 1 ein Verkaufssignal.

Eine Trendumkehr, die von einem Engulfing begleitet wird, ist eine ideale Situation, denn wenn der Preis nicht sinken kann, wird er höchstwahrscheinlich steigen.

Die Absorption ist auf dem Footprint oder im Smart DOM gut sichtbar. An Punkt 2 sinkt die Aktivität der Käufer und der Preis rollt zurück. Beachten Sie jedoch, dass es diesmal weniger Verkäufer gibt als bei Punkt 1. Solche Handelssituationen werden als Test (Testing) bezeichnet. Wir haben mit roten und grünen Pfeilen die Divergenz des Deltas und der Preise dargestellt.

Wie misst man den fairen Wert

Nach der Theorie von Peter Steidlmeier bewegt sich der Preis von einer Balance zum andere. Es gibt eine direktionale Trendbewegung zwischen den Balancen. Die Balancezonen sind glockenförmig. Das Volumenprofil hilft Balancezonen zu finden und Breakouts oder Bounces zu traden.

Betrachten wir ein Beispiel auf einem 3000-Tick-Chart eines Futures für ein Währungspaar US-Dollar – Russischer Rubel.

Wir haben ein „Market Profile“-Zeichentool in Form von TPO, Delta und Weiss Waves Indikatoren zum Chart hinzugefügt. Der Value area wird durch orange und schwarze horizontale Linien hervorgehoben.

Vor Punkt 1 durchbrach der Kurs die Fair-Value-Zone, doch der Druck der Verkäufer reichte lange nicht aus. Am Tagestief sehen wir eine Delta-Divergenz und eine Weiss-Waves-Divergenz, die uns warnen, dass sich der Preis wahrscheinlich umkehren und in die Fair-Value-Zone zurückkehren wird. Damit sich der Preis aus der Balancezone herausbewegt, sind ein großes Volumen und erhebliche Anstrengungen erforderlich. Ist dies nicht der Fall, wird der Preis höchstwahrscheinlich in die Balancezone zurückkehren.

Am nächsten Tag öffnet der Preis innerhalb der Value area des Vortages und testet die untere Grenze – Punkt 2. Während der Handelssitzung versucht der Preis mehrmals, das Hoch des Vortages zu überwinden, jedoch ohne Erfolg. Bei Punkt 3 sehen wir einen falschen Breakout.

Sie können mit dem Marktprofil in unterschiedlichen Zeiträumen arbeiten.

Wie handelt man bestimmte Setups

Im vorherigen Beispiel haben wir den Weis Wave-Indikator verwendet. Weiss war ein Anhänger von Richard Wyckoff. Tom Williams, der auch ein Anhänger von Richard Wyckoff war, gab Händlern einen Ansatz wie VSA (Volume Spread Analysis). In VSA können Trader bestimmte Setups handeln, wir haben dazu eine ganze Reihe von Artikeln geschrieben (hier ist ein Link zum ersten Artikel).

Betrachten wir ein Beispiel auf einem 3000-Tick-Chart eines RTS-Index-Futures.

Wir haben dem Chart die Indikatoren Delta, Weiss Waves und Initial Balance hinzugefügt. Der IB-Indikator funktioniert gut in regulären Märkten, die einen genauen Beginn der Handelssitzung haben. Auf globalen Märkten ist es effizienter, den Beginn einer Handelssitzung abhängig von der Aktivität der Händler festzulegen. Über diesen Indikator haben wir im Artikel zum Marktprofil geschrieben.

Bei Punkt 1 sehen wir Anzeichen einer Marktschwäche. Die Zahl der Käufer am Tageshoch nimmt ab, der Schlusskurs des Balkens ist nicht ganz oben. Die nächsten beiden Balken sind Inside-Bars, sie bestätigen die Schwäche, denn wir sehen Verkäufe auf dem Delta. Da der Kampf auf der Höhe der oberen Grenze von Initial Balance stattfindet, können wir eine vorläufige Schlussfolgerung ziehen, dass das Breakout gescheitert ist. Nachdem sich der Preis unterhalb dieses Niveaus festgesetzt hat, können Sie eine Short-Position eröffnen.

Bei Punkt 2 ist das Bild umgekehrt. Wir sehen die Schwäche der Verkäufer. Nach einem breiten Balken mit einem Schlusskurs ganz unten können Verkäufer den Preis nicht noch weiter nach unten drücken und er kehrt sich um. Wenn der Händler offene Short-Positionen hatte, bestätigt die Delta-Divergenz, dass eine Schließung der Position in Betracht gezogen werden kann.

Bei Punkt 3 machen Käufer eine Pause, aber das Preisminimum bei Punkt 4 ist höher als das vorherige Minimum, was bedeutet, dass es keine neuen Verkäufer gibt. Sie können eine Long-Position eröffnen.

Um bestimmte Setups zu handeln, müssen Sie:

- klare Regeln für die Eröffnung von Geschäften definieren

- üben, um sie zu finden

- die Effektivität von Setups auf einem Demokonto überprüfen und trainieren

Schlussfolgerungen

Jeder Trader hat seinen eigenen Satz von „Lieblings“-Indikatoren für die Eröffnung von Trades. Die Indikatoren sind die gleichen, aber die Umstände, unter denen sie angewendet werden, sind unterschiedlich. Es gibt keine Märkte und Händler die gleich arbeiten.

Suchen Sie nach Ihrem eigenen Handelsstil und den Indikatoren, die Sie am effektivsten auf den Einstieg hinweisen. Lesen Sie unseren Blog, werfen Sie einen Blick auf den Youtube-Kanal (bereits mehr als 5 Tausend Abonnenten), wir versuchen, Ihnen zu helfen, ein durchweg erfolgreicher Trader zu werden.

Die Informationen in diesem Artikel sind nicht als Aufforderung zur Investition oder zum Kauf/Verkauf von Vermögenswerten an der Börse zu verstehen. Alle Situationen, die in diesem Artikel besprochen werden, dienen ausschließlich dem Zweck, sich mit der Funktionalität und den Vorteilen von ATAS vertraut zu machen.