Das Wichtigste, was Sie wissen sollten

Der Handel mit Marktprofilen ist in letzter Zeit bei Händlern immer beliebter geworden. Das Marktprofil basiert auf der Auktionsmarkttheorie oder auction market theory (AMT). Wir haben das Thema Marktprofil bereits diskutiert, als wir über horizontale Volumina und die Verbesserung des Handels mithilfe des Marktprofils geschrieben haben.

Lassen Sie uns dieses Thema weiter entwickeln.

Lesen Sie heute:

- Was ist AMT

- Grundprinzipien von AMT

- Responsive und initiative Deals

- Grundlegendes AMT-basiertes initiatives Handelsmodell

- Ein Beispiel der Handelsstrategie von initiativen Geschäften auf einem Footprint-Chart

- Ein Beispiel für eine Handelsstrategie der initiativen Trades im DOM

- Was Sie über AMT und market profile lesen können

Was ist AMT

Laut Donald Jones, Autor von „Value based power trading“, verwenden Händler AMT, um herauszufinden, warum und wie sich die Aktienkurse bewegen – sowohl in kurzfristigen als auch in täglichen Zeitrahmen. Um Aktienkurse auf langfristige, dh jährliche Zeiträume zu analysieren, verwenden Sie CAPM – capital market theory.

Marktauktion

Das Hauptziel der Marktauktionstheorie besteht darin, eine Handelsentscheidung zum Kauf oder Verkauf eines Vermögenswertes zu treffen, basierend auf einer Analyse aller Elemente der aktuellen Situation – Preis, Zeit, Wert, Risiko, Volatilität. Die Analyse erfolgt empirisch, also allein durch Beobachtung.

Das Hauptaxiom von AMT

Es ist unmöglich, die zukünftige Entwicklung der Marktpreise vorherzusagen, aber es ist durchaus möglich, logische Annahmen basierend auf dem Verhalten der Marktteilnehmer zu treffen.

Gründer von AMT ist Peter Steidlmeier. Er legte den Grundstein für das Marktprofil und verlagerte den Fokus vom Preis auf den Wert pro Zeiteinheit. Steidlmeier versuchte anhand des Marktprofils und verschiedener Tagesarten, zukünftige Kursbewegungen vorherzusagen, räumte aber letztendlich ein, dass dies unmöglich sei.

Grundprinzipien von AMT

AMT wurde nach Steidlmeier von anderen Autoren ergänzt und weiterentwickelt. Nachfolgend haben wir die wichtigsten Punkte hervorgehoben. Mehrere Prinzipien stehen im Widerspruch zu Steidlmeiers ursprünglichen Ansichten.

Einfluss von Käufern und Verkäufern auf die Preise

- Zukünftige Preisbewegungen sind unvorhersehbar. Händler agieren in einem Umfeld der Unsicherheit und nutzen Wettbewerbsvorteile, um ihre Gewinnchancen zu erhöhen.

- Marktpreise werden während des Handels zwischen Käufern und Verkäufern gebildet

· Einige Preisniveaus, wie Hochs und Tiefs, ziehen Händler an oder lassen diese auch auf der Seitenlinie stehen. Es gibt keine Trader, die bereit sind, billig zu verkaufen und für ein Heidengeld zu kaufen. Der Preis läuft schnell von diesen Niveaus weg. Ein Beispiel ist auf dem 5-Minuten-Chart des E-mini S&P 500 ESM9-Futures zu sehen. Mit Punkt 1 markierten wir das Minimum, ab dem sich der Kurs schlagartig erholte. Auf dem Tagesprofil, um die Zahl 2 herum, ist das Volumen minimal. Händler empfanden Mindestpreise als unfair und wollten dort nicht handeln.

Volumenprofil in der Auktionstheorie

- Auf einigen Niveaus sind Händler aktiver als auf anderen. Auf ihnen werden Balance Zonen zwischen Verkäufern und Käufern gebildet. Solche Zonen haben ein glockenförmiges Profil. In den Quellen zum Marktprofil werden sie als Value Zones oder Value Areas bezeichnet. In diesem Artikel verwenden wir den Begriff „balancierte Zone“ oder „Balance Zone“.

- Der Zusammenhang zwischen verschiedenen Tagestypen ist insignifikant – die Statistik von Jan Firich haben wir im Artikel zum Marktprofil bereitgestellt.

- Der Markt bewegt sich von der Balance zum Trend und umgekehrt. Der Markt verbringt mehr Zeit in der Balancephase und weniger Zeit in der Trendbewegung. Gemäss der Statistik von Jan Firich beobachten wir die Preisentwicklung am Markt nur in 9,5% der Fälle.

- Einige Trader sind auf der Suche nach schnellen Gewinnen und handeln untertägig. Und manche Trader entwickeln langfristige Strategien und halten Positionen für mehrere Tage/Monate/Jahre.

- An manchen Tagen sind die Handelsvolumina höher und an manchen Tagen weniger. Das Volumen misst den Erfolg oder Misserfolg einer direktionalen Preisbewegung. Auf dem täglichen 10-jährigen Treasury Notes ZNU9-Chart sehen wir am 30. Mai und 2. Juni erhöhte Volumina.

Theorie und Volumina von Marktauktionen

- Einige Märkte bewegen sich in einer breiten Preisspanne und andere in einer engen Spanne.

- Im Intraday-Handel werden die größten Volumina in der ersten und letzten Stunde der regulären Handelssitzungen gehandelt. Auf den Weltmärkten findet die größte Aktivität zum Zeitpunkt der Veröffentlichung von Nachrichten und Berichten statt.

- Der Markt kann ausgeglichen sein und sich dann für unterschiedliche Zeiträume direktional bewegen. Ein Trend dauert beispielsweise 3 Stunden und eine Balance 15 Tage. Schauen wir uns den 30-Minuten-Chart der WTI CLM9 Öl-Futures an, wie lange sich der Markt in einem ausgeglichenen Zustand befindet und wie lange er im Trend liegt.

Trends und Balancen

Mit der Nummer 1 haben wir die Trendbewegung nach dem Breakout markiert. Der Preis bewegte sich nur für 2 Kerzen oder 1 Handelsstunde direktional. Die restliche Zeit am 9. Juni handelte der Markt in Balance, d. h. der Preis schwankte in der von uns mit einer Glocke markierten Spanne auf und ab.

Mit Nummer 2 markierten wir die nächste Trendbewegung, die ebenfalls nur 1-2 Kerzen oder 1 Handelsstunde dauerte. Die restliche Zeit am 10. Juni handelte der Markt wieder balanciert.

Mit der Zahl 3 markierten wir die Trendbewegung mit einer Dauer von 3 Kerzen oder 1,5 Handelsstunden.

Die betrachteten Beispiele fanden am Ende der Handelssitzung statt.

Und die Trendbewegung unter der Nummer 4 trat mitten in der Handelssitzung auf. Der Preis durchbrach die aktuelle ausgeglichene Zone und trat auf der Suche nach einer neuen Balance in die Trendphase ein. Diese Bewegung umfasste 3 Kerzen oder 1,5 Handelsstunden.

Merkmale von Handelsgeschäften in AMT

- Die globalen elektronischen Märkte handeln viel aktiver als zuvor.

- Angebots- und Nachfrageänderungen führen zu Preisänderungen. Angebot und Nachfrage ändern sich während der Handelssitzung.

- Marktprofile ändern sich täglich.

- Händler suchen nach Wert. Der Wert wird durch den von den Parteien akzeptierten Preis bestimmt. Oder, in der Sprache der Formeln, Wert = Preis * Zeit

- Langfristige Trader bewegen die Märkte, indem sie Positionen aufbauen. Sie suchen nach einem großen Trend-Move

- Die meisten Trader suchen nach balancierten Märkten, um in einen Trade einzutreten.

- Die meisten Trader handeln Intraday – wir haben in diesem Artikel Statistiken zu verschiedenen Arten von Tradern bereitgestellt

Responsive und initiative Deals

Wie oben erwähnt, analysieren Händler mit AMT die Marktsituation und treffen eine fundierte Entscheidung über den Kauf oder Verkauf eines Kontrakts / Vermögenswerts. Ein Marktprofil ist eine visuelle Darstellung einer Marktauktion.

Responsive

Lassen Sie uns zwei Haupttypen von Deals unterscheiden:

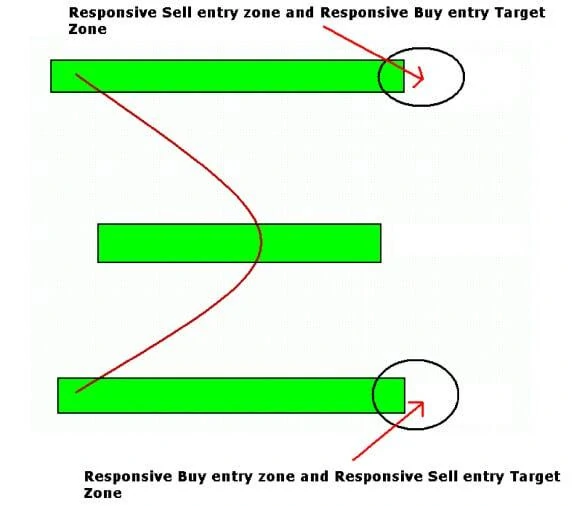

Responsive – von der oberen und unteren Grenze der balancierten Zone bis zum POC (Point of Control) – die Höhe des maximalen Volumens. Und in die entgegengesetzte Richtung – vom POC zum Maximum oder Minimum. Take Profit und Stop können bei diesen Deals im Voraus berechnet werden. Wir stellen ein Diagramm eines responsiven Handels aus Tom Alexanders Buch „Trading Without Crutches“ zur Verfügung.

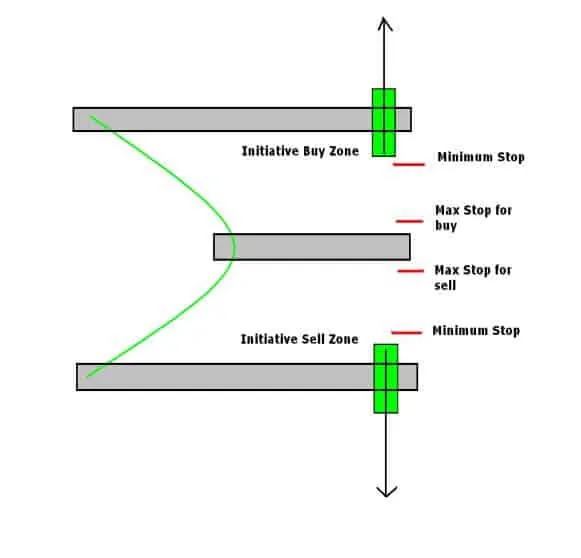

Initiative

Initiative – befasst sich mit dem Breakout der oberen oder unteren Grenzen der balancierten Zone auf der Suche nach einem neuen fairen Preis. Es ist unmöglich, den Take-Profit bei solchen Deals im Voraus zu berechnen, man muss auf die Bildung einer neuen Balance Zone warten. Diese Trades sind riskanter, da es oft zu falschen Breakouts und geringfügigen Erweiterungen der balancierten Zone kommt. Trades in Richtung des Breakouts sind jedoch potenziell profitabler, da sie darauf ausgelegt sind, eine scharfe und starke Trendbewegung abzufangen. Schauen Sie sich das Schema einer Initiativtransaktion aus dem gleichen Buch von Tom Alexander „Trading without Crutches“ an.

Grundlegendes AMT-basiertes initiatives Handelsmodell

Lassen Sie uns im Detail besprechen, wie man initiative Trades handelt. Nehmen wir das Grundmodell von Donald Jones, einem weiteren berühmten Nachfolger von Steidlmeier.

Handelsregeln

Wir geben einen Trade nur mit Limit-Orders ein

- 1 Tick über dem Breakout der oberen Grenze der balancierten Zone kaufen

- 1 Tick unter dem Breakout der unteren Grenze der balancierten Zone verkaufen

- Wir verwenden einen trailing Stop mit der Größe ⅛ des balancierten Bereichs.

Sehen Sie sich auf unserem Kanal ein Video zur Einrichtung von ATAS-Schutzstrategien an.

Wenn Sie dem Stop nicht gefolgt sind, steigen Sie am Ende des nächsten Tages aus.

In den folgenden Abschnitten werden wir dieses Modell mit realen Handelsbeispielen ausprobieren.

Ein Beispiel für eine Handelsstrategie von initiativen Geschäften auf einem Footprint-Chart

Betrachten wir ein Beispiel des Handels mit Breakouts einer Value Area auf einem 5-Minuten-E-Mini-Euro-E7M9-Futures-Chart.

Interpretation der Marktsituation auf dem Chart

Mit der Nummer 1 markierten wir die Balance Zone, die sich in der ersten Tageshälfte gebildet hat. Das Breakout Level haben wir mit einer horizontalen schwarzen Linie markiert. Die Wahrscheinlichkeit, dass genau hier ein Breakout auftritt, ist sehr hoch, da sich der Profilschritt sprunghaft ändert. Ein Profilschritt ist ein signifikanter Unterschied zwischen Mengen auf benachbarten Preisniveaus. In der Mitte des oberen hervorgehobenen Teils des Profils reichten die Volumina von 100 bis 200 Kontrakten. Und der Preis bildete eine Balance und bewegte sich auf und ab. Gegen 12:30 Uhr sank die Anzahl der Kontrakte stark von 73 auf 33 und dann auf 11. Wir markierten die Reduzierung des Profilschritts mit Nummer 2. Nach dem Breakout flog der Preis buchstäblich auf das Tagestief, wo eine neue Balance Zone gebildet wurde.

Wir eröffnen einen Trade bei Punkt 3. Wir können hier nicht genau der grundlegenden Handelsstrategie von Jones folgen. Wir werden eine Limit-Order auf dem Niveau des Profilschrittwechsels von 73 auf 33 Kontrakte platzieren. Das Stop-Level ist mit der Zahl 4 gekennzeichnet – dies ist ⅛ der Spanne vom Tageshoch bis zum Breakout Level. Schließen wir diesen Trade bei Punkt 3

Take-Profit-Berechnung

Es ist schwierig, den Take-Profit bei Breakouts im Voraus zu berechnen. Es gibt mehrere Möglichkeiten:

- Wir warten ab und beobachten die Entwicklung der Ereignisse, aber in diesem Fall besteht die Gefahr, einen Teil des Gewinns zu verlieren

- den Take-Profit im Voraus berechnen – zum Beispiel die Hälfte der vorherigen Kursbewegung

- Schließen wir das Geschäft am Ende der Handelssitzung

- wir warten auf die Bildung der Mitte der nächsten Balance Zone – wir haben diese Option gewählt.

Balancierte Reichweitenerweiterungen

Wir haben bereits geschrieben, dass Breakouts die profitabelsten und gleichzeitig riskantesten Trades sind, da manchmal balancierte Ranges mit gefälschten Breakouts erweitert werden. Und der Preis kehrt in die Mitte der Value Area zurück. Aber unser Chart zeigt Anzeichen eines echten Breakouts:

- Niedrigeres neues Preishoch nach 07:45

- Drei aufeinanderfolgende rote Kerzen kurz vor dem Breakout, d. h. der Trade bewegte sich nach unten

Risiken bei Transaktionen

Es ist nicht notwendig, vor jedem Breakout nach genau diesen Anzeichen zu suchen, es reicht aus, die Logik der Marktbewegung zu verstehen. Denken Sie daran, dass jeder Handel Risiken birgt, weshalb wir Schutzstrategien verwenden.

Beispiel für E-mini Euro E7M9

Schauen wir uns das gleiche Trading-Setup auf dem Stunden-Chart des E-mini Euro E7M9-Futures unter Verwendung des volume digital histogram Footprints an. Wir haben uns für diese Footprint-Option entschieden, weil wir uns auf die Form der Bars und die Anzahl der gehandelten Kontrakte auf jedem Preisniveau konzentrieren möchten.

Beispiel für E-mini Euro E7M9

Schauen wir uns das gleiche Trading-Setup auf dem Stunden-Chart des E-mini Euro E7M9-Futures unter Verwendung des volume digital histogram Footprints an. Wir haben uns für diese Footprint-Option entschieden, weil wir uns auf die Form der Bars und die Anzahl der gehandelten Kontrakte auf jedem Preisniveau konzentrieren möchten.

Es ist viel einfacher, einen Trade auf diesem Chart zu schließen. Die übereinstimmenden POCs zweier benachbarten Bars beim Tagestief bilden ein Unterstützungsniveau und ermöglichen es Ihnen, bei Punkt 3 mit einem maximalen Gewinn auszusteigen. Das Platzieren eines Stops ist auch einfacher – man muss nicht zählen, man kann sich auf den POC einer Breakout Bar konzentrieren bei Punkt 2. Der Footprint selbst auf einem so relativ langen Zeitraum wie „Watch“ macht die Marktsituation klarer und einfacher. Je mehr Verständnis, desto sicherer die Nerven und desto höher der Gewinn.

Ein Beispiel der Handelsstrategie von initiativen Trades im DOM

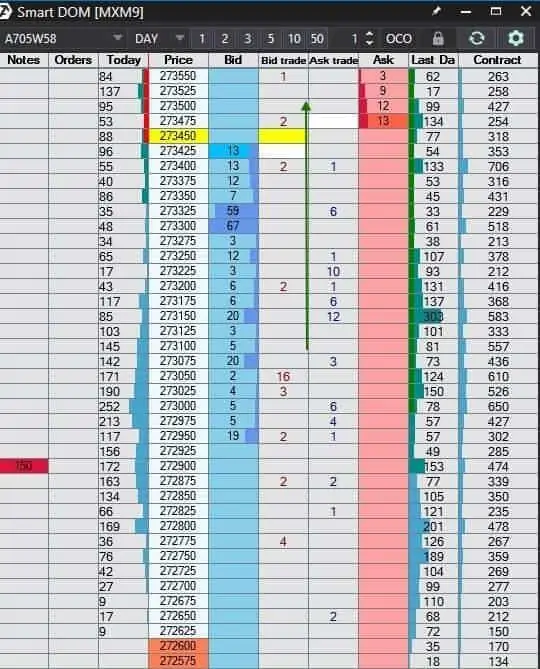

Und jetzt schauen wir an, wie man ein Breakout im Orderbuch an den Index-Futures der Moskauer Börse MXM9 handelt.

Theorie der Marktauktion und Orderbuch

Dies ist nicht das offensichtlichste Beispiel, denn am Freitag, am Ende der Haupthandelssitzung, ist die Aktivität normalerweise niedriger als üblich. Ab 11 Uhr ist der Preis der Futures auf den Index der Moskauer Börse allmählich gesunken. Trader, die den ganzen Tag verkauft haben, werden am Ende des Tages kaufen wollen, um Gewinne zu sichern. Dies ist ein wichtiger Punkt, da der Kauf den Preis in die Höhe treibt.

Was ist im Tape passiert?

Um 17:01 Uhr gab es einen großen Verkauf von 150 Kontrakten zu einem Preis von 272.900. Etwa 100 dieser Kontrakte waren neue Positionen, wie aus dem Anstieg des Open Interest im hervorgehobenen Teil des Tapes (eingekreist in einem roten Rechteck) ersichtlich ist. Trotz des großen Volumens ist der Preis leicht gefallen. Im Bereich des Tagestiefs begann sich eine Balance Zone zu bilden, dh der Preis bewegte sich nacheinander auf und ab. Diese Zone haben wir mit der Nummer 1 gekennzeichnet. Es gibt keine genauen Regeln für die Definition solcher Zonen. Wir beobachten einfach die Preisbewegungen und sehen, wie die Anzahl der in diesem Bereich gehandelten Kontrakte zunimmt und die Zone selbst dichter wird und sich ein Vorsprung im Profil bildet.

Dünne Bereiche

Allmählich bewegte sich der Preis an die obere Grenze dieser kleinen Balance Zone, wir zeigten diese Bewegung mit schwarzen Pfeilen. Wir haben die obere Grenze der Balance Zone 273100 nach Augenmaß bestimmt, indem wir den Profilschritt von 89 auf 49 Kontrakte reduziert haben. Wenn der Preis wie eine Welle konstant bis zur Grenze rollt, steigt die Wahrscheinlichkeit eines Breakouts. Beachten Sie, dass oben im Bereich von 273100 bis 273525 auf jedem Preisniveau zuvor eine sehr kleine Anzahl von Kontrakten gehandelt wurde – 4,17,31. Solche Bereiche werden als „dünn“ bezeichnet, hier bewegte sich der Preis sehr schnell und die Volumina hatten einfach keine Zeit, sich zu bilden. Wahrscheinlich wird der Kurs in dieser Spanne auch sehr schnell nach oben laufen, wenn es zu einem Breakout kommt.

Lassen wir uns die Richtigkeit unserer Argumentation in der folgenden Grafik bewerten. Der Kurs durchbrach das Niveau von 273100 und erreichte schnell 237450, wir haben diese Bewegung mit einem grünen Pfeil markiert. Dies ist ein gutes Beispiel für Scalping und einen initiativen Handel.

Trades nach Orderbuch

Ohne DOM und Tape sind diese Bewegungen schwer zu erfassen. Vergleichen Sie den 5-Minuten-Candlestick-Chart und das Orderbuch.

Unser Trade wird mit der Nummer 1 hervorgehoben. Aber in dieser Form ist es schwierig, ohne zusätzliche Indikatoren einen kleinen Bounce zu erwischen. Und wenn Sie das DOM analysieren, können Sie innerhalb von 5 Minuten 350 Rubel pro Kontrakt verdienen (von 273100 bis 273450).

Was Sie über AMT und das Marktprofil lesen sollten

Top-Bücher zum Thema Marktauktion:

Donald Jones „Auction Market Theory“ – was wir in diesem Artikel beschrieben haben, ist kurz, detailliert und mit Beispielen.

Das Tutorial für CBOT-Mitglieder „A Six-Part Study Guide to Market Profile“ ist das unverzichtbare Buch für einen Händler, der ein Marktprofil verwenden möchte. Einige Kapitel betreffen nur die CME.

Peter Steidlmayer und Stephen Hawkins „Steidlmayer on Markets: Trading with Market Profile“. Hätte Steidlmeier nur dieses Buch geschrieben, wäre es viel schwieriger und langweiliger, es zu lesen. Über Steidlmeiers Leben und Erfahrung gibt es viele lyrische Exkurse.

James Dalton „Mind over Markets“ „Mind over Markets“ – Dalton entwickelte und ergänzte die Theorie von Steidlmeier, grundlegend neue Durchbruchsmomente werden Sie jedoch nicht finden.

Donald Jones „Value-Based Power Trading“ – das Buch enthält fertige Handelssysteme basierend auf dem Marktprofil.

Tom Alexander „Handeln ohne Krücken“ „Trading Without Crutches“ – das Buch ist in einer verständlichen Sprache gehalten und enthält viele Bilder zu initiative und responsive Transaktionen.

Zusammenfassung

Recherchieren Sie den Markt mit modernster Software und Sie haben bessere Gewinnchancen. Jedes Instrument hat seinen eigenen Charakter und seine Eigenheiten. Je gewappneter Sie sind, je mehr Sie sich konzentrieren und die Logik verstehen, desto einfacher ist es für Sie, sich mit dem Markt zu bewegen und ihm nicht im Weg zu stehen.

Die Informationen in diesem Artikel sind nicht als Aufforderung zur Investition oder zum Kauf/Verkauf von Vermögenswerten an der Börse zu verstehen. Alle Situationen, die in diesem Artikel besprochen werden, dienen ausschließlich dem Zweck, sich mit der Funktionalität und den Vorteilen von ATAS vertraut zu machen.