Этой статьей на блоге ATAS мы начинаем серию публикаций по теме VSA и кластерный анализ

Что такое VSA? VSA — Volume Spread Analysis — это универсальный подход к оценке силы и слабости рынка, основанный на анализе действия цены и объема.

- Volume — объем

- Spread — разница между high и low, или ренж, диапазон бара.

VSA содержит набор паттернов (сигналов), которые помогают аналитику интерпретировать текущую ситуацию на рынке — с учетом предшествующего фона и с прицелом на будущее.

Это метод завоевал популярность во многих странах благодаря своим особенностям:

- VSA делит участников рынка на сильных профессионалов и слабых новичков;

- работает с силами спроса и предложения

- не использует индикаторы. Вы не найдете RSI, MACD, Stoch на графиках создателя VSA Тома Уильямса

В последующих статьях по теме VSA и кластерный анализ мы расскажем:

- как распознать паттерны VSA. Каждая статья будет посвящена одному-двум паттернам.

- как совместить кластерный анализ с VSA для повышения эффективности биржевого трейдинга

История создателя VSA

В далеком 1929 году в небольшом австралийском городке Литго 4 января родился мальчик, его назвали Том. Полное имя — Томас Джордж Уильямс. В возрасте 2 лет он с родителями переехал в Англию, в Брайтон. В возрасте 16 лет начал работать в кинотеатре, и параллельно осваивал профессию медбрата. В 1960 Том отправился пытать счастья в Калифорнию, а именно — в Беверли-Хиллз.

Имея медицинский сертификат SRN (State Registered Nurse), он устроился присматривать за престарелым биржевым магнатом, управляющим торговым синдикатом. Со временем Том заинтересовался торговлей акциями и попросил магната (имя не упоминается) научить его понимать фондовый рынок. Тогда Тома взяли на работу в синдикат, его обязанностью было построение графиков. В те времена еще не было компьютеров, и трейдеры строили графики цены и объема торгов акциями, используя ватман, карандаш и линейку.

На фото Том Уильямс демонстрирует ту самую металлическую линейку, с помощью которой он рисовал трендовые линии и ценовые бары 50 лет назад.

Том исправно исполнял обязанности, но подлинная механика рынка все еще оставалась недоступна для его понимания. Тогда (за счет синдиката) его отправили учиться в Институт Фондового рынка изучать метод Вайкоффа. Там, день за днем, Том начал впитывать подлинные правила коварного рынка.

Я никогда не слышал правду о рыночных действиях по телевидению или в газетах. Как трейдер, вы обнаружите, что вас постоянно вводят в заблуждение ложью, обманом, дезинформацией. И на основании этой фальши, вы и тысячи других трейдеров совершенно не поймете, каково реальное намерение рынка. Том Уильямс.

Спустя 20 лет Том вернулся в Англию уже опытным трейдером. Его подход к анализу рынка основывался на принципах Ричарда Вайкоффа, но был немного упрощен. Например, Том не строил Wyckoff Wave, не использовал графики крестиков-ноликов и индикаторы, разработанные последователями Вайкоффа. Свой подход Том назвал VSA, основал компанию Genie Chartist и занялся популяризацией Volume Spread Analysis.

Сайт geniechartist.com уже недоступен, но в интернет архиве хранится его копия (без картинок, к сожалению). Вот что Том Уильямс пишет на главной странице того сайта, где Интернет впервые узнал о VSA:

Поверьте мне, рынки движутся под давлением больших блоков профессиональных денег, так или иначе изменяя баланс спроса и предложения, который вы можете прочитать, если научитесь делать это и станете внимательным наблюдателем.

Мы все слышали, как эксперты из отдела финансовых рынков сообщали нам, что тот или иной рынок пошел вверх, вниз или в сторону по какой-то конкретной причине или по другой. Например — «цена на нефть выросла, а фондовый рынок упал».

Конечно, потом цена на нефть изменится и фондовый рынок тоже вырастет — но никто, кажется, никогда не захочет объяснить эту очевидную непоследовательность. Простая истина в том, что никто не знает, почему новости смогли заставить рынки двигаться в ту или иную сторону. Новости на самом деле не движут рынками. Это они следуют за рынками.

Цены определяются спросом и предложением. Когда спрос сильный, а предложение ограничено, цены растут. Когда спрос слабый или предложение чрезмерное, цены будут снижаться. Рынок может даже расти, несмотря на ухудшение информационного фона.

Ключом к успешной торговле является определение баланса спроса и предложения на рынке.

Многие хорошие трейдеры “нутром” чувствуют этот баланс, даже не прилагая усилий. Это «прирожденные» торговцы, которые, кажется, всегда находятся на правильной стороне рынка, но если вы не можете делать это инстинктивно, вы можете научиться этому с помощью Volume Spread Analysis. И вы будете поражены тем, как много вы узнаете за короткое время.

Том Уильямс ушел из жизни 7 ноября 2016 года в своем доме в городке Уортинг на южном побережье Англии. Но его учение живет и развивается.

Для многих Том открывал двери в мир Volume Spread Analysis описывая паттерн End of Rising Market.

Начнем с этого паттерна и мы.

Паттерн End of Rising Market

End of Rising Market переводится как “окончание растущего рынка”. Очень красноречивое название. К слову, многие паттерны в VSA говорят сами за себя.

Том Уильямс лично описывает паттерн End of Rising Market следующим образом:

Давайте предположим, что фондовый рынок в течение многих месяцев был в бычьем движении, и все стремятся вскочить на подножку идущего локомотива. Новости хорошие, ваши друзья уже хорошо заработали на акциях, и все эксперты в прессе и на телевидении предсказывают еще более высокие цены.

Профессиональные деньги на рынке, однако, имеют другие идеи.

Если мы строим график и видим день, подобный тому, что на графике помечен стрелкой, то что может сказать о нем VSA — анализ объема и спреда?

Мы использовали DJI, индекс фондового рынка акций, дневной таймфрейм, конец 2018 года. Это актуальная замена оригинальной иллюстрации Тома Уильямса, канувшей в лету.

Новости хорошие, и объем чрезвычайно высок. Цены растут, и все выглядит хорошо, да? Все, кроме того, что спред цен узкий.

Высокий объем говорит нам, что на рынке есть большая активность, но если спрос высокий, мы ожидаем, что спред будет широким и цена увеличится резко. Но этого не происходит.

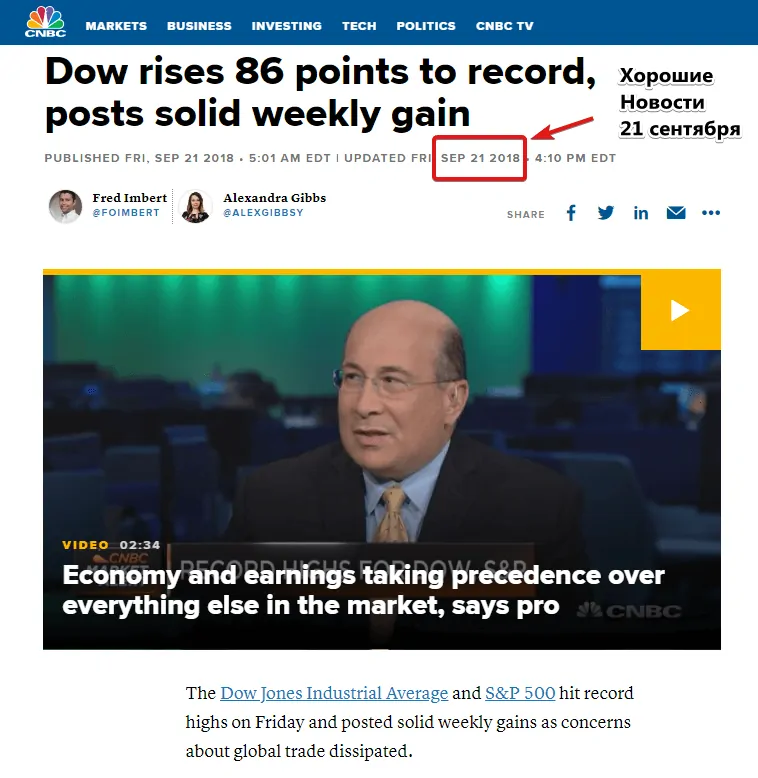

Взглянем на страницы популярных масс-медиа от 21 сентября 2018. Там творилось в основном то, что показано на картинке ниже.

Солидные профессионалы с прищуром говорили, что угрозы глобальной торговле испаряются, и индекс Dow Jones уверенно растет.

Но потом что то пошло не так. Паттерн VSA оказался более проницательным, чем “говорящие головы”, ведь с начала октября фондовый рынок вошел в затяжное “медвежье” пике.

Какая причина на самом деле? Объясняет создатель VSA Том Уильямс:

Вероятно, происходит то, что маркет-мейкеры (которые видят обе стороны рынка) имеют большие ордера на продажу, выставленные чуть выше рынка. Исполнение этих лимитных ордеров на продажу ограничивает растущий потенциал рынка, что приводит к узкому спреду. Сам по себе это не сигнал к продаже, но явный признак того, что профессиональные деньги не заинтересованы в росте в данный момент, и это признак слабости.

Итак, паттерн End of Rising Market — это:

- узкий спред

- цена закрытия выше предыдущего дня (бара)

- цена закрытия обычно в середине или около того

- объем значительно выше среднего

- на фоне — период роста

- следующий бар (день) — цена обычно опускается, подтверждая слабость на паттерне End of Rising Market.

- новостной фон — хороший. Иногда End of Rising markets появляется при достижении ценой нового рекордного максимума, или пересечении круглого психологического уровня.

Рассмотрим больше примеров паттерна End Of Rising Market на различных рынках с использованием инструментария кластерного анализа торговой платформы ATAS.

VSA паттерн End of Rising Market на рынке GAZP

Справедливости ради признаем, что в суровой реальности идеальных экземпляров паттерна VSA встречается довольно мало, особенно на дневных периодах волатильных рынков. Поэтому в качестве поисков полезных примеров End of Rising Market заглянем на внутридневные графики. Исследуем рынок акций “Газпром”, отмотаем время в конец ноября, что найти типичную историю.

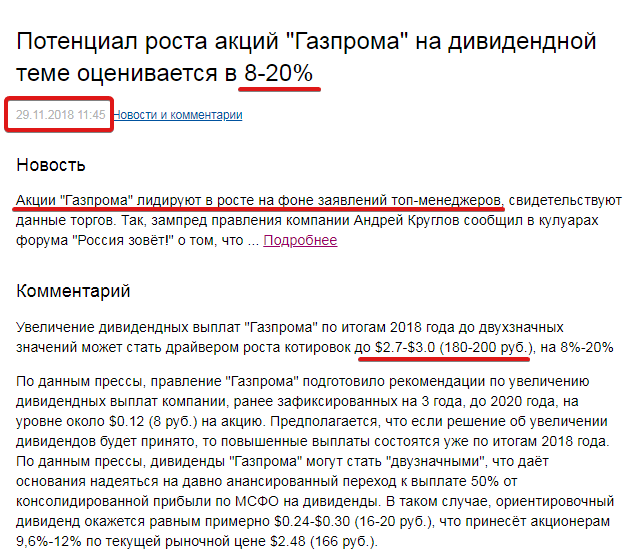

Всё началось с информационной “бомбы” в мейнстримовых финансовых СМИ.

На фоне позитивных “инсайдерских” новостей в СМИ о вероятной цене акций “Газпром” по 200 рублей за штуку, котировка понеслась вверх.

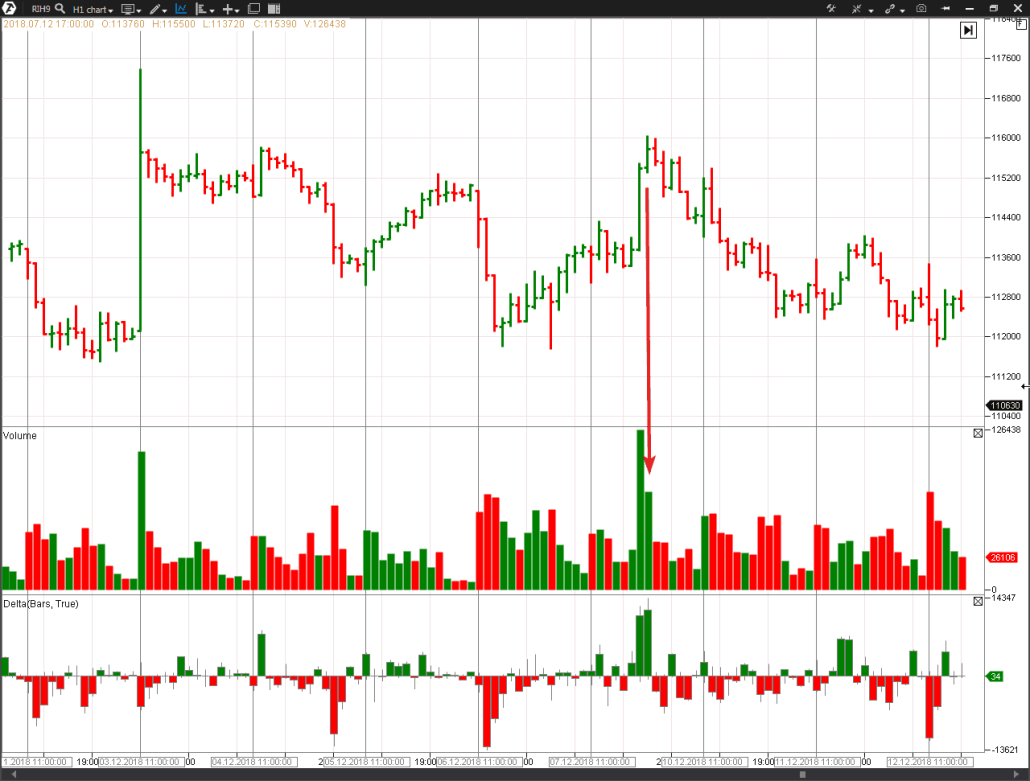

Смотрим на график.

Гистограмма серого цвета отображает общий объем, красно-зеленая гистограмма — это дельта, или перевес покупок/продаж.

Зеленые стрелки указывают на характерный бар:

- узкий спред

- высокий объем (обратите внимание на дельту. Индикатор показывает преимущественно покупки. Наверное, этот объем отображает активность покупателей, которые спешили побыстрее и побольше “урвать” по 160, чтобы позже продать по 200).

Это бар отвечает критериям паттерна ERM — End of Rising Market, однако цена дальше продолжает рост. Более того, весь следующий день акция торгуется выше уровня ERM бара. Почему рынок не развернулся вниз?

Вспоминаем слова из цитата Тома Уильямса выше:

Сам по себе это не сигнал к продаже, но явный признак слабости.

Что же произошло на самом деле?

Наверняка, профессиональные деньги имели более масштабные планы и не спешили толкать цену вниз до того, как они нарастят достаточно позиций шорт. А бар, обозначенный стрелками просто обозначил тот уровень, где напор “толпы” покупателей встретили их первые SELL-Limit.

В течение следующих дней, профессионалы поддерживали цену акций, подогревая рынок, стимулируя покупки retail трейдеров, и за их счет формируя медвежью позицию, ведь в реальности они готовились к понижению.

Оно началось 11 декабря, когда акции “Газпром” упали на 1,5%. Затем снижение продолжилось вплоть до минимума около 146 рублей за акцию на дне 25 декабря 2018. Поводом для начала снижения послужил призыв США к европейским странам выйти из проекта строительства трубопровода «Северный поток-2».

Так вот, чему нас учит этот эпизод. Получается, что использовать паттерн VSA в отрыве от общего контекста рынка может оказаться опрометчивым решением. А стоит ли вообще ему доверять и применять?

Однозначно, стоит. Ведь принцип сведения ордеров, лежащий в основе паттерна End of Rising Market является краеугольным. Он работает на любых рынках/таймфреймах и признаки ERM в том или ином виде появляются практически на каждом развороте вниз.

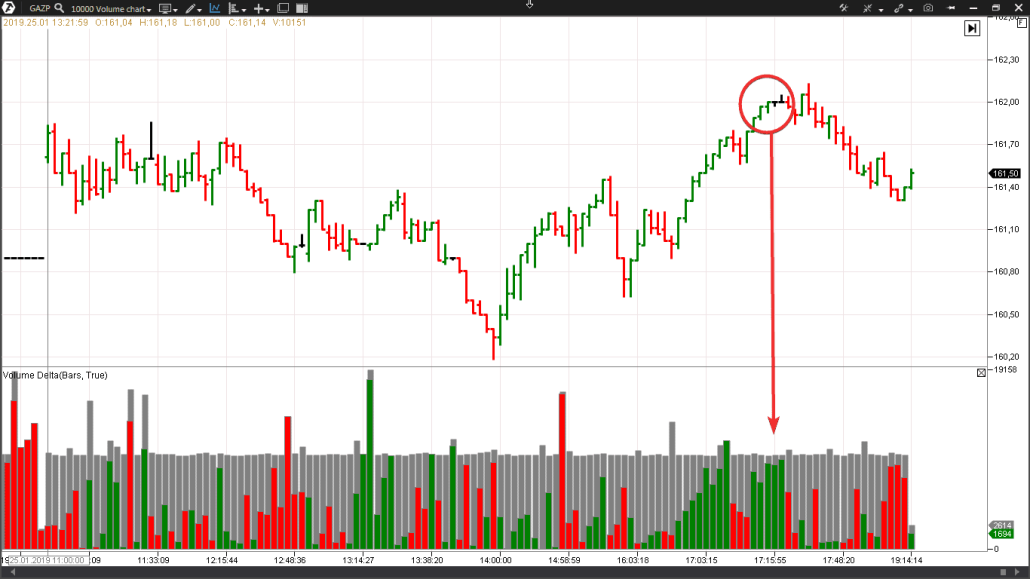

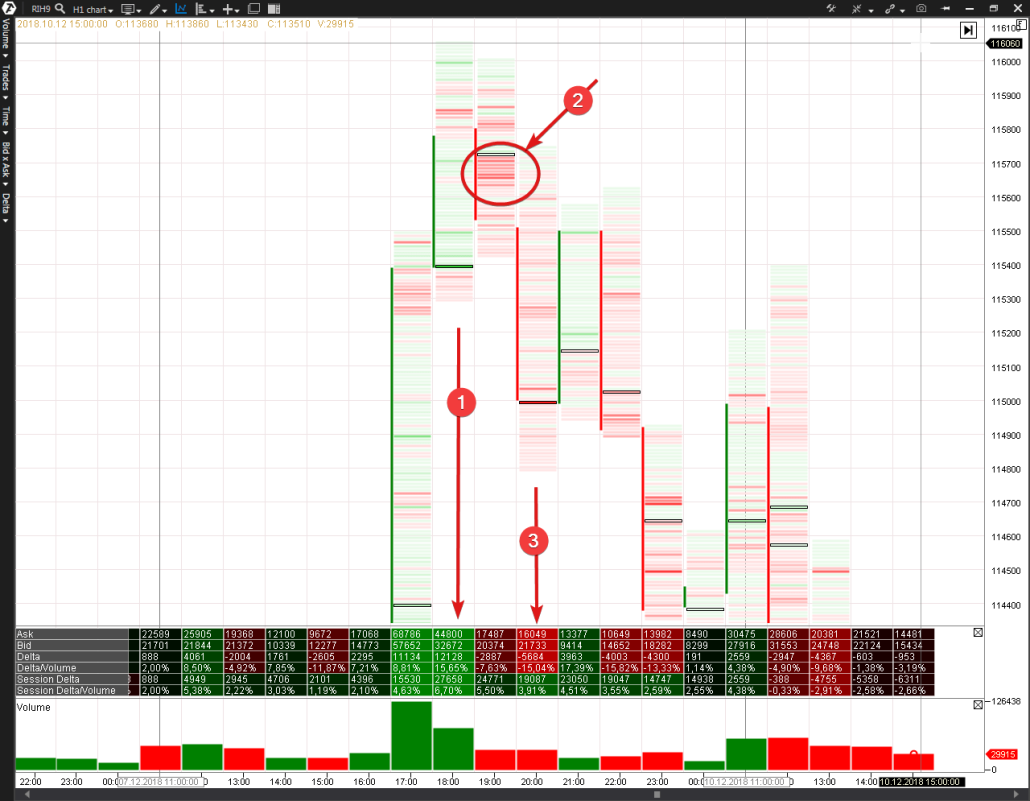

Вот как нестандартно выглядит паттерн ERM при ложном пробое максимума дня на графике типа Volume. Рынок тот же — акции Газпром. Один бар = объем 10 тысяч контрактов (подробней про графики типа Volume — в этом видео).

Рассмотрим подробней. На внутридневном графике приведена динамика торгов от 25 января 2019. На индикаторе объемов серым цветом указан общий объем (он почти одинаковый на большинстве баров, потому что мы выбрали тип графика Volume), красным и зеленым цветом отображается дельта.

Ближе к окончанию основной сессии цена совершила попытку пробоя вершины диапазона, сформировавшегося в первые часы торгов. Однако что нам говорит график?

График никогда не врет. Том Уильямс

На попытке пробоя дельта окрашивается практически полностью в зеленый цвет (сделки на бирже инициируются покупателями), однако прогресс цены небольшой, и спреды сужаются. То есть, покупки, которые отображают:

- входы в longs покупателей “на пробой”

- выходы из shorts продавцов, установивших стоп-лосс приказы выше уровня максимума дня (кое-кто для пущей уверенности “спрятал” стоп за “надежное” сопротивление 162,0)…

…встретили sell-limit профессиональных интрадей спекулянтов, имеющих цель получить быструю прибыль от последующего снижения на 70 копеек. Да, потом цена развернулась вверх, но это, как говорится, “уже совсем другая история” внутри дня.

Рассмотрим еще один пример паттерна End of Rising Market. На этот раз — с фьючерсного рынка.

Начни сейчас!

Попробуй ATAS бесплатно и без ограничений по времени

End of Rising Market на рынке фьючерсов РТС

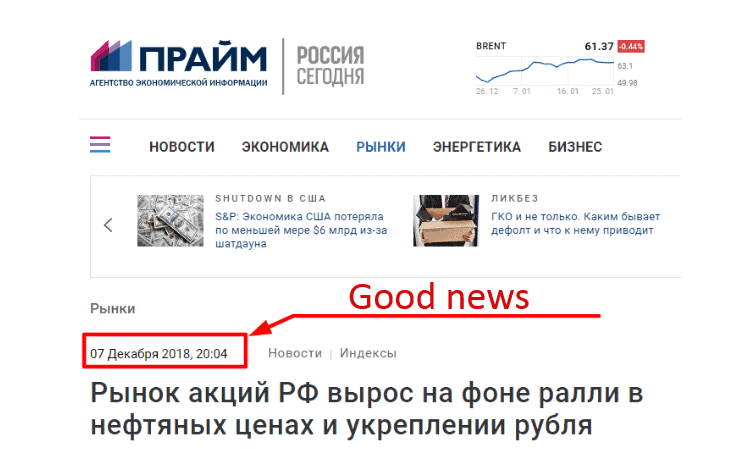

7 декабря вышли “хорошие” новости.

Но что говорит график? Он может дать актуальную информацию о балансе спроса и предложения, если вы можете читать на графике паттерны VSA

На рисунке ниже — график торгов фьючерсом на индекс РТС, часовой таймфрейм. (Кстати, Том Уильямс использовал графики баров HLC без цены открытия).

Стрелка указывает на бар, соответствующий критериям паттерна VSA End Of Rising Market:

- цены растут, но динамика замедляется — возникает узкий спред

- высокий объем, очевидно не характерный для баров с таки же спредом

Следующий бар закрывается ниже. Том Уильямс отмечал, что бар, следующий после End Of Rising Market, должен закрываться ниже, тем самым подтверждая подлинную слабость, скрывающуюся за этим паттерном. Обратите внимание, дельта положительная. О дельте Том Уильямс не говорил ничего, потому что кластерный анализ не использовал.

Но благодаря ATAS мы можем заглянуть чуть больше внутрь бара/свечи End of Rising Market, чтобы эффективно оценить ситуацию. Мы видим превосходство покупателей (зеленый цвет на дельте). Но если эти покупки олицетворяют подлинную силу, почему цена снизилась на следующем баре? Вероятно, потому что исполненные BUY ордера представляют собой:

- входы в longs покупателей “на пробой”, попадающих в ловушку

- выходы из shorts продавцов, установивших стоп-лосс приказы выше уровней максимумов 4-5 декабря. Те, кто “спрятал” стоп за уровень 116000, тоже “сгорел”.

Эти покупки “плохого качества”. Фьючерсы переходили из рук профессионалов в руки “толпы”, которая (как обычно) потерпела убытки и не получила прибыль от последующего снижения котировки от 116000 до 101640 (-12%) на минимуме 24 декабря.

На кластерном графике этот разворот виден более прозрачно.

Скачайте ATAS и проанализируйте развороты на вершинах. Вы наверняка найдете всплеск покупок на фоне сужающегося спреда, как предвестник смены характера рынка с бычьего на медвежий. И обратите внимание, что End of Rising Markets работает лучше всего на уровнях, где уже есть признаки слабости.

А мы продолжим разбор VSA через c использованием современных инструментов для анализа рынка, и перейдем к следующему паттерну — Bag holding

Паттерн VSA Bag holding

Паттерн Bag Holding — это паттерн, зеркально обратный модели End Of Rising Market. То есть, происходит “вверх ногами перевернутая” ситуация.

Bag holding — в понятном переводе с английского значит “держи сумку шире”. Как мы уже отмечали, VSA паттерны очень красноречивы в названиях, но паттерн Bag Holding еще можно и визуализировать доступно для понимания вот такой картинкой:

Помните такую игру? Волк подставляет корзину и ловит падающие яйца. Если яйца разобьются — волк проиграет. Но на реальной бирже все происходит по другому. Проигрывают курицы. Почему?

Курицы — это паникующие продавцы. Они спешно отправляют на биржу ордера (яйца) на продажу в условиях негативных новостей и цены, которая устремляется вниз все с большей скоростью.

Волк — это крупный профессиональный игрок. Он встречает поток панических продаж своей сеткой BUY-limit ордеров. То есть, он подставляет свою корзину (bag) и держит (hold) ее крепко, формируя позицию long. Как мы можем узнать о таком действии? Поможет VSA. В таких ситуациях на графике заметно, как спред сужается при росте объемов, подтверждая поддержку профессионального игрока. В этой игре волк выходит победителем.

Паттерн Bag holding VSA — это:

- узкий спред

- цена закрытия ниже предыдущего бара

- цена закрытия обычно в середине или около того

- объем торгов значительно выше среднего

- на фоне — период снижения

- следующий бар — цена обычно повышается, подтверждая скрытую силу на паттерне Bag Holding. Или краткосрочно торгуется без изменения на малом объеме.

- новостной фон — негативный. Иногда Bag Holding появляется при достижении ценой нового рекордного минимума, или при пробое вниз круглого психологического уровня.

Вот как описывает Bag Holding один из экспертов VSA Филипп Фристон (близкий соратник Тома Уильямса, менеджер хедж-фонда. Он торгует акциями на Лондонской бирже, начав изучать VSA в 1989):

Описание бара:

- Даун-бар.

- Узкий спред с ультра высоким объёмом.

Это редкий паттерн, но один из самых сильных. Он должен быть в зоне новых минимумов. Достигается точка, когда толпа паникует и продает свои акции на нижнем пределе цен. Узкий спред говорит вам, что профессионалы поглощают всё предложение, поступающее на рынок (эффективно расставляя «мешок», чтобы собрать панические продажи, отсюда и термин). Если бы они этого не сделали, то спред был бы широкий. На фоне должен быть четкий нисходящий тренд. Помните: чтобы остановить падение на рынке спрос должен превысить предложение, которое и вызывает это падение. Естественно это должно появиться на даун-барах.

Как и End of Rising Market, паттерн Bag Holding в идеальном виде встречается довольно редко. Однако принципы, характерные для этого паттерна, в том или ином виде можно обнаружить на многих важных минимумах.

Рассмотрим примеры.

Паттерн VSA Bag Holding на рынке акций MSFT

3-5 сентября хедлайнером для новостей на американском фондовом рынке послужила компания Microsoft. Ее руководство приняло решение купить Nokia за 7 миллиардов долларов. В СМИ ситуацию осветили с пессимизмом, якобы план сомнительный, рискованный и может повлечь сплошные убытки. Этот негативный новостной фон сопровождал падение акции на 5% с увеличением объема.

Рассмотрим график подробней. 3 сентября цена снизилась с гэпом на открытии (гэп придает “драматичности” падению и подстегивает публику к паническим продажам). 4 сентября (бар выделен стрелкой) падение замедлилось, спред сузился, но объем был крайне высок — в 2 раза выше среднего.

В те дни Том Уильямс проводил вебинар для студентов, изучающих VSA. Как обычно, в конце вебинара, он предоставил возможность задать вопрос. Автор этих строк поинтересовался, является ли бар 4 сентября подлинным паттерном Bag Holding? На что Том ответил, что в чистом виде это не Bag Holding, потому что не был достигнут хотя бы локальный минимум, но этот бар однозначно представляет собой проявление силы.

В последующие дни динамика цены стабилизировалась. А 10 сентября 2013 акция начала выдающийся ап-тренд от уровня в 31 доллар за штуку. Рост длился 5 лет, акция подорожала до более чем 113 долларов за акцию (+250%) в 2018, сделав Microsoft компанией с самой крупной капитализацией в мире.

Что же произошло на самом деле? Как вы можете догадаться, профессиональные деньги использовали падение цены на фоне “плохих новостей” 3 сентября, чтобы поглотить панические продажи. Об это свидетельствует взаимодействие цены и объема — спред сужается, объем высокий без развития медвежьей динамики. Накопив акцию MSFT, баланс спроса и предложения изменился, и рост не заставил себя долго ждать.

Паттерн VSA Bag Holding на криптовалютном рынке

В идеальном случае, Bag Holding появляется только на важном минимуме, который случается пару раз в год или реже. Однако принцип, лежащий в основе этого паттерна, так или иначе проявляется на всех рынках, всех таймфреймах, всех типах графиков.

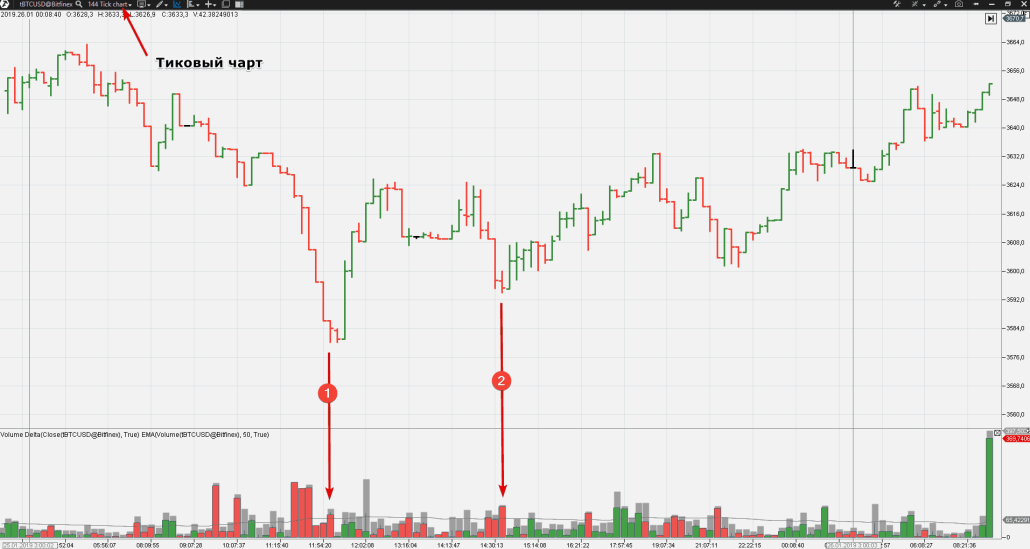

Чтобы подтвердить это смелое утверждение, запустим ATAS-Crypto и откроем нестандартный тиковый график криптовалютной пары BTCUSD на бирже Bitfinex от 26 января 2019.

- Стрелка 1 указывает на всплеск объема (преимущественно, продаж) после резкого снижения). Этот момент с некоторой натяжкой отвечает критериям Bag Holding. Предыдущие два бара имели меньший объем, но более широкий спред. Этого наблюдения достаточно, чтобы предположить поддержку сильного игрока. Следующие бары подтверждают это предположение. Обратите внимание на дельту после Bag Holding. Она окрашивается с красного в зеленый, говоря нам, что профессионалы перешли от покупок по buy-limit на buy-at-market-price.

- Второй эпизод уж совсем далек от классического сигнала Bag Holding, но тем не менее, здесь также происходят характерные события. Вероятно, мелкие продавцы решили, что нисходящий тренд готов продолжится (о чем им подсказывали “медвежьи” сигналы популярных индикаторов), и решили открыть shorts. Но их продажи встретили buy-limit профессионалов, дельта окрасилась с красного в зеленый, и котировка криптовалюты ушла в рост, фиксируя убытки “толпы”.

Далее найдем Bag holding на Московской бирже.

Паттерн VSA Bag Holding на фьючерсе доллар-рубль

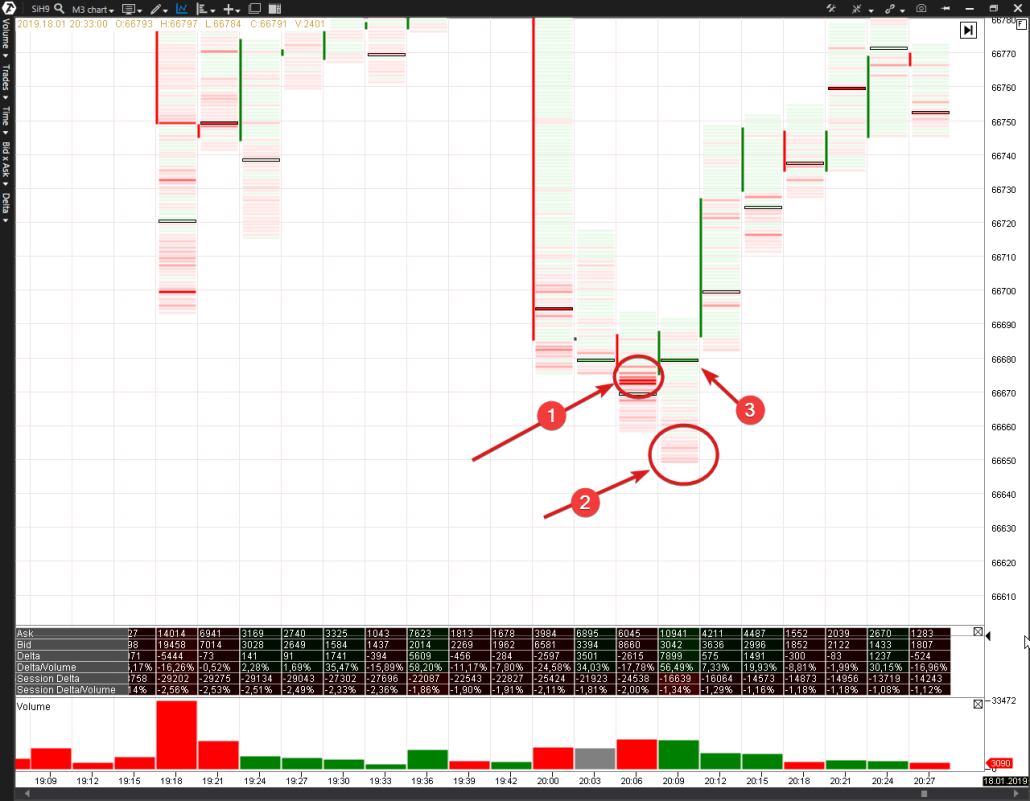

18 января 2019 года на внутридневном графике SiH9 “нарисовался” бар, отвечающий критериям Bag Holding. Смотрим картинку ниже, таймфрейм 3 минуты.

Красная стрелка указывает на узкую свечу (оцените разницу между high и low). Обратите внимание на поведение дельты и уровень, на котором произошло появление паттерна VSA Bag holding.

Вероятно, это манипуляция на открытии вечерней сессии. Котировку двинули вниз, под локальные минимумы, чтобы “выбить” стоп-лоссы покупателей. При пересечении уровня локального минимума спред сужается, объем выше среднего, причем доминируют продажи (“сработали стоп-лоссы куриц, яйца попали в корзину волка”).

На следующей свече с длинной нижней тенью и сильным закрытием объем тоже высок, а дельта изменила свой цвет на зеленый. Наверняка, манипулятор завершил черную миссию по убийству стопов, и перешел от тактики buy-limit на buy-market, толкая цену вверх.

Кластерный график дает доступное визуальное представления того, что произошло.

- Здесь было основное скопление стоп-лоссов покупателей. За счет их активации профессиональные покупатели нарастили больше свою long позицию.

- Цену двинули еще чуть ниже, чтобы опечалить тех, кто подумал минутами ранее “взух, чуть не зацепило”. Но красный цвет бледнеет, стопов уже меньше.

- И когда коварный профессионал вычистил уровень от стопов и наполнил “сумку”, он приступил к агрессивным покупкам по маркет-ценам толкая котировку вверх, о чем свидетельствует перевес покупок 56% на индикаторе Cluster Statistic.

А что случилось на следующий день? 19 января торговался с положительной динамикой. Но покупатели, которые “прятали” свои стопы под локальными минимумами 18 января не смогли получить от этого выгоду.

Резюме

Мы рассмотрели два паттерна VSA — End of Rising Market и Bag Holding. Они являются “братьями-близнецами”, повторяя друг друга в зеркальном отображении.

В качестве итога статьи обратимся к первоисточнику — учению Вайкоффа. Ричард не использовал в своих трудах красноречивых названий для отдельных паттернов, такие как “Окончание Растущего рынка” или “Подставь сумку шире”. Для объяснения ситуации он оперировал термином “Закон Усилия и Результата”. Что за усилия и что за результат имеются ввиду?

Представьте, вы водитель машины едущей вгору. Вы жмете на газ со всей силы, но машина не может заехать на гору, хотя уклон небольшой. Это плохие известия для водителя. Вы потратили много усилий (горючее), однако не достигли результата (машина не смогла заехать на гору). Отсутствие прогресса, несмотря на затраченные усилия, дает веские основания предполагать, что “что-то сломалось”.

Этот закон действует и в рассмотренных паттернах VSA:

- End Of Rising Market. Усилия покупателей (высокий зеленый объем на дельте) не дают значительного результата в росте цены (узкий спред на ап-баре).

- Bag Holding. Усилия продавцов (высокий красный объем на дельте) не дают значительного результата в снижении цены (узкий спред на даун-баре).

То, что работало в 20 веке, продолжает делать это в 21-м. Тогда это стоит использовать, взяв на вооружение средства кластерного анализа для повышения эффективности, не правда ли?

Следите за публикациями в блоге. Скоро мы продолжим рассматривать паттерны VSA и кластерный анализ.

Подписывайся

Получай последние новости ATAS удобным способом