Торговая стратегия по объемам — один из самых популярных запросов. Гугл выдает более 5 миллионов результатов по этому запросу.

И интересуются ими не спроста.

Изучение стратегий торговли по объемам всесторонне развивает новичков, будущие трейдеры учатся:

- читать график и понимать рынок. Даже неудачный опыт полезен. Знание того, что не работает, отсекает лишнее и приближает к знанию того, что на самом деле работает.

- соблюдать дисциплину, контролировать риски.

- строить планы, уважать money-менеджмент.

Классификация стратегий

С некоторыми допущениями, все стратегии можно разделить на 5 типов:

- Торговля в диапазоне.

- Торговля ложного пробоя.

- Торговля на пробой.

- Торговля на откате по тренду.

- Торговля против тренда.

Не категорично можно заключить, что первые две — флетовые, вторые две — трендовые, третья (“пятая” или “последняя”) — контр-трендовая.

Стратегии торговли по объему — не исключение. Приведенная классификация справедлива и для трейдинга с применением индикатора объемов.

В данной статье мы рассмотрим каждый из типов стратегии, обсудим:

- Принципы использования.

- Сигналы для входа в long, sell на основе анализа кластеров и объемов.

Каждая из стратегий будет содержать пример на графике с реального рынка. Кроме обычного индикатора биржевых объемов, мы используем следующие инструменты:

- Дельта (что такое Дельта).

- Zig Zag Pro. Чтобы получить идеи для использования индикатора Zig Zag, почитайте статью про волны Вайса.

- Профили рынка (что такое профиль рынка).

- Кластерный график. Это прогрессивный вид представления информации о ходе рыночных торгов, который отображает активность в виде кластеров.

- Уровни Фибоначчи (как торговать по Фибоначчи).

Прежде чем начать обзор стратегий торговли по объемам, сделаем важное уведомление.

В каждом примере мы не рассматриваем общий контекст рынка. В реальной торговле, для трейдеров важно держать в голове текущее положение рынка с точки зрения “большой картины”. Но если мы будем делать это, статья получится чрезмерно длинной и субъективной.

Наша цель — собрать различные стратегии торговли, и показать логику возможных действий трейдера, практические способы использования инструментов платформы ATAS.

В обсуждении стратегий применяется оценочное суждение. Если вы ищите стратегию типа “продавай, когда загорится красная лампочка; покупай, когда загорится зеленая” — это не про данную статью. Мы согласны с забытым экспертом фондового рынка George Selden, который в начале 20 века писал:

“Я верю, что стремление найти простую механическую формулу несет ответственность за большинство потерь на бирже”.

И еще момент. Все рассматриваемые далее стратегии трейдинга — универсальные, они работают на любых рынках/периодах — конечно, с учетом особенностей каждого инструмента. Сетапы могут визуализироваться на графиках в бесконечном количестве вариаций, но основополагающие принципы (такие, как спрос и предложение, усилие и результат) остаются неизменными.

Стратегия торговли по объемам. Трейдинг в диапазоне.

Логика. Стратегия торговли в диапазоне подразумевает, что рынок по своему характеру “вялый”, баланс спроса и предложения стабилизирован. Трейдер не ожидает, что ситуация кардинально изменится в ближайшее время, и он решает торговать от обозначившихся на графике уровней поддержки и сопротивления:

- покупка от уровня поддержки (нижняя граница диапазона) с целью тейк-профит на уровне сопротивления;

- продажа от уровня сопротивления (верхняя граница диапазона) с целью тейк-профит на уровне поддержки;

Пример. Покупка акции Газпром.

В ноябре-декабре 2018 года акция Газпром сформировала долгосрочный уровень поддержки около 150 рублей. Когда цена снизилась до этого уровня в марте 2019 года, рынок стал интересным для тех, кто считал, что цена развернетия вверх и войдет в прежний диапазон с вершинами около 165 рублей.

На графике часового таймфрейма мы рассмотрим мартовский разворот внутрь диапазона от поддержки 150 рублей (напомним — без анализа общего исторического контекста).

На графике установлены индикаторы Zig Zag Pro, дельта (разница между покупками и продажами) и профиль рынка, охватывающий область разворота.

Как трейдеру понять, что происходит действительный разворот от круглого уровня поддержки 150 рублей с возвратом в действующий на старших периодах диапазон? Строить свой анализ на фактах.

- Первый факт. “Нежелание” рынка развивать снижение 28 марта (низина волны 3) и быстрое восстановление до максимумов дня выше 150. Это дает основание предполагать, что массивные красные кластеры на минимуме волны 1 — это кульминация продаж (Panic Selling), которая, как правило, заканчивает нисходящее движение и начинает формировать разворот вверх. А низина 3 — это лишь ловушка для “медведей”, которые теперь потерпели поражение.

- Второй факт. Волна 9 имеет самый низкий объем (882 тысячи) среди предшествующих волн вниз. Это позволяет судить о том, что давление продаж истощено, и рынок исчерпал “топливо” для движения вниз. Скорей всего, что панические продажи, вызванные снижением котировок под психологический уровень 150, поглощены; и рынок не имеет интереса опускаться еще ниже. Стрелка указывает, как истончается хвост вниз на кластерах. Там нет трейдеров, желающих продавать задешево.

- Третий факт. Сильное открытие с небольшим гэпом вверх в понедельник 1 апреля.

- Четвертый факт. Профиль похож на букву “Ь”.

Стоп можно увести за минимум разворотной формации. Скажем, на 140,40. Цель — предыдущие максимумы около 165 рублей. Приблизительное отношение прибыли к риску — 4,5:1.

Начни сейчас!

Попробуй ATAS бесплатно и без ограничений по времени

Продажа фьючерса на Евро.

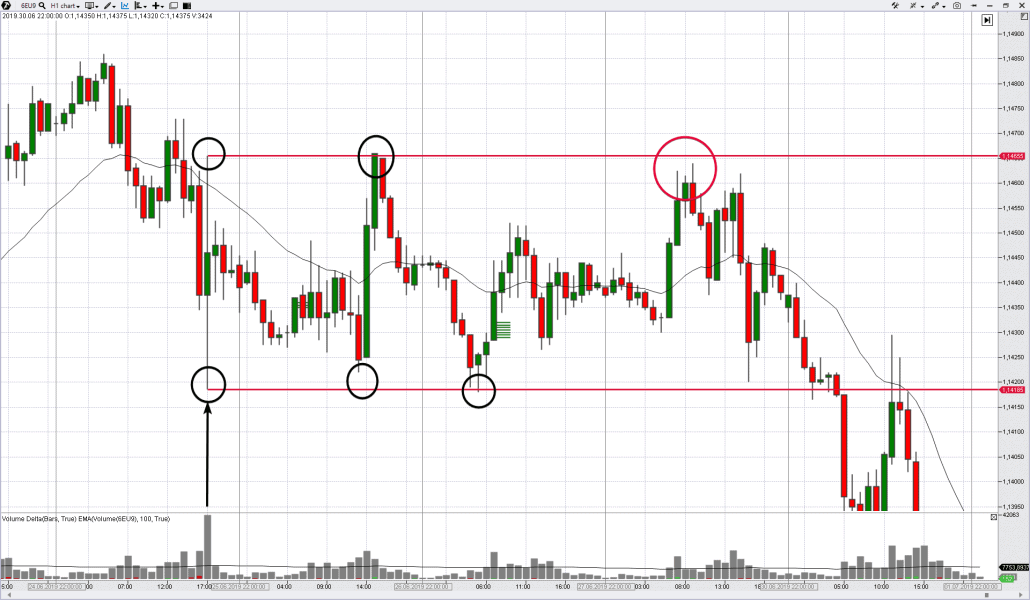

События конца июня 2019 года подарили нам сетап для торговли разворота от уровня сопротивления, речь идет про рынок фьючерсных контрактов на Евро.

Во вторник 25 июня с речью выступал Председатель Совета управляющих Федеральной резервной системы Джером Пауэлл. Не вдаваясь в тематику речи, обратим внимание, что рынок воспринял событие очень бурно. Стрелка указывает на свечу с высоким объемом, она отмечает реакцию рынка в момент выступления главы ФРС.

Образно говоря, после оглушительного всплеска пошло “бурление”. В следующие два дня цена протестировала несколько раз экстремумы “новостной” свечи и затем сбалансировалась, сформировав четкие контуры диапазона.

Красный овал показывает подход к верхней границе диапазона на третий день, в пятницу, 28 июня. Как видим постфактум, цена развернулась вниз. Но нам интересна механика процесса. Рассмотрим разворот в деталях на быстром периоде.

- Первая стрелка указывает на кульминацию покупок волны 1 со всплеском на положительной дельте. Цена дотронулась до уровня 1,146.

- После кульминации произошло развитие бокового движения, сформировались волны 2-3-4.

- Волна 5 примечательна тем, что на ее вершине очевидна попытка покупателей толкнуть цену выше через максимумы 1-3.. Но попытка обернулась провалом. Вместо значительного прогресса, покупатели застряли в ловушке и с досадой наблюдали, как развивалась волна 6.

- Кстати, волна 6 имеет увеличение в масштабе — как по объему, так и по длительности и прогрессу (в сравнении с предыдущими волнами вниз). Это медвежий признак.

- Зигзаг 7-8 еще больше увеличил выпуклость на горизонтальных объемах в районе 1,1475. Что означает вся эта активность?

- Волна номер 9 дает явный намек на правильный ответ. Это еще одна, но более ярко выраженная, неудача покупателей. Вторая стрелка указывает на значительное усилие “быков”. Множество сделок BUY было заключено там. Но фактический прогресс оказался минимальным. Цена всего лишь на несколько тиков превысила предыдущие локальные high 5-7. И буквально на следующем баре развернулась вниз. Эта ловушка для покупателей четко демонстрирует нежелание рынка “выходить вверх” из кратковременной зоны баланса (не упускаем из вида формирование профиля в виде буквы “Р”).

Следовательно, раз не хотят идти вверх — ждем хода вниз. Сопротивление имеет все шансы устоять. Время начала развития волны 10 — шанс для входа в shorts.

Допустим, мы вовремя распознали разворот и:

- Открыли продажу по 1,14575.

- Установили стоп за две красные линии на уровень 1,14710 (риск = 0,002).

- Цель — поближе к нижней границе диапазона, обозначенного на предыдущем графике. Скажем, около 1,1425 (награда = 0,005).

В этом случае, отношение риска к награде составит 2,5 . Сетап сформировался утром, после обеда — цена достигла цели.

Резюме по стратегии торговли в диапазоне

Подведем некоторый итог по стратегии торговли по разворотам внутрь диапазона:

- Предыдущее действие цены обозначает границы диапазона. Обычно “флеты” характерны для рынков с небольшим числом ценообразующих факторов. Или периодов, когда закрыты основные биржи.

- Обращайте внимание на моменты, когда при росте к уровню сопротивления волны вверх начинают терять силу, а при снижении к уровню поддержки волны вниз начинают терять силу. Снижение объема в волне может свидетельствовать о слабости атакующих уровень трейдеров.

- По сути, развороты вниз — это небольшие зоны дистрибуции, а развороты вверх — небольшие зоны аккумуляции. Почитать про зоны аккумуляций и дистрибуций можно в соответствующей статье из цикла VSA и кластерный анализ.

- Следите за профилем и формированием колоколообразной формы. Чаще среднего, при развороте вниз формируется профиль, подобный букве “Р”. При развороте вверх от поддержки — профиль, подобный букве “Ь”.

- Для поиска точки входа обращайте внимание на смену цвета на дельте или на реакцию цены на крупные кластера (например, пробой максимального объема предыдущего бара).

- Ищите соотношение награды к риску в свою пользу, не меньше, чем 2:1. Такая модель позволит быть в плюсе даже при соотношении прибыльных сделок к убыточным 50 на 50.

Стратегия торговли разворотов от границ коридора тесно связана с ложными пробоями. Причина — как правило, разворот чуть более сложная структура, чем ложный пробой. И поэтому первое нередко включает внутри себя второе (но не обязательно).

Раз уж мы заговорили про ложные пробои, рассмотрим их далее подробней.

Стратегия торговли по объемам. Ложные пробои.

Логика. Начинающие трейдеры часто замечают, что рынок как будто специально “срывает” их стоп-лоссы перед тем, как двинуться в правильном направлении. Это очень нервирует, когда делаешь правильный прогноз, но все равно получаешь убыток. Все потому, что множество трейдеров (как будто сговорившись) устанавливают свои стоп-лоссы в очевидных местах. Как правило, это предыдущие экстремумы.

Торговля фальшивых пробоев подразумевает, что коварный рынок заинтересован в активации стоп-лоссов “толпы”. Так важный игрок может захватить ликвидность и улучшить свои позиции. Так уж устроен рынок.

В этой жесткой игре на самые большие деньги мира есть обратная сторона. Зарабатывай там, где другие теряют. Поэтому умение торговать ложные пробои (массовая активация стоп-лоссов за очевидными экстремумами/уровнями) позволяет выгодно входить в рынок там, где большинство выходит с убытком.

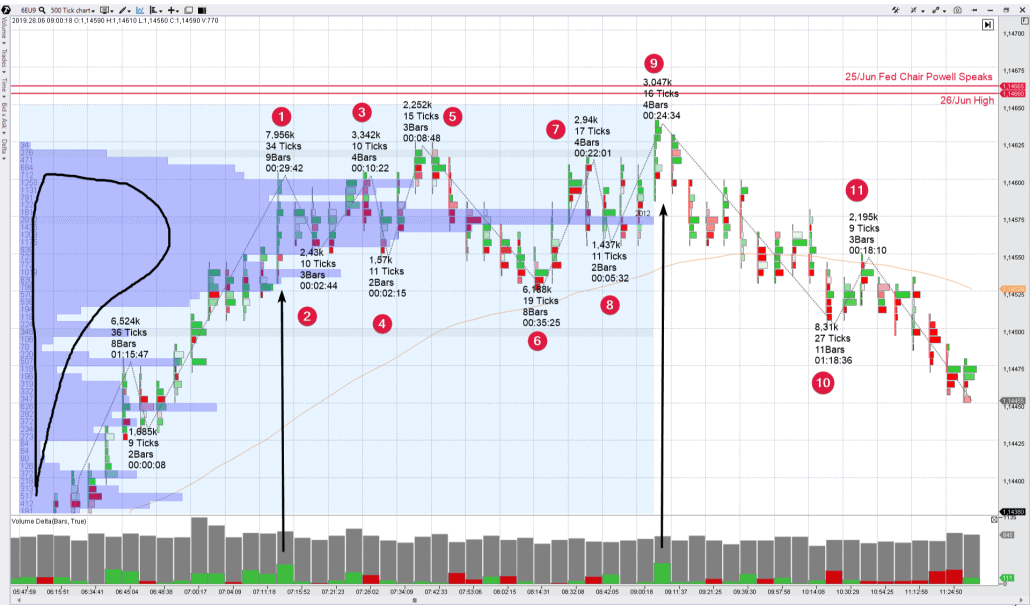

Пример. Продажа фьючерса на золото

Рассмотрим рынок фьючерсов на золото, тиковый график, 1 свеча = 500 ticks.

7 июня 2019 рынок золота предпринял попытку “бычьего” пробоя максимума предыдущего дня (уровень отмечен красной линией). На волне от точки 2 к точке 3 зафиксирован всплеск покупок (виден по зеленой дельте в нижней гистограмме). Также подает “громкие” сигналы индикатор Imbalances (зеленые линии в окончании волны). Эта волна 3 “насобирала” общий объем 11,3 тысяч контрактов. Казалось бы, очевидно, что рынок сильный, и он собирается развить успех. Однако, это было слишком очевидно, чтобы быть правдой.

Волна 4 полностью “съела” прогресс роста волны 3. Также резко изменил поведение Imbalances, фиксируя неожиданный перевес продавцов. Что-то не так? Подозрение подталкивает к идее о том, что пробой — ложный.

Волна 5 подтверждает эту идею, так как она имеет небольшой кумулятивный объем, “всего” 5,8 тысяч контрактов, что в 2 раза меньше, чем предшествующая растущая волна 3. Вероятно, что рост к точке 5 отражает ситуацию “нет спроса”.

Значит, все правильно. Всплеск покупок (и срабатывание Imbalances) на движении 3 отражает активацию стоп-лоссов продавцов (а также вход в long неопытных покупателей, спрос плохого качества). Такая активность не создает перспективы для устойчивого роста, поэтому вход в short становится рациональным. Открыть продажи можно на волне 6, со стопом у вершины волны 3. Цель — обновление минимума дня около 1334. Приблизительное отношение прибыли к риску — 2,5:1.

Скачайте ATAS, проверьте, формирует ли профиль букву “Р”? И если да, то на каких волнах?

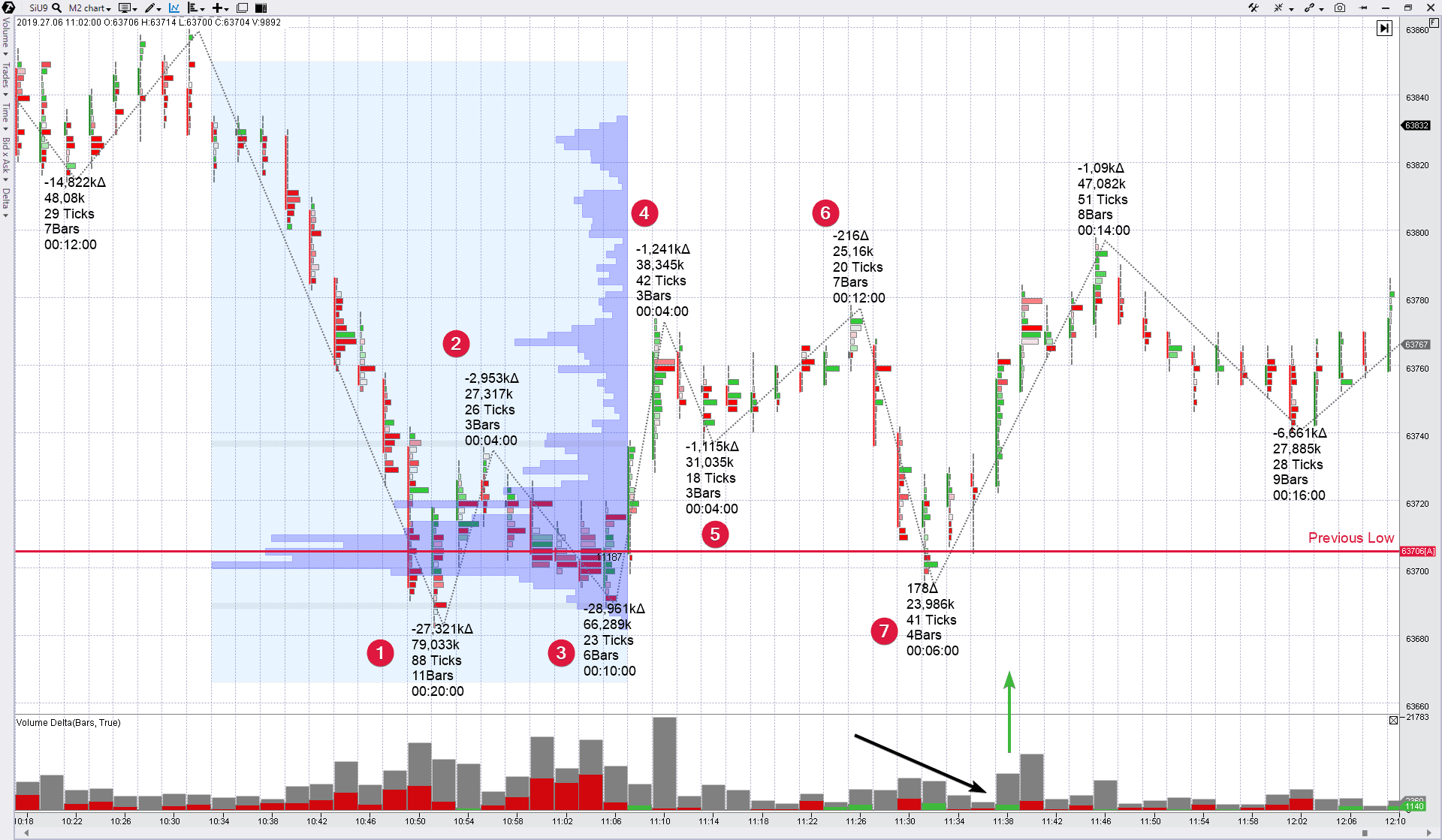

Пример. Покупка фьючерса на доллар-рубль

Рассмотрим свежий ложный пробой минимума на срочном рынке валютной пары доллар-рубль.

На 2-минутном графике ниже — кластерный вид хода торгов утра 27 июня 2019 года. Красная линия указывает на локальный минимум предыдущего дня (сформировался на уровне 63708 в среду 26 июня в 19:30).

Активность в точках 1-2-3 сформировала два прокола предыдущего локального минимума (он отмечен красной горизонтальной линией). Что примечательно — объем на нисходящей волне 3 — крайне высокий — проторговано 66 тысяч контрактов. И это были преимущественно продажи, о чем свидетельствует дельта. Однако, прогресс для продавцов небольшой. Волна 3 имеет high-low всего 23 тика, что в разы меньше аналогичного показателя на предыдущей волне вниз — 88 тиков. При том, что объемы (79к и 66к — вполне соизмеримые). Как результат “топтания на месте” у красной черты, сформировалась выпуклость на профиле рынка в форме буквы “Ь” (упс, на нашем графике она получилась развернутой).

Если “ярые” продажи на волне 3 отражают подлинное давление продавцов, почему следующая волна 4 закрылась выше максимума 2? Значит, активность в районе предыдущих локальных минимумов 1 и 3 — это активация стоп-лоссов покупателей, “спрятавших” свои защитные приказы в слишком очевидное место. Также продажи обеспечивали торговцы “на пробой поддержки”.

Волна 7 показывает уменьшающийся объем — 23,9к. “Медведи истощаются”. С точки зрения аналитика горизонтальных объемов, произошел тест Point of Control профиля, нанесенного на график. Еще одно подтверждение “усталости медведей” — черная стрелка на гистограмме. Она отображает затухающую динамику проторгованных объемов. Это далеко не та активность, которая была замечена на минимумах 1-3.

Поэтому открытие long в районе минимума 7, или в начале волны 8 является неплохим местом для покупки. Зеленая стрелка указывает на сильный бар (всплеск объема на положительной дельте), после которого вход уже становится чуть запоздалым.

Допустим:

- покупка — 63720

- стоп — 63660 (60 тиков)

цель — 63860 (140 тиков) — на уровне локального максимума, с которого спустилась волна (1). Цель в данном случае была достигнута в 12:40.

Отношение награды к риску 2,3:1.

Резюме для торговли по стратегии ложных пробоев.

Итог для стратегии торговли по ложным пробоям в целом схож для итога по разворотной стратегии. Почему? Так как обе стратегии описывают “же-пробойное” действие рынка в районе важных уровней поддержки/сопротивления

- Торгуя ложные пробои, смотрите на предыдущее действие цены. Оно обозначает локальные экстремумы. Со временем, там скапливаются стоп-приказы множества мелких трейдеров.

- На баре прокола происходит всплеск объема, однако цена глубоко откатывается после прокола.

- Зеленые дельты на проколе сопротивления означают активацию стоп-лоссов продавцов и вход в ловушку легкомысленных покупателей. Справедливо обратное — красные дельты на проколе поддержки означают активацию стоп-лоссов покупателей и вход в ловушку легкомысленных продавцов.

- Ложный пробой может быть не только на уровне предыдущего экстремума. “Диверсия” может произойти при пересечении круглого числа. Скажем, 200 долларов за акцию AAPL. Или 200 долларов за акцию TSLA. Круглые уровни сами по себе выступают как значимые поддержки и сопротивления.

- Следите за профилем. Формирование “выпуклости” отображает активность, когда трейдеры, рассчитывающие на подлинность пробоя, входят в позиции, которые обернутся ловушкой. Чаще среднего, при развороте вниз формируется профиль, подобный букве “Р”. При развороте вверх от поддержки — профиль, подобный букве “Ь”.

- Сигнал на вход может быть дан по данным индикатора (например, смена цвета на дельте), или по действию цены/кластеров. Используйте суждение на основе фактов, чтобы словить начало колебания, которое имеет перспективу развиться в значительную волну. Зарабатывайте там, где другие теряют. Держите отношение награды к риску в свою пользу — не меньше, чем 2:1.

- Ложные пробои чаще происходят в моменты повышенной волатильности — на открытии сессий, при выходе новостей.

Чтобы почерпнуть больше информации по теме ложных пробоев — почитайте про аптрасты VSA и кластерный анализ.

Резюме по флетовым стратегиям.

Описанные 2 стратегии — для торговли по разворотам и ложным пробоям — наиболее уместны для работы на рынках, которые торгуются в диапазоне. Например, если на старших таймфреймах наметилась консолидация, следите за действиями цены при достижении ею локальных экстремумов на младших ТФ.

Основное отличие от торговли разворотов и ложных пробоев в том, что развороты — это более сложный и комплексный процесс. А ложный пробой может быть просто “мимолетным” всплеском.

Мы еще обсудим эту разницу, но чуть позже. Не пропустите вторую часть статьи о торговле по объемам, где мы обсудим следующие стратегии:

- Торговля на пробой.

- Торговля на откате.

- Торговля против тренда.

А пока что:

- скачайте ATAS бесплатно;

- настройте на кластерном графике индикаторы дельты, Zig Zig

- отметьте ближайшие уровни поддержки и сопротивления на 1-часовом периоде;

- установите алерты на эти уровни;

- пронаблюдайте внимательно за волнами и дельтами при срабатывании алертов.

Подписывайся

Получай последние новости ATAS удобным способом