Лучшие способы организовать свой трейдинг

Начинающие трейдеры часто приходят в биржевую игру, ожидая быстрых и больших денег. Ослепленные безоблачным будущим (о котором им рассказывают рекламные буклеты брокеров), новички не замечают важные необходимые вещи — дисциплину, рассеянность, психологию, нехватку знаний. Или не уделяют им должного внимания. В результате — убытки, нервы, боль, разочарование.

Сегодня мы поговорим о правильном подходе к серьезному бизнесу, каковым бесспорно является трейдинг. Практический успех в трейдинге — это достижение тех целей, которые вы поставили, а не обогащение на миллионы одним нажатием кнопки.

Читайте в этой статье:

- Отличие трейдинга от работы по найму

- Можно ли совмещать трейдинг и работу

- Какой вид трейдинга вам подходит — позиционный или внутридневной

- Что такое шансы в трейдинге

- Как увеличить шансы стать стабильно успешным в трейдинге

- Как увеличить шансы открыть прибыльную торговую позицию

Отличие трейдинга от работы по найму

Трейдинг — это не работа, а бизнес процесс. На работе вы получаете оплату согласно вложенным усилиям или согласно окладу, который установил работодатель. В трейдинге вы получаете прибыль, если смогли ее заработать. Вы не знаете, когда вам заплатят и заплатят ли вообще — это суть предпринимательства.

Трейдинг отличается от работы по найму масштабируемостью. Это значит, что потенциальный доход не зависит напрямую от приложенных усилий. Например, доход таксиста ограничен количеством клиентов, которых он может перевезти за рабочий день. Трейдер может заработать десятки и сотни тысяч за часы и минуты. Но есть и другая сторона медали — таксист всегда заработает на хлеб с маслом, а трейдер может лишиться всего своего капитала при появлении одного широкого бара “не в ту сторону”.

Главная цель фондового рынка — одурачить настолько много людей, насколько это возможно. Бернард Барух.

К сожалению, шансы добиться успеха работают против трейдера. Ниже мы поговорим о шансах более подробно. Осознание сложности трейдерства заставляет сосредоточиться на выживании и вести себя осторожно в жесткой битве покупателей и продавцов.

Выводы, которые мы можем сделать уже сейчас:

- Трейдинг подходит людям, для которых возможная потеря торгового капитала критически не ухудшит качество жизни (утрата жилья, семьи, здоровья)

- Трейдерами могут быть люди, умеющие принимать решения в условиях неопределенности

- Трейдинг — это не работа и не развлечение. Трейдинг — это бизнес-процесс или предпринимательство.

Можно ли совмещать работу по найму и трейдинг

Если работа по найму приносит вам стабильный доход и заканчивается в фиксированное время, когда вы покидаете офис — вероятно, вы сможете совместить ее с трейдингом.

У этой модели есть достоинства и недостатки:

Достоинства

- Трейдинг несколько часов в день позволяет быть максимально эффективным, сосредоточенным и активно использовать мозг.

- Торговать на рынках можно практически круглосуточно. Азиатская, европейская и американские сессии плавно продолжают друг друга.

- Имея стабильный дополнительный доход, вы не будете переживать о том, что вам будет негде жить и нечего есть.

- Вы будете воспринимать убыточные сделки как опыт, а не как бедствие.

Недостатки

- Усталость после основной работы.

- Уменьшение времени на домашние дела, спорт, общение с близкими, друзьями и семьей.

- Усиленный поиск торговых сетапов, чтобы два часа отведенные на трейдинг, не прошли впустую. Как следствие — вход в позицию по сетапу, который не сформировался.

- Торговля ради развлечения. Зависимость от трейдинга как от источника адреналина, азарта. Это болезнь, как и игромания.

Если вы не можете получать прибыль, торгуя несколько часов в день в свободное от работы время, не питайте иллюзий, что вы будете зарабатывать деньги, если уволитесь и уделите торгам полный день. Скорей всего, что причина убытков не в количестве времени, а в другом — стратегии, тактике, психологии, дисциплине, риск-менеджменту.

Какой вид трейдинга вам подходит

Условно разделим трейдеров на две большие группы:

- Трейдеры, торгующие внутри одного дня. Этот тип торговцев не переносит позиции на следующую торговую сессию, их называют внутридневные трейдеры. Эти люди умеют и любят быстро принимать решения.

- Трейдеры, которые держат позицию от нескольких дней до нескольких месяцев или лет. Их называют позиционные трейдеры, обычно они торгуют акциями.

Многие трейдеры хотят торговать внутри дня для того, чтобы одновременно с закрытием позиций избавляться от неопределенности и потенциальных убытков. Также они заинтересованы в том, чтобы быстрее наращивать свой рабочий депозит.

Внутридневных трейдеров довольно много.

В октябре 2017 года Бред Барбер и Терренс Оден опубликовали исследование “Насколько рационально внутридневные трейдеры оценивают свои возможности”, в котором анализировали результаты внутридневных трейдеров Тайваньской биржи.

По статистике исследователей, на Тайваньской бирже в 1992-2006 годах около 29% трейдеров совершали сделки внутри дня. С развитием технологий и упрощением доступа к биржам этот процент несомненно вырос за прошедшие 15 лет.

В исследовании приводятся примечательные данные, заслуживающие отдельного внимания. Верим, что они справедливы и для других бирж:

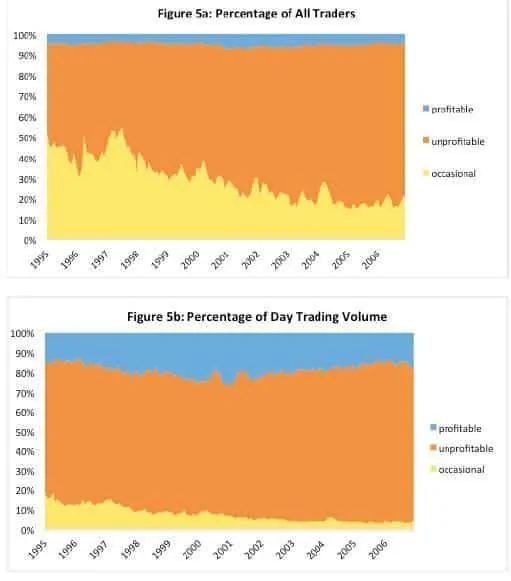

Первый график в процентах показывает:

- трейдеров, получающих кумулятивную внутридневную прибыль более 10 дней подряд — синим цветом

- трейдеров, получающих кумулятивные внутридневные убытки более 10 дней подряд — оранжевым цветом

- трейдеров, периодически получающих кумулятивную внутридневную прибыль за 1-9 торговых дней подряд — желтым цветом

Второй график сравнивает объем торгов разных групп трейдеров. И здесь мы видим, что трейдеры, которые стабильно проигрывают, торгуют гораздо чаще или бОльшими объемами, чем те, кто выигрывают. Это “толпа”.

Из этих графиков следуют фактические выводы:

- Большинство внутридневных трейдеров не получают прибыль.

- Для того, чтобы быть стабильно прибыльным трейдером, не обязательно торговать часто и большими объемами

Шансы в трейдинге

В ежедневной жизни мы оцениваем свои шансы на что-нибудь примерно как в анекдоте про встречу с динозавром — 50:50.

В трейдинге все гораздо сложнее. Для заработка на бирже необходимо заранее оценить следующие шансы:

- шансы на то, что конкретная сделка будет прибыльной. Подробнее о том, как увеличить шансы на открытие прибыльной позиции — напишем чуть ниже.

- шансы на то, что торговый счет не будет уничтожен убытками. Примерный порог чувствительности к убыткам — 20% торгового счета. Как только убытки превышают эту цифру, трейдеры начинают вести себя совершенно не так, как до этого. Они открывают сделки, чтобы отыграться, нарушают правила торговой системы, увеличивают количество торгуемых лотов. Внимательно наблюдайте за своим торговым счетом. В случае длительной череды убыточных сделок — прекратите торговлю и отдохните, например, до конца месяца. Чем тяжелее вы заработали деньги, на которые торгуете, тем болезненнее вы будете воспринимать убытки. Заранее убедите себя, что первоначальный капитал может быть потерян безвозвратно.

- шансы на то, что трейдер сможет восстановиться после череды убыточных сделок. Трейдер сможет выйти из череды убытков, если он психологически и материально готов начать с чистого листа, а не упрямо доказывает свою правоту, удерживая убыточные позиции. Другой путь к совершенствованию — учиться у тех, кто достиг стабильной прибыли и пользуется продвинутым программным обеспечением.

- шансы на то, что трейдер станет стабильно успешным. Как увеличить шансы на стабильную успешность — обсудим в следующем разделе.

Объективно оценивать вероятность наступления любого из исходов в трейдинге гораздо сложнее, чем в случае с динозавром.

9 способов увеличить шансы на то, чтобы стать стабильно успешным трейдером

- Будьте терпеливым

Какая основная характерная черта любого трейдера? Наверное, вы подумали — быстрый ум, сообразительность, уверенность в себе. Это стереотипные качества. Считаем, что самая главная черта трейдера — терпение.

Терпение необходимо, чтобы:

- ловить редкие моменты с наилучшим соотношением риска к награде;

- подавлять желание войти в сделку на вялом рынке или когда нет торгового сетапа;

- позволить торговому капиталу расти медленно и постепенно;

- привыкнуть к риску;

- Будьте исполнителем в трейдинге — четко следуйте торговой стратегии, а не пытайтесь ее усовершенствовать, “потому что вы великий и умный”.

- Дайте себе время на то, чтобы стать успешным. Обучение трейдингу и отработка торговой стратегии может занять не один год. Не торопитесь, спешка хороша только при ловле блох, во всех остальных случаях лучше дополнительно потренироваться.

- Накопите достаточный торговый капитал, потеря которого не будет влиять на качество вашей жизни.

- Пользуйтесь современными методами анализа и программным обеспечением — это даст дополнительное конкурентное преимущество.

- Освободите свой мозг от предвзятого мнения о возможном движении цены.

- Будьте очень внимательны. Расфокусировка грозит пропуском торгового сигнала или наоборот, подбор не до конца сформированных торговых сигналов.

- Не выискивайте сделки в скучные дни с низкой волатильностью и объемами, например, накануне выходных или праздников.

- Привыкайте к тому, что трейдинг связан с неопределенностью. Всегда может случиться все, что угодно.

Как увеличить шансы на открытие прибыльной позиции

Теоретически в каждой сделке трейдер может получить:

- большой доход

- небольшой доход

- большие убытки

- небольшие убытки

- безубыток

На практике ваша работа должна быть организована так, чтобы исключить пункт 3 из ваших результатов. Остальные варианты — допустимы.

Корректно исполняйте каждый торговый сетап:

- рассчитайте перед сделкой, какой частью капитала рискуете, то есть определите защитные стопы заранее.

- оцените статистику по этому торговому сетапу на основании исторических данных и своего торгового журнала. Количество прибыльных сделок должно быть выше количества убыточных сделок.

- оцените, что произойдет в случае убытка по этой сделке — сможете ли вы торговать дальше, и что будет с вашим торговым счетом.

Если вы не знаете ответ хотя бы на один из этих вопросов — не открывайте сделку, потому что шансы получить убытки выше шансов получить прибыль.

Рассмотрим пример торгового сетапа, основанного на горизонтальных объемах или Market Profile.

Перед нами 30-минутный график фьючерса на индекс mini Dax FDXMM9 и объект рисования “профиль рынка”. Мы нашли сбалансированный участок движения цены, выделенный черными линиями и решили терпеливо ждать направленного движения, которое начинается от зоны баланса. Как правило, цена двигается в сторону предыдущего тренда, то есть вверх. Но нам совершенно необязательно пытаться предугадывать это заранее, мы можем просто наблюдать, где произойдет breakout.

В точке 1 сформировалась большая зеленая свеча, которая предупреждает нас о том, что вероятен прорыв вверх. Он происходит в следующей свече. Обратите внимание, что такие большие растущие свечи несколько раз появлялись во время консолидации цены в зоне баланса, но у покупателей не хватало сил на прорыв верхней границы диапазона.

Данный торговый сетап — инициативная сделка или breakout верхней границы зоны баланса.

- Вход в покупку — лимитный ордер на несколько тиков выше верхней границы.

- Стоп за нижней границей зоны баланса — точка два. Мы можем разместить стоп и прямо на нижней границе зоны баланса, но хотим дать цене “дышать”.

- Take profit в инициативных сделках определить заранее сложно, поэтому мы решили выходить на первой значительной красной свече в точке три.

- Количество контрактов зависит от размера рабочего капитала.

Все вышеуказанные параметры мы определили заранее, потому что сделка очень неторопливая. Зона баланса формировалась целых два дня, поэтому можно было “семь раз отмерять” — просчитать сумму возможных потерь и прибылей, разместить лимитные ордера, а потом — переместить стоп на уровень безубытка в ходе сделки.

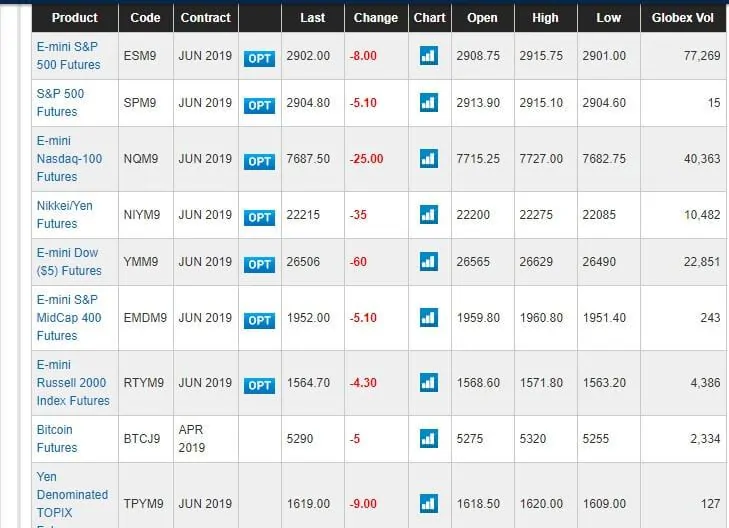

Не торгуйте на рынках, для которых у вас нет достаточного капитала. Выбирайте другие инструменты. Например, на Чикагской бирже можно найти мини и микро контракты, гарантийная маржа для которых существенно меньше, чем для стандартных контрактов.

На Московской бирже можно найти фьючерсные контракты на акции и товары, размер обеспечения по которым начинается от нескольких тысяч рублей. Если выбирать индексы, то вместо дорогого фьючерса на индекс МосБиржи, стоит присмотреться к популярным фьючерсам на индекс РТС.

Хорошо изучите инструменты, которыми вы торгуете. Надо знать:

- спецификации фьючерсных контрактов

- дату экспирации

- размер гарантийного обеспечения

- шаг цены

- новости и отчетность, которая имеет влияние на эти инструменты.

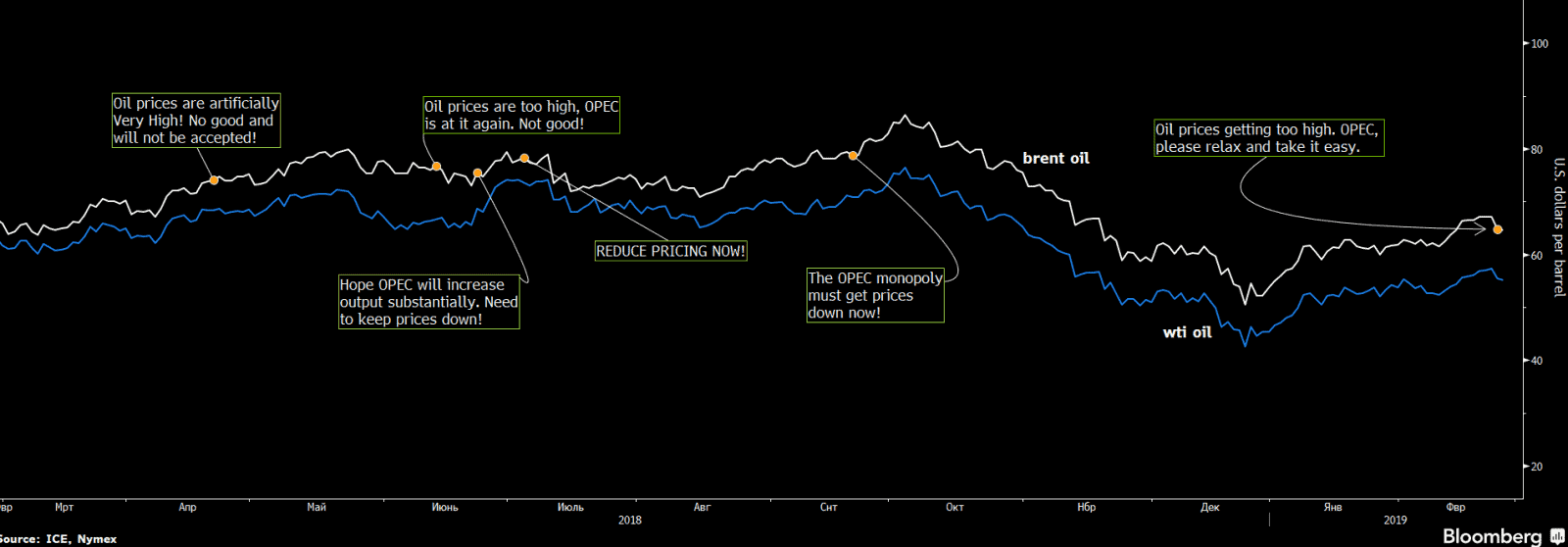

Например, для фьючерсных контрактов на нефть (интересная статья о фьючерсах на нефть) важны еженедельные данные о запасах нефти, которые публикует независимое агентство EIA. Некоторые трейдеры учитывают взаимосвязь твитов американского президента Дональда Трампа и стоимости фьючерсов на нефть.

Резюме

Используйте системный подход. Трейдинг — серьезное занятие, где “наскоком” последовательные победы не даются.

- Изучите подробно как программное обеспечение, с которым вы работаете, так и компьютер в целом.

- Знание основ статистики и теории вероятности поможет вам правильно оценивать свои шансы и рассчитывать риск.

- Помните, что трейдеры, которые умеют просто исполнять правила, достигают успеха гораздо чаще, чем те, которые пытаются доказать, что они были правы.

- Найдите место трейдингу без ущерба для комфорта для жизни. Будете ли вы совмещать работу и трейдинг, торговать позиционно или внутри дня — зависит только от вас и ваших личных обстоятельств. Мы со своей стороны поможем вам современной торговой платформой и советами по ее использованию.