ВЛИЯНИЕ АЛГОРИТМИЧЕСКОГО ТРЕЙДИНГА НА РЫНОК ФЬЮЧЕРСОВ. ЧАСТЬ 1

Стремительные темпы технологического прогресса изменили характер взаимосвязей и методы торговли на финансовых рынках. Прошли те дни, когда для проведения технического анализа требовались ручка и бумага, а для выставления ордера нужно было звонить брокеру.

Компьютерная эра открыла мир трейдинга для обычных граждан, изменив подход к инвестированию во всем мире. Каждый этап торговли, от порядка размещения ордеров до способа их передачи брокеру и далее бирже, а также методы их дальнейшего исполнения — все теперь зависит от современных компьютерных технологий.

В последние годы алгоритмический трейдинг стал одной из самых обсуждаемых прорывных технологий. Тем не менее, он не является чем-то новым в финансовом мире и существует уже ни одно десятилетие. Алготрейдинг был известен под такими названиями, как автоматические/алгоритмические торговые системы (ATC) или торговые роботы (англ. black box trading). Он представляет собой процесс использования компьютерных программ с целью покупки или продажи актива по определенным правилам.

В этой статье:

- Что такое алгоритмический трейдинг?

- Введение в высокочастотный трейдинг

- Высокочастотный трейдинг (HFT) и его влияние на рынок

Что такое алгоритмический трейдинг?

Алгоритмический трейдинг, как следует из названия, — это программный код, осуществляющий торговлю на рынке в автоматическом режиме. Относитесь к алгоритмическому трейдингу, как набору логических правил, которым должна следовать программа.

Автоматический трейдинг берет свое начало из механических торговых систем. Проще написать код механической торговой системы, чем дискретной, так как в ней определен целостный и самодостаточный набор правил и отсутствует субъективная оценка рыночной ситуации, присущая дискретным системам.

Различают следующие типы алгоритмических торговых систем (АТС):

- Моментум (Momentum): основанные на моментуме АТС фокусируются на «трендовых» активах, двигающихся на высоких объемах, преимущественно в одном направлении. АТС на основе такого метода рассматривают входы в сделки в направлении устойчивого тренда, удерживая позицию на протяжении нескольких часов или дней перед тем как закроют ее с прибылью;

- Возврат к среднему значению (Mean Reversion): такой тип АТС строится на концепции, предполагающей регулярный возврат цены к некоему среднему уровню. Главной задачей таких систем является определение ожидаемого уровня возврата цены. Обычно среднее значение в ценовой серии достигается в интервале от 50 до 200 баров (или свечей). Наилучшие результаты такие АТС показывают в периоды консолидации, когда на рынке нет однозначно идентифицируемого однонаправленного тренда;

- Оценка (Valuation): некоторые продвинутые АТС следят за стоимостью акций и определяют акции, торгующиеся ниже их номинальной стоимости заключая по ним сделки. Типичным примером подобной стратегии может выступать «Dogs Of The Dow» (рус. «Десять собак Доу»), где в начале каждого года выбирается 10 акций из индекса Доу-Джонса с самой высокой дивидендной доходностью и ожиданием, что они опередят, как индекс в целом, так и средний показатель доходности по акциям в индексе;

- Сезонность (Seasonality): этот тип автоматических торговых систем изучает сезонное поведение финансового инструмента и в соответствии с этим инициирует сделки. Например, продавай в мае, или покупай фьючерсы на природный газ в зимние месяцы;

- Сентимент (Sentiment): АТС на основе этого метода осуществляют анализ поведения толпы или психологии трейдеров. Примером подобной АТС будет известное выражение: «покупай на слухах, продавай на фактах».

Введение в высокочастотный трейдинг

Люди часто путают высокочастотный трейдинг (англ. High-frequency trading — HFT) с алгоритмическим трейдингом. По сути, высокочастотный трейдинг или HFT является подклассом алгоритмического трейдинга.

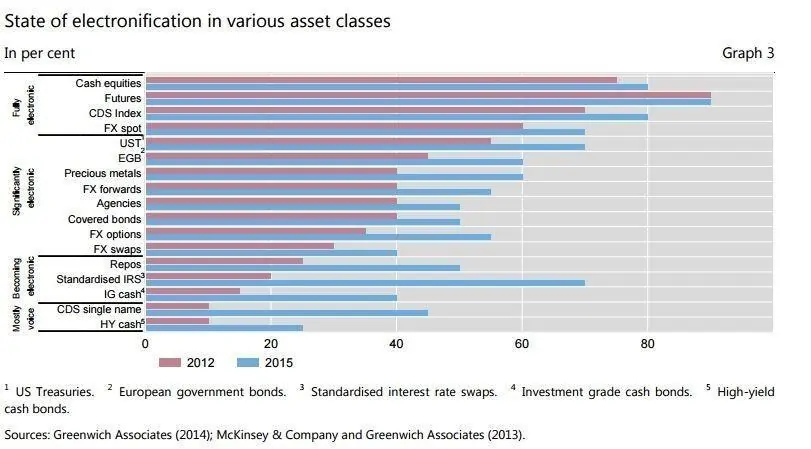

Алгоритмический трейдинг и HFT (Источник: DBResearch)

Тема высокочастотного трейдинга обсуждается чаще всего и может вызывать сильные эмоции у трейдеров, возможно из-за таких проблем, как частое закрытие позиций по стоп лоссам, не поддающееся анализу иррациональное поведение рынка и так далее.

По некоторым оценкам, уже в апреле 2016 года, на долю HFT приходилось более 70% торговых объемов только американского фондового рынка и приблизительно 50% европейского фондового рынка. На фьючерсном рынке валют доля HFT составляет примерно 80%, на фьючерсных рынках процентных ставок и казначейских облигаций США — 2/3 объемов.

HFT трейдинг в процентном отношении в разрезе различных классов активов (Источник: Want to be a trader in 2020? Look at these charts)

Высокочастотный трейдинг (HFT) и его влияние на рынок

В основе высокочастотного трейдинга лежат две концепции: скорость и информация.

- Скорость или задержка определяет насколько быстро могут быть исполнены ордера;

- Информация определяет насколько быстро любая новая появившаяся информация может быть интерпретирована и обработана HFT машинами.

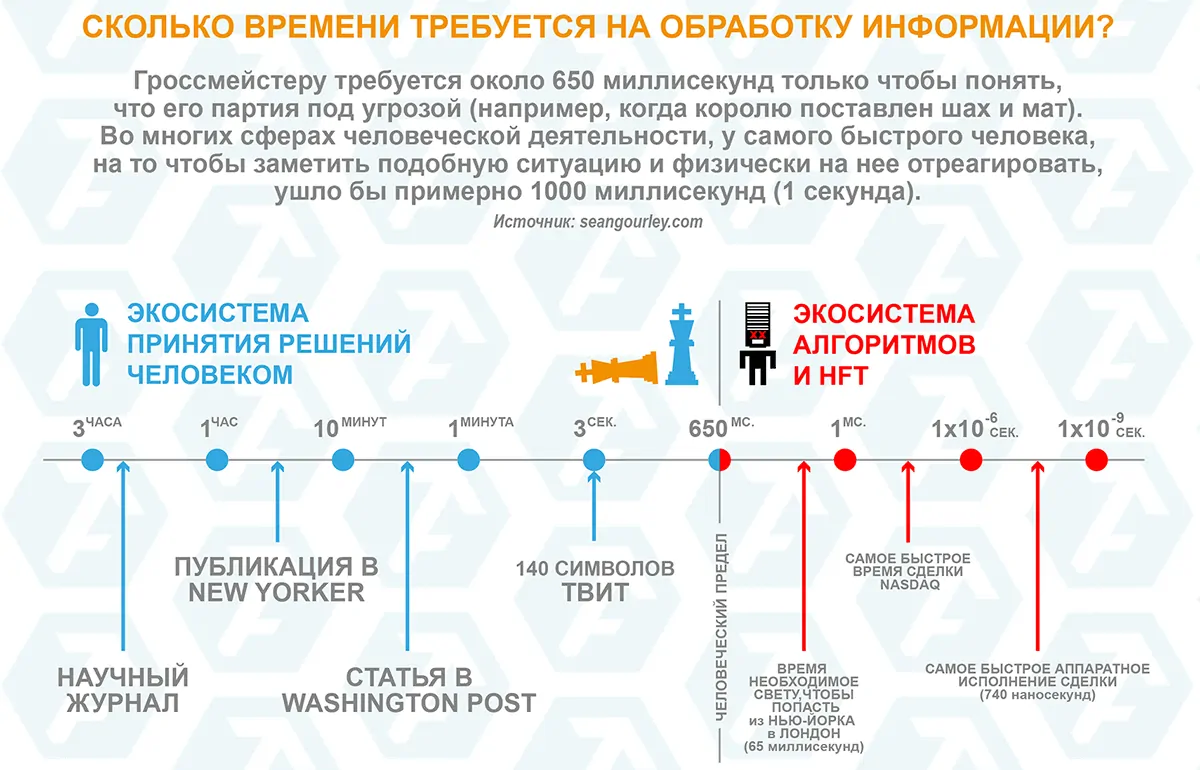

Чтобы понять, как быстро работает HFT, представьте себе следующее. Чтобы моргнуть глазом требуется от 300 до 400 миллисекунд. Миллисекунда — это ода тысячная секунды (1000 миллисекунд = 1 секунда).

HFT требуется 1 микросекунда (1 микросекунда = 0,001 миллисекунды), чтобы исполнить ордер. В среднем, HFT может провести 7000 торговых операций в пределах 300-400 миллисекундного промежутка времени (таймфрейма).

HFT вывели тему автоматического трейдинга на совершенно новый уровень, так как теперь компьютеры большой мощности помимо всего прочего умеют «читать» новости рынка.

Скорость обработки информации человеком в сравнении с HFT (Источник: seangourley.com)

Некоторые из наиболее распространенных аргументов, приводимых в поддержку высокочастотного трейдинга — это высокие ликвидность и объем, а также узкие спреды.

Ликвидность является самым важным элементом любой торговой системы или биржи. Алгоритмический трейдинг повышает эффективность всех рынков. Из-за огромных объемов сделок HFT, общие затраты по сделкам снижаются вследствие узких спредов, а из-за глубины рынка, активы менее подвержены влиянию со стороны других участинков рынка (не HFT). Ликвидность важна еще и потому, что помогает лучше амортизировать последствия рыночных потрясений в сравнении с неликвидными рынками, что добавляет прочности финансовой системе. И последнее, но не менее важное, ликвидность играет важную роль прозрачности формирования цен, что является важным аспектом рынка.

Учитывая количество сделок, совершаемых HFT программами, биржам особенно «нравятся» HFT фирмы. Большое количество совершаемых ими сделок формирует колоссальный торговый объем, что в свою очередь увеличивает комиссионный доход бирж. В марте 2016 года, Нью-Йоркская фондовая биржа (NYSE) была оштрафована на 5 миллионов долларов США после того, как выяснилось, что она создавала особые, наиболее благоприятные условия для работы HFT фирм.

Что интересно, каждая из вышеупомянутых выгод, связанных с высокочастотным трейдингом, может быть запросто опровергнута!

Друзья, если вас заинтересовал сегодняшний материал, дождитесь публикации продолжения! В следующей части статьи мы затронем вопрос выживания ритейл трейдера в мире алгоритмического и высокочастотного трейдинга. Оставляйте комментарии и делитесь статьей в соцсетях!

Понравилось? Расскажите друзьям: