- Контанго происходит от английского contango – на русский можно перевести как надбавка к цене

- Бэквордация происходит от английского backwardation – на русский можно перевести как отставание цены.

Эти понятия применяют только для фьючерсных рынков. Для того чтобы объяснить суть, придется немного углубиться в теорию и математические формулы.

Суть понятий. Теория

Фьючерсные контракты придумали для хеджирования рисков, связанных с базовыми активами. Поэтому, как правило, фьючерсная и спотовая цены не равны друг другу, а связаны следующей формулой

F = S * ert

где:

- S — это спотовая цена актива,

- r — безрисковая ставка,

- t — время до истечения контракта,

- e — экспонента.

Простыми словами это значит, что трейдер должен получать доход за владение фьючерсом. Доход должен быть не ниже альтернативных безрисковых вариантов — например, депозитов.

Эта формула не учитывает расходы на физическое хранение товара. Но если мы будем рассматривать товарные фьючерсы с возможностью физической поставки (например, на нефть, металлы, сельскохозяйственные культуры), то дополнительно надо учитывать затраты на физическое хранение. Тогда предыдущая формула изменится:

F = S * e(r+u)*t

где: U — это годовая стоимость хранения

Если фьючерсная цена совпадает с теоретической (то есть рассчитанной по формуле) ценой, такое состояние рынка называют “full carry”. На деле это значит, что фьючерсная цена учитывает все издержки – финансовые и связанные с хранением.

Но на практике фьючерсная цена часто бывает выше или ниже спотовой цены. В этом случае формулу дополняют еще одним показателем — “удобной доходностью” Y.

F = S * e(r+u-y)*t

По сути “удобная доходность” – это выгода от физического владения товаром на спотовом рынке. Это понятие применяется только для товарных рынков, потому что на них может возникать дефицит или переизбыток физических товаров. К финансовым рынкам удобную доходность применять нельзя, потому что дефицита фондовых индексов возникнуть не может.

Например, в конце зимы, когда запасы топлива уже почти израсходованы, вдруг наступают сильные холода. Тогда цены на печное топливо или мазут резко взлетают. В такие моменты хранить на складе топливо выгоднее, чем иметь фьючерсы на него.

Другой пример – если лето дождливое и холодное, часть урожая зерновых, например, пшеницы, может погибнуть. Если физическое количество пшеницы сокращается, то возникает дефицит, и цены растут. В этом случае тоже хорошо иметь складские запасы товара.

Что такое контанго и бэквордация

Вот теперь мы наконец добрались до понятий контанго и бэквордации простыми словами.

Если все накладные расходы выше удобной доходности, то товарный рынок будет находиться в состоянии контанго. В этом случае фьючерсный рынок полностью учитывает расходы на хранение, и трейдерам выгодно продавать товар в будущем, а не прямо сейчас. При состоянии контанго трейдеры ждут роста цен, поэтому контракты с ближайшими месяцами поставки торгуются дешевле, чем более дальние контракты.

Контанго — это состояние рынка, когда фьючерсные цены превышают спотовые.

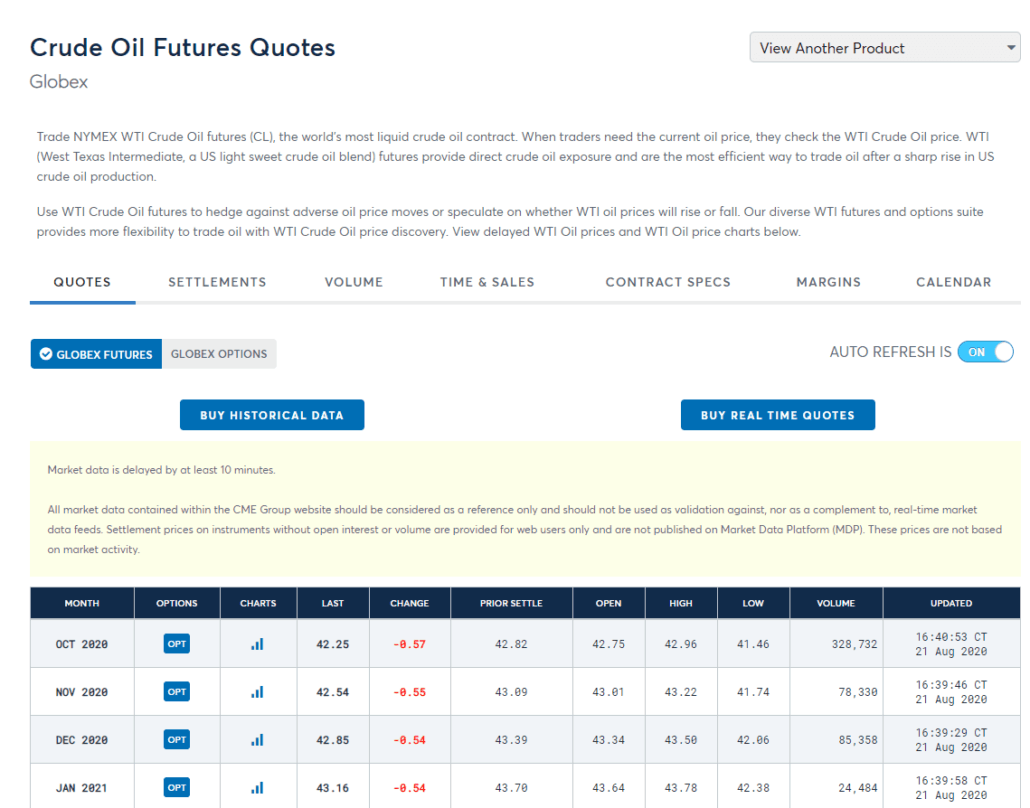

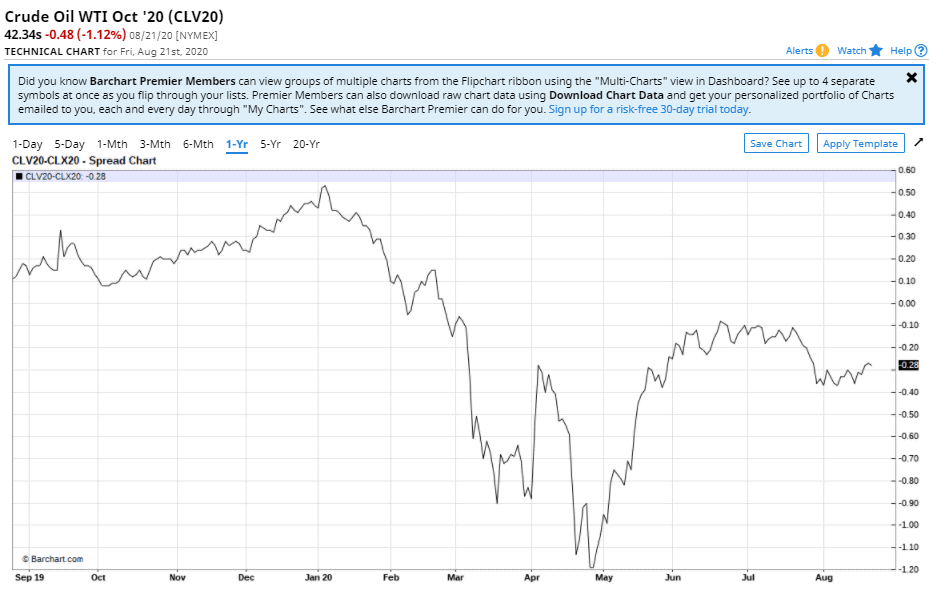

Например, сейчас рынок нефти находится в состоянии контанго, потому что контракты с более дальними сроками поставки стоят дороже, чем текущий контракт.

Что такое базис

Чаще рынки находятся в состоянии контанго, то есть фьючерсные контракты стоят дороже базовых активов. Это связано с тем, что для покупки фьючерса нужно меньше денег, чем для базового актива. Разницу между гарантийным обеспечением и стоимостью базового актива можно вложить и получить дополнительный доход. Поэтому при равных условиях покупать фьючерсные контракты выгоднее, чем базовый актив. Разница между ценой фьючерса и ценой актива называется базисом. Базис может быть отрицательным и положительным. Чем ближе фьючерсный контракт к дате экспирации, тем меньше базис.Можно ли заработать на контанго

Понятия контанго и бэквордация используют при работе с календарными спредами и при арбитражных операциях. Значительные отклонения спредов от исторических значений показывают, что на рынке есть явный дисбаланс. Как правило, дисбалансы не длятся долго, и рынок возвращается к нейтральному состоянию. Но бывают и исключения, мы поговорим об этом чуть ниже.

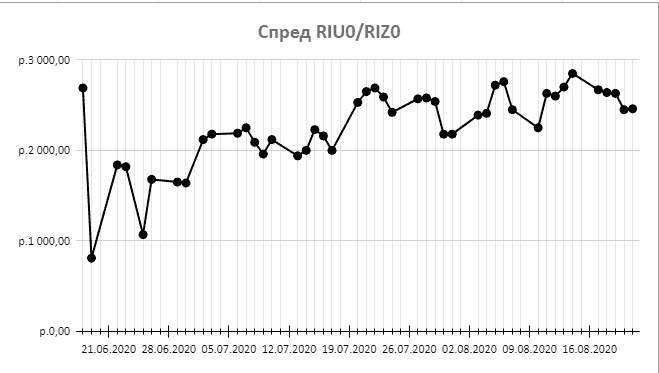

Рассмотрим пример работы с календарным спредом фьючерса на индекс РТС. Мы построили график спреда RIU0/RIZ0. В третьей версии ATAS были доступны спредовые графики. Скоро они станут доступны и в 5 версии ATAS.

В нашем примере спред = цена RIU0 — цена RIZ0, то есть:

Спред = цена текущего фьючерса (его экспирация будет 17.09.2020) минус цена следующего фьючерса (его экспирация будет 17.12.20).

За рассматриваемый период спред все время положительный, значит рынок находится в перевернутом состоянии – это бэквордация фьючерса.

Для того чтобы продать или купить спред, надо одновременно открыть две противоположные сделки с ближним и следующим контрактом. Такие сделки называются календарным спредом, и это один из видов арбитражной торговли.

Если значение спреда слишком низкое по отношению к историческим данным, арбитражер покупает ближний контракт и продает дальний. Если значение спреда слишком высокое, то наоборот – продает ближний контракт и покупает дальний.

Считается, что в такой стратегии риски ниже, чем при торговле одним типом контракта. Кроме этого некоторые биржи берут меньшее гарантийное обеспечение за двойные сделки, потому что воспринимают их как “спред”, а не как торговлю отдельными фьючерсами.

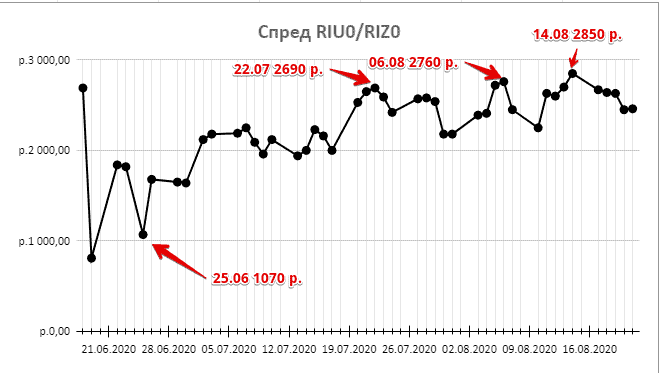

В нашем случае 25 июня значение спреда было низким, а 22 июля, 6 и 14 августа значение спреда было высоким. В таблице ниже приведен пример одной теоретической сделки.

| Дата | RIU0 | RIZ0 | Итоговая прибыль по спреду |

| 25.06.2020 — выход | buy 123060 | sell 121990 | |

| 26.06.2020 — выход | sell 121940 | buy 120260 | |

| Итого | -1120 | +1730 | +610 |

Контанго, бэквордация и нефтьv

Напомним, что отрицательный базис появляется в состоянии контанго, а положительный базис является в состоянии бэквордации.

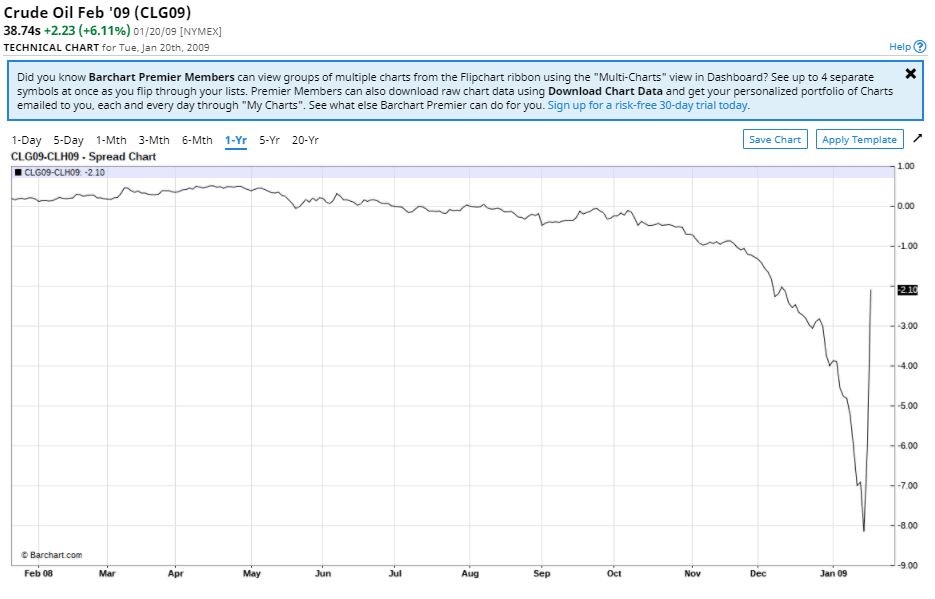

Пример на рынке нефти. В 2009 году календарные спреды между ближайшими контрактами расширялись до аномальных значений и возникали ситуации “диких контанго”, которые продолжались несколько месяцев. Например, в 2009 году календарный спред между февральским и мартовским контрактами расширился до 8 долларов. Хотя с 1997 по 2008 календарный спред колебался в диапазоне от -2 до +2 долларов.

Такая величина спреда в несколько раз превышала полные расходы на хранение нефти, поэтому в теоретических арбитражных моделях подобное состояние рынка не должно было возникнуть. Или арбитражеры должны быстро воспользоваться этой ситуацией и вернуть рынок к равновесию. Однако, ситуация держалась на рынке несколько месяцев и повторилась чуть позже.

Теория и практика

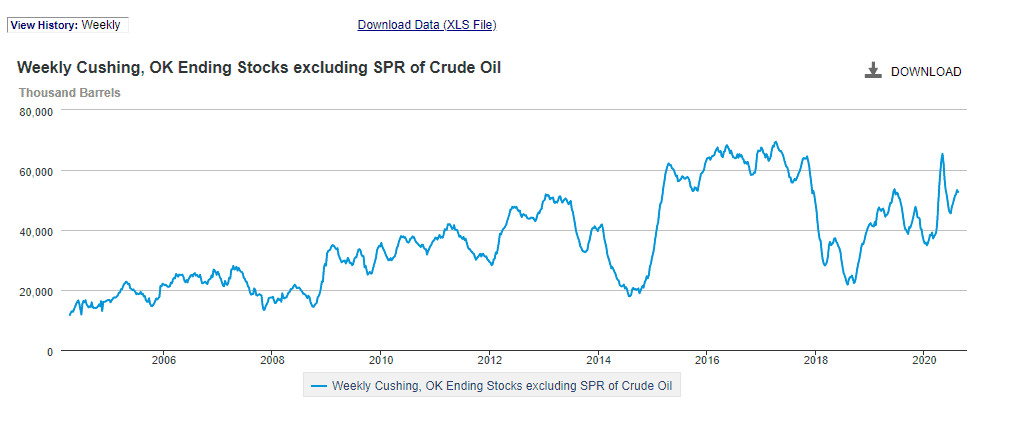

Теоретически рост объема нефти в хранилищах должен приводить к снижению цен и состоянию контанго. Чем ниже цены, тем больше нефти трейдеры хотят держать в хранилищах, таким образом, состояние контанго углубляется. На практике изменение цен может быть связано со спекулятивными действиями трейдеров. На сайте независимого американского агентства EIA можно посмотреть недельные данные о запасах сырой нефти в хранилище Cushing.

По данным EIA бэквордация фьючерса на нефть может быть связана с увеличением закупок сырой нефти и нефтепереработки.Для работы со спредами надо анализировать исторические данные и контролировать риски. Начальная маржа на нефтяной спред будет значительно меньше маржи на два отдельных контракта, но в течение торговой сессии маржинальные требования могут агрессивно изменяться в зависимости от волатильности.

Покупка календарного спреда означает покупку ближайшего контракта и продажу дальнего контракта. Так как контракты одинакового типа, их не надо “взвешивать” и приводить к единой цене.

Резюме

- Контанго – это состояние рынка, когда фьючерсные цены превышают спотовые.

- Бэквордация – это такое состояние рынка, когда спотовые цены превышают фьючерсные.

- Разница между ценой фьючерса и ценой актива называется базисом.

Информация в этой статье не может быть воспринята как призыв к инвестированию или покупке/продаже какого-либо актива на бирже. Все рассмотренные в статье ситуации описаны с целью ознакомления с функционалом и преимуществами платформы ATAS.