- Слушания в Сенате США – «Джером говорит!»

- Мировые доходности – рынок опережает всех.

- ВОЗ — последний омикрон.

- S&P500 – «Этот безумный, безумный … рост»

Что было

Макро.

В ходе слушаний в Сенате США Джером Пауэлл заявил о готовности задействовать все необходимые инструменты, чтобы предотвратить дальнейший рост потребительских цен. По сути, он ещё раз подтвердил: в ближайшее время увидим рост ставок. Вот некоторые цитаты выступления:

- В настоящий момент нам нужно сфокусироваться на инфляции сильнее, чем на цели максимальной занятости.

- Для сильного рынка труда нужно долгое расширение экономики. Для долгого расширения экономики нужна ценовая стабильность. Высокая инфляция – угроза для этой цели.

- Экономике США больше не нужна высоко стимулирующая политика. В этом году со всей вероятностью мы нормализуем политику.

- Я ожидаю, что экономика справится со вспышками COVID. Рост найма может замедлиться, а рост экономики встанет на паузу, но это будет краткосрочным явлением.

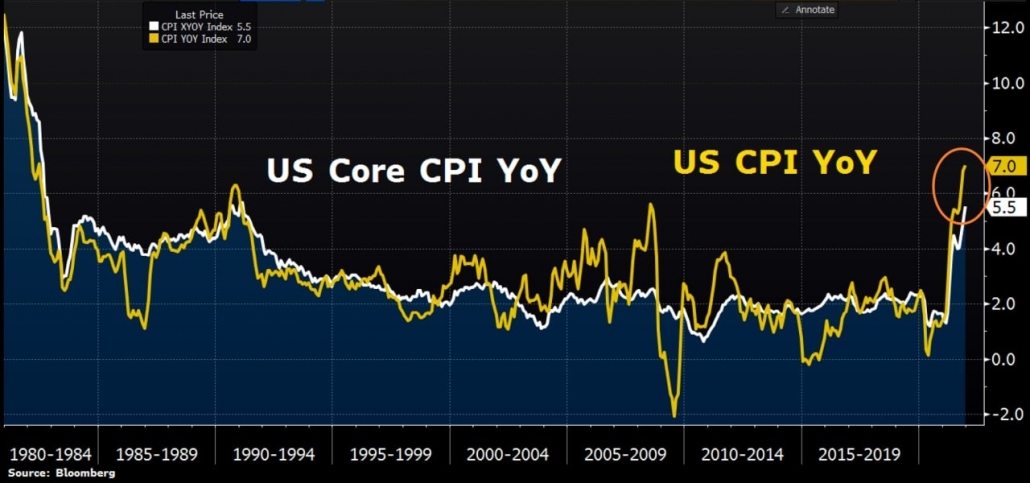

Очень чёткие формулировки, не допускающие двояких толкований. ФРС однозначно обозначил борьбу с инфляцией, как абсолютный приоритет, ибо инфляция в настоящий момент уже создаёт риски для экономического роста. То есть, нет дилеммы – рост или инфляция. Есть дилемма – победа над инфляцией и дальнейший рост или потеря контроля над инфляцией и рецессия. Иными словами, ФРС сделает всё возможное, чтобы вернуть ценовую стабильность, и никаких ограничений в борьбе за ценовую стабильность нет. Подтверждением того, что намерения ФРС крайне серьезны, послужили данные по инфляции, вышедшие в среду.

Цифры – максимум за 40 лет!!!

Пауэлл говорит, что ДКП будет нормализована в этом году. Нормализация – это ставка 2-2.5%. О сворачивании баланса Пауэлл говорит, как о возможном событии в этом году. Но он не говорит о продаже бумаг с баланса.

- Можно рассматривать это как сигнал, о готовности прекратить реинвестирование купонов во 2-м полугодии. Это и обеспечит сокращение баланса. Но продажи бумаг – это сильный инструмент. И ФРС может приберечь его на следующий год.

Рынки.

Основные международные банки продолжают готовиться к началу цикла повышения ставки ФРС. Годовой Libor в долларах поднялся уже до 0.66%, а в начале осени 2021 года этот показатель равнялся 0.22%.

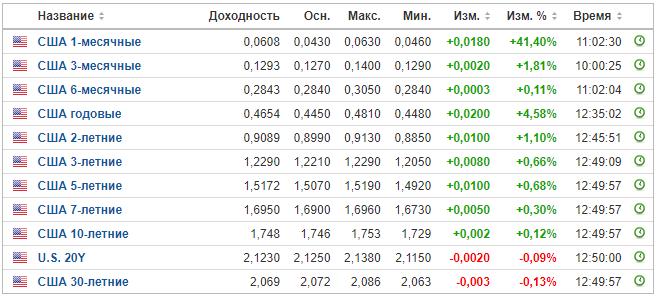

Доходности по Трежерис, начиная с годовых облигаций и заканчивая 10-летними, установили в понедельник новый максимум с начала пандемии, когда ФРС снизила ставку до ноля. Рынок ищет новые равновесные уровни с учетом «ястребиной» позиции членов ФРС насчет скорости поднятия ставки в 2022 году.

Любопытный факт, что на самом длинном конце кривой доходности Трежерис более месяца назад появилась первая инверсия. Доходность по 20-леткам превысила доходность по 30-леткам. По сути, это первый звоночек о том, что в течение года кривая может стать полностью плоской или даже инвертированной, что всегда было предвестником рецессии в американской экономике.

Ожидания же по первому поднятию ставки ФРС полностью сдвинулись на март. На данный момент вероятность этого составляет около 80%. Тяжело будет главе ФРС пойти против этих ожиданий рынка. Так что вполне вероятно, программу QE остановят еще раньше, чем планировалось.

- Январь может стать последним месяцем, когда в систему будут влиты вновь напечатанные миллиарды долларов. Ну а без них рынку будет очень тяжело оставаться на нынешних высотах, и торговаться по тем мультипликаторам, которые сейчас есть. Да, избыточная ликвидность еще будет сохраняться какое-то время в системе. Но надолго ее не хватит.

- Если почти два года назад в конце января и феврале 2020 года общее мнение было крайне пессимистичным, то сейчас наоборот однозначно виден свет в конце тоннеля. Понятно, что многим уже не верится в завершение этой истории, однако ж, у всего есть свое начало и свой конец. Сейчас мир вошел в завершающуюся стадию пандемии. Осталось потерпеть совсем немного, большая часть пути уже позади.

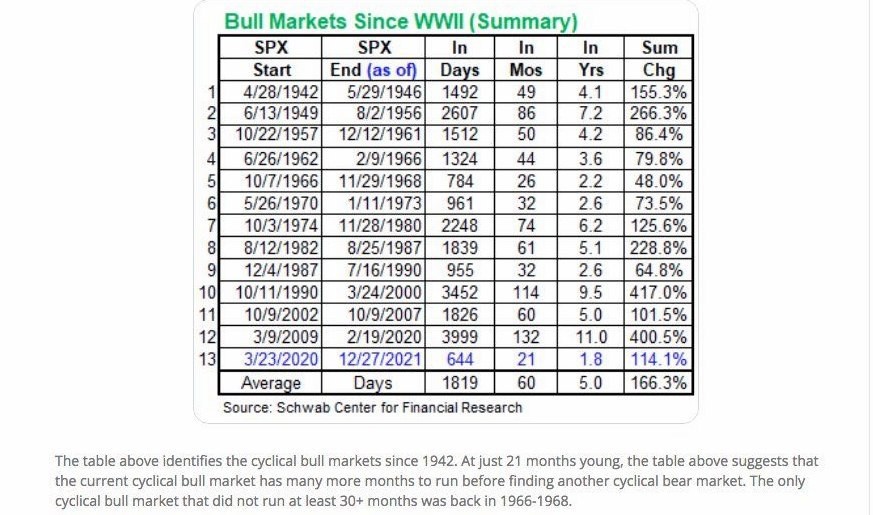

Опираясь на них, интересно выглядит вот эта статистика по cyclical бычьим рынкам в США в период после Великой Депрессии 1930-х годов. Начиная с 1942 года, согласно источнику Schwab Financial Research, имели место 12 бычьих рынков. В марте 2020 г начался 13-й (хотя на этот счет есть разные мнения). Ни один из предыдущих 12 циклических бычьих рынков не продолжался менее 26 месяцев, а средняя их продолжительность составила 60 месяцев.

Локально же можно обратить внимание на статью, опубликованную на profinance.ru. Неоднократно подмечено, что когда появляются такие статьи, и гуру миллиардеры настроены пессимистично насчет рынка, почему-то последний начинает расти. Не знаю, как так получается, но происходило это неоднократно. Насчет всего года не берусь судить, но пока есть еще шансы на рост рынков в первом квартале вопреки ястребиному настрою ФРС.

- Текущий бычий цикл продолжается «всего» 21 месяц. Он, конечно, может выбиться из статистики, но при прочих равных, запаса по времени у него еще достаточно. Вообще, год обещает быть волатильным, поэтому можно будет зарабатывать как на росте, так и на снижении рынка. Наступает время активного управления.

Что будет

- Начинается сезон отчетностей в США за 4-ый квартал 2021. На следующей неделе начнут отчитываться банки. Ожидается, что этот квартал по доходности снова перекроет 4-ый квартал 2020, хоть рост доходности в целом падает за последние четыре квартала. Но рынок любит учитывать показатели сравнительно с показателями годичной давности, именно по этой метрике определяется годовая динамика роста экономики.

- Если всё окажется действительно так, как того ожидают аналитики, то очередной успешный квартал может устроить ещё одну волну роста на фондовом рынке, даже несмотря на уже нависающее над головой сокращение баланса ФРС, растущую инфляцию и общее ужесточение ДКП. Этот бычий цикл в целом достаточно сильно отличается от всех исторических пузырей тем, что в этот раз компании заработали действительно много денег и могут позволить себе выкупать свои же акции, даже более быстрыми темпами, чем текущие байбеки, а также увеличивать дивиденды, которые могут частично компенсировать инфляционное давление на доллар США.

Кроме этого —

- Канцлер Германии в понедельник встретится в Мадриде с Премьер министром Испании, по итогам встречи пройдет большая пресс=конференция, где будет изложена точка зрения Евросоюза на противостояние Россия – НАТО.

- В это же время министр иностранных дел Германии нанесет визит в Киев, есть вероятность, что будет объявлено о возобновлении нормандского переговорного формата.

- Министры финансов Еврозоны, соберутся для обсуждения ужесточения денежно кредитной политики ФРС и ЕЦБ.

- На следующей неделе начнется Всемирный экономический форум в Давосе.

- Во вторник министр иностранных дел Германии посетит Москву.

- В четверг намечено выступление Макрона в Страсбурге перед Европарламентом основной темой выступления станет «Атомная энергия как зеленая инициатива». Так же будут затронуты вопросы безопасности и геополитики. Бенефициарами выступления могут стать компании, деятельность которых сопряжена с атомной отраслью.

- Четверг и пятница традиционно большие блоки макростатистики.

автор: trader2ok

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.