Несмотря на половинчатую торговую неделю, интересных событий в мире не стало меньше. Что было и что ждет нас на следующей неделе, читаем в этом выпуске.

- Байден выбрал Пауэлла. Пауэлл не возражал.

- Нефть. Матч Импортеров против Экспортеров. Второй период.

- Технологический сектор – опять на старте.

- Эрдоган — «Мы хотим всем рекордам наши звонкие дать имена».

- Китай хочет захватить Метавселенную?

Что было

Макро.

В понедельник вечером Байден выступал с ремарками по поводу переизбрания Джерома Пауэлла на пост главы ФРС. Для тех, кто пропустил – зря, отличная была сказка на ночь о волшебном королевстве, где после пандемии экономике только лучше. Жаль только лето кончается, и приходит холодная зима с дорогим газом. Основные идеи выступления:

- Пандемия тяжело ударила по экономике и по людям, но США, единственная из ключевых стран смогла выйти из пандемии богаче, чем зашла – верный признак эффективности вакцин и политики ФРС.

- Установили 3 экономических рекорда: по экономическому росту, количеству новых рабочих мест и новых бизнесов. Последнее – не иначе как признак инновационной экономики.

- Цели политики не поменялись – максимальная занятость и сдерживание инфляции.

- Пауэлл отлично показал себя в тяжёлые времена, соблюдая независимость ФРС, поэтому ему снова доверяется такая задача.

- Пауэлл готов вести борьбу с изменением климата и не позволять финансовой системе пострадать ни от новых рисков в виде криптовалют, ни от более старых проблем.

Что в сухом остатке? Как минимум, у господина президента получилось не подлить масла вы вчерашний огонь нервотрепки для участников рынков. А что касается ожиданий – они изменились не больше, чем сам глава ФРС, но при всех его заслугах, страны продолжают погружаются в мировую инфляцию и бороться с ней становится все труднее. Посмотрим, как это удастся Джерому Пауэллу. Он неплохо контролировал ситуацию во время пандемии, но самые тяжелые испытания для ФРС могут быть еще впереди.

Рынки.

Интригующее противостояние стран импортеров нефти против стран экспортеров — продолжается. Первые пытаются всеми возможными способами сбить цены на нефть. Сначала США пытались оказывать давление на ОПЕК+, чтобы страны входящие в картель, увеличили добычу. После того, как этот номер не прошел, США перешли к другим методам. Теперь они пытаются договориться со странами импортерами нефти, чтобы те начали все вместе скоординировано продавать нефть из своих стратегических резервов. Вроде как даже с Китаем, Индией и Японией смогли договориться по этому вопросу. Ответ ОПЕК+ не заставил себя ждать, и уже появилось сообщение, что картель может скорректировать свои планы, если увидит избыток нефти на рынке из-за таких действий стран импортеров. Интересно, чем на это ответит США. Все-таки стратегические резервы ограничены и имеют свойство заканчиваться. Учитывая, опыт прошлого года, страны,

- входящие в ОПЕК+, легко могут пойти на существенное сокращение добычи, когда ситуация становится критической. Поэтому не так просто будет американцам заставить ОПЕК+ увеличить добычу и сбить цены на нефть. Похоже, что на очереди переговоры с Ираном, как административная мера.

Сложно пока сказать, чем в итоге закончится это несколько «необычное» противостояние между производителями и покупателями нефти. Вариаций развития событий – множество.

- Goldman на прошлой неделе предупреждал: продажи нефти из стратегических запасов США будут иметь краткосрочный эффект на рынок нефти. И первая реакция рынка на распечатывание нефтяных резервов была красноречива. Цены на основные марки нефти стали расти. Однако настоящая мини трагедия была разыграна в пятницу после сообщения о новом и сверхзаразном штамме COVID. Нефтяные рынки обвалились в среднем на 11%, что является 5 по величине падением за всю историю наблюдений. Насколько долгосрочна будет эта тенденция? Скорее всего, следующая неделя даст ответ, был ли это флэш-шок или начало более долгосрочного тренда.

- Несмотря на тревогу на фондовых рынках в пятницу, многие, наверное, заметили, как в последние 4-5 недель снова заявляет о себе сектор Technology- бывший лидер рынка, который локомотивом тащил его вверх в 2019 и первой половине 2020 года. На самом деле, соотношение Technology/S&P-500 вышло на уровни, максимальные с 2000. Это, не означает, что теперь «должна» повториться история 2000-2002 годов, так как до исторических максимумов соотношения запас роста еще приличный. С другой стороны, сектор, который традиционно считается «защитным»- Consumer Staples (производители товаров повседневного спроса), наоборот, уже долгое время от широкого рынка отстает. Соотношение Consumer Staples/S&P-500 достигло минимальных с 2000 г. уровней. Вследствие двух этих событий, соотношение секторов Technology/ Consumer Staples снова в растущей фазе цикла. На графике ниже показан крупный масштаб этого соотношения (с начала 2021 г, синим цветом). «Благодаря» COVID мы, похоже, получили дополнительный инструмент для оценки относительных перспектив этих секторов. Оранжевым цветом показан рост случаев заражения COVID во всем мире (точнее, 5-дневная средняя для более гладкой кривой). Корреляция явно бросается в глаза. Учитывая, что рост случаев заражения в мире не прекращается (просто «лидерство» переходит от одной страны к другой), можно предположить, что опережающая динамика Technology относительно Consumer Staples пока далека от завершения.

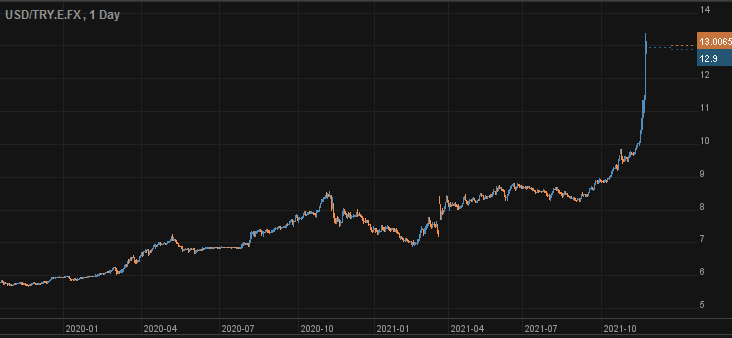

- Пока турецкие отделения компании Apple, да и не только Apple, но и все остальные, кто торгуют импортными товарами, закрывают свои магазины, чтобы срочно переписать ценники из-за резкого изменения курсов валют, официальная Анкара пытается продумать дальнейшую стратегию. Делать-то что-то нужно. Только не понятно, что именно. Турецкий ЦБ продолжает уверять, что будет и дальше применять режим плавающего обменного курса. Финансовый регулятор заявляет, что будет вмешиваться только в ситуации чрезвычайной волатильности. То есть текущая ситуация для ЦБ – это видимо вовсе и не «чрезвычайная волатильность». При этом западные банки (Goldman Sachs, Citi и ряд других) все ещё уверены, что турецкий ЦБ одумается и в какой-то момент достаточно быстро вернет ставки на их законное место, хотя бы на уровень турецкой инфляции. В записке для клиентов во вторник аналитики Goldman Sachs заявили, что свободное падение лиры, вероятно, вынудит турецкий ЦБ поднять процентные ставки до 20% во втором квартале следующего года. Представители Citi также во вторник сообщили, что падение курса лиры увеличивает вероятность того, что турецкий центральный банк начнет действовать гораздо раньше. Это, в свою очередь, должно остановить падение лиры.

Как всем уже давно известно, последнее слово – за Эрдоганом. Поэтому не стоит искать в происходящем какую-то экономическую логику. Ну а пока, суть да дело, турецкая лира штурмует новые высоты.

Storys.

Очень понравилась статья Евгения Когана о зарождающейся конфронтации в сфере создания метавселенных. Приводим ее целиком. Китайцы серьезно взялись за метавселенную, сразу вслед за американскими коллегами. Китайское руководство заняло выжидательную позицию: с одной стороны, хочется зарегулировать зарождающуюся вселенную уже в точке сингулярности, с другой – нельзя допустить отставания от американцев. Так что для развития метапространства в Китае сейчас зеленый свет.

Подготовкой технологий для метавселенной занялись важнейшие технологические гиганты Поднебесной, не забывая массово регистрировать товарные знаки. Baidu разработали «приложение метавселенной» Xirang, похожее на попытку нащупать будущее воплощение виртуальной реальности. На днях о своих возможностях для развития метавселенной заявила видеоплатформа Bilibili. Подозреваем, чем дальше, чем больше компаний будут выступать с подобными заявлениями: инвесторам будет непросто отделить зерна от «хайпа».

На данный момент самые сильные позиции по метавселенной среди китайских компаний у трех технологических гигантов: Tencent, ByteDance и NetEase. Компания ByteDance, подарившая миру TikTok, купила разработчика VR-решений Pico, а также вкладывается в стартапы, сфокусированные на создании цифровых двойников и 3D реконструкции объектов. NetEase инвестировали в IMVU, крупнейшую в мире соцсеть с аватарами и 3D-миром.

Самые большие возможности для развития новой концепции – у Tencent, с его опытом в соцсетях, играх, развитии искусственного интеллекта и блокчейне. Число патентов компании, относящихся к метавселенной, перевалило за 20 тыс. Крупнейший китайский «тех» не останавливается на собственных разработках: он агрессивно инвестирует в сторонних создателей игр, ИИ-стартапы и широкий спектр технологических компаний не только в Китае, но и за рубежом (включая Epic Games и Roblox).

После американцев с китайцами, к порогу метавселенной приближаются корейцы. LG и Samsung входят в число мировых лидеров в области технологий виртуальной реальности. Не случайно на днях «выстрелили» Корейские ETF по метавселенным.

Помимо первопроходцев, непосредственно разрабатывающих технологии для метавселенной, есть и другие индустрии, выигрывающие от популярности этой концепции. Для того, чтобы пользоваться всеми возможностями вселенных, необходимо подгружать и отправлять на расчеты крайне много данных: это явно на руку игрокам 5G, облачным сервисам и, конечно, телекоммуникационным компаниям. Так что цепная реакция неизбежна.

В завершение хочется сказать, что, конечно, вся эта история звучит крайне футуристично и захватывающе. Но, т.к. заглянуть в будущее невозможно, в подобных прогрессивных историях всегда присутствует много рисков. Мы неоднократно видели, как на слишком передовых продуктах обжигалось очень много компаний. Из ближайших к Мета – очки Google Glass, о которых сейчас помнят только технари и фанаты. Да и Microsoft уже неоднократно предвещали будущее со своей версией AR очков. Где все это сейчас? И не приведут ли масштабные инвестиции глобальных «техов» в метавселенную к очередной черной дыре для венчурного капитала?

Что будет

Очевидно, что вся следующая торговая неделя будет посвящена осознанию рисков, который несет новый штамм COVID – «Омикрон». В этой связи однозначно увидим рост волатильности практически во всех сегментах финансового рынка и «неожиданно противоречивую» реакцию участников на вновь поступающие вводные по этому вопросу. Кроме этого нужно будет уделить внимание следующим событиям:

- Пауэлл выступит перед Совместным экономическим комитетом в Вашингтоне по экономике и ДКП — возможно что-то скажет про новый штамм омикрон.

- В понедельник выступит главный эпидемиолог США – Фауччи, по ситуации с новым штаммом.

- Состоится заседание ОПЕК+, на котором возможно будет объявлено об изменении стратегии в свете падения цен на нефть из-за нового штамма COVID.

- В пятницу выйдут данные Non-Farm Payrolls — ситуация на рынке труда США.

- Продолжат выходить отчеты американских компаний. Среди них внимание можно уделить отчетам SNOW, ZS, CRM, CRWD.

автор: trader2ok

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.