- МВФ затосковал на полпроцента.

- Пауэлл «порхает как бабочка и жалит как пчела».

- Гособлигации США – «Мне бы в небо».

- Ожидание инфляции хуже самой инфляции.

Что было?

Макро.

Международный валютный фонд ожидает более медленного экономического роста и более высокой инфляции. Прогноз пересмотрен с прежних отметок в 4,9% до 4,4%. На 2023 год прогноз, напротив, улучшен до 3,8% с 3,6%. Основные причины, почему МВФ пересмотрел прогноз в негативную сторону:

- Ужесточение денежно-кредитной политики ФРС.

- Сохранение перебоев в поставках.

- Распространение штамма «омикрон».

- Дальнейшее снижение активности в секторе недвижимости Китая.

- Также риски для экономических перспектив создает происходящее сейчас обострение геополитической ситуации и социальные волнения.

МВФ ожидает, что повышенная инфляция будет сохраняться дольше, чем предполагалось в октябрьском прогнозе. В оптимистичном сценарии инфляция должна постепенно снижаться в течение года по мере уменьшения дисбаланса спроса и предложения и ужесточения ответной денежно-кредитной политики в ведущих странах.

Но есть и негативный сценарий. По словам главного экономиста МВФ, эскалация российско-украинского конфликта может привести к росту стоимости энергоносителей и к более продолжительному периоду повышенной мировой инфляции.

МВФ предупреждает, что развивающимся странам с крупной задолженностью в иностранной валюте и значительными потребностями во внешнем финансировании следует быть готовыми к возможной нестабильности на финансовых рынках. В некоторых случаях может требоваться проведение валютных интервенций и применение временных мер контроля над потоками капитала, чтобы создать условия для сосредоточения мер денежно-кредитной политики на внутренних условиях.

- В целом, пассаж МВФ, как я понимаю, на нормальный русский язык надо переводить так: ребятки дорогие, готовьте деньги для всяких проблем и неприятностей. И вообще, похоже, полетать в этом году может все. И валюты, и рынки.

Рынки.

В среду состоялось заседание ФРС. Прогнозы варьировались от самых ужасных (сейчас Пауэлл как поиграет скулами, напряжет могучий торс и напугает рынки немедленным поднятием ставки), до наиболее мягких (Пауэлл успокоит всех, заявив, что все идет по плану и никто никуда не торопится; тейперинг завершится в феврале, с марта ставки очень потихоньку и осторожно начнут расти, без агрессии и напора).

Такими темпами уже к концу текущего года этот спред может опуститься до ноля или уйти в отрицательную область, что всегда являлось предвестником рецессии в американской экономике. То есть рынок продолжает ставить на то, что борьба ФРС с инфляцией приведет к рецессии. В таких условиях шансов на то, что S&P500 сможет подняться выше исторического максимума на уровне 4817 пунктов, остается крайне мало. Скорее даже, их уже практически нет.

- Конечно, это не значит, что рынок прямо сразу же повалится колом вниз. Он и так уже неплохо скорректировался. Возможны длительные и высокие отскоки. Но судя по всему, рост с низов 2020 года завершился.

Одним из наиболее пострадавших из широких индексов является Russell 2000- индекс компаний малой капитализации США. Он скорректировался почти на 20% с декабрьского максимума, остановившись ровно на формальной границе, отделяющей коррекцию от медвежьего рынка. Поэтому картина, сложившаяся с индикатором «ширины рынка» (доля бумаг в индексе, которые торгуются выше своих 50-дневных средних), представляет сейчас особый интерес.

С марта 2020 года, когда начался повышательный тренд, эта доля всего 4 раза снижалась до 20% или ниже (эти моменты отмечены стрелками). Сейчас 5-й случай. В предыдущих случаях это было сигналом локального «дна». Но не все так просто. Смущает тот факт, что 4-й сигнал (в конце ноября) не привел к новым максимумам индексного ETF IWM, а позволил ему всего лишь вырасти на 6 процентов. После чего индекс показал новый минимум, ушел ниже 200-дневной средней и вообще, выглядит не очень. Поэтому реакция на текущий, 5-й сигнал будет, определяющей для рыночного «режима». Если IWM отреагирует на него «правильно», то есть, резким разворотом и ростом с текущих уровней, то «быкам» можно будет выдыхать. Коррекция с высокой вероятностью окончится (по крайней мере, на ближайшие недели или месяцы). Но если столь высокая перепроданность будет проигнорирована, и IWM продолжит падение, то я не исключаю, что оно может прекратиться и на 30%, и на 40% ниже декабрьских максимумов.

- Что еще более важно, динамика small-caps является отражением риск — аппетита по отношению ко всему рынку акций, и слабость этого сегмента, вероятно, перекинется и на другие части рынка, в частности, на S&P500.

Storys.

Практически из каждого утюга нам говорят про рекордно высокую инфляцию в США и про то, что она может стать неконтролируемой и даже привести к стагфляции (когда рост инфляции происходит одновременно со спадом экономики). Если так, то ФРС все равно придется принимать непопулярные меры и ужесточать монетарную политику сильнее ожиданий. Но так ли это на самом деле?

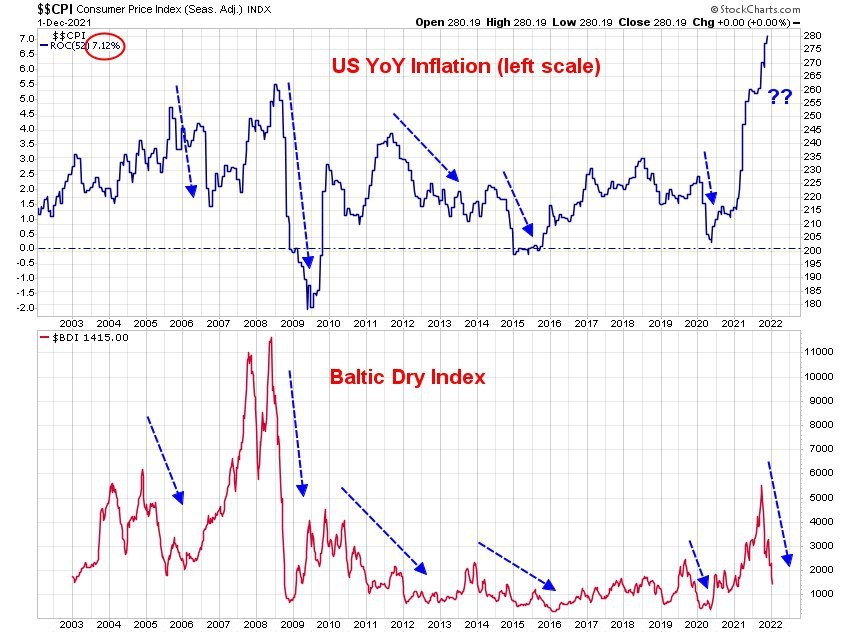

Глядя на то, как в последние 20 лет динамика инфляции следует за динамикой индекса морских грузоперевозок Baltic Dry, дальнейший рост инфляции, как минимум, вызывает сомнения.

Стрелками на графике показаны периоды, в течение которых стоимость перевозок резко снижалась. Как видим, в предыдущих 5 случаях вслед за этим с задержкой в несколько недель или месяцев начинала снижаться инфляция. На этот раз индекс с октябрьских максимумов уже упал до уровней начала пандемии в марте 2020 г. Поэтому нельзя исключать, что вскоре цифры инфляции начнут приятно удивлять инвесторов.

Что будет

Следующая неделя обещает быть насыщенной на события, как на финансовых рынках, так и на полях геополитических битв.

- В понедельник состоится визит Эмира Катара в США. Основная тема встречи – газ. Будут обсуждаться вопросы поставок и замещения газа из США.

- В этот же день будут анонсированы планы по действиям РФ в Венесуэле и на Кубе.

- Во вторник Премьер министр Венгрии посетит Москву. Цель визита – договоренность об увеличении поставок газа в Венгрию.

- В среду Индия представит развернутый отчет о состоянии собственной экономики. Важное событие, поскольку Индия один из ключевых игроков в мировой экономической системе.

- Министр иностранных дел Польши, в качестве председателя ОБСЕ посетит США. Основная тема переговоров станет безопасность и увеличение военного контингента в Евросоюзе.

- В среду состоится министерское совещание ОПЕК+, где будут обсуждаться вопросы, связанные с увеличением добычи нефти в мире.

- В четверг Украину посетит Эрдоган. Цель визита – обсуждение вопросов безопасности.

- В пятницу состоится открытие Олимпийских Игр в Пекине. Событие будет носить также политический характер в свете противостояния США и Китая.

- На неделе продолжится публикация отчетностей американских компаний за четвертый квартал 2021 года.

- В четверг и пятницу выйдут большие и важные блоки макростатистики, в числе которых изменение числа занятых в несельскохозяйственном секторе США.

автор: trader2ok

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.