- Календарь экономической статистики

- Оптимизм относительно Байдена двигает рынок вверх

- Старт сезона отчетности: главные результаты

- Почему “зеленые” инвестиции — это большой тренд

Календарь экономической статистики

| Дата, время (GMT+3:00) | Событие | Влияние, прогноз |

| Понедельник, 25 января 12:00 | Германия. Индекс делового климата Ifo | EUR. DAX. Прогноз 90, предыдущее значение 90.2 |

| Вторник, 26 января 10:00 | Великобритания. Изменение количества безработных | GBP. FTSE. Предыдущее значение 64.3K |

| 18:00 | США. Индекс доверия потребителей CB | USD. S&P500. Прогноз 89, предыдущее значение 88.6 |

| Среда, 27 января 22:00 | США. Решение ФРС по процентной ставке. | Все рынки. |

| Четверг, 28 января 16:30 | США. ВВП за 4 кв. 2020 г | USD. S&P500. Прогноз 4.4%, предыдущее значение 33.4%. |

| Пятница, 29 января 10:00 | Германия. ВВП за 4 кв. 2020 г | EUR. DAX. Прогноз 7.3%, предыдущее значение 8.5%. |

| Понедельник, 25 января 12:00 |

| Германия. Индекс делового климата Ifo |

| EUR. DAX. Прогноз 90, предыдущее значение 90.2 |

| Вторник, 26 января 10:00 |

| Великобритания. Изменение количества безработных |

| GBP. FTSE. Предыдущее значение 64.3K |

| 18:00 |

| США. Индекс доверия потребителей CB |

| USD. S&P500. Прогноз 89, предыдущее значение 88.6 |

| Среда, 27 января 22:00 |

| США. Решение ФРС по процентной ставке. |

| Все рынки. |

| Четверг, 28 января 16:30 |

| США. ВВП за 4 кв. 2020 г |

| USD. S&P500. Прогноз 4.4%, предыдущее значение 33.4%. |

| Пятница, 29 января 10:00 |

| Германия. ВВП за 4 кв. 2020 г |

| EUR. DAX. Прогноз 7.3%, предыдущее значение 8.5%. |

В самом разгаре сезон квартальной отчетности в США, поэтому на фондовом рынке свою торговую активность стоит планировать с учетом корпоративных новостей.

На следующей неделе свои репорты представят такие крупнейшие компании из индекса S&P 500:

26 января: Microsoft (MSFT), J&J (JNJ), Verizon (VZ), Texas Instruments (TXN), Starbucks (SBUX), AMD (AMD), American Express (AXP), General Electric (GE), 3M (MMM).

27 января: Apple (AAPL), Tesla (TSLA), Facebook (FB), AT&T (T), Boeing (BA)

28 января: Visa (V), McDonald’s (MCD)

29 января: MasterCard (MA), Chevron (CVX)

Оптимизм относительно Байдена двигает рынок вверх

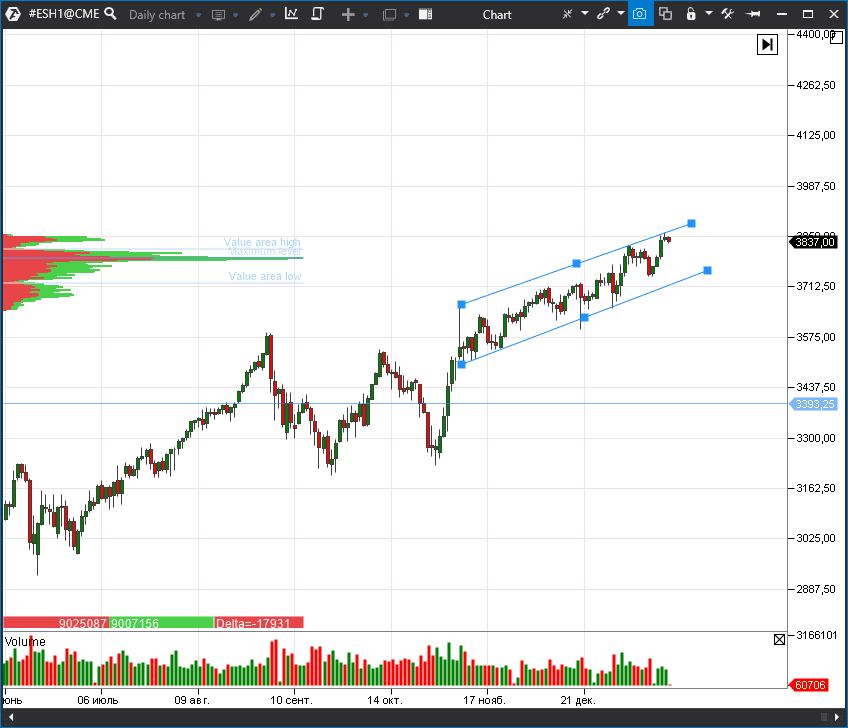

20 января 2021 года 78-летний Джозеф Байден официально вступил в должность президента США. Фьючерс на индекс S&P 500 продолжил восхождение к новым историческим хаям на фоне благоприятных ожиданий от нового главы Белого дома.

Прежде всего, инвесторов воодушевляет перспектива новой программы экономических стимулов размером в 1.9 трлн. Эти деньги пойдут на адресные дотации безработным, налоговые льготы и борьбу против COVID-19.

Аналитики полагают, что большинство в Конгрессе поддержат новые меры, поэтому ключевые голосования должны состояться уже в ближайшие несколько недель.

Впрочем, в этом огромном бочонке с триллионами долларов есть и ложка дегтя. Ведь спонсировать праздник бюджетной щедрости придется американским налогоплательщикам. Перспектива повышения корпоративных налогов становится все реальнее, что будет давить на оценки компаний в последующие кварталы.

Старт сезона отчетности: главные результаты

Все самые интересные события на этой неделе происходили вокруг компаний, которые представили свои квартальные отчеты. Не обошлось без сюрпризов для любителей фундаментального анализа.

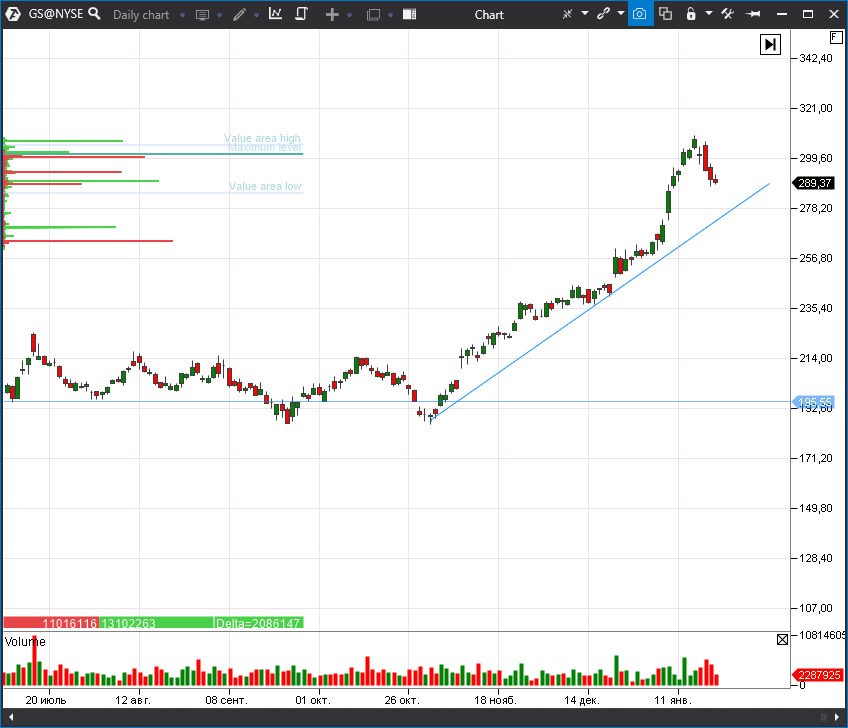

Акции Bank of America (BAC) и Goldman Sachs (GS) после отчета во вторник достаточно синхронно скорректировались. Отчеты вышли в целом весьма позитивные. Так, у Goldman Sachs прибыль на акцию (EPS) выросла до рекордных $12.08, тогда как аналитики прогнозировали лишь $7.33. Пока что происходящее в банковском секторе напоминает мудрость “покупай на ожиданиях — продавай на фактах”, поскольку в предыдущие 3 месяца акции сектора добавили порядка 30-60%.

Несмотря на сильный рост, в банковском секторе США еще можно найти дивидендную доходность на уровне 2-4% при достаточно высоких темпах роста выручки и хороших перспективах восстановления в ближайшие годы. А это многого стоит на рынке, где доходность государственных бондов не превышает 1%.

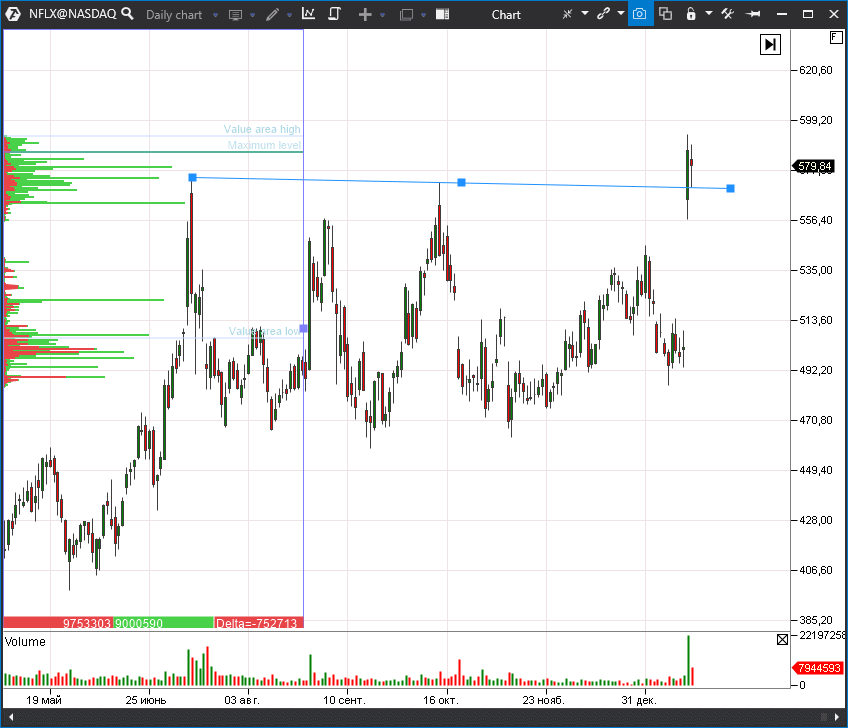

Приятно удивил Netflix (NFLX). Прибыль на акцию оказалась ниже прогнозов, а выручка — немного лучше ожиданий. Однако главный сюрприз — это количество подписок, которое выросло значительно лучше прогнозов — с 8.51 млн — до 203,66 млн.

Компания давно стала главным стриминговым сервисом в мире и может себе позволить наращивать клиентскую базу даже при росте стоимости подписки. Как итог, акции подскочили на 14% — до нового исторического рекорда. Обратим внимание, что объем также оказался рекордным.

В целом, большинство компаний из индекса S&P 500 отчитываются с позитивным сюрпризом — восстановление выручки и прибыли идет лучше прогнозов, что является хорошим подспорьем для быков.

Почему “зеленые” инвестиции — это большой тренд

Практически все крупные инвестбанки обращают внимание на большой глобальный тренд, который только усилится после прихода Джо Байдена на пост президента США. Речь идет об инвестициях в альтернативные источники энергии. Даже в кризисный 2020 год их объем в мире составил порядка $200 млрд. В ближайшее десятилетие в отрасль будет вложено еще от $3 до $5трлн, полагают аналитики.

Позитивные ожидания подкрепляются постоянным снижением себестоимости производства экологически чистой энергии. Так, береговые турбины — уже самый дешевый источник электроэнергии в мире (около $0.04 за кВч), а стоимость кВч фотоэлектрической энергии ($0.10), может соперничать на рынке с классическими электростанциями на газе и угле.

В Morgan Stanley (MS) полагают, что в ближайшие годы рынок будут двигать растущие инвестиции со стороны крупнейших государств от ЕС и США до Китай и Индии. Несмотря на сильный рост в прошлые годы, в Morgan Stanley сохранили прогноз “покупать” для наиболее интересных компаний в производстве и хранении энергии. В банке полагают, что лучший вариант — это компании с низкой долговой нагрузкой.

Наиболее крупные игроки, которые торгуются на рынке США: Brookfield Renewable (BEP), JinkoSolar (JKS), Sunrun (RUN), Invesco Solar ETF (TAN), JinkoSolar (JKS), Tesla (TSLA).

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.