Как формируется инфляция?

Инфляция может “съесть” всю доходность инвестиционного портфеля, а может стать вашим союзником, помогающим получать больше прибыли. Переиграть инфляцию — это задача минимум инвестора, тогда как задача максимум — хорошенько на ней заработать. В этой статье мы рассмотрим, что же такое инфляция и каково ее влияние на акции, валюты и другие инвестиционные активы. И, конечно, главный вопрос — как заработать на инфляции в 2021-2022 г.г., когда это экономическое явление вновь вышло на первые полосы экономических изданий.

Как инфляция влияет на экономику?

Простыми словами инфляция — это мера измерения совокупного роста стоимости всех товаров и услуг в экономике. В течение года одни товары могут немного дешеветь, другие немного дорожать. Поэтому для измерения инфляции важна совокупная стоимость некоторого набора товаров и услуг.

Умеренная инфляция считается благом для экономики, тогда как высокая инфляция и дефляция (снижение цен) — это крайне опасные явления. Поясним, как это работает.

Для производителей и поставщиков услуг инфляция создает возможность компенсировать собственные инвестиционные расходы. К примеру, если предприниматель знает, что через год его товар будет немного дороже, если он улучшит качество и эффективность, у него есть стимул инвестировать.

При этом для потребителей умеренная инфляция создает экономические стимулы тратить активнее. Предположим, у вас есть $1000 сбережений, которые вы можете потратить. Если инфляция составляет 2%, то через год, чтобы позволить себе тот же объем благ вам понадобится уже $1020. Когда вы знаете, что через год все будет немного дороже, то с большей вероятностью потратите деньги быстрее. А потребительская активность — это двигатель современной экономики.

При дефляции — снижении цен в экономике — все гораздо хуже. Производители знают, что через год их товар будет дешевле и при этом будет пользоваться меньшим спросом, потому что потребители не спешат тратить и выжидают лучших цен. Экономика в таком случае останавливается и проигрывают в итоге, как производители так и потребители.

Считается, что дефляция привела к великой депрессии в США в 1929-1939 г.г. С тех пор ведущие центральные банки стараются не допускать дефляцию любой ценой. Стала крылатой фраза американского экономиста, главы ФРС в 2006-2014 г.г., Бена Бернанке, заявившего, что для борьбы с дефляцией может быть полезным даже “разбрасывание денег с вертолета”.

Какая инфляция считается оптимальной?

Не всякая инфляция считается благом. Когда цены меняются на десятки/сотни процентов в год, то это ведет лишь к экономическому хаосу и обнищанию. Пример России в начале 90-х и Венесуэлы в наши дни, тому прекрасное доказательство.

В результате эмпирических и теоретических исследований экономисты пришли к выводу, что для развитых стран оптимальный уровень инфляции — это около 2-2.5%, а для развивающихся около 5%. Большинство центральных банков мира придерживаются этих стандартов в политике инфляционного таргетирования. Они регулируют денежную массу и процентную ставку с целью поддержания оптимальных темпов инфляции. Когда инфляция ускоряется, они повышают ставки, а когда снижается ниже необходимого уровня — снижают.

Что вызвало всплеск инфляции в 2021 году

Тема инфляции в финансовой прессе сейчас как никогда актуальна. Ведь 2021 — это год повышенной инфляции в большинстве развитых и развивающихся стран мира. К примеру, в США общий уровень инфляции в последние 10 лет держался в районе 2% и соответствовал целевым значениям ФРС (+-2%). В первые 10 месяцев 2021 года уровень инфляции уже достиг 5.4% и, по мнению большинства экономистов, ситуация вряд ли улучшится в 2022 году.

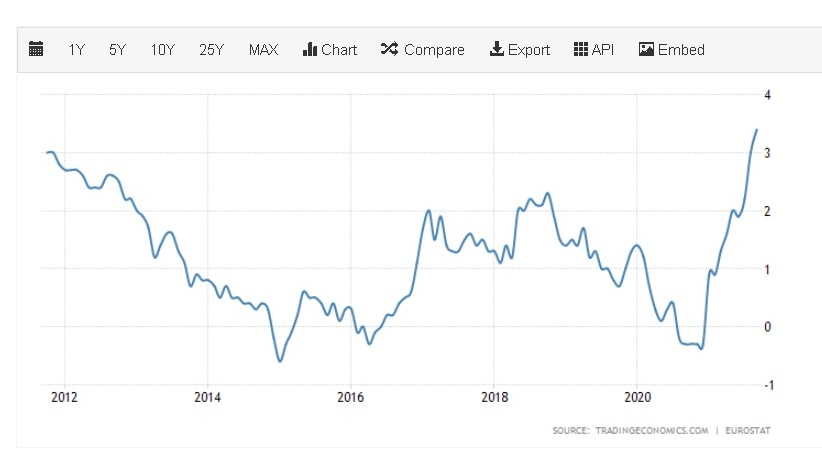

Инфляция в Еврозоне достигла максимумов с 2009 года и превысила 3%.

В России уровень инфляции пока держится на уровне 5,32%, что является максимальным значением с 2016 года. В Турции инфляция в 2021 году превышает 20%, а в Украине 10%.

Очевидно, что проблема носит не региональный, а общемировой характер. Такое положение дел вызвано рядом факторов:

- ультрамягкая монетарная политика центральных банков — фактическая эмиссия денег в сочетании с около нулевыми процентными ставками;

- сбои цепочек поставок из-за локдаунов в связи с коронавирусом;

- щедрые бюджетные льготы привели к быстрому восстановлению реального спроса;

- длительное недофинансирование добычи углеводородного сырья (нефть, газ, уголь) вызвало дефицит и рекордный рост цен.

На сегодня в центральных банках начинает приходить понимание, что это проблема носит не транзитный характер, как это считалось ранее. Вероятно, что инфляция будет оставаться повышенной еще 1-2 года пока не придет к целевым показателям.

Влияние инфляции на рынок акций в 2021-2022 гг

Однозначного мнения относительно влияния инфляции на рынок акций нет. В большинстве исследований указывается, что существует положительная зависимость между умеренным ускорением инфляции и стоимостью акций. Однако исключения тоже бывают, когда высокая инфляция вызвана не ускоренным экономическим ростом, а системным кризисом.

Как мы отметили выше, умеренные темпы инфляции в целом положительно сказываются на экономике, а, следовательно, на стоимости акций. То что хорошо экономике, хорошо акционерам. При умеренной инфляции компании имеют возможность инвестировать и планировать свою деятельность на длительные периоды времени, а потребители готовы тратить сбережения более охотно.

С другой стороны рост инфляции чреват ужесточением монетарной политики. ФРС уже в конце 2021 года планируется начать сворачивать программу выкупа активов (QE), а к концу 2022 года возможно первое повышение процентных ставок с начала кризиса 2020.

Не все акции будут реагировать на рост ставок одинаково

Долгосрочные перспективы рынка акций стоит рассматривать уже через риск повышения процентных ставок. Согласно общепринятому мнению, рост процентных ставок скорее позитивен для value акций — это акции компаний из сформированных секторов экономики — производство, банки, здравоохранение и т.п

В то же время growth акции может ожидать коррекция. К growth акциям относятся айти и коммуникационные компании новой экономики с высоким уровнем p/e.

Спасет ли криптовалюта от инфляции?

Однозначного ответа, что покупать во время инфляции не существует. Часть экономистов говорит, что лучшая защита — это акции. Однако набирает популярность и альтернативная позиция, что мир “спасет” биткоин. Не удивительно, ведь стоимость биткоина на волне инфляционных страхов в последние 2 года выросла более чем в 10 раз.

С чем это связано? Как известно, эмиссия биткоина строго ограничена и с годами в оборот поступает все меньше криптовалюты. Таким образом в алгоритм биткоина заложена его дефицитность и антиинфляционность. Это повышает его популярность как альтернативы доллару и евро. Ведь классические фиатные валюты сейчас центральные банки эмитируют в огромном объеме, что подрывает доверие к ним.

Запущенный в 2009 году как альтернатива обесценившимся деньгам, со временем биткоин подтверждает теорию о своей дефицитности. Ведь цена выросла на десятки тысяч процентов, что гораздо лучше акций и любых других активов. С другой стороны, стоит принимать во внимание крайне высокую волатильность криптовалют. Пока что непонятно, как он может отреагировать на рост процентных ставок в США и не вызовут ли они обвал, подобный 2018 году?

Пожалуй на сегодня оптимальным решением для сохранения капитала является диверсифицированный портфель активов, в котором свое место займут и акции, и криптовалюты, и другие активы.

Влияние инфляции на валюты Форекс

Инфляция — это один из ключевых фундаментальных факторов, который отслеживают трейдеры форекс. При этом ее чаще всего рассматривают через призму политики центральных банков. Хотя в целом высокая инфляция негативна для валюты, она в большинстве случаев ведет к ужесточению кредитно-денежной политики местным центральным банком и повышению процентных ставок, а рост ставок — это уже позитив.

Особенно чувствителен форекс к политике ФРС, поскольку на доллар приходится более половины объема торгов. Считается, что когда на рынке появляются ожидания роста процентных ставок ФРС для борьбы с инфляцией индекс доллара, как правило, реагирует укреплением.

Эта гипотеза подтверждается и в нынешнем году. Когда на рынке появились обоснованные опасения, что ФРС первой из крупных ЦБ начнет повышать ставки, доллар начал укрепляться.

Если же с инфляцией бороться недостаточно решительно и не повышать ставки, то девальвация валюты может стать проблемой. Яркий тому пример это курс турецкой лиры. Местные власти давят на ЦБ, чтобы тот не повышал ставки слишком сильно для борьбы с высокой инфляцией. В результате инфляция в Турции перевалила за 20%, а лира показывает худшую динамику из всех валют развивающихся стран.

Инвестиционная инфляция — ключ к богатству

Также инвесторам следует знать про инфляцию активов, так называемую инвестиционную инфляцию. Это термин стал особенно популярен в последние 10-15 лет и вызван политикой центральных банков США, Еврозоны, Японии и Великобритании по накачке экономики эмиссионными деньгами. Центральные банки фактически “печатали” деньги при низких процентных ставках.

Рост инвестиционной инфляции выражается в ускоренном росте стоимости активов (акций, криптовалют, недвижимости и т.п) по сравнению с потребительской инфляцией и реальным ростом экономики.

Дело в том, что политика ЦБ устроена таким образом, что львиная часть денег остается внутри финансового сектора и не приводит к значительному росту кредитования. Это вызывает повышенный спрос на активы, среди которых акции выглядят наиболее привлекательно.

Инвестиционная инфляция лишь углубляет неравенство в обществе, поскольку помогает владельцам активов становиться все богаче. Так, в США с 2001 по 2016 год богатство беднейших 90% американцев выросло всего на 17% — со $120 тыс до $140 тыс. При этом богатство 1% богатейших американцев, которые и являются основными владельцами активов, выросло на 49% — с $7,7 млн — до $11,5 млн. В результате самые бедные 90% владеют таким же богатством как 1% самых богатых.

Какой из этого можно сделать вывод? Всегда необходимо часть средств инвестировать в активы. Это единственный способ стать богаче со временем и бороться с инфляцией.

Информация в этой статье не может быть воспринята как призыв к инвестированию или покупке/продаже какого-либо актива на бирже. Все рассмотренные в статье ситуации описаны с целью ознакомления с функционалом и преимуществами платформы ATAS.