Совсем недавно мы писали графики Reversal, они помогают найти разворотные паттерны. Сегодня мы продолжим тему разворотов, но будем говорить про них используя графики кластеров и японских свечей.

Что такое разворотный паттерн и какая бывает форма разворотов?

Разворот — это изменение тренда финансового инструмента.

Если на рынке был восходящий тренд, то после разворота цена начнет снижаться. И наоборот — разворот медвежьего тренда приведет к повышению цен.

Как правило, глобальный тренд меняется, когда цена разворачивается на дневных, недельных или месячных таймфреймах. Развороты на более мелких таймфреймах часто называют откатами или коррекциями. Разворотные паттерны в трейдинге начинаются с откатов и определить со 100% гарантией, что произойдет с ценами дальше, невозможно.

Внутри дня развороты могут происходить несколько раз, если день не развивается как трендовый. Но для позиционных трейдеров внутридневные разворотные модели не имеют большого значения, потому что для них важна более глобальная картина. А для скальперов не имеют значения развороты на недельных графиках, потому что они работают только внутри дня.

Разворотные паттерны бывают:

- в форме латинской буквы V — происходят быстро и резко

- в форме латинской буквы W — разворот происходит быстро, но потом цена возвращается к минимальным уровням и тестирует их. Про такие развороты говорят — двойное дно.

- в форме латинской буквы U — происходят медленно. Во время таких разворотных паттернов “умные деньги” накапливают ли сбрасывают позиции.

Почему развороты торговать выгодно?

Как правило, при торговле разворотов риск ограничен минимальным или максимальным значением цены, а потенциал движения гораздо больше размера риска. Однако разворотные паттерны часто завершают формирование настолько быстро, что трейдеры не успевают зайти по привлекательным ценам. С психологической точки зрения, торговля разворотных паттернов понятна и не вызывает психологических сложностей, потому что покупать на минимуме и продавать на максимуме соответствует человеческой природе.

Разворотные модели можно определить визуально по свечным графикам или по графическим паттернам. Если бы трейдеры всегда могли определить разворот, то торговать было бы легко и прибыльно. Но развороты происходят быстро, а также появляется много ложных сигналов.

Разворотные свечные паттерны. Европейские и американские трейдеры начали работать с японскими свечами после появления книг Стива Нисона “За гранью японских свечей” и “Японские свечи. Графический анализ финансовых рынков”.

Нисон пишет, что господствующая тенденция не заканчивается внезапно и резко. Поэтому разворотные модели японских свечей правильнее было бы называть моделями изменения тенденции. Таких моделей гораздо больше, чем моделей продолжения тенденции. При появлении паттернов разворота Нисон рекомендует закрывать текущие позиции, а не открывать противоположные тренду позиции.

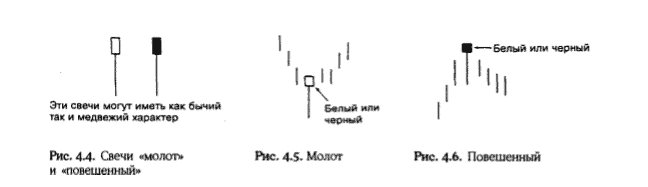

Наиболее известные свечные модели — “молот” и “повешенный”. Это отдельные свечи, которые рассказывают об изменениях настроений рыночных игроков. Свечи нельзя анализировать отдельно от контекста, очень важно учитывать, после какого тренда они появляются, и что происходит дальше.

В свечном анализе разворотных моделей большое значение отводится психологии трейдеров. Например, свеча “молот” рассказывает о том, что на рынке были отчетливые медвежьи настроения, цены снижались, но в какой-то момент все изменилось, и появились покупатели. Цена поднимается и закрывается близко от максимума дня. После появления такой свечи продавать будет сложно, а часть трейдеров будет заблокирована в убыточных позициях.

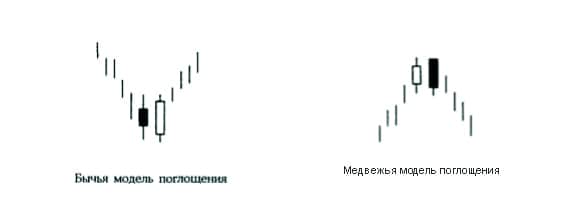

Кроме отдельных свечей существуют еще разворотные модели из комбинации свечей — например, “поглощение”, “завеса из темных облаков”, “просвет в облаках”, “харами”. Несколько свечей более значимы, чем одиночные свечи.

Как правило, разворотные модели японских свечей нужно дополнительно подтвердить. Для подтверждения можно использовать индикаторы и осцилляторы технического анализа, например конверты, полосы Боллинджера, RSI, Stochastic.

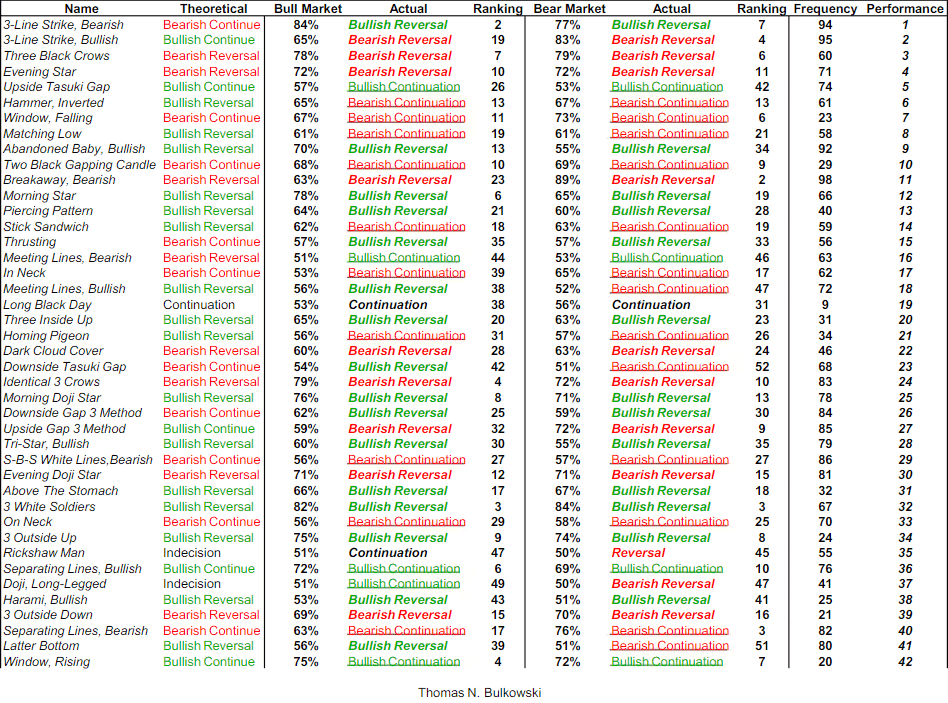

Графические разворотные модели — это повторяющиеся на графиках фигуры, которые отражают поведение рыночных игроков. Томас Булковски собрал графические паттерны в “Полной энциклопедии графических ценовых моделей”. Это многостраничный справочник, где можно найти описание и статистику практически по всем моделям. А в нашем блоге на эту тему есть отдельная статья.

Булковски пишет, что графические фигуры дают четкие сигналы на покупку и продажу, надо только терпеливо ждать, пока они сформируются. Наиболее известные разворотные паттерны — “голова и плечи” и “перевернутая голова и плечи”, а также разные варианты вершин и впадин.

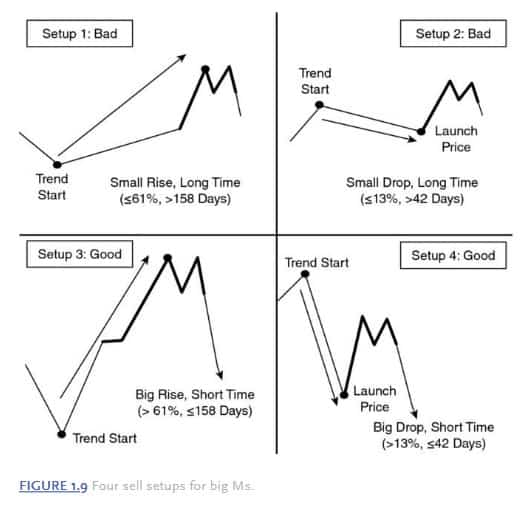

Рассмотрим примеры “плохих” и “хороших” сделок на основе разворотного паттерна, который Булковски называет “большая М”. По всем примерам Булковски приводит статистику по времени и процентному изменению цены до формирования разворота.

В первом примере рынку нужно много времени на очень незначительный рост цен — такое сочетание, как правило, не создает условий для большого прорыва.

Во втором примере тренд начинается с небольшого отката, который длится достаточно долго. После такого развития тоже вряд ли возникнет значительный прорыв.

Взрывной, резкий рост за небольшой период времени, который мы видим в 3 примере, потенциально может привести к значительному прорыву.

И в четвертом примере происходит небольшой отскок после значительного падения цен — скорее всего падение продолжится и дальше.

А вот статистика по срабатыванию графических моделей на разных рынках из книги Булковски.

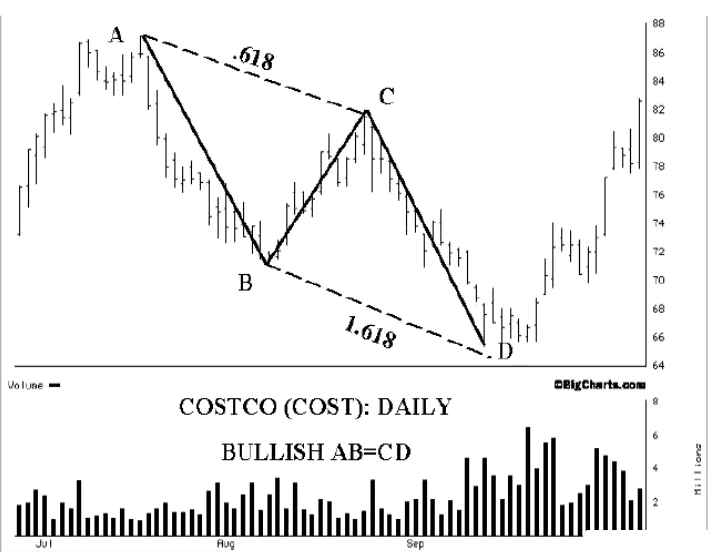

Гармонические разворотные паттерны в трейдинге прогнозируют развороты на основе уровней Фибоначчи. Чтобы выделить паттерны на графике, сначала трейдеры определяют 4 точки — например, начало тренда, коррекция тренда, продолжение тренда и завершающее движение. После этого они определяют последнюю 5-ю точку в зависимости от полученного рисунка и значения предыдущих точек. Наиболее известные фигуры — “бабочка”, “акула”, “летучая мышь”.

Первым о гармонических паттернах рассказал Гарольд Гартли в своей книге “Прибыль на фондовом рынке”, но наибольшее количество описаний и фигур можно найти в книге Скотта Карни “Гармоническая торговля”. Кстати, числа Фибоначчи можно использовать отдельно от гармонических паттернов, чтобы наметить возможные уровни разворотов.

Признаки силы и признаки слабости (SOS, SOW) из VSA тоже предупреждают трейдеров о возможных разворотах. В отличие от разворотных паттернов японских свечей, в VSA трейдеры дополнительно анализируют объем и диапазоны ценовых баров. Автором VSA считают Тома Вильямса.

Когда на рынке изменяется тренд и формируется разворот, происходят кульминационные действия. В это время финансовые активы переходят от “умных денег” к любителям и наоборот. Кульминация покупок происходит на максимуме цен. А кульминация продаж происходит на минимуме цен.

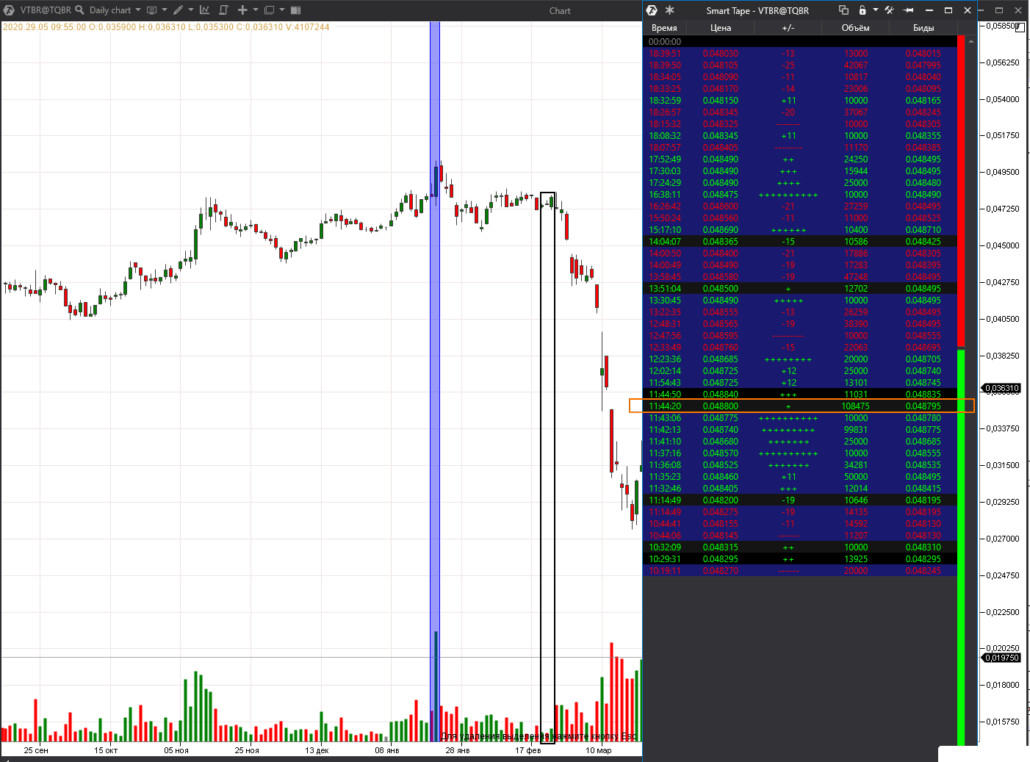

Рассмотрим пример на дневном графике акций ПАО ВТБ.

Объем выделенной свечи более чем в три раза выше объемов предыдущих дней. Сама свеча длинная и закрывается близко к максимуму. Можно предположить, что покупки набирают силу. Но если мы обратимся к ленте, то увидим, что это не совсем так.

Для того, чтобы увидеть только сделки более 10 000 акций, мы отфильтровали Smart Tape. Самую крупную покупку мы выделили желтым прямоугольником — это было в первой половине дня. Эта покупка сдвинула цену всего на 1 тик выше — один “+” рядом с количеством. Вероятно, на этом уровне были крупные лимитные продажи. Во второй половине дня появляются рыночные продажи. На следующий день цена начинает снижаться. Черным прямоугольником мы выделили зеленые свечи с небольшим объемом — желающих покупать не было.

Кульминация продаж и покупок — это всего лишь один пример разворотного паттерна в VSA. Познакомьтесь с циклом статей на эту тему в нашем блоге для дополнительной информации.

Поиск разворотных моделей с помощью футпринта

Имбалансы на экстремумах тоже могут привести к развороту. Имбалансы можно увидеть на графиках футпринт в режиме реального времени. По сути имбаланс — это многократное превышение спроса над предложением или наоборот. Если рыночные ордера на продажу не могут сдвинуть цену ниже, значит на их пути стоят более крупные лимитные ордера на покупку. В этом случае цена или остановится или развернется.

Когда трейдеры застревают в убыточных позициях, они начинают их закрывать противоположными сделками. Например, если на локальном минимуме дня “застряли” продавцы с убыточными короткими позициями, они будут покупать, чтобы закрыть свои позиции, поэтому цена будет расти.

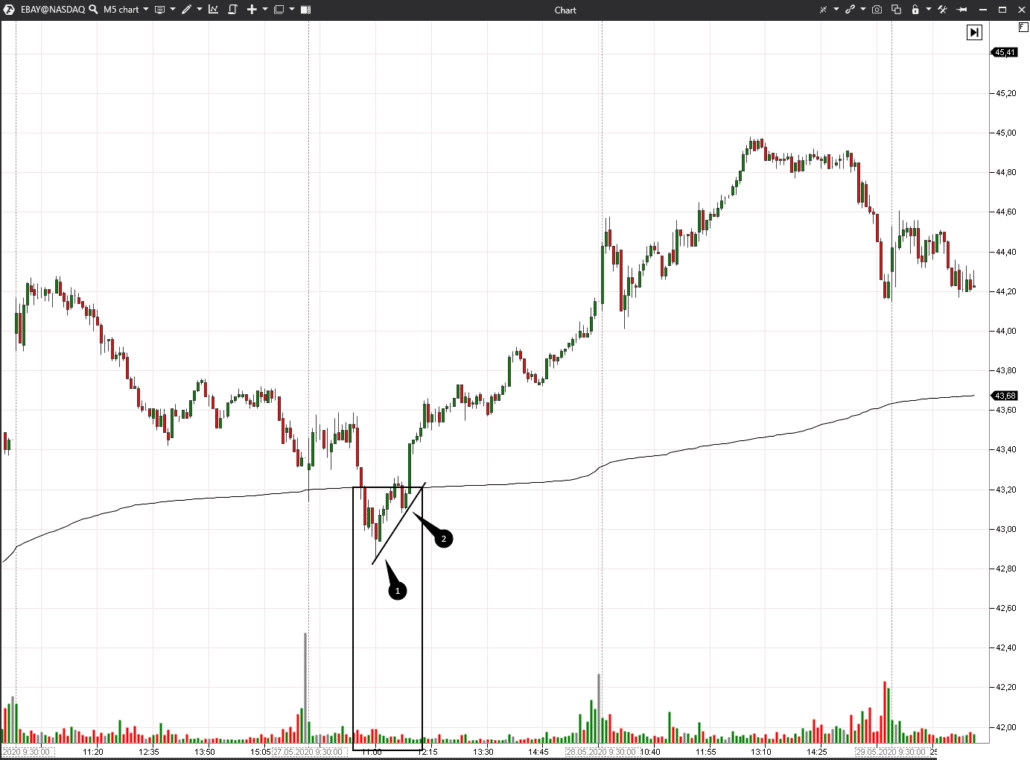

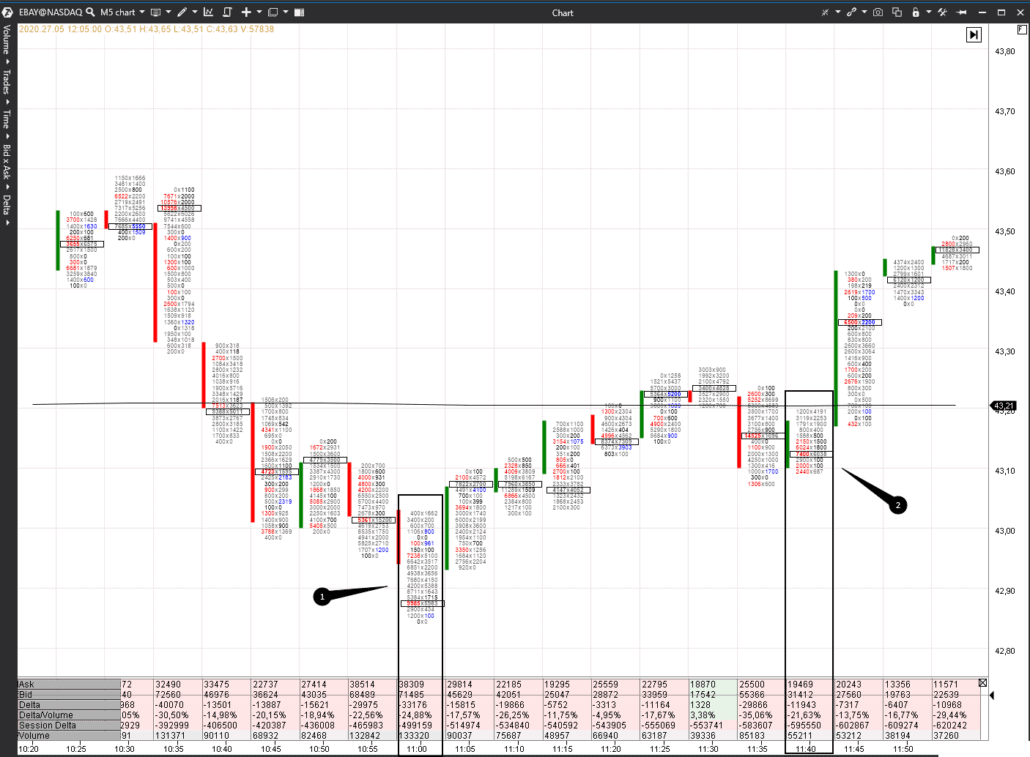

Рассмотрим пример на 5-минутном графике акций компании Ebay. На график мы добавили индикатор VWAP с периодом месяц, то есть наш VWAP показывает среднюю цену акций, взвешенную по объему, за месяц. В мае цена находилась выше VWAP, значит тренд был растущий, и покупатели были сильны. А саму линию VWAP можно рассматривать как уровень поддержки.

В точке 1 цена падает ниже VWAP, объемы маленькие, поэтому скорее всего здесь нет большого количества продавцов. После этого формируется более высокий минимум в точке 2, и цена снова закрепляется над VWAP.

А теперь посмотрим выделенную разворотную свечную модель на детальном графике футпринт имбаланс 400%.

В выделенной цифрой 1 свече самый большой объем за все снижение, но свеча закрывается не на минимуме. Чем ниже цена, тем меньше количество проданных акций, хотя при сильном медвежьем тренде должно быть наоборот. В хвосте свечи есть красный имбаланс продавцов. Если они застряли в убыточных позициях, то будут покупать, чтобы закрыть продажи.

В свече номер 2 объем значительно меньше. Свеча зеленая, несмотря на красные имбалансы — скорее всего, это — тест на уровне VWAP. Следующий бар — широкий, закрытие на максимуме и существенно выше VWAP — разворот подтвержден.

Анализируя футпринт, трейдеры видят, что происходит внутри каждой свечи. Можно оценить, какой объем застрял, и какой объем “двигал” цены, а также в реальном времени увидеть борьбу покупателей и продавцов.

Основные правила торговли разворотов

- не пытайтесь быть первым и поймать самый максимум или минимум, но и не входите в разворот слишком поздно, когда цена уже убежала от экстремума.

- соблюдайте правила, по которым вы торгуете развороты — например, локальный минимум цены, положительная дельта и застрявшие покупатели на минимуме бара.

- принимайте убыточные сделки без эмоций. Разворотные модели не всегда срабатывают. Если после убыточной сделки вам хочется отыграться, возможно развороты — это не ваша торговая стратегия.

- не упорствуйте в поисках разворота в трендовые дни. Конечно, рано или поздно цена развернется, но, возможно, это будет не сегодня или после того, как закончится депозит.

Выводы

Разворотные модели японских свечей популярны среди трейдеров, в интернете можно найти много информации на эту тему. Но не стоит ограничиваться общедоступными графиками и инструментами технического анализа. Развороты происходят из-за имбаланса спроса и предложения, поэтому работа с кластерами переместит вас на более глубокий уровень детализации, а поведение рыночных игроков станет прозрачнее и понятнее.