Торговая стратегия — то, без чего невозможна работа на бирже. Без торговой стратегии трейдинг превращается в азартную игру ради получения адреналина, а не прибыли. Поэтому важность торговой стратегии нельзя преувеличить.

В этой статье мы подготовили обзоры некоторых торговых стратегий, разобрали их на составляющие, а также рассмотрели одну из стратегий, предложенную пользователем нашей платформы.

Читайте сегодня:

- Что такое торговая стратегия

- Какие бывают стратегии

- Формируем свою стратегию

- Пример стратегии на основе маржинальности рынка

Что такое торговая стратегия.

Торговая стратегия – это полное руководство трейдера. Цель стратегии — обеспечить получение прибыли на бирже.

В основу торговой стратегии как правило закладываются:

- правила анализа рынка (фундаментал и/или теханализ) и поиска благоприятных возможностей;

- правила входа в позицию при благоприятном прогнозе;

- правила удержания позиции;

- правила выхода из позиции;

- риск-менеджмент;

- правила работы над ошибками

Любая торговая стратегия должна согласоваться с личными качествами и дисциплинированностью трейдера. Как он анализирует поступающую с рынка информацию и оценивает его характер, как создает прогноз на основе фактических данных. Склонен ли удерживать прибыль и резать убытки. Готовая торговая стратегия похожа на четкий план действий, который применим как к ручной, так и автоматической торговле.

Какие бывают торговые стратегии.

Существует множество торговых стратегий.

Гугл находит 27 миллионов стратегий в русскоязычном сегменте интернет.

Есть универсальные стратегии. Есть специализированные — отдельные стратегии для рынка облигаций, акций, валютных пар, фьючерсов, индексов и т.д.

По времени удержания позиции торговые стратегии делятся на:

- Краткосрочные

- среднесрочные

- долгосрочные.

В целом, стратегии можно разделить на:

— трендовые;

— контртрендовые;

— флэтовые (flat — плоский, равнинный)

В основе любой трендовой стратегии лежит предположение, что цена имеет больше шансов продолжить направленное движение – вверх или вниз — чем изменить его на противоположное. Тренд — это направление движения цены, с учетом которого ведется торговля. При восходящем тренде сделки открываются преимущественно longs, при нисходящем – shorts.

Считается, что восходящий тренд продолжается до тех пор, пока каждый новый минимум и максимум цены выше предыдущих значений.

При нисходящем тренде последующие минимумы и максимумы цены должны быть ниже предыдущих.

В основе контр-трендовой стратегии лежит принцип коррекционных движений при достижении ценой новых минимумов или максимумов.

В отличие от трендовых стратегий, контр-трендовые обычно используют больше различных индикаторов, которые говорят о перекупленности или перепроданности финансового актива.

После периода движения по тренду вверх или вниз наступает момент, когда импульс истощается, цена замедляет прогресс и входит в коррекционную фазу. Этот момент используется для открытия позиции против главного движения.

Флетовая стратегия применяется при рынке, на котором цена склонна удерживаться в рамках диапазона. При этом могут наблюдаться всплески, когда цена пробивает сформированные флетом границы, однако потом вновь возвращается в существующий диапазон.

Флетовая торговая стратегия предписывает открывать позиции от нижних и верхних границ флета с целью движения к противоположной границе флета.

Формируем оптимальную стратегию.

Давайте попробуем сформировать торговую стратегию торговли по тренду, которая будет давать сигнал входа при выходе из флета. В этом нам поможет функционал торговой платформы ATAS.

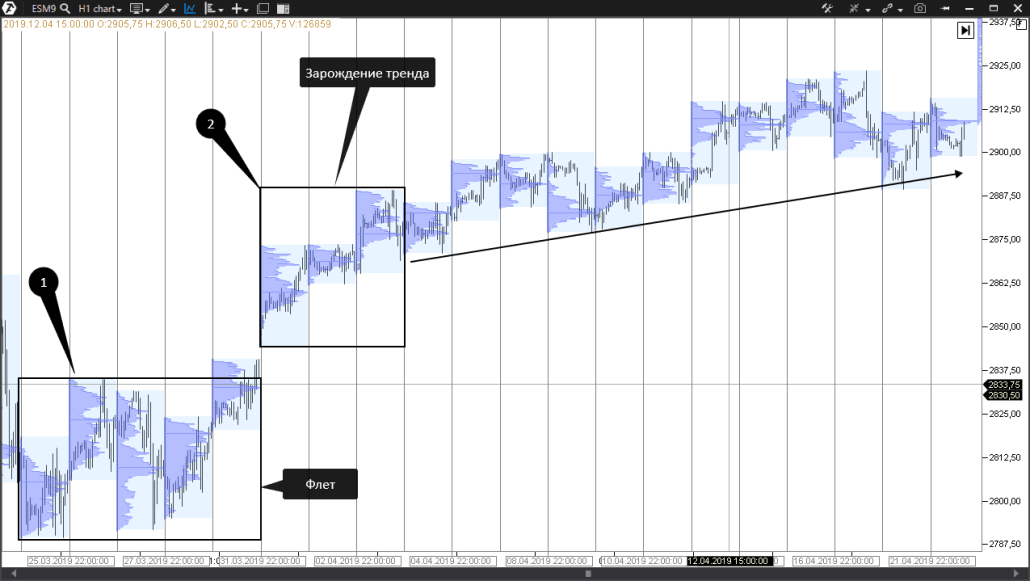

Будем использовать график фьючерса на индекс американских акций S&P, период 1 час. Загрузим на график индикатор Market Profiles. Результат будет выглядеть таким образом:

- Флет формировался 5 дней, из него цена выходит наверх.

- После пробоя наблюдаем не только повышение максимумов цены, но и смещение уровней с максимальной концентрацией объемов. Это видно по профилю рынка. Повышение уровней с максимальным объемом подтверждает заинтересованность рынка в росте цены. Имеем вероятное начало восходящего тренда.

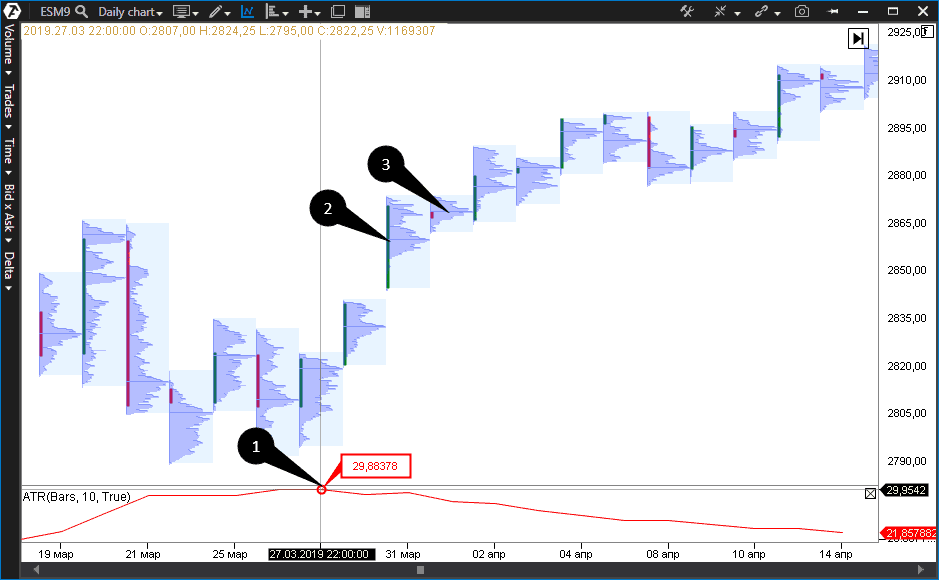

Чтобы войти в позицию long, необходимо рассчитать оптимальную точку входа, точку фиксации профита и точку, куда мы поставим стоп-лосс. Для таких расчетов нам потребуется индикатор ATR, который показывает средний истинный диапазон.

Вы можете устанавливать собственные значения SL и TP. Кстати, в ATAS есть автоматические стратегии для управления ордерами стоп-лосс и тейк-профит.

Еще один пример торговли против тренда.

Работая по контр-трендовым стратегиям жизненно важно уметь определять точки разворота цены. Классические индикаторы в этом случае всегда будут запаздывать. Поэтому необходимо искать способы улучшить качество входа. В этом помогут индикаторы объема и открытого интереса.

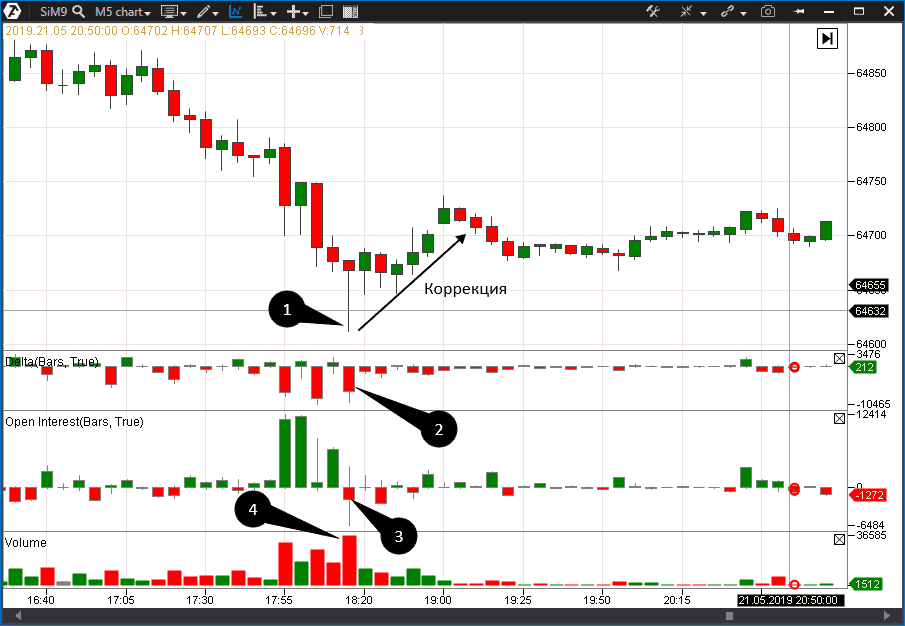

На следующем примере — график цены на фьючерсный контракт Si, период 5 минут.

Цена обновила минимумы с длинной нижней тенью в точке 1. Индикатор Delta показал повышение продаж (точка 2), индикатор Open Interest в этой точке сформировал свечу с маленьким телом и длинными тенями (точка 3), индикатор Volume показал выход максимального объема за торговую сессию.

В рассматриваемом случае индикаторы объемного анализа предопределили начало коррекционного движения. Раскроем механику, которая приведет нас к пониманию произошедшей ситуации.

Обратите внимание на свечу, закрывшуюся с длинной нижней тенью на всплеске максимального объема. Индикатор открытого интереса сначала упал до отметки -6484, но к закрытию свечи открытый интерес снова вырос. Это говорит о том, что произошла волна продаж, на которой часть long позиций ушла с рынка. Тут же случилась новая волна покупок, которые сопровождались увеличением открытого интереса.

Вероятно, профессиональные участники рынка (которые знают подлинную внутреннюю стоимость торгуемого инструмента) посчитали, что контракт “перепродан”. И выступили с краткосрочной поддержкой, чтобы заработать на чрезмерно упавшей цене.

В таких стратегиях стоп-лосс должен быть предельно коротким. Например, устанавливать его можно за тот минимум, от которого осуществлен вход, а тейк-профит — ориентировать на ближайший уровень с максимальным объемом. В такой стратегии целесообразно сдвигать стоп-лосс в зону безубытка как только цена начинает двигаться в вашем направлении.

Покупка таких зон перепроданности является очень рискованной, потому что направлена против основного тренда. Сравнить такую стратегию можно с попыткой удержать лавину, которая сносит все на своем пути. Тем не менее, риск может быть оправдан.

Вот пример открытия позиции против тренда, и к чему это привело.

Торговая стратегия на основе маржинальности рынка.

Среди трейдеров бытует мнение, что если акция выросла или потеряла в цене 25-30%, то наступает фаза коррекции. Значения 25-35% взяты не с потолка, а являются установленными значениями, которые формируют границы риск параметров для маржинальных позиций. Для каждой акции границы риск параметров могут быть различными, но лежат они, как правило, в пределах указанных цифр. Выход цены за границы риск параметров сопровождается принудительным закрытием маржинальных позиций брокерами.

Что имеется в виду? Маржинальная торговля акциями подразумевает наличие контрагента, который предоставляет клиенту взаймы свои акции в short или long. Как правило, такой стороной выступает брокер, который имеет право принудительного закрытия маржинальной позиции (margin call) клиента в случае, если цена двигается в противоположную сторону.

В реальном трейдинге, великая масса малых клиентов действует синхронно. Допустим, они покупают акцию при выходе хороших новостей. При этом они используют торговлю “с плечом”. Так образуются зоны, на которых брокеры будут закрывать позиции таких трейдеров по маржин-коллу в районе 25-35% ниже от точки выхода хороших новостей.

Точной информации о том, на каких участках рынка формируется так называемый маржинальный объем получить нереально, однако мы можем проанализировать действия фондового рынка и уровни с максимальным объемом, чтобы понять насколько стратегия обоснована.

Покажем это на примере акций Apple:

На график цены акции AAPL (дневной период) добавлены два индикатора профиля рынку, которые показывают дельту горизонтальных объемов, т.е. превышение продаж над покупками. В точке 1 индикатор определил наличие экстремального объема продаж. Этот факт дает шанс предполагать, что на данном уровне многие трейдеры воспользовались услугой брокеров и открыли short позиции с плечом, ожидая понижения цены. Однако цена выходит из бокового движения резко вверх на 23% начиная от точки 1.

В точке 2 мы отмечаем появление экстремального объема покупок, после чего акция теряет в цене 31%.

В точке 3 опять фиксируем появления максимального объема продаж, после чего акция растет на все те же 35%.

Предположение об уровнях, где собирается максимальный объем с маржинальными позициями, позволяет планировать отскок и действовать соответственно.

Чтобы не быть голословными, подберем еще несколько подобных примеров. Так, акции ПАО “Газпром” благодаря положительной фундаментальной составляющей преодолели длительный уровень сопротивления на цене 167 рублей и выросли до 205 рублей за акцию.

За время пребывания в диапазоне между 167 и 157 в акции накопилось довольно много продаж. Об этом говорит отрицательная дельта на профиле рынка. Мы отметили этот участок точкой под №1, где разница между покупками и продажами составляет минус 369 420, а средняя цена составляет 159 рублей.

Предположим, что большая часть этих продаж является маржинальной, т.е. позиции short открыты за счет средств брокеров. Тогда мы можем рассчитать цену, где такие позиции будут закрыты в принудительном порядке. Согласно данным Московской биржи, значения границ риск параметров для акций ПАО “Газпром” установлены в размере 17, 21 и 28%.

Несложный расчет (159+28%=203,52) показывает, что последняя граница для таких коротких позиций находится на отметке 203,52 руб. Далее отмечаем, как в точке №2 цена пробивает отметку 203,5. И замечаем, что впоследствии уровень 203,5 начинает выступать серьезной поддержкой.

Но это еще не все! Точкой №3 мы отметили в акции появление крупных продаж, где дельта объема составила минус 1 219 257 акций по цене 203 рубля. Опять применяем систему расчетов границ риск параметров 203+28% и получаем значение 259,84.

Теперь, если цена вновь протестирует отметку 203 руб., мы получим аргументы рассматривать покупку акции с удержанием ее до 259,84 руб. Стоп-лосс необходимо установить в размере ⅓ от 28%, т.е. на уровне 9,3% от точки входа, что соответствует отметке 184,12 руб.

Другой пример на акциях ПАО “Сбербанк”:

На представленном рисунке вы можете заметить, как цена длительное время находилась в диапазоне между 205 и 180 руб., накопив на уровне 191,5 сильную отрицательную дельту в минус 1 603 271 акцию. Мы отметили этот уровень точкой №1. Для этой ценной бумаги риск параметры составляют 17, 21 и 28%. Применяя расчет от уровня 191,5 получаем значение последней границы риск параметров: 191,5+28%=245,12.

Отмечаем, что цена тестирует эту отметку в точке под №2, которая согласно предложенной торговой системе должна выступать точкой фиксации позиции. Стоп-лосс в 9,3% в таком случае составлял 191,5-9,3%=173,69. Он остался неуязвим для цены, державшейся выше отметки 177 руб. за акцию.

Следуя логике текущего обсуждения, следует ожидать, что акция все таки пробьет отметку 246 рублей, после чего начнет формировать новый диапазон, где уже можно будет искать новую точку входа.

Хотите самостоятельно убедиться в действенности описанной стратегии? Скачайте ATAS. В платформе представлено свыше 500 акций американских компаний с рынков Nyse и Nasdaq. Попробуйте найти уровни, где брокеры принудительно закрывают позиции рядовых трейдеров.

Резюме.

Перед тем, как начинать использовать торговую стратегию, необходимо иметь факты, подтверждающие ее прибыльность. Если в публичном доступе находится 27 миллионов стратегий, это не значит, что они все будут приносить деньги. Скорее всего, наоборот. Потому что кто же захочет делиться своим личным “Граалем”? Поэтому нахождение собственной стратегии — личная задача каждого трейдера.

ATAS поможет:

- убедиться в действенности торговой стратегии

- удобно следовать ее сигналам

Скачайте бесплатную версию ATAS уже сейчас!