Виды финансовых инструментов для вложения капитала

Финансовые инструменты — это средства вложения и распределения капитала. Также финансовые инструменты могут быть платежными средствами, и с их помощью можно дать деньги в долг.

Финансовые инструменты условно можно разделить на:

- первичные;

- производные.

В этой статье разберем по очереди каждый вид финансовых инструментов. Начнем с первичных.

Первичные финансовые инструменты

Определение. Первичные финансовые инструменты — это ценные бумаги, удостоверяющие отношения совладения или займа между владельцем ценной бумаги и эмитентом.

На фондовом рынке можно купить или продать следующие виды ценных бумаг:

- акции;

- облигации;

- векселя;

- прочие.

Что значит каждый вид?

1. Акции

Акции — это эмиссионные долевые ценные бумаги. То есть, при покупке акций вы становитесь совладельцем компании. Акции позволяют владельцу получать дивиденды и принимать участие в управлении компанией. Если компанию ликвидируют, акционер имеет право на часть имущества.

Акции бывают:

- обычными;

- привилегированными (они дают больше прав акционерам).

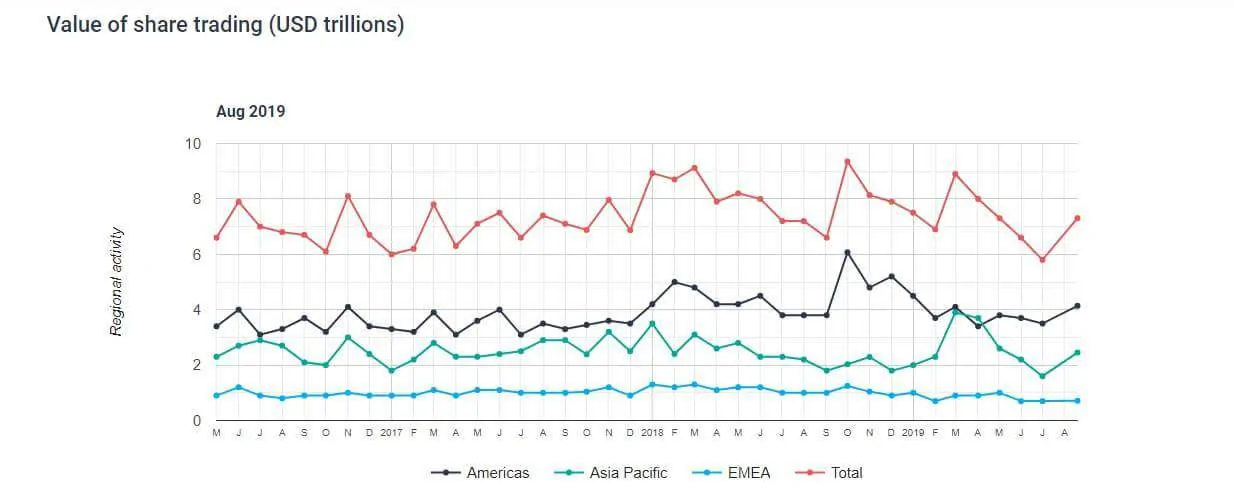

На графике представлена мировая статистика по торговле акциями.

В ATAS доступны акции NYSE, Nasdaq и Московской бирж.

2. Облигации

Облигации — это долговые бумаги — то есть, при покупке облигаций вы даете эмитенту деньги в долг. Облигации бывают:

- купонными;

- дисконтными;

- конвертируемыми.

Векселя — это долговые ценные бумаги. Векселя бывают коммерческие и финансовые, простые и переводные.

Купить векселя на фондовой бирже напрямую нельзя. Но на Московской бирже можно купить паи ETF FXTB, состоящий из казначейских векселей США.

ETF ATAS.

В Америке казначейские векселя можно через электронную площадку TreasuryDirect, которая находится в ведении Министерства финансов США.

3. Прочие первичные финансовые инструменты

Кроме акций, облигаций, векселей существуют также и другие первичные финансовые инструменты. Их вы не можете купить на бирже. Например, кредитные и сберегательные сертификаты или чеки.

Производные финансовые инструменты

Производные финансовые инструменты (ПФИ) — это инструменты, цена которых зависит от цены другого инструмента или базового актива. Производные финансовые инструменты называют также деривативы (derivatives — англ. “производный”)

ПФИ обращаются на срочном рынке, в то время как первичные инструменты — на спотовом.

Главные отличия срочного рынка от спотового — отложенные расчеты и ограниченный срок жизни контрактов.

Основные задачи срочного рынка:

- Увеличение стабильности в промышленности путем страхования производителей от резких скачков цен (также говорят — хеджирование).

- Спекулятивный заработок трейдеров на колебаниях цен.

Любой срочный контракт — это соглашение о будущей поставке базисного товара по текущей цене.

Базовым активом финансовых ПФИ являются ценные бумаги, валюта, фондовые индексы.

Базовым активом товарных ПФИ являются товары — например, нефть, зерно, кофе.

Виды срочных контрактов

- Форвардный срочный контракт заключается вне биржи. Как правило, основная цель форвардных контрактов — это реальной поставки базового актива.

- Репо — это разновидность краткосрочного форвардного контракта. Если на вашем брокерском счету есть ценные бумаги, и вы подписывали разрешение на займы овернайт, значит вы сталкивались с операциями репо. Брокер продает ваши ценные бумаги в конце основной сессии, а перед началом следующей сессии покупает их обратно. Таким образом, брокер берет кредит под залог ваших ценных бумаг. Разница в стоимости ценных бумаг — это плата за кредит, но вы получаете гораздо меньше.

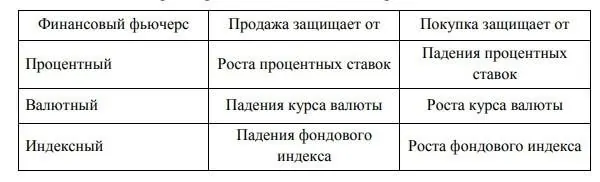

- Фьючерсный срочный контракт заключается на бирже. Биржевые контракты стандартны, ими торгуют для хеджирования или спекуляций. Базовый актив финансовых фьючерсов — ценные бумаги, индексы, валюта, драгоценные металлы.

В ATAS большой выбор фьючерсных контрактов, торгуемых на CME и на Московской бирже. Если вы хотели бы узнать о фьючерсах больше, прочитайте подробную статью.

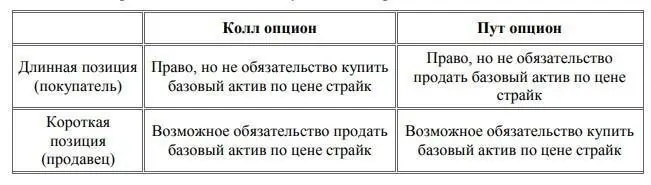

- Опционный срочный контракт тоже заключается на бирже. Но в отличие от фьючерсных контрактов, опционный контракт не обязывает ничего покупать или продавать, он предоставляет выбор. Само название происходит от латинского “optio” или выбор. Опцион колл дает возможность купить базовый актив или отказаться от покупки. Опцион пут дает возможность продать базовый актив или отказаться от продажи. Перечень базовых активов шире, чем во фьючерсных контрактах. Фьючерсный контракт тоже может быть базовым активом. Как правило, с помощью опционов ограничивают риск, потому что если трейдер отказывается от исполнения опциона, то теряет только уплаченную премию.

Для более полной информации мы написали статью о хеджировании опционными контрактами.

Варранты, свопы, соглашение о процентной ставке — это специфические виды ПФИ. Частные трейдеры ими, как правило, не торгуют.

Отдельной строкой можно выделить структурные продукты, которые сейчас предлагают многие брокеры и банки. Это набор активов, составленный профессиональными портфельными управляющими, который гарантирует минимальную доходность. Такие продукты могут быть интересны серьезным инвесторам.

Резюме

Производные финансовые инструменты зависят от первичных. С практической точки зрения, если вы хотите торговать на срочном рынке фьючерсами на акции Сбербанк, то вам следует уделять максимум внимания ходу торгов акциями SBER на спотовом рынке.

О стратегиях, которые помогут вам заработать на торговле любыми финансовыми инструментами — смотрите на нашем Youtube канале.