Как зарабатывать на волатильных фьючерсах?

Волатильность… Фьючерсы… Слова чужеродные и для новичка на финансовых рынках немного отпугивающие. Но на самом деле все просто. О том, что такое фьючерсы мы уже писали подробно для начинающих. Теперь давайте разберемся — что же такое волатильность.

Читайте в этой статье:

- что такое волатильность — простыми словами

- как измерить волатильность

- индикаторы

- как учитывать волатильность в торговле

- примеры на графиках

В латыни есть слово volatilis, переводится как “мимолетный”, “летучий”, “стремительный”. По английски volatile имеет аналогичные смыслы — “непостоянный”, “летучий”, “неуловимый”, “переменный”.

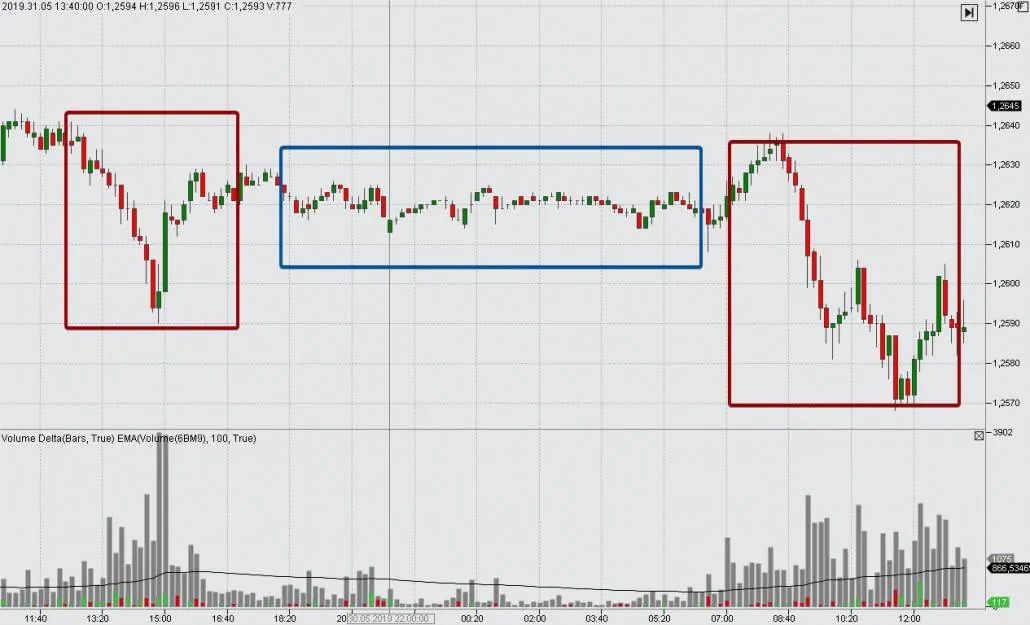

То есть, волатильность — это изменчивость. Если мы применяем термин волатильность к финансовому рынку, значит имеем в виду непостоянный характер цены и ее колебания в единицу времени. Визуально это отображено на рисунке ниже на примере графика фьючерса на валютную пару британский фунт — американский доллар:

С ростом волатильности график расширяется (красные квадраты), графики не волатильных рынков — вяло текущие “боковики” (синяя область).

Сравним с морем, ведь рынки тоже “ходят волнами”. Шторм 6-9 баллов — это высокая волатильность. Штиль — низкая волатильность.

Если волатильность на море измеряется в баллах, какая мера для волатильности на фьючерсных рынках? Обычно изменение цены измеряют в процентах — от минимума до максимума за определенный отрезок времени.

В трейдинге фьючерсами считается, что:

- не волатильный рынок колеблется в рамках до 1%, максимум 2% в день

- колебания выше 10% — рынок имеет высокую волатильность.

Еще один пример волатильности — сезонные распродажи. Новогодние скидки в 50% и более! Обвал цен в связи с закрытием магазина. Это тоже примеры волатильных рынков.

Высокая волатильность — это плохо или хорошо?

С одной стороны, высокая волатильность — это хорошо. Потому что:

- свидетельствует об активном рынке

- увеличивает потенциал для заработка на разнице цен

С другой стороны, высокая волатильность — это плохо. Потому что:

- повышает возможные риски

- признак слабого несбалансированного рынка. Широкие скачки цен могут вызывать панику и непредсказуемость.

Что влияет на волатильность на рынке фьючерсов?

Фьючерсный контракт — это производный инструмент, движущийся вслед за котировкой базового актива. Соответственно, что волатильность на рынке фьючерсов целиком находится под властью факторов, влияющих на цену базового актива.

Например, нефть. Как только мир узнает о важной новости, касающийся цен на нефть (а в современном мире практически любые новости влияют на цену на нефть), то рынок приходит в состояние повышенной волатильности, так как силы спроса (покупатели) и предложения (продавцы) начинают искать новый баланс, учитывающий поступившую новость.

Соответственно, если вы всерьез настроены торговать на одном рынке, вам необходимо знать все важные ценообразующие факторы.

Кроме фундаментальной подоплеки, есть еще и техническая.

Рынок активизируется в моменты прорыва предыдущих экстремумов, при торговле вблизи психологических уровней, в дни экспираций.

Индикаторы для измерения волатильности.

Существует немало индикаторов прямо или косвенно измеряющих степень изменчивости цен на рынке:

- ATR

- Bollinger Bands

- CCI — измеряет степень отклонения от среднестатистической цены

- Keltner Channel

- ADX и другие

В качестве примера рассмотрим ATR и Bollinger Bands, именно они являются самыми популярными инструментами для измерения волатильности. Загрузим их на график фьючерсов валютной пары доллар-рубль, дневной период.

- Индикатор ATR — Average True Range — отображается в виде красной линии на области под графиком цены. Когда индикатор принимает меньшие значения, это означает, что волатильность уменьшается;

- Индикатор Bollinger Bands отображается в виде полосы с голубым фоном в области ценовых свечей. Расширение полос свидетельствует о росте волатильности.

Стрелкой указан момент на графике (конец мая 2019 года), когда изменчивость цен на рынке снизилась. Как следствие, индикатор ATR принял значения близкие к минимальным, а BBands — “сжался”.

Прикладными инструментами для измерения волатильности являются индексы волатильности.

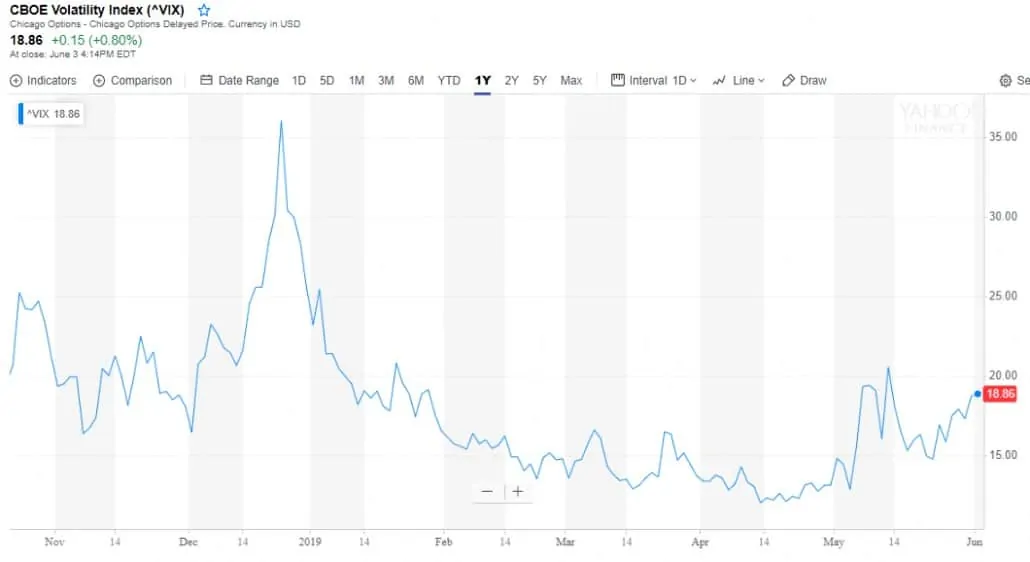

На рисунке выше вы видите график VIX — Volatility Index за 1 год. Этот инструмент указывает на изменчивость цен на американском рынке акций. Пик VIX указывает на то, что в декабре 2018 года рынок был чрезвычайно волатильный, и акции торговались на широких колебаниях.

VIX был создан Чикагской биржей опционов в качестве меры для оценки 30-дневной ожидаемой волатильности фондового рынка США. За основу берутся котировки S&P 500 в реальном времени и данные опционов колл и пут. Высокий показатель VIX подразумевает рискованный рынок.

Как волатильность влияет на трейдинг.

Существует великое множество торговых стратегий. Гугл находит 377 миллионов интернет-страниц с торговыми стратегиями.

Среди них где-то есть наш Youtube канал, где мы также описываем стратегии торговли.

Но какое внимание во всем этом многообразии торговых сетапов уделяется волатильности? Предполагаем, что недостаточное. Ведь в условиях разной активности рынков, стратегии могут давать разные сигналы. Если в условиях низкой волатильности в одной 5 минутной свече может пройти 1000 сделок, то за 5 минут после выхода важных новостей может быть зафиксировано в 10-100 раз больше сделок. В таких случаях, неудивительно, что используемые трейдерами индикаторы могут “зашкаливать” и вести себя хаотично.

Учитываете ли вы волатильность в своей торговле?

Если вы ищите причины, по которым индикаторы почему-то не работают, обратите внимание на волатильность в тех случаях, когда они привели вашу сделку к убытку. Возможно, индикаторы и неплохие, а просто ситуативно они вынуждены были сработать не так, как хотелось бы.

Например. Возьмем фьючерс на британский фунт.

Вот два графика. Слева — период 15 минут. Справа — тиковый график ATAS. Тиковый график строит новую свечу не по равным промежуткам времени, а по количеству проведенных сделок. Этот тип графика позволяет “расширять” участки с повышенной волатильностью и “сжимать” график, когда рынок вялый. Обратите внимание на объемы. Их как будто “расчесали” и выровняли на правом графике. Это — следствие того, что тиковый график равномерно распределяет торговую активность по горизонтальной оси.

На графики загружен классический индикатор стохастик со стандартными настройками. Стрелками указан сигнал на продажу. Но в случае с периодом 15 минут на левом графике, сигнал на продажу поступает по закрытию свечи в 11:15:00. А на правом графике — в 11:09:56. Целых пять минут разницы. И обратите внимание на правый край. На разворотах рынка активность увеличивается. Соответственно, сигнал на закрытие short / открытие long тоже сформировался на графике справа более своевременно.

Скачайте ATAS. Посмотрите как изменение типа графика:

- позволяет нейтрализовать негативный эффект от изменения волатильности

- открывает возможность получения более своевременных сигналов.

Торговая стратегия, основанная на волатильности.

Далее обсудим если не стратегию торговли фьючерсами, то как минимум рабочую идею для нее. В основе лежит психологическая составляющая.

Когда рынок торгуется в долгом “унылом” коридоре, трейдеры начинают “скучать” и фокусироваться на прорывах, чтобы вскочить в “отправляющийся поезд”. Коварный рынок (или “кукловод”, если хотите) хорошо знает это поведение обычного человека. Поэтому “ложные пробои” после долгого периода “боковиков” предоставляют возможности для торговли в обратном направлении.

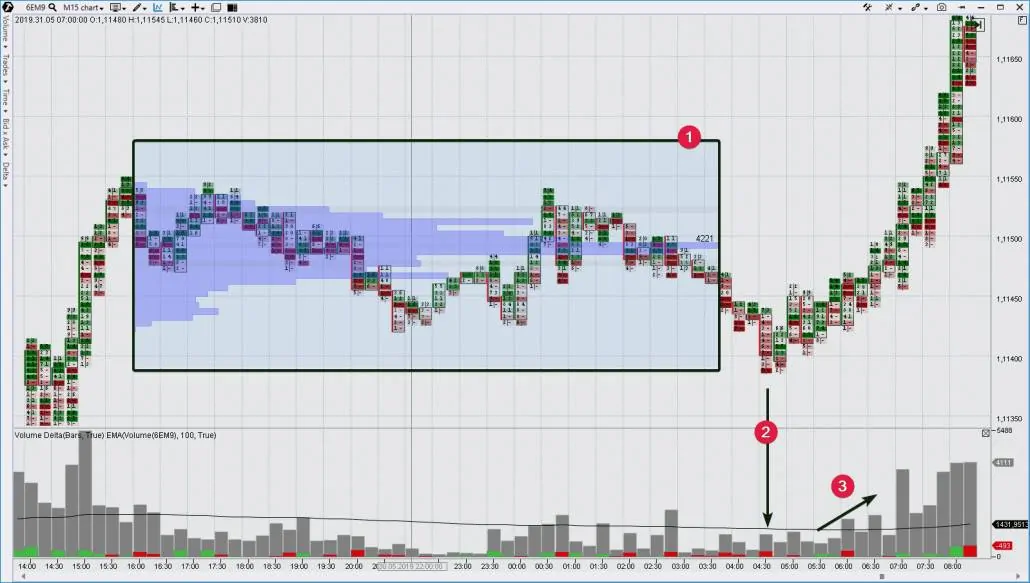

Пример 1. Ниже график фьючерса на валютную пару евро-доллар.

- После закрытия американской сессии 29 мая 2018 года, цена вошла в боковик. Пока она торговалась в узком коридоре, профиль сформировал пик на уровне 1,115.

- Казалось бы, этот бар указывает на то, что рынок хочет уйти “вниз” из боковика. Однако обратите внимание на кластеры. На указанном цифрой “2” баре дельта явно красная. Идут продажи. Но если это — подлинные продажи сильного продавца, почему на следующих 2 барах цена полностью нивелировала нисходящий прогресс.

- Рост цены и умеренный рост объема с положительной дельтой. “Бычья” структура. По мере того, как рынок формирует переход из точки “2” в точку “3”, читатели футпринта получают все больше аргументов для торговли на повышение. Импульсивные “медведи” закрыты в ловушке около 1,114, и рынок не захочет дать им выйти без убытков.

Кажется, что в этой идее торговле присутствует увеличенный риск, связанный с торговлей против вероятного тренда. Определенно, риск есть. Но он обоснован. И если отточить умения определять ложные пробои после периода слабой волатильности, то риск будет превышен потенциальной наградой.

Пример 2. Ниже график котировок на фьючерсный контракт на E-mini S&P.

- Зеленые дельты на пробое вверх. Цена уходит за профиль. Кажется, имеем факт того, что цена готова уйти “на север”.

- Но что это? Красные дельты свидетельствуют о появлении на рынке важного продавца. Он “запер в ловушке” импульсивных “быков” (цифра 1) и не дал цене подняться выше уровня своего появления около 2795. Поэтому открытие shorts от этих значений видится благоразумной игрой на основе имеющихся фактов.

Пример 3. Посмотрите на самый первый график из этой статьи. Там есть 3 квадрата. Обратите внимание, как рынок формирует ложный пробой вверх после периода низкой волатильности.

Скачайте ATAS и проанализируйте дельты на кластерах на этом графике (фьючерс на британский фунт, события утра 30 мая 2019). В какой момент становится очевидной ложность пробоя? Когда бы вы вошли в short, и где бы вы установили стоп? Как защищали бы растущую прибыль? Ответы на эти вопросы помогут вам построить стратегию торговли, использующую:

- непостоянство волатильности на рынке

- постоянство трейдеров, стремящихся войти в самое начало тренда после унылого “боковика”

Резюме.

Волатильность = изменчивость цен. Разрабатывая свой торговый план, трейдер должен учитывать:

- изменения в волатильности рынка

- свои действия в зависимости от этих изменений.

Как правило, экстремальные значения волатильности не являются благоприятными условиями для входа в рынок, особенно для начинающих трейдеров.

- слишком высокая волатильность = чрезвычайный риск.

- слишком низкая волатильность = отсутствует потенциал для заработка на разнице цен.

Подберите такие параметры волатильности рынка, где ваши торговля на демо дает наилучшие результаты. Избегайте торговли, когда волатильность выходит за определенные рамки. И тогда работа на реальном счете будет иметь гораздо больше шансов на ваш финальный успех. Удачи!