ФЬЮЧЕРС НА ЗОЛОТО: 5 ВЕЩЕЙ, КОТОРЫЕ НУЖНО ЗНАТЬ. ЧАСТЬ 2

Здравствуйте, друзья! Мы продолжаем наш обзор фьючерса на золото. Фьючерсный контракт на золото является уникальным финансовым инструментом обеспечивающим всем желающим доступ на рынок базового металла. История торговли фьючерсами на золото берет начало 31 декабря 1974 года, когда североамериканская товарная биржа COMEX первой запустила торговлю этими контрактами. Включенные в ее листинг фьючерсы на золото быстро стали популярными среди участников рынка, что подтолкнуло другие мировые торговые площадки к запуску собственных деривативов на этот драгоценный металл. С тех пор и по сегодняшний день фьючерсы на золото сохраняют свою востребованность.

В этой статье:

- Зависимость цены золота от курса доллара США

- Два параллельных мира золота

Зависимость цены золота от курса доллара США

На протяжении десятилетий, золото является одним из показателей устойчивости мировых экономик. Золото не зря называют защитным активом, так как в кризисные времена, размер инвестиций в этот драгоценный метал существенно возрастает. Как правило, стоимость золота начинает расти при выходе новостей об усилении кризиса, а также на фоне экономических или политических потрясений. Приведем два ярких примера из недавней истории фьючерсного рынка золота.

Первый: на новостях о результатах референдума по Брексит (англ. Brexit — выход Великобритании из Европейского союза) золото поднималось в цене до $1362 за унцию.

30-минутный график фьючерса на золото (тикер GC). Референдум в Великобритании состоялся 23 июня 2016 года, а его результаты стали известны 24 июня. По его результатам, 52% граждан решили покинуть Евросоюз

И второй: за несколько минут до начала свидетельских показаний Джеймса Коми (James Comey — бывший директор ФБР), которые, как многие считали приведут к импичменту президента США, кто-то решил выбросить на рынок фьючерсы на золото условной стоимостью $4 млрд. Очевидно, этот крупный игрок был уверен, что никакого «конституционного кризиса» не последует.

30-минутный график фьючерса на золото (тикер GC). Более 30000 фьючерсных контрактов на золото внезапно оказались выброшены на рынок в преддверии свидетельских показаний Джеймса Коми

Несмотря на то, что США входит в число крупнейших стран производителей этого драгоценного металла, при повышении цены на золото, укрепления национальной валюты США не происходит. Ведь золото, добытое внутри США, практически не поступает на внешние рынки. Оно целиком реализуется внутри страны, а большая его часть находит применение в государственном секторе экономики. Именно по этой причине, на валютном рынке не происходит увеличения спроса на доллар США, что способствовало бы его укреплению.

Вторым фактором, влияющим на взаимосвязь цен этих двух инструментов, является то, что именно снижение курса доллара США является сигналом для роста стоимости золота, а также других драгоценных металлов, как, например, серебра. Время от времени появляющиеся в прессе сообщения о близящемся крахе американской валюты или полном ее обесценивании, а также вероятном дефолте США по 20 триллионному государственному долгу, всегда приводят к росту цены этого драгоценного металла.

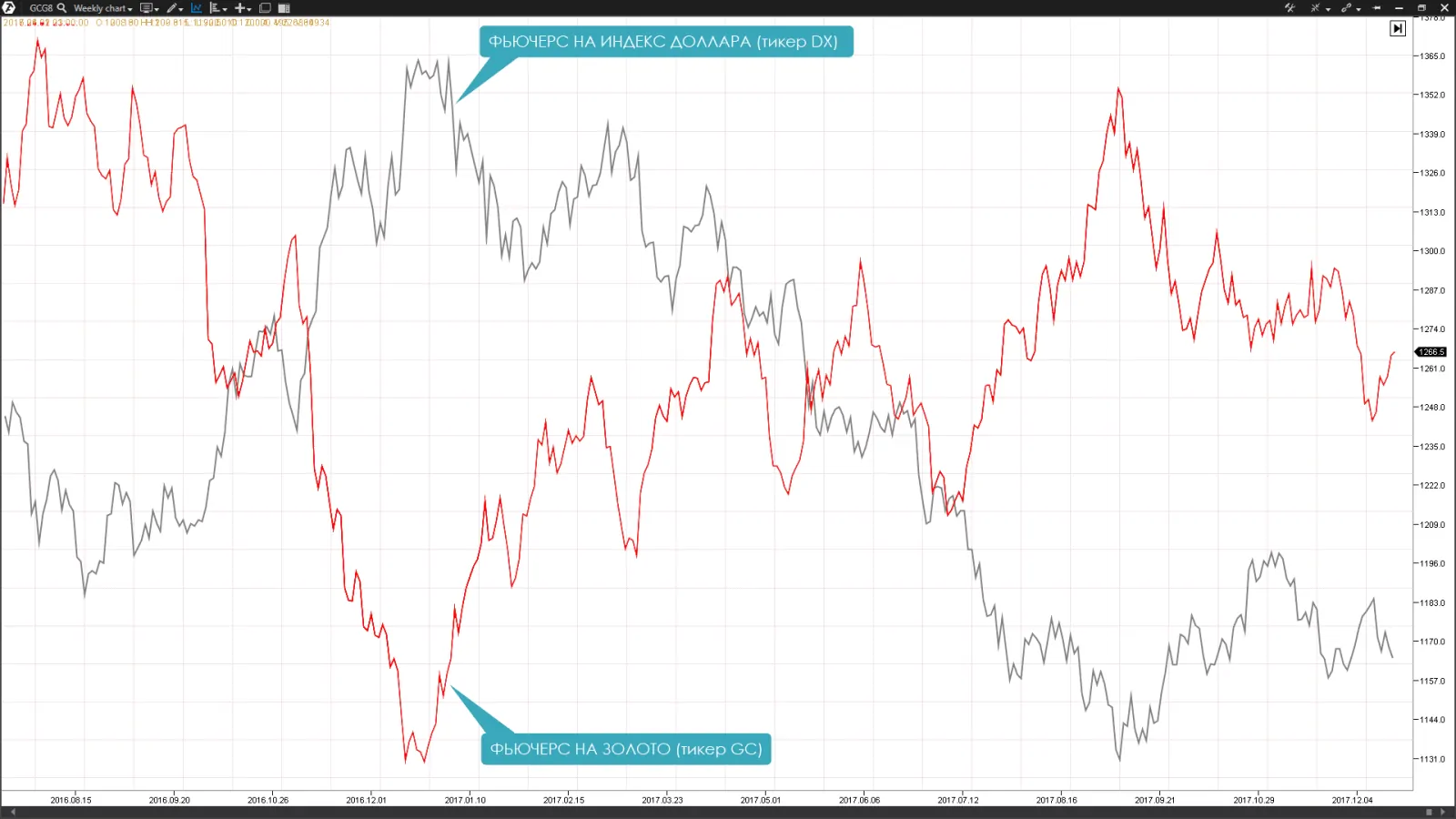

Помимо этого, цена золота имеет обратную корреляцию со стоимостью доллара США. Инвесторы уже давно используют золото в качестве защитного инструмента от падения национальной американской валюты. Как результат, рост стоимости этого драгоценного металла как правило сопровождается ослаблением доллара США. Нижний график наглядно демонстрирует такую взаимосвязь.

Недельный линейный график фьючерса на доллар США (тикер DX) и фьючерса на золото (тикер GC). Как вы можете видеть наблюдается обратная корреляция этих двух инструментов

Два параллельных мира золота

Пятая и заключительная часть нашего материала о фьючерсе на золото, могла бы называться «риски торговли фьючерсами на золото» или «волатильность фьючерсного рынка золота». Так наш материал мало бы отличался от материалов других интернет ресурсов, но мы решили поступить иначе и постарались сделать ваше чтение максимально увлекательным. В этой части мы отправимся в зазеркалье рынка этого драгоценного металла. Эту информацию следует знать каждому трейдеру, решившему заключить свою первую сделку на рынке «бумажного» золота.

Если мы посмотрим на «бумажный» рынок золота, то увидим, что объемы торгов на нем достигли невероятных уровней. В 2016 году, объем торговли «бумажным» золотом на четырех фьючерсных биржах достиг $10 трлн., при этом на COMEX в Нью-Йорке пришлось 76% этого объема. $10 трлн. «бумажного» золота превышает объем $7 трлн. физического золота, добытого за всю историю человечества. Но объемы торгов на фьючерсных площадках, меркнут в сравнении с количеством «бумажного» золота, меняющего собственников на золотом рынке Лондона при участии банков-дилеров, входящих в Лондонскую ассоциацию участников рынка драгоценных металлов (англ. London Bullion Market Association — LBMA). В 2016 году, общий объем торговли «бумажным» золотом в Лондоне оценивался в $64 трлн., а объем торговли физическим золотом составлял менее 1% этой величины. Если сложить объемы торгов на фьючерсных площадках и на лондонском рынке, получится невероятная цифра в $74 трлн. Таким образом, объем торговли «бумажным» золотом в 2016 году превзошел мировой ВВП равный $70 трлн. и превысил объем добычи физического золота более, чем в 600 раз. Но более всего невероятен тот факт, что ежегодный объем торговли «бумажным» золотом в тоннах превосходит объем добытого золота за всю историю человечества, более, чем в 10 раз.

Ранним утром в понедельник, 26 июня 2017 года, цена золота внезапно упала на 1%, с $1254 до $1242.

За очень короткий промежуток времени на рынок было выброшено 1,8 млн. унций золота, что эквивалентно 59 метрическим тоннам этого драгоценного металла. Это около 2% годового объема всей мировой золотодобычи. Дело в том, что никто не продает такой большой объем физического золота.

Мало того, в последнее время вся продукция золотодобывающих компаний почти на 100% предоплачена. Это означает, что, если вы захотите купить такой объем золота напрямую у шахт, вы просто не сможете этого сделать. Ведь все добываемое ими золото уже расписано по действующим контрактам. Вам не удастся достать золото и в других местах.

Аффинажные заводы тоже не продадут вам золото. Самые крупные предприятия этой отрасли работают в три смены, стремясь удовлетворить уже имеющийся спрос. Другие же испытывают трудности с закупкой сырья у золотодобывающих шахт, к тому же им не хватает золотого лома и золотых слитков, чтобы полностью загрузить свои мощности.

Страной, в которой ежегодно добывается самое большое количество золота в мире (почти 500 метрических тонн), является Китай. Но Китай наложил запрет на экспорт этого драгоценного металла. Поэтому, если продавец фьючерсных контрактов на 59 тонн физического золота действительно планировал осуществить его реальную поставку и собирался для этого купить требуемый ему объем золота в Китае, то он может сразу же отказаться от этой идеи.

К тому же золото покидает сейфы коммерческих банков и переводится в небанковские хранилища Loomis и Brinks. Эти транзакции не меняют совокупное предложение золота на рынке, но сокращают доступные к поставке запасы этого драгоценного металла. А ведь эти запасы поддерживают «бумажные» золотые продукты, предлагаемые банками-дилерами, входящими в Лондонскую ассоциацию участников рынка драгоценных металлов (LBMA).

В результате, все большее количество «бумажного» золота скапливается на вершине перевернутой пирамиды, в основании которой находится постоянно сокращающийся объем физического металла.

Учитывая сложившуюся ситуацию со спросом и предложением на рынке физического золота, почему его цена не растет? Ведь именно так рынки обычно реагируют на дефицит предложения.

Ответ в том, что на самом деле не существует никакого настоящего рынка золота. Есть лишь манипулятивная игра, в которой физическое золото торгуется наряду с «бумажным», как будто это одно и то же.

И «мгновенный обвал» (англ. flash crash), случившийся по золоту 26 июня, служит тому ярким примером. Продавая реальные 59 тонн физического золота, продавцу пришлось бы осуществлять его поставку. Правда сделать это ему бы не удалось, как не удалось бы любому слитковому банку или дилеру. С учетом описанной ситуации на рынке физического золота, ему бы очень повезло наскрести 5 тонн золота за 30 дней. И даже покупка такого объема физического золота, не говоря уже о 59 тоннах, очень непростое дело для любого инвестора, кроме таких финансовых конгломератов как JPMorgan или HSBC. В итоге, такому продавцу осталось бы объявить дефолт по контрактам и получить иск от контрагента по обвинению в мошенничестве.

Но в мире «бумажного» золота таких проблем не существует.

Вы просто открываете торговый терминал или звоните своему брокеру и даете ему приказ на открытие короткой позиции. Таким образом, вы с помощью сравнительно небольшого маржинального обеспечения (возможно $100 млн. на $2 млрд. открытой короткой позиции по золоту, или 5% от номинальной стоимости контракта), реализуете свою торговую идею. И вот вы только что уронили цену золота, даже не вовлекая в эту операцию сам физический металл.

Считается, что фьючерсный рынок существует для целей хеджирования, но трудно представить, что какому-нибудь коммерческому игроку понадобилось одномоментно захеджировать 59 тонн золота. Как правило, ордера такого объема распределяются на несколько дней или даже недель и их можно обнаружить с помощью продвинутых инструментов объемного анализа торгово-аналитической платформы ATAS. Распределяя большую позицию в течение нескольких дней, крупный игрок старается срыть свои намерения, не создавая подобных волатильных рыночных движений, как мы наблюдали 26 июня. К тому же такие движения наносят ущерб самим хеджерам, поскольку стоимость золота снижается.

30-минутный график фьючерса на золото (тикер GC). Когда европейские рынки только разогревались перед предстоящими торгами, золото внезапно обрушилось на $12, или на 1% своей стоимости, до $1242 за унцию. В течение короткого времени объем торгов вырос до 18000 контрактов, или до более $2 млрд. условной стоимости этого драгоценного металла. Как вы можете видеть из графика платформы ATAS, только за 30 минут объем торгов составил 29135 контрактов

Существует множество версий истинных мотивов крупного игрока, вызвавшего «мгновенный обвал» на «бумажном» рынке золота. Был ли это так называемый фактор «Толстого пальца», то есть ошибка трейдера, указавшего неверные параметры сделки или нажавшего не ту клавишу? Ввиду того, что 26 июня на рынке отсутствовал понятный драйвер такого движения, Bloomberg предположил, что имел место именно этот фактор. Другие участники рынка скептически отнеслись к версии Bloomberg, высказав мнение, что рынок золота подвергся интервенции центрального банка или алгоритма. Все эти версии имеют право на существование, но на ум приходит более простое объяснение.

Трейды «бумажного» золота не ограничиваются фьючерсами и банковскими форвардами и работают также с опционами на фьючерсы. «Мгновенный обвал» случился за день до дня экспирации на опционном рынке.

Возможно ли, что трейдер, уронивший цену золота до отметки $1242 за унцию, таким образом избежал убытка в размере $10 за контракт? Да, такое вполне вероятно.

Надо помнить, что рано или поздно, всем манипуляциям приходит конец. Будь то «золотой угол» 1869 года, «золотой пул» 1968 года, секретный «сброс золота» при участии Киссинджера в конце 1970-х годов или «дно Брауна» в 1999 году (когда Великобритания продала большую часть своего золотого запаса по самым низким ценам за предшествующие 30 лет). Не станут исключением и сегодняшние манипуляции ценой золота на бирже COMEX.