Что нужно знать о теории рыночного аукциона?

Торговля по профилю рынка в последнее время становится все более популярна у трейдеров. В основе профиля рынка лежит теория рыночного аукциона или auction market theory (АМТ). Тему профиля рынка мы уже обсуждали, когда писали о горизонтальных объемах и о том, как улучшить торговлю по профилю рынка.

Продолжим развитие этой темы.

Читайте сегодня:

- Что такое AMT?

- Основные принципы AMT

- Отзывчивые и инициативные сделки

- Базовая торговая модель инициативных сделок, основанная на AMT

- Пример торговой стратегии инициативных сделок на графике футпринт

- Пример торговой стратегии инициативных сделок в DOM

- Что почитать на тему AMT и market profile

Что такое AMT?

Согласно Дональду Джонсу, автору книги “Value based power trading”, с помощью AMT трейдеры выясняют, почему и как двигаются биржевые цены — как на краткосрочных, так и на дневных таймфреймах. Для анализа биржевых цен на долгосрочных, то есть годовых таймфреймах, используют CAPM — capital market theory.

Рыночний аукцон

Основная цель теория рыночного аукциона — принятие торгового решения о покупке или продаже актива на основании анализа всех элементов текущей ситуации — цены, времени, ценности, риска, волатильности. Анализ проводится эмпирически, то есть исключительно путем наблюдения.

Главная аксиома AMT

Главная аксиома AMT — будущее движение рыночных цен предсказать невозможно, но вполне достижимо сделать логические предположения, исходя из поведения рыночных игроков.

Основателем AMT можно назвать Питера Стейдлмайера. Он заложил основы профиля рынка и перенес акцент с цены на ценность в единицу времени. Стейдлмайер пытался с помощью профиля рынка и различных типов дней предсказать будущее движение цен, но в конечном итоге признал, что это невозможно.

Основные принципы AMT

AMT дополняли и развивали другие авторы после Стейдлмайера. Ниже мы выделили наиболее существенные моменты. Некоторые принципы расходятся с оригинальными взглядами Стейдлмайера.

Влияние покупателей и продавцов на цены

- Будущее движение цен непредсказуемо. Трейдеры работают в условиях неопределенности и используют конкурентные преимущества для увеличения шансов на получение прибыли.

- Взаимосвязь между различными типами дней незначительна — статистику Яна Фириха мы приводили в статье о профиле рынка.

- Рыночные цены формируются в процессе торговли между продавцами и покупателями

- На некоторых уровнях трейдеры более активны, чем на других. На них формируются зоны баланса между продавцами и покупателями. Такие зоны имеют колоколообразную форму профиля. В источниках по профилю рынка их называют зоны стоимости или Value Area. В этой статье мы будем использовать термин “сбалансированная зона” или “зона баланса”.

- Некоторые уровни цен, такие как максимумы и минимумы, не привлекают трейдеров. Нет желающих продавать задешево и покупать втридорога. Цена быстро убегает от этих уровней. Пример — на 5-минутном графике фьючерса E-mini S&P 500 ESM9. Точкой 1 мы выделили минимум, от которого цена резко отскочила обратно. На дневном профиле в районе цифры 2 объем минимальный. Трейдеры воспринимали минимальные цены как несправедливые и не хотели там торговать.

Профиль объема в теории аукциона

- Рынок двигается от баланса к тренду и наоборот. БOльшее количество времени рынок проводит в стадии баланса и меньшее количество времени — в трендовом движении. По статистике Яна Фириха, трендовое движение цены на рынке мы наблюдаем всего в 9,5% случаев.

- Некоторые трейдеры ищут быструю прибыль и торгуют внутри дня. А некоторые трейдеры разрабатывают долгосрочные стратегии и удерживают позиции несколько дней/месяцев/лет.

В некоторые дни объемы торгов больше, а в некоторые — меньше. Объём измеряет успех или провал направленного ценового движения. На дневном графике 10-летних Treasury Notes ZNU9 мы видим повышенные объемы 30 мая и 2 июня.

Теория рыночного аукциона и объемы

- Некоторые рынки двигаются в широком диапазоне цен, а некоторые — в узком.

- С точки зрения внутридневного трейдинга, наибольшие объемы торгуются в первый и последний часы регулярных торговых сессий. На глобальных рынках наибольшая активность приходится на момент выхода новостей и отчетностей.

Рынок может быть сбалансирован, а потом двигаться направленно в течение разного количества времени. Например, тренд занимает 3 часа, а баланс 15 дней. Посмотрим на 30-минутном графике фьючерса на нефть WTI CLM9, какое количество времени рынок находится в сбалансированном состоянии, а какое — в трендовом.

Тренды и балансы

Цифрой 1 мы выделили трендовое движение после прорыва. Цена двигалась направленно всего 2 свечи или 1 торговый час. Остальное время 9 июня рынок торговался в балансе, то есть — цена колебалась вверх и вниз в диапазоне, который мы отметили колоколом.

Цифрой 2 мы выделили следующее трендовое движение, которое тоже длилось всего 1-2 свечи или 1 торговый час. Остальное время 10 июня рынок опять торговался сбалансированно.

Цифрой 3 мы выделили трендовое движение длительностью 3 свечи или 1,5 торговых часа.

Рассмотренные примеры происходили в конце торговой сессии.

А трендовое движение под цифрой 4 приходилось на середину торговой сессии. Цена прорвала текущую сбалансированную зону, и вошла в трендовую фазу в поисках нового баланса. Это движение охватило 3 свечи или 1,5 торговых часа.

Особенности торговых сделок в AMT

- Глобальные электронные рынки торгуются гораздо активнее, чем раньше.

- Изменение спроса и предложения приводит к изменению цены. Спрос и предложение меняются в течение торговой сессии.

- Профили рынка меняются ежедневно.

- Трейдеры ищут ценность. Ценность определяется принятой сторонами ценой. Или, на языке формул, Ценность=Цена*Время

- Долгосрочные трейдеры двигают рынки, накапливая позиции. Они ищут большое трендовое движение

- Большинство трейдеров для входа в сделку ищут сбалансированные рынки.

- Большинство трейдеров торгуют внутри дня — мы приводили статистику по разным типам трейдеров в этой статье

Отзывчивые и инициативные сделки

Как мы уже отметили выше, с помощью AMT трейдеры анализируют рыночную ситуацию и принимают взвешенное решение о покупке или продаже контракта/актива. Профиль рынка — это визуальное отображение рыночного аукциона.

Отзывчивые (responsive)

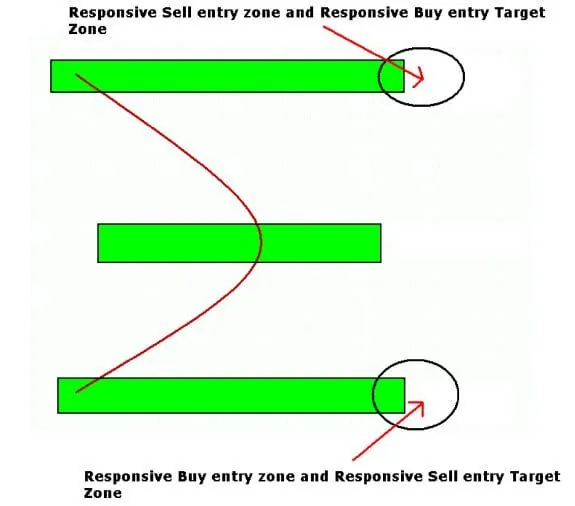

Выделим два основных типа сделок:

Отзывчивые (responsive) — от верхней и нижней границ сбалансированной зоны к POC (point of control) — уровню максимального объема. И в обратную сторону — от POC к максимуму или минимуму. В этих сделках можно заранее рассчитать take profit и stop. Мы приводим схему отзывчивой сделки из книги Тома Александра “Торговля без костылей”.

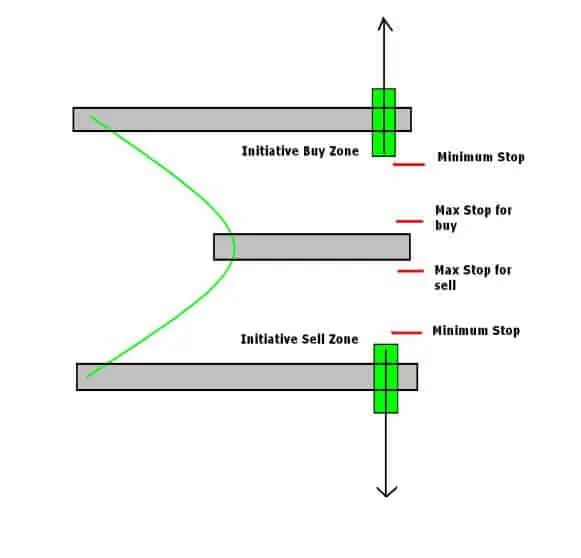

Инициативные (initiative)

Инициативные (initiative) — сделки на пробой верхней или нижней границ сбалансированной зоны в поисках новой справедливой цены. Take profit в таких сделках рассчитать заранее невозможно, надо ждать формирования новой зоны баланса. Эти сделки более рискованны, потому что часто случаются ложные пробои и незначительные расширения сбалансированной зоны. Однако, сделки в направлении пробоя потенциально более прибыльны, потому что они призваны ловить резкое и сильное трендовое движение. Посмотрите на схему инициативной сделки из той же книги Тома Александра “Торговля без костылей”.

Базовая торговая модель инициативных сделок, основанная на AMT

Давайте детально обсудим, как торговать инициативные сделки. Воспользуемся базовой моделью Дональда Джонса — другого известного последователя Стейдлмайера.

Правила торговли

- входим в сделку только лимитными ордерами

- покупаем на 1 тик выше прорыва верхней границы сбалансированной зоны

- продаем на 1 тик ниже прорыва нижней границы сбалансированной зоны

- используем trailing stop размером ⅛ сбалансированного диапазона. Посмотрите видео, как настроить защитные стратегии ATAS на нашем канале.

- если не вышли по стопу, выходим на закрытии следующего дня.

В следующих разделах попробуем эту модель на реальных торговых примерах.

Пример торговой стратегии инициативных сделок на графике футпринт

Рассмотрим пример торговли брейкаутов (прорывов) зоны стоимости на 5-минутном графике фьючерса E-mini Euro E7M9.

Интерпретация рыночной ситуации на графике

Цифрой 1 мы выделили зону баланса, которая сформировалась в первой половине дня. Горизонтальной черной линией мы отметили уровень прорыва. Вероятность того, что прорыв произойдет именно здесь — очень высока, потому что шаг профиля резко меняется. Шаг профиля — это существенная разница между объемами на соседних уровнях цены. В середине верхней выделенной части профиля объемы колебались от 100 до 200 контрактов. А цена формировала баланс и двигалась то вверх, то вниз. Ближе к 12:30 количество контрактов резко сократилось с 73 до 33 и потом до 11, мы выделили сокращение шага профиля цифрой 2. После прорыва цена буквально пролетела к минимуму дня, где сформировалась новая зона баланса.

Открываем сделку в точке 3. Мы не можем здесь точно следовать базовой торговой стратегии Джонса. Мы будем размещать лимитный ордер на уровне изменения шага профиля с 73 до 33 контрактов. Уровень стопа выделен цифрой 4 — это ⅛ диапазона от максимума дня до уровня прорыва. Закроем эту сделку в точке 3.

Расчет Take profit

Take profit в брейкаутах заранее расчитать сложно. Есть несколько вариантов:

- ждем и наблюдаем развитие событий, но в этом случае есть опасность потерять часть прибыли

- рассчитываем take profit заранее — например, половина предыдущего движения цены

- закрываем сделку на окончании торговой сессии

- ждем формирования середины следующей зоны баланса — мы выбрали этот вариант.

Расширения сбалансированных диапазонов

Мы уже писали, что прорывы — это наиболее прибыльные и одновременно наиболее рискованные сделки, потому что иногда сбалансированные диапазоны расширяются с помощью фальшивых breakout. И цена возвращается к середине зоны стоимости. Но на нашем графике есть признаки подлинного прорыва:

- Более низкий новый максимум цены после 07:45

- Три последовательные красные свечи непосредственно перед breakout, то есть торговля смещалась вниз

Риски в сделках

Не стоит искать именно эти признаки перед каждым прорывом, достаточно понимать логику рыночного движения. Помните, что в любой сделке есть риск, именно поэтому мы используем защитные стратегии.

Пример на E-mini Euro E7M9

Давайте посмотрим на этот же торговый сетап на часовом графике фьючерса E-mini Euro E7M9, используем футпринт volume digital histogram. Мы выбрали этот вариант фупринта, потому что хотим сосредоточиться на форме баров и количестве контрактов, проторгованных на каждом уровне цены.

Закрыть сделку на этом графике гораздо проще. Совпадающие POC двух соседних баров на минимуме дня создают уровень поддержки и позволяют выйти с максимальной прибылью в точке 3. Разместить стоп тоже проще — не надо считать, можно ориентироваться на POC прорывного бара в точке 2. Футпринт даже на таком относительно длинном временном диапазоне, как “часовик”, делает рыночную ситуацию более наглядной и простой. Чем больше понимания, тем сохраннее нервы и выше прибыль.

Пример торговой стратегии инициативных сделок в DOM

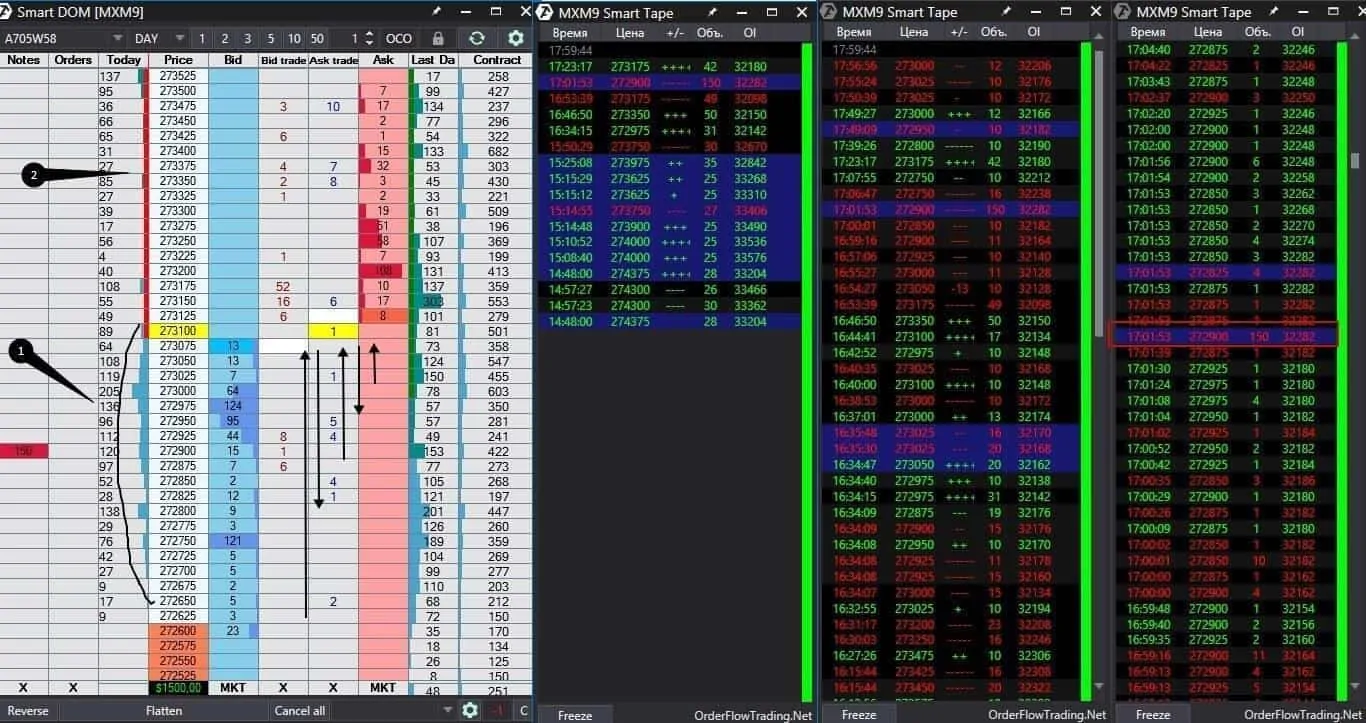

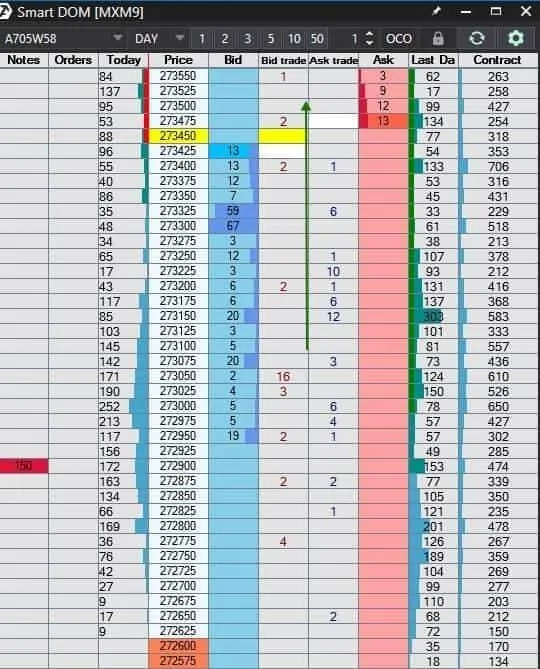

А теперь посмотрим, как торговать брейкаут в стакане на фьючерсе на индекс Мосбиржи MXM9.

Теория рыночного аукциона и биржевой стакан

Это не самый наглядный пример, потому что в пятницу под конец основной торговой сессии активность, как правило, ниже обычного. С 11 утра цена фьючерса на индекс Мосбиржи плавно снижалась. Трейдеры, которые весь день продавали, к концу дня захотят покупать, чтобы зафиксировать прибыль. Это важный момент, потому что покупки будут толкать цену вверх.

Что произошло в ленте принтов?

В 17:01 прошла крупная продажа 150 контрактов по цене 272900. Около 100 из этих контрактов были новыми позициями — это видно по увеличению открытого интереса в выделенной части ленты (обведено красным прямоугольником). Несмотря на большой объем, цена упала незначительно. В районе минимума дня начала формироваться сбалансированная зона, то есть, цена последовательно двигалась вверх и вниз. Мы выделили эту зону цифрой 1. Никаких точных правил для определения таких зон нет. Мы просто наблюдаем за движениями цены и видим, как увеличивается количество проторгованных в этом диапазоне контрактов, а сама зона уплотняется, на профиле формируется выступ.

Тонкие диапазоны

Постепенно цена смещалась к верхней границе этой небольшой сбалансированной зоны, мы показали это движение черными стрелками. Верхнюю границу зоны баланса 273100 мы определили на глаз по сокращению шага профиля с 89 до 49 контрактов. Когда цена, как волна, последовательно подкатывает к границе, вероятность пробоя возрастает. Обратите внимание, что выше, в диапазоне 273100-273525, на каждом уровне цены ранее было проторговано очень небольшое количество контрактов — 4,17,31. Такие диапазоны называют “тонкими”, здесь цена двигалась очень быстро, и объёмы просто не успевали сформироваться. Вероятно, в этом диапазоне цена и сейчас тоже очень быстро побежит наверх, если будет прорыв.

Оценим правильность наших рассуждений на следующем графике. Цена пробила уровень 273100 и быстро дошла до 237450, мы выделили это движение зеленой стрелкой. Перед нами хороший пример скальпинга и инициативной сделки.

Сделки по стакану

Без DOM и ленты эти движения поймать сложно. Сравните свечной 5-минутный график и стакан.

Наша сделка выделена цифрой 1. Но в этом виде поймать небольшой отскок вверх без дополнительных индикаторов сложно. А анализируя DOM, в течение 5 минут можно было заработать 350 рублей на 1 контракт (от 273100 до 273450).

Что почитать на тему AMT и Market Profile?

Топ книг по теме рыночного аукциона:

- Дональд Джеймс “Auction Market Theory” — то, что мы рассказали в этой статье кратко, изложено подробно и с примерами.

- Учебник для членов CBOT “A six part study guide to market profile” — это основная книга трейдера, который хочет использовать профиль рынка. Некоторые главы касаются только CME.

- Питер Стейдлмайер и Стивен Хокинс “Steidlmayer on Market: trading with market profile”. Если бы эту книгу писал только Стейдлмайер, читать ее было бы гораздо сложнее и скучнее. Много лирических отступлений о жизни и опыте Стейдлмайера.

- Джеймс Далтон “Mind over markets” “Разум над рынками” — Далтон развил и дополнил теорию Стейдлмайера, однако, принципиально новых прорывных моментов вы не найдете.

- Дональд Джеймс “Value-based power markets” — в книге есть готовые торговые системы, основанные на профиле рынка.

- Том Александр “Trading without crutches” “Торговля без костылей” — книга изложена понятным языком, и в ней много рисунков, касающихся инициативных и отзывчивых сделок.

Резюме

Исследуйте рынок, используя современное программное обеспечение, и вы получите больше шансов на прибыль. Каждый инструмент имеет свой характер и особенности. Чем лучше вы вооружены, чем больше вы фокусируетесь и понимаете логику, тем проще вам двигаться вместе с рынком, а не стоять у него на пути.

Попробуйте ATAS бесплатно. Эта платформа предоставляет самую ценную биржевую информацию в наиболее удобном виде.