Кто срывает ваши стоп-лоссы, зачем и как?

Данная статья посвящена стоп-лоссам (что такое стоп-лосс). Срабатывание этих защитных ордеров приносит психологический дискомфорт для трейдера. Мы уже писали об этом ранее в статье “Как извлечь пользу из страха получить стоп-лосс”.

В сегодняшней публикации мы продолжим тему стоп-лоссов, чтобы помочь вам лучше понимать реальные процессы, в которых участвуют крупные игроки.

Читайте далее:

- Ликвидность — двигатель рынка.

- Где “живут” стоп-лоссы?

- Что происходит на рынке при срабатывании большого количества стоп-лоссов?

- Как использовать зоны возможного срабатывания стоп-лоссов в трейдинге?

Ликвидность — двигатель рынка

Для любой сделки на бирже необходимо две стороны: для продавца нужен покупатель и наоборот (подробнее про сведение ордеров).

Для крупных участников рынка это может быть проблемой, так как им необходимо оперировать большими позициями. Соответственно, для их сделок требуется найти множество контрагентов.

Поэтому крупные участники рынка находятся в постоянном поиске ликвидности, используют свои преимущества и создают характерные манипуляционные движения на рынке, чтобы исполнить свои большие ордера.

С этой целью для “крупного игрока” становятся интересны места скопления большого количества защитных ордеров, выставленных множеством “мелких участников” рынка (retail traders, или более грубо – “толпой”).

Где скапливаются защитные ордера участников рынка?

Основная часть непрофессиональных участников рынка выставляет свои стоп-лоссы стандартно, по правилам технического анализа – за локальные экстремумы.

Профессиональный игрок полностью в курсе этого поведения “толпы” и ему выгодно срабатывание массы стоп- лоссов. Ведь за их счет он получает возможность постепенно набрать крупную позицию. Так становится заметен феномен, когда цена движется от одного скопления стоп-лоссов к другому.

- Когда мелкие игроки закрывают длинные позиции по стоп-лоссу (продают), крупный игрок скупает их (выстраивает лонг-позицию).

- Когда мелкие игроки закрывают короткие позиции по стоп-лоссу (покупают), крупный игрок распродает (выстраивает шорт-позицию).

Получается, крупный игрок перекладывает “в свой карман” массу мелких позиций, закрытых мелкими участниками. Ничего личного, просто трейдинг.

Видно ли стоп-лосс на графике?

На графике не может быть явно видно, где устанавливают стоп-лоссы другие участники биржевых торгов. Но анализируя футпринты на протяжении долгого времени, любой аналитик способен с уверенностью заявить, где произошла активация стоп-лоссов.

Где “живут” стоп-лоссы?

Какие элементы необходимы, чтобы в каком-то месте скопилось такое количество стоп-лоссов, которое стало бы привлекательной “добычей” для крупного игрока?

Для этого нужно:

- Очевидный уровень размещения стоп-лоссов, который для многих был бы логичным местом для ограничения убытков.

- Время. Чем больше времени проходит – тем больше принимается решений для установки стопа за тем самым уровнем.

Стандартный технический анализ дает несколько рекомендаций, где размещать стоп-лоссы:

- За последними важными экстремумами на графике (см. ниже пример 1).

- За последними не пробитыми ценой экстремумами дня (см. ниже пример 2).

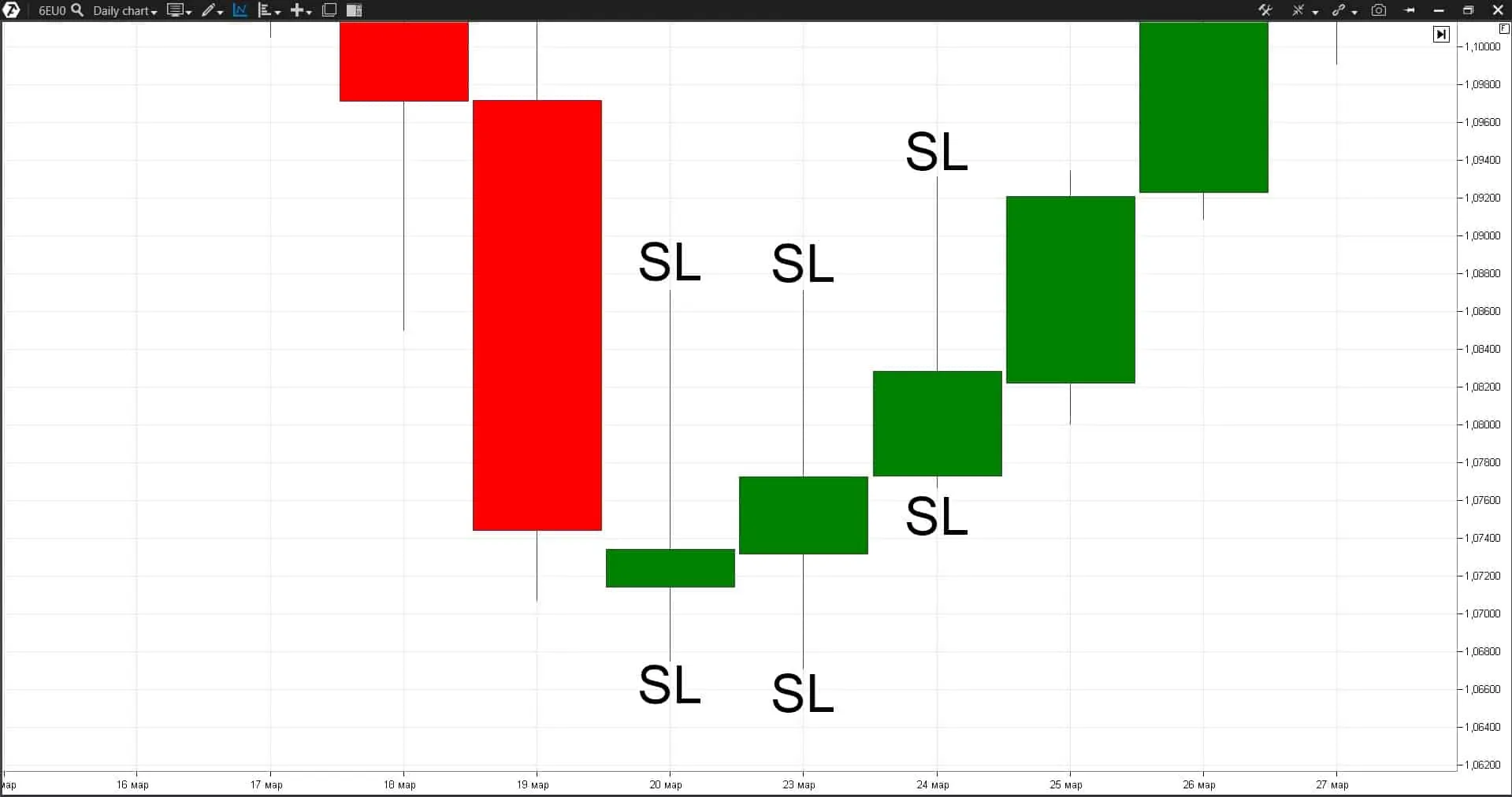

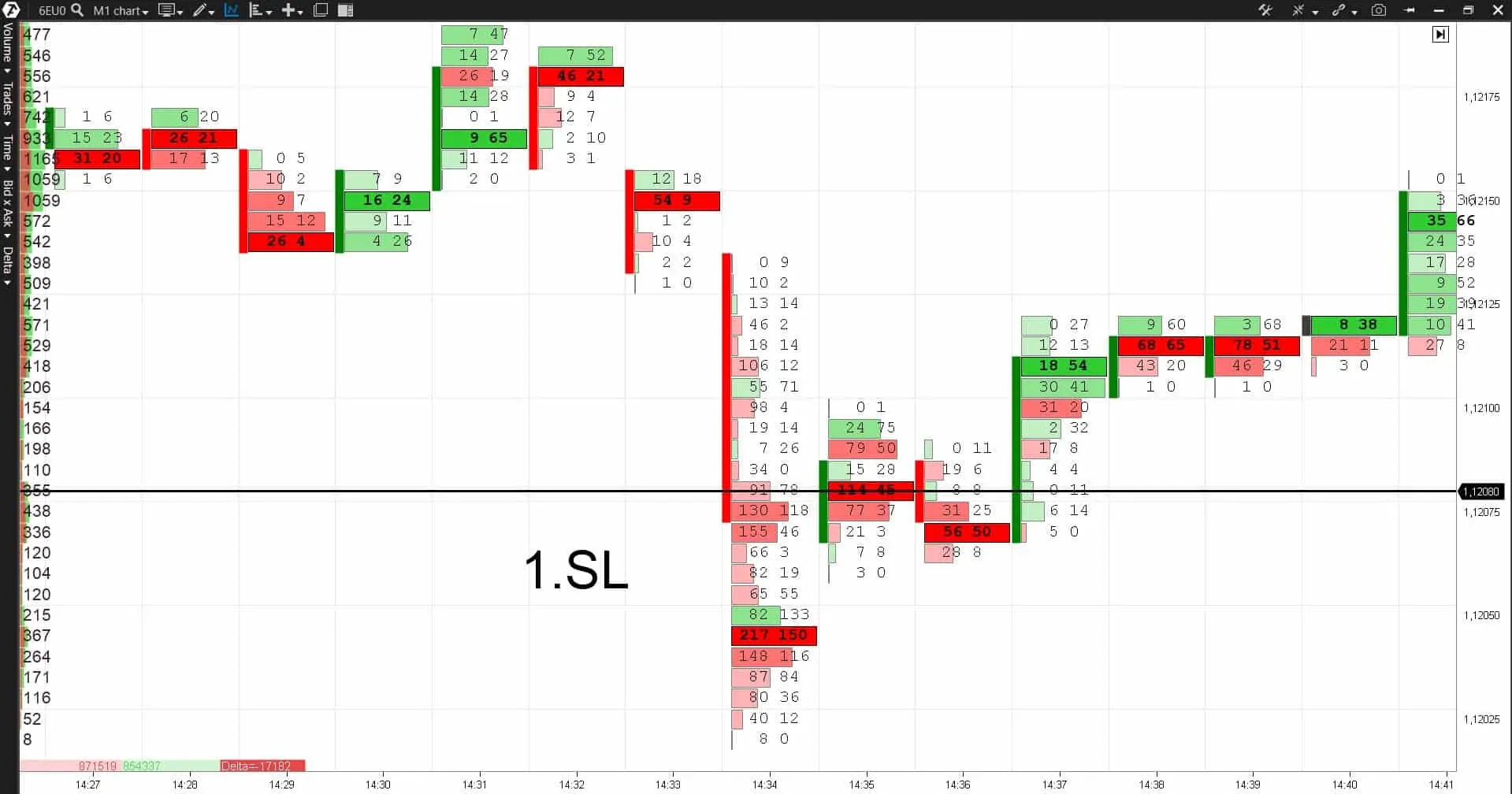

Пример 1. Рассмотрим график фьючерса на евро.

Важные экстремумы должны образовываться несколько дней, состоять из нескольких свечей, образующих явный фрактал. Эти вершины и минимумы становятся слишком явными, и тогда стоп-лоссы будут постепенно накапливаться за этими экстремумами:

- Стоп-лоссы продавцов будут располагаться за последним максимумом.

- Стоп-лоссы покупателей будут располагаться за последним минимумом.

Пример 2. Тот же фьючерс на евро, тот же дневной период

Экстремумы дня являются важными ориентирами для трейдеров, оставляющих свои позиции на следующий день. Это еще один мотив для скопления стоп-лоссов.

Как определить срабатывание большого количества стоп-лоссов?

Как определить, что на рынке произошло “сбитие” стоп-лоссов, и, как следствие, повысилась вероятность разворота тренда в обратном направлении?

Попробуем исследовать этот вопрос с помощью торговой платформы ATAS и ее функционала для кластерного анализа.

7 методов определить, что произошло срабатывание стоп-лоссов

Метод 1. Важный уровень. Точку срабатывания большого количества стоп-лоссов лучше искать после пробоя важных уровней. Как вариант – круглые уровни.

Метод 2. Откат. Срабатывание стоп-лоссов сопровождается ложным пробоем уровня и последующим откатом цены за уровень.

Так как целью движения является “вынос” значительного количества участников с рынка, то, соответственно, после достижения цели движение останавливается, и цена возвращается назад.

Но это может происходить не сразу, так как каскадное срабатывание стоп-лоссов может ускорять рынок. Почему?

Например, у продавцов стоп-лосс стоит за уровнем сопротивления, и по своему типу ордер является не лимитным, а стоп-ордером. При достижении заданных условий он исполняется маркет-ордером. То есть:

- У продавца стоп-лосс – это покупка по рыночной цене.

- У покупателя стоп-лосс – это продажа по рынку.

И, соответственно, при пробое уровня сопротивления, активируются стоп-лоссы продавцов, и на рынок поступает большое количество маркет-покупок, которые дополнительно могут ускорять восходящий импульс. Но если дальше это движение не поддерживается дальнейшими покупками, то начинается глубокий откат.

Рассмотрим 2 примера срабатывания стоп-лоссов:

- Точка 1 — за предыдущим дневным экстремумом скопилась достаточная ликвидность (стоп-лоссы), чтобы рынок сходил к данному уровню.

- Точка 2 — происходит “прокол” уровня и последующий откат. Возможно, объём стоп-лоссов был недостаточно большой для сильного движения рынка. Движение не было поддержано дальнейшими продажами, начался откат.

- Точка 3 — за новым экстремумом дня скопились новые стоп-лоссы.

- Точка 4 — Происходит пробой уровня и последующее ускорение рынка, в том числе, и за счет срабатывания стоп-лоссов.

- Точка 5 — Но так как движение не было поддержано дальнейшими покупками, начался откат и возврат за уровень.

Метод 3. Вертикальный объём. Во время срабатывания стоп-лоссов происходит быстрая активация большого количества ордеров, соответственно, образуется всплеск объема на индикаторе “Volume”.

Особенно это хорошо видно на свече М1, пробивающей уровень. На этой свече происходит самый большой всплеск объема за торговую сессию.

Метод 4. Дельта. Индикатор Дельта показывает разницу между маркет-покупками и маркет-продажами.

- Когда происходит пробой уровня сверху вниз, то активируются стоп-лоссы покупателей (маркет-продажи) и, следовательно, на графике формируется большая отрицательная дельта на пробивающей свече.

- И наоборот. Когда происходит пробой уровня снизу вверх, то активируются стоп-лоссы продавцов (а это маркет-покупки). И, как правило, мы видим большую положительную дельту на пробивающей свече.

Пример — на графике ниже.

Метод 5. Индикаторы “Cluster Search” и “Big Trades”. Эти индикаторы показывают активность крупных участников рынка; они срабатывают, когда большие объемы вливаются в рынок. А в моменты активации стоп-лоссов, как раз это и происходит:

Очень часто сигналы данных индикаторов появляются на “тенях” свечей, вызывающих срабатывание стоп-лоссов, как на примере выше.

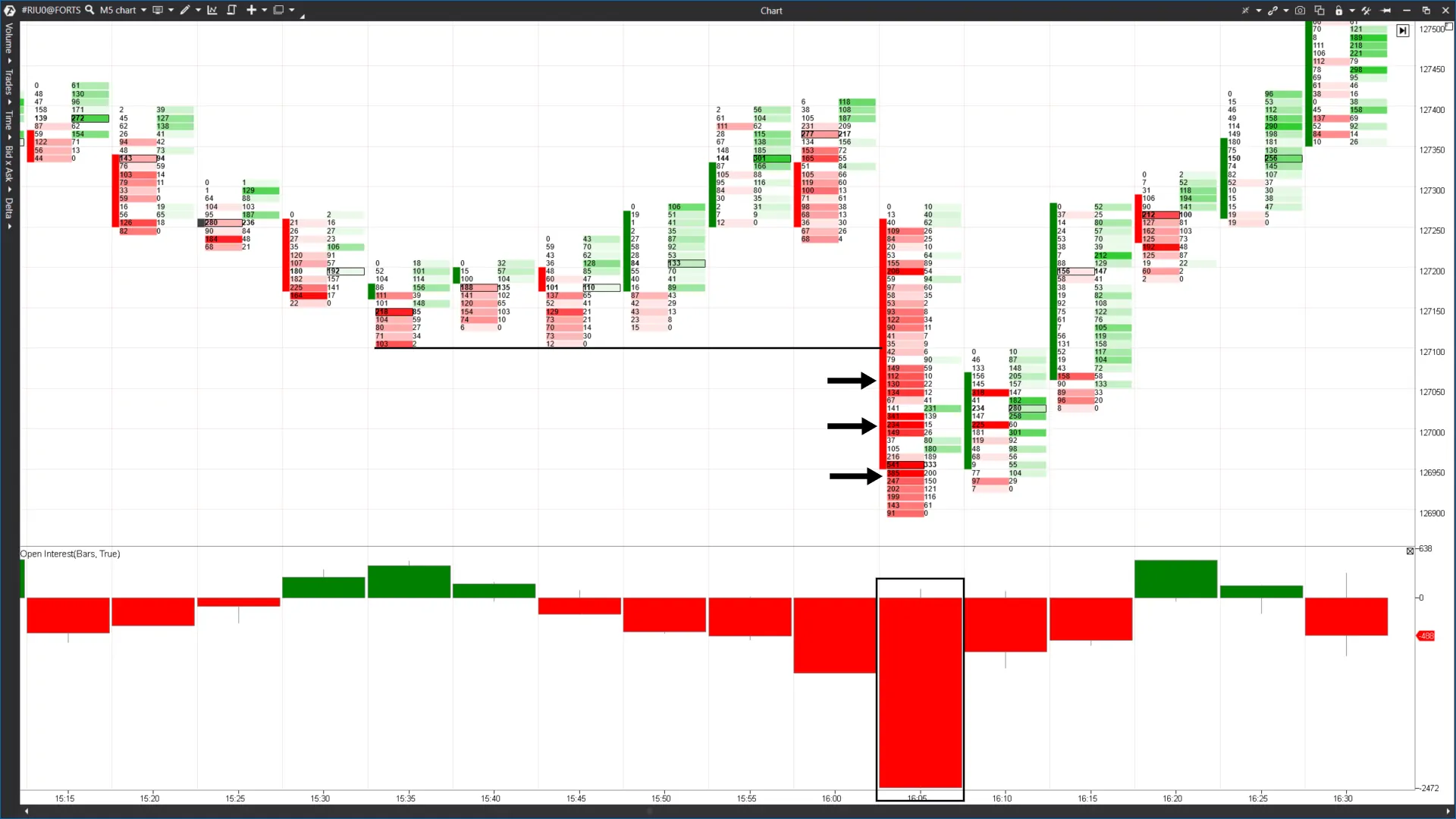

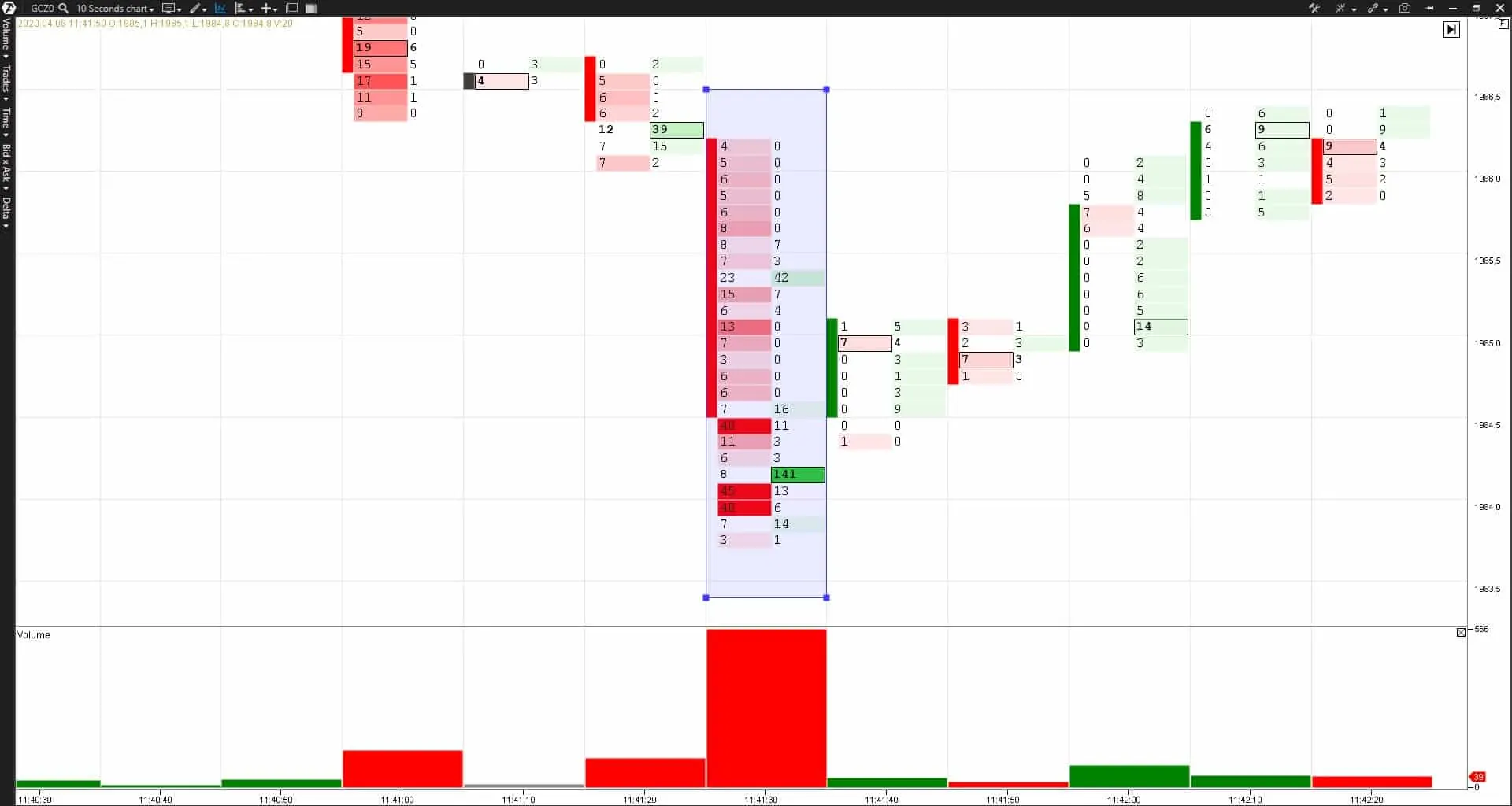

Метод 6. Кластерный график. Данный вид графика позволяет “более прозрачно” рассмотреть моменты срабатывания стоп-лоссов:

Из кластерного графика видно, что после пробоя уровня проходят крупные маркет-продажи, что и соответствует возможному срабатыванию стоп-лоссов покупателей. Но почему-то после таких крупных продаж цена идет не вниз, а разворачивается вверх и возвращается за уровень. Если бы красные кластера означали реальные продажи, цена бы не повела себя так. Значит, мы имели дело с активацией стоп-лоссов.

Метод 7. Нули на кластерном графике. Иногда стоп-лоссы настолько сильно ускоряют рынок, что, например, при пробое уровня поддержки вниз, на кластерном графике мы можем видеть только продажи (сработавшие стоп-лоссы покупателей) и нули в колонке покупок.

Пример на графике ниже.

Это происходит из-за сильного движения рынка, вызванного каскадным срабатыванием стоп-лоссов, в данном случае — маркет-продажами, а маркет-покупки просто не успевают поступить на рынок. Лучше всего это видно на таймфреймах меньше М1 – например 10 секунд, или даже 5 секунд, так как движения очень быстрые. На большем таймфрейме (например, 5 минут) этот эффект может быть не виден.

Итак, если вы наблюдаете нули в колонке покупок на кластерном графике при пробое уровня вниз, или нули в колонке продаж при пробое уровня вверх, то, вероятнее всего, это происходит срабатывание стоп-лоссов.

Все 7 перечисленных выше методов помогают понять, что на рынке наиболее вероятно произошло срабатывание стоп-лоссов. Что делать с этой информацией на практике?

Используем зоны возможного срабатывания стоп-лоссов

Итак, мы уяснили, что цена часто посещает зоны скопления защитных ордеров. Это нужно крупному игроку для набора позиции. Понимание такой логики будет давать нам идеи торговать в направлении вероятного движения рынка.

Но при этом важно понимать, что мы можем лишь говорить о вероятном развитии событий. Которое, условно говоря, в 55% случаев может происходить по нашим ожиданиям, а в 45% случаев – нет. Поэтому к хорошему анализу всегда нужно добавлять правильный риск-менеджмент и управление капиталом, чтобы успешно торговать.

Итак, какие действия можно предпринять, если вы хотите использовать зоны срабатывания стоп-лоссов в своей торговле:

- Перед началом торгов постройте план – определите возможные уровни, за которыми могут находиться стоп-лоссы других участников рынка.

- При пробое этих уровней и возврате цены обратно за уровень оцените показания индикаторов.

- Индикатор “Volume” должен показывать чрезмерный всплеск объема.

- Индикатор “Delta” и кластерный график должны показывать экстремально большие продажи при пробое уровня вниз, и большие покупки при пробое уровня вверх.

- Индикаторы “Cluster Search” и “Big Trades” должны показывать крупные вливания объёма.

Если все эти составляющие присутствуют, то очень вероятно, что на рынке произошло срабатывание стоп-лоссов, и цена будет двигаться в обратном направлении от пробитого уровня. Это дает трейдерам шанс действовать в гармонии с крупным игроком.

Ограничение убытков для таких сделок можно выставлять за свечу, которая активировала стоп-лоссы.

Выводы

Когда вы научитесь замечать моменты массового срабатывания стоп-лоссов, вы увидите, что цена часто движется по кольцевому маршруту “от стоп-лоссов покупателей к стоп-лоссам продавцов, и обратно”.

Это обязательно нужно учитывать в реальном трейдинге, в том числе – для построения своей собственной стратегии.

Важно помнить:

- Не размещайте собственные стоп-лоссы в очевидных местах, так как высока вероятность ложного пробоя таких зон. Тогда вас “вынесут” с рынка вместе с массой других трейдеров.

- Проводите ежедневный анализ возможных зон размещения стоп-лоссов и используйте эту информацию в своей торговле.

Скачайте бесплатно пробную версию платформы ATAS. Попробуйте построить свою стратегию на основании такого феномена, как “массовый вынос стоп-лоссов”.