- Liquidität ist der Motor des Marktes.

- Wo „sitzen“ Stop-Losses?

- Was passiert im Markt, wenn eine große Anzahl von Stop-Losses aktiviert wird?

- Wie nutzt man die Areas der möglichen Aktivierung von Stop-Losses im Handel?

Liquidität ist der Motor des Marktes

Für jede Transaktion an der Börse sind zwei Parteien erforderlich: Der Verkäufer braucht einen Käufer und umgekehrt (mehr zum Order Matching). Für große Marktteilnehmer kann dies ein Problem sein, da sie mit großen Positionen operieren müssen. Dementsprechend ist es für ihre Transaktionen erforderlich, viele Gegenparteien zu finden. Daher sind große Marktteilnehmer ständig auf der Suche nach Liquidität, nutzen ihre Vorteile und erzeugen charakteristische Manipulationsbewegungen im Markt, um ihre Großorders auszuführen. Dabei interessiert sich der „Big Player“ für die Sammlungsorte einer Vielzahl von Schutzorders vieler „kleiner Marktteilnehmer“ (Einzelhändler, oder grob gesagt die „Masse“).Wo sammeln sich Stop Losses von den Marktteilnehmer?

Die Mehrheit der nicht-professionellen Marktteilnehmer platziert ihre Stop-Losses auf die übliche Weise nach den Regeln der technischen Analyse – für lokale Extreme.

Ein professioneller Spieler ist sich dieses „Massen“-Verhaltens voll bewusst und es ist für ihn von Vorteil, viele Stop-Losses zu aktivieren. Immerhin bekommt er auf ihre Kosten die Möglichkeit, nach und nach eine große Position zu gewinnen. So macht sich das Phänomen bemerkbar, wenn sich der Preis von einer Sammlung von Stop-Losses zu einer anderen bewegt.

- Wenn kleine Spieler Long-Positionen durch Stop-Loss schließen (verkaufen), kauft der große Spieler sie (aufbaut eine Long-Position).

- Wenn kleine Trader ihre Short-Positionen bei einem Stop-Loss schließen (kaufen), verkauft der große Trader (aufbaut eine Short-Position).

Es stellt sich heraus, dass ein großer Spieler viele kleine Positionen, die von kleinen Teilnehmern geschlossen werden, „in seine Tasche steckt“. Nichts Persönliches, nur Trading.

Ist Stop-Loss auf dem Chart sichtbar?

Auf dem Chart ist nicht deutlich zu erkennen, wo der Stop-Loss von anderen Börsenteilnehmern gesetzt wird. Aber wenn man Footprints über einen langen Zeitraum analysiert, kann jeder Analyst mit Gewissheit sagen, wo der Stop-Loss aktiviert wurde.

Wo „sitzen“ Stop-Losses?

Welche Elemente sind erforderlich, um an einer bestimmten Stelle eine solche Anzahl von Stop-Losses, die für einen großen Player zu einem attraktiven „Fang“ werden würde, zu sammeln? Dazu benötigen Sie:- Ein offensichtliches Stop-Loss-Platzierungsniveau, das für viele ein logischer Ort wäre, um Verluste zu begrenzen.

- Zeit. Je mehr Zeit vergeht, desto mehr Entscheidungen werden getroffen, um einen Stop hinter diesem Niveau zu setzen.

- Hinter den letzten wichtigen Extrempunkten auf dem Chart (siehe Beispiel 1 unten).

- Hinter den letzten Extremen des Tages, die nicht vom Kurs durchbrochen werden (siehe Beispiel 2 unten).

- Die Stop-Losses der Verkäufer werden über das letzte Hoch hinaus platziert.

- Die Stop-Losses der Käufer werden über das letzte Tief hinaus positioniert.

So bestimmen Sie die Aktivierung einer großen Anzahl von Stop-Losses

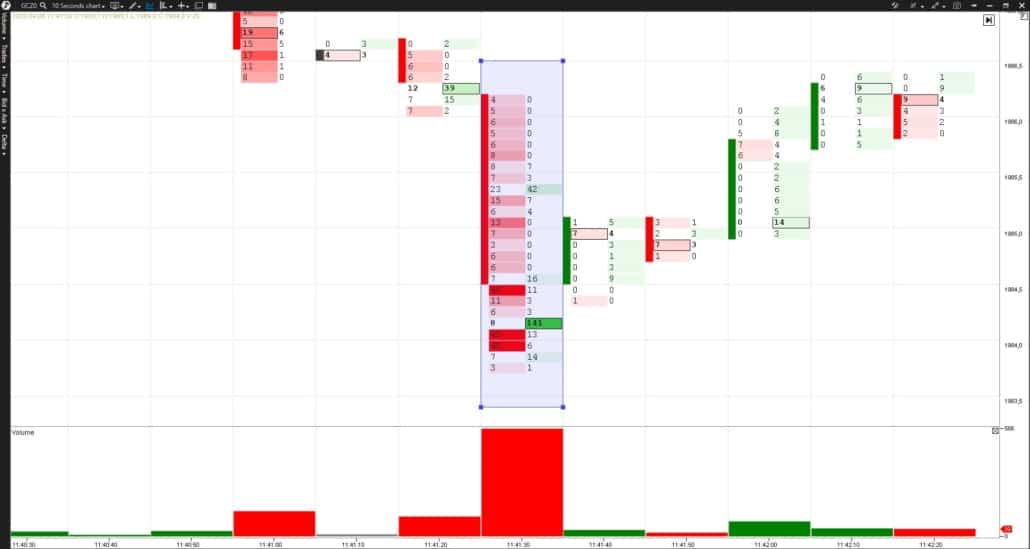

Wie kann man feststellen, dass der Markt den Stop-Loss „entfernt“ hat und infolgedessen die Wahrscheinlichkeit einer Trendumkehr in die entgegengesetzte Richtung zugenommen hat? Versuchen wir, dieses Problem mithilfe der Handelsplattform ATAS und ihrer Funktionalität für die Clusteranalyse zu untersuchen.7 Methoden, um zu bestimmen, wann Stop-Losses aktiviert wurden

Methode 1. Eine wichtiges Niveau. Es ist besser, nach dem Breakout wichtiger Niveaus nach dem Aktivierungspunkt einer großen Anzahl von Stop-Losses zu suchen. Alternativ gibt es runde Level. Methode 2. Rollback. Die Aktivierung von Stop-Losses geht einher mit einem falschen Breakout des Levels und einem anschließenden Rollback des Kurses über das Level hinaus. Da das Ziel der Bewegung darin besteht, eine signifikante Anzahl von Teilnehmern aus dem Markt zu „herausnehmen“, wird die Bewegung dementsprechend nach Erreichen des Ziels gestoppt und der Preis kehrt zurück. Dies kann jedoch nicht sofort geschehen, da die kaskadierende Aktivierung von Stop-Losses den Markt beschleunigen kann. Wieso denn? Für Verkäufer liegt der Stop-Loss beispielsweise hinter dem Widerstandsniveau, und die Order ist ihrer Art nach kein Limit, sondern eine Stop-Order. Wenn die angegebenen Bedingungen erreicht sind, wird sie durch eine Market-Order ausgeführt. Also:- Für den Verkäufer ist der Stop-Loss ein Kauf zum Marktpreis.

- Für einen Käufer ist Stop-Loss ein Verkauf auf dem Markt.

- Punkt 1 – genügend Liquidität (Stop-Losses) hat sich hinter dem vorherigen Tagesextrem angesammelt, damit sich der Markt auf dieses Niveau bewegen kann.

- Punkt 2 – es kommt zu einer „Punktion“ des Levels und einem anschließenden Rollback. Vielleicht war das Stop-Loss-Volumen nicht groß genug für eine starke Marktbewegung. Die Bewegung wurde nicht durch weitere Verkäufe unterstützt und ein Rollback begann.

- Punkt 3 – Hinter dem neuen Extrem des Tages haben sich neue Stop-Losses angesammelt.

- Punkt 4 – Es erfolgt ein Breakout des Niveaus und die anschließende Beschleunigung des Marktes, auch aufgrund der Aktivierung von Stop-Losses.

- Punkt 5 – Da die Bewegung jedoch nicht durch weitere Käufe unterstützt wurde, setzte ein Rollback und eine Rückkehr des Niveaus ein.

- Bei einem Breakout des Niveaus von oben nach unten werden Stop-Losses der Käufer (Market-Sell) aktiviert und somit ein großes negatives Delta auf dem Chart der Breakout-Kerze gebildet.

- Umgekehrt. Wenn das Niveau von unten nach oben ausbricht, werden die Stop-Losses der Verkäufer aktiviert (und dies sind Marktkäufe). Und in der Regel sehen wir bei der Breakout-Kerze ein großes positives Delta.

Nutzung der Areas möglicher Aktivierung von Stop-Losses

Wir haben also festgestellt, dass der Preis oft die Areas der Sammlung von Schutzorders besucht. Ein wichtiger Spieler braucht dies, um eine Position zu erobern. Das Verständnis dieser Logik wird uns Ideen geben, um in Richtung der wahrscheinlichen Marktbewegung zu handeln. Aber es ist wichtig zu verstehen, dass wir nur über den wahrscheinlichen Verlauf der Ereignisse sprechen können, was relativ gesehen in 55% der Fälle nach unseren Erwartungen eintreten kann und in 45% der Fälle – nicht. Daher muss eine gute Analyse immer durch das richtige Risikomanagement und Money-Management ergänzt werden, um erfolgreich zu handeln. Welche Maßnahmen können Sie also ergreifen, wenn Sie Areas der Aktivierung von Stop-Losses in Ihrem Handel verwenden möchten:- Bevor Sie mit dem Handel beginnen, erstellen Sie einen Plan – bestimmen Sie die möglichen Niveaus, über denen der Stop-Loss anderer Marktteilnehmer liegen kann.

- Wenn diese Niveaus durchbrochen werden und der Preis über das Niveau zurückkehrt, schätzen Sie die Indikatoren.

- Der „Volume“-Indikator sollte einen übermäßigen Anstieg des Volumen anzeigen.

- Der „Delta“-Indikator und das Cluster-Chart sollten extrem große Verkäufe anzeigen, wenn das Niveau durchbrochen wird, und große Käufe, wenn das Niveau durchbrochen wird.

- Die „Cluster Search“ und „Big Trades“ Indikatoren sollten große Volumenzuwächse anzeigen.

Schlussfolgerungen

Wenn Sie lernen, die Momente der massiven Aktivierung von Stop-Losses zu bemerken, werden Sie feststellen, dass sich der Preis oft auf einer kreisförmigen Route bewegt „von Stop-Losses der Käufer zu Stop-Losses der Verkäufer und zurück“. Dies muss im echten Handel berücksichtigt werden, auch beim Aufbau einer eigenen Strategie. Wichtig zu merken:- Platzieren Sie Ihre eigenen Stop-Losses nicht an offensichtlichen Stellen, da die Wahrscheinlichkeit eines falschen Breakouts solcher Areas hoch ist. Dann werden Sie zusammen mit einer Vielzahl anderer Händler vom Markt „entfernt“.

- Führen Sie eine tägliche Analyse möglicher Stop-Loss-Areas durch und verwenden Sie diese Informationen in Ihrem Handel.

Die Informationen in diesem Artikel sind nicht als Aufforderung zur Investition oder zum Kauf/Verkauf von Vermögenswerten an der Börse zu verstehen. Alle Situationen, die in diesem Artikel besprochen werden, dienen ausschließlich dem Zweck, sich mit der Funktionalität und den Vorteilen von ATAS vertraut zu machen.