Qué es la rentabilidad de una acción

La rentabilidad de una acción es un valor que muestra con qué eficacia ha aumentado el valor de una acción en un periodo determinado. Incluye:- la variación del precio de mercado de la acción;

- los dividendos pagados por ella.

¿Cómo se calcula la rentabilidad de una acción?

La fórmula de la rentabilidad de una acción es la siguiente: Rentabilidad de la acción = (( Precio de venta – Precio de compra + Dividendos) / Precio de compra ) × 100% Ejemplo. Supongamos que compró acciones de la empresa XYZ a 100 $ por acción. Un año después, el precio de la acción subió a 120 $, y durante el año también recibió dividendos de 10 $ por acción. Entonces, para determinar la rentabilidad de la acción, debe hacer el siguiente cálculo: Rentabilidad = (( 120 – 100 + 10 ) / 100 ) × 100% = 30%¿Qué es la rentabilidad por dividendo de una acción?

La rentabilidad por dividendo es la relación entre los dividendos anuales y el precio de mercado actual de una acción. Este indicador es especialmente importante para los inversores que buscan ingresos estables por dividendos. La fórmula de la rentabilidad por dividendo (RD) es la siguiente: RD = (Dividendos anuales / Precio de la acción) × 100% Por ejemplo, si una acción cuesta 50 $ y el dividendo anual es de 5 $, la rentabilidad por dividendo sería: RD = ( 5 / 50 ) × 100% = 10% Esto significa que, en relación con el precio actual de la acción, el dividendo rinde a los inversores un 10% anual.Tipos de rentabilidad de las acciones

La rentabilidad exigida a una acción refleja el porcentaje mínimo aceptable de rentabilidad que un inversor espera obtener invirtiendo en una acción concreta. Depende del nivel de riesgo asociado a la acción y de las condiciones generales del mercado. La rentabilidad normal de una acción se refiere a la rentabilidad media que suele esperarse de las acciones de una industria o sector concretos. Este concepto ayuda a los inversores a comparar la rentabilidad de acciones concretas con las normas generalmente aceptadas. La rentabilidad de mercado de las acciones también actúa como medida de la rentabilidad media de todas las acciones del mercado o de un segmento concreto del mercado. Este parámetro se utiliza como referencia para evaluar el rendimiento de las inversiones individuales en comparación con el mercado en su conjunto. Diferencia entre rentabilidad normal y de mercado:- rentabilidad normal de las acciones – un concepto más teórico que resulta óptimo para el análisis del historial y la previsión.

- rentabilidad de mercado – se utiliza más comúnmente para evaluar la rentabilidad de una acción concreta en un momento determinado.

Métricas de rentabilidad de las acciones

Los inversores utilizan las siguientes métricas a la hora de evaluar el rendimiento de la cartera y seleccionar acciones:- EPS (Earnings Per Share) – Beneficios por acción.

- P/E Ratio (Price-to-Earnings Ratio) – Relación precio/beneficios.

- ROE (Return on Equity) – Rentabilidad del capital.

- Dividend Yield – Rentabilidad por dividendo.

EPS (Earnings Per Share)

El EPS, o beneficios por acción, es uno de los indicadores financieros clave. Se utiliza para medir la rentabilidad de una empresa para el accionista. Este ratio muestra qué parte de los beneficios de la empresa son atribuibles a una acción ordinaria. El EPS se calcula mediante la fórmula: EPS = (Beneficio neto – Dividendos sobre acciones preferentes) / Número total de acciones ordinarias Por ejemplo, si:- los ingresos netos de la empresa fueron de 1 millón de dólares,

- los dividendos de las acciones preferentes = 200.000 $,

- y el número de acciones ordinarias = 400 mil,

- Hacer comparaciones con periodos anteriores. Los incrementos interanuales del EPS pueden indicar un aumento de la rentabilidad de la empresa, lo que suele ser visto con buenos ojos por los inversores.

- Comparar con las medias del sector. Si el EPS de una empresa es superior a la media del sector, puede indicar que es superior a sus competidores.

- Analizar de dónde procede el crecimiento del EPS. Si el crecimiento está impulsado por acontecimientos puntuales, como la venta de activos, y no refleja una mejora de la eficiencia operativa, puede ser una señal menos positiva que un crecimiento sostenido a través del aumento de las ventas o la mejora de los márgenes.

P/E Ratio (Price-to-Earnings Ratio)

La relación precio/beneficios muestra cuánto están dispuestos a pagar los inversores por cada dólar de los beneficios de una empresa. Se calcula como la relación entre el precio de mercado actual de una acción y el EPS. Ejemplo. Supongamos que la acción de una empresa cotiza a 50 $ y su EPS en el último año fue de 5 $. En este caso, el P/E Ratio se calcula como: P/E Ratio = ( Precio de la acción / EPS ) = 50 / 5 = 10.- Un P/E Ratio bajo (inferior a 10) puede indicar que la acción está infravalorada o que la empresa tiene dificultades.

- Los valores del P/E Ratio entre 10 y 20 suelen considerarse niveles de valoración «normales» o «justos» para muchos sectores, especialmente en entornos económicos estables.

- Un P/E elevado (por encima de 20) puede indicar que una acción está sobrevalorada o que los inversores esperan un elevado crecimiento de los beneficios en el futuro. Las acciones del sector tecnológico suelen cotizar con un P/E elevado debido a las expectativas de los inversores en materia de crecimiento.

Instrumentos para negociar con acciones de alto rendimiento

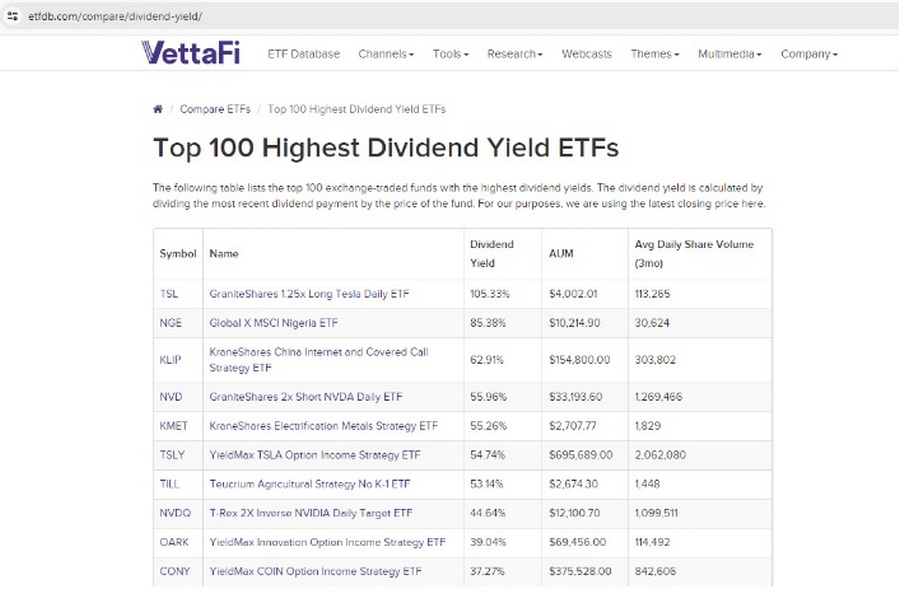

Los inversores deben utilizar instrumentos y estrategias eficaces a la hora de seleccionar acciones de alto rendimiento. A continuación presentamos tres de estos instrumentos:- escáneres de acciones de renta;

- ETF con acciones de renta;

- índices de dividendos.

Escáneres de acciones de renta

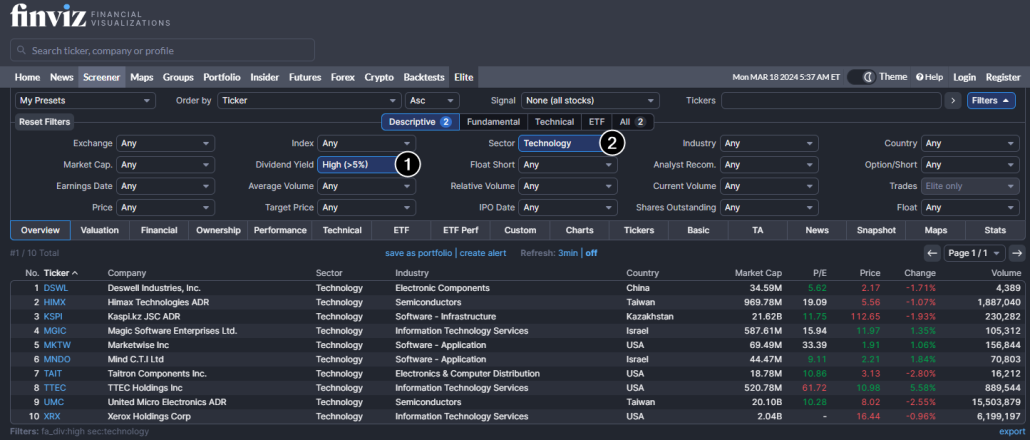

Los escáneres de acciones de renta son instrumentos especializados que permiten a los usuarios filtrar las acciones en función de diversos parámetros, como la rentabilidad por dividendo, el crecimiento de los dividendos, la afiliación al sector y otras métricas financieras. Entre los escáneres más conocidos se encuentran Finviz, Morningstar y Yahoo! Finance.

Índices de dividendos

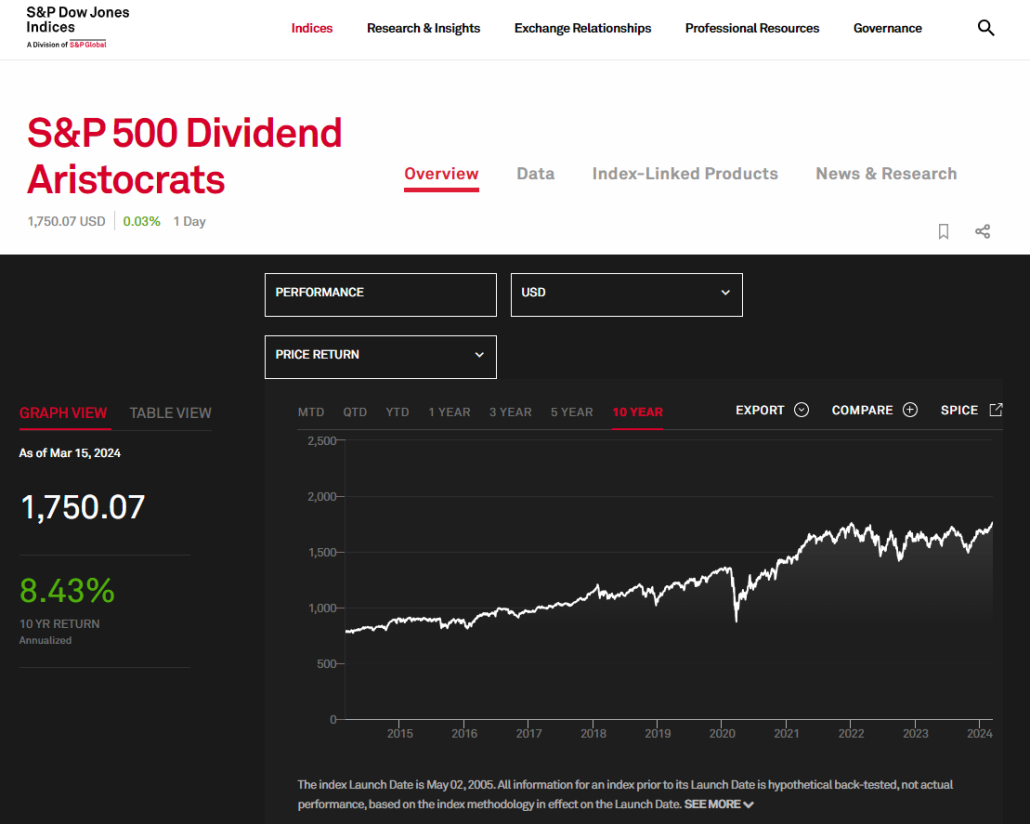

Los índices de dividendos, como el S&P 500 Dividend Aristocrats, son una lista de empresas que no sólo pagan dividendos regularmente, sino que además los aumentan con el tiempo. Estos índices se utilizan como referencia de éxito para las acciones rentables y pueden orientar a los inversores a la hora de seleccionar las acciones que deben incluir en su cartera.

Por ejemplo, si una acción forma parte del índice S&P 500 Dividend Aristocrats, significa que la empresa no sólo forma parte del índice S&P 500, sino que además ha aumentado sus dividendos. Los inversores que busquen estabilidad y crecimiento de los dividendos pueden utilizar estos índices como punto de partida para seguir investigando la rentabilidad de las acciones.

Elección del momento de compra de una acción

Dado que la fórmula para calcular la rentabilidad de una acción tiene en cuenta no sólo el nivel de dividendos, sino también la diferencia entre el precio de compra y el de venta, la elección del momento de compra es un factor importante que, en última instancia, tendrá un impacto significativo en la evaluación de la eficacia de la inversión. Los instrumentos de análisis de volumen de la plataforma ATAS le ayudarán a elegir el nivel óptimo de compra. Ejemplo. La siguiente captura de pantalla es un gráfico del precio de la acción de Verizon Communications (VZ), una empresa que genera importantes ingresos recurrentes y suele pagar elevados dividendos.

Ventajas e inconvenientes de invertir en acciones de alta rentabilidad

Tratar de invertir en acciones de alta rentabilidad (comprar títulos de empresas que pagan dividendos estables y relativamente altos) puede resultar atractivo para cierto tipo de inversores, pero como cualquier decisión de inversión, tiene sus pros y sus contras. Ventajas:- Ingresos regulares. Un flujo de dividendos puede proporcionar una fuente de ingresos constantes, especialmente durante periodos de inestabilidad económica o para inversores jubilados, por ejemplo.

- Volatilidad reducida. Las acciones que pagan dividendos regularmente suelen ser menos volátiles que las acciones growth especulativas y, por tanto, contribuyen a formar unas inversiones más estables y predecibles.

- Mejor protección contra la inflación gracias a la opción de aumentar los pagos de dividendos con el tiempo.

- La opción de reinvertir los dividendos, que ayuda a acelerar el crecimiento del capital con el tiempo.

- Oportunidades perdidas. Invertir predominantemente en acciones de alta rentabilidad puede llevar a perder oportunidades, ya que un inversor puede perderse el alto potencial de crecimiento que ofrecen las acciones de empresas de nuevas tecnologías u otros sectores de alto crecimiento.

- Potencial de crecimiento limitado: esto suele notarse en comparación con las acciones growth que son líderes del rally pero no pagan dividendos.

- Implicaciones fiscales. Cuanto mayores sean los tipos impositivos sobre los dividendos, menor será la rentabilidad real de la acción.

- Riesgo de recorte de dividendos. Si la salud financiera de una empresa se deteriora, puede reducir o incluso eliminar el pago de dividendos, lo que sin duda tendría un impacto negativo en la rentabilidad de las acciones.

Preguntas más frecuentes

¿Qué significa rentabilidad de las acciones? La rentabilidad de las acciones se refiere al beneficio global (o a la falta del mismo) que un inversor recibe por poseer unas acciones. ¿Qué muestra la rentabilidad de las acciones? La rentabilidad muestra lo bien que se han invertido los fondos. Se mide en porcentaje y tiene en cuenta tanto la ganancia (o pérdida) del cambio de precio de la acción como los dividendos percibidos. ¿Cómo se calcula la rentabilidad por dividendos de una acción en porcentaje? Rentabilidad por dividendo = ( Precio de la acción / Dividendos anuales por acción ) × 100%. Por ejemplo, si una acción cuesta 100 $ y los dividendos anuales son de 5 $ por acción, la rentabilidad por dividendo sería = ( 5 / 100 ) × 100% = 5% ¿Qué rentabilidad se considera buena? No hay una respuesta unívoca. El porcentaje que se considera una buena rentabilidad puede variar mucho en función de las condiciones del mercado, el tipo de activo y las preferencias personales del inversor. En general, una «buena» rentabilidad debería estar por encima de la inflación y de la rentabilidad media de inversiones similares. ¿Qué es una estrategia de captura de dividendos? Dividend Capture es una práctica en la que los inversores compran acciones justo antes de la fecha de cierre del registro (fecha de corte) para tener derecho a recibir dividendos, y luego venden las acciones después de la fecha de fijación de dividendos. El objetivo de esta estrategia es recibir dividendos de las acciones sin mantenerlas a largo plazo. Sin embargo, hay que tener en cuenta que el precio de la acción suele bajar después de la fecha de corte – estos y otros riesgos deben evaluarse cuidadosamente antes de utilizar una estrategia de captura de dividendos.Conclusiones

En este artículo se ha detallado cómo determinar la rentabilidad de una acción y cómo tenerla en cuenta en su inversión. Se ofrece información útil sobre la evaluación de la eficacia de invertir en acciones que pagan dividendos. Tenga en cuenta que la rentabilidad de una acción en la cartera de un inversor depende principalmente de su precio de compra, por lo que es importante:- analizar el mercado de acciones en su conjunto, la tendencia de los índices bursátiles;

- elegir cuidadosamente no sólo las acciones, sino también el punto de entrada a una posición de inversión.

La información presentada en este artículo no es un llamamiento a invertir o comprar/vender algún activo en la bolsa de valores. Todas las situaciones consideradas en el artículo están escritas para familiarizarse con la funcionalidad y las ventajas de la plataforma ATAS.