En el artículo de hoy, se agrupan Shakeout y Upthrust. Algunos podrían argumentar que la «imagen especular» de Upthrust es Spring. Una observación razonable. Sin embargo… No existe un patrón Spring en la terminología clásica del VSA. Aunque el creador del Volume Spread Analysis, Tom Williams, conocía el término Spring, nunca lo utilizó. Por lo tanto, en aras de la pureza en nuestro enfoque, hemos elegido Shakeout, que tiene características similares a Upthrust, sólo que en una forma «invertida»:

Upthrusts VSA y análisis de clústeres

El término Upthrust se basa en 2 palabras inglesas:

- Up – arriba, por encima

- Thrust – estocada, embestida, puñalada

Así que, literalmente, Upthrust puede entenderse como «estocada hacia arriba».

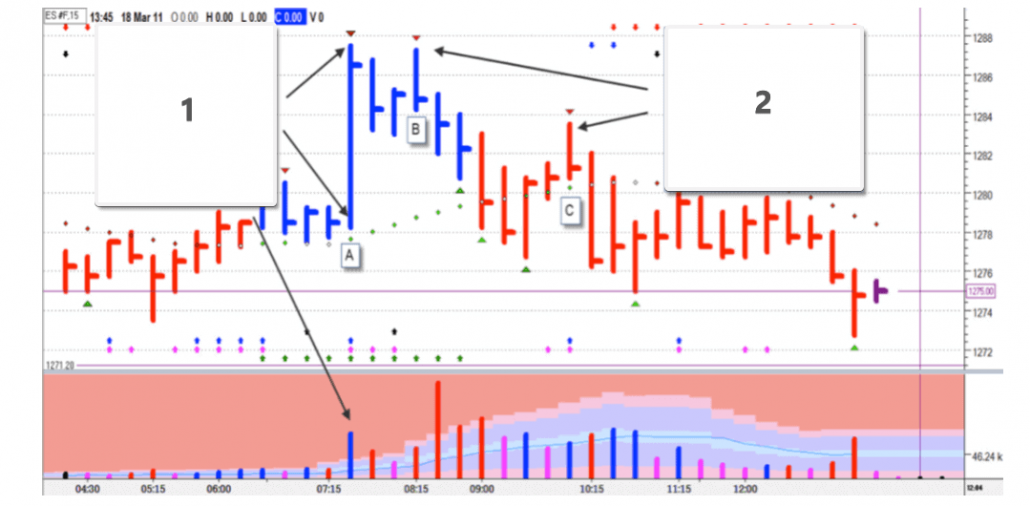

He aquí un upthrust clásico, que se da como ejemplo no por cualquiera, sino por Gavin Holmes en su libro «Trading en la sombra del dinero inteligente» (Gavin es un experto en VSA, el sucesor del maestro Tom Williams).

Cómo se describen las barras mencionadas:

- Observe el alto volumen en esta barra. La sesión aún no ha comenzado, esto es pre-market. La siguiente barra cerró a la baja, confirmando la debilidad. Tom Williams suele decir que al mercado no le gustan las barras alcistas con un volumen muy alto.

- Las barras B y C son upthrusts. Los compradores intentaron romper a niveles más altos, pero cerraron en los mínimos. Con la debilidad en el fondo vista en la barra 1, estos upthrusts proporcionan puntos de entrada razonables en el short.

Para entender mejor la naturaleza del upthrust, echemos un vistazo al gráfico de clústeres.

Upthrust en el mercado de criptomonedas

Tomemos el mercado de criptomonedas y un nuevo máximo en el par ETHUSD, datos de la bolsa BitMEX.

Este es un gráfico de ticks. Una barra horizontal (columna) muestra 10 mil trades. Este tipo de gráfico permite «alargar» los periodos de volatilidad y «comprimir» los rangos flojos. Las líneas horizontales rojas y verdes son señales del indicador Stacked Imbalance. El histograma gris de la parte inferior es el indicador de volúmenes con delta superpuesta (barras rosas y verdes).

El 8 de abril fue un día activo. Probablemente por la publicación de noticias positivas, el precio superó el nivel de 180 dólares por ETH nada más comenzar la sesión. El repunte de la actividad compradora refleja el exceso crítico de demanda sobre la oferta en la parte alta del mercado o, en otras palabras, una excitación malsana. Esto se evidencia por la activación del indicador Stacked Imbalance y la prevalencia de clústeres verdes. Sin embargo, al final de la sesión (nota: los mercados de criptomonedas se negocian las 24 horas del día, y la división en sesiones es condicional, en este gráfico cada sesión dura de 00 a 23:59), todo el progreso «alcista» fue nivelado por una ola de ventas (predominio de los clústeres rojos).

El 9 de abril es el día de la «indecisión». Permitió marcar el patrón «cuña» (líneas azules en el gráfico), característico del equilibrio a corto plazo de la oferta y la demanda.

El 10 de abril se produjeron acontecimientos interesantes, desde el punto de vista del tema del artículo:

- Falsa ruptura del nivel de resistencia. Preste atención al repunte de las órdenes de compra ejecutadas. El aumento de la actividad compradora refleja:

a) los stop-outs de los vendedores con órdenes de protección cercanas

la entrada en la trampa de «compradores de ruptura» - Presión de los vendedores. Auténtica fuerza de la oferta tras una falsa demanda. La trampa para los «alcistas» se ha cerrado de golpe, y sólo una pequeña masa superviviente de «bajistas» está viendo beneficios.

Comparando este gráfico con el de referencia de Gavin Holmes, vemos que la primera mitad del 8 de abril era la barra nº 1 que empezaba a formar una zona de debilidad; y la combinación de barras de clústeres 1+2 del 10 de abril eran los upthrusts correlacionadas con las barras bajo el número 2 del gráfico de Gavin.

Los clústeres nos permitieron ver mejor la mecánica interna de este fenómeno. Comprender la naturaleza de los upthrusts será útil para reconocerlos cuando aparezcan en el borde derecho de su gráfico.

Upthrust en el mercado del petróleo

Veamos otro ejemplo de upthrust, esta vez del mercado de futuros del crudo WTI. A continuación se muestra un gráfico de clústeres de tipo Range (cómo analizar los gráficos range) para los futuros del CL, datos de NYMEX.

En el gráfico intradiario del 9 de abril, se activan los indicadores Imbalance, Volume, Delta y se añade el indicador Cluster Search.

- Los compradores impulsaron el precio hasta un máximo cerca de 64,75 a principios de la sesión, pero la posterior oleada de ventas demostró que los vendedores tienen el poder de contrarrestar por completo el avance al alza.

- Tras dos rebotes desde el nivel de 64,35, el mercado intentó asaltar el máximo anterior. Obsérvese que:

a) se activó el indicador Imbalance,

b) los vendedores aparecieron inmediatamente, como muestran los clústeres rojos de la siguiente barra. Y el precio se precipitó a la baja con un volumen total creciente, formando un upthrust, o una falsa ruptura del máximo anterior. - Este es otro upthrust, pero los especialistas de VSA lo llaman «oculto». La peculiaridad del upthrust oculto es que no realiza una falsa ruptura por encima del máximo local, sino que puede formarse en el nivel de resistencia sin actualizar el máximo. En este lugar Cluster Search mostró la actividad de los compradores. Probablemente, fueron los vendedores los que salieron de shorts y abrieron posiciones en la ruptura del nivel de 64,35.

¿Cómo operar los upthrusts?

Desafortunadamente (o afortunadamente), no existe un enfoque universal y único. Upthrust es uno de los instrumentos en el kit de un trader profesional. El modo en que usted lo utilice personalmente dependerá de su estilo de trading, su perfil de riesgo personal, los mercados elegidos y otros factores.

Pero para evitar ser un «acuario vacío» en este artículo, pensemos en una idea concreta.

Supongamos que un trader de petróleo ha fijado la formación de un upthrust consistente en dos barras por encima del nivel de 64,75 en el punto 2. Entra en short después de cerrar la segunda barra, digamos, al precio de 64,67. Coloca un stop de protección detrás de la parte superior del upthrust en el nivel de 64,84 (17 pips).

¿Dónde colocar el take? El trader razonó que si fija una falsa ruptura al alza, el precio no está preparado para superar la resistencia. Entonces debería esperarse una ruptura del soporte. En el análisis clásico existe la tesis de que después de la ruptura del rango, el precio con una alta probabilidad está listo para pasar la distancia igual al valor del rango que se rompió.

Entonces el nivel de take profit TP = 64.35-(64.75-64.35) = 63.95, o 72 pips desde el punto de entrada en short 64.67. Relación riesgo/beneficio = 1:4. Una idea que funciona, ¿verdad? Y por cierto, el precio del petróleo en este caso concreto alcanzó el take 4 horas después del upthrust.

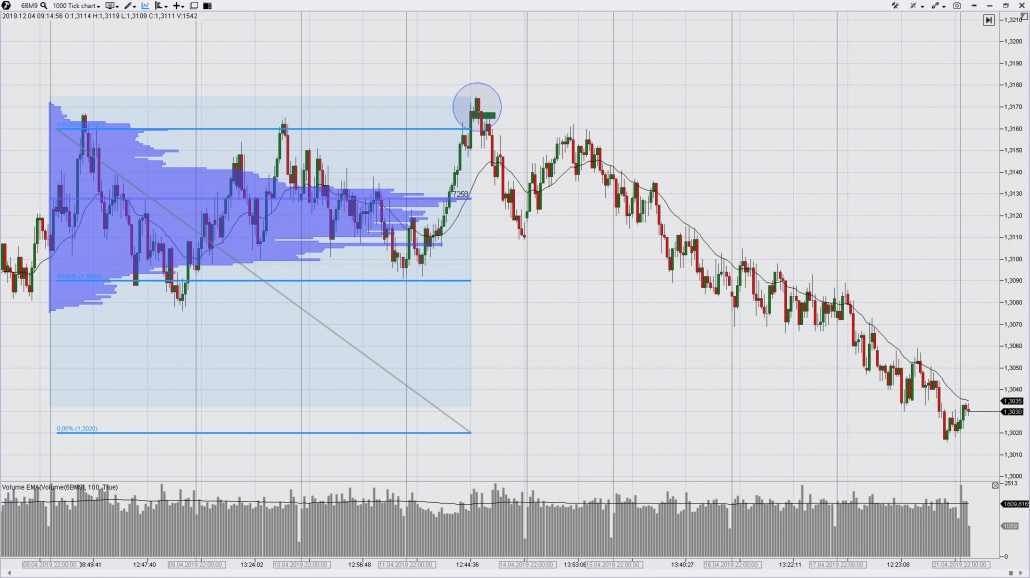

Tales setups no son raros, y como bono – abajo hay 2 gráficos del mercado de futuros de la libra esterlina, sin comentarios detallados.

Primer gráfico – muestra el panorama general:

- formación de rango 1.3160-1.3090

- falsa ruptura – upthrust (prestar atención a la activación del indicador Imbalnce)

- ruptura bajista del rango

- consecución del objetivo en 1,3020. El objetivo se calcula según el principio expuesto anteriormente.

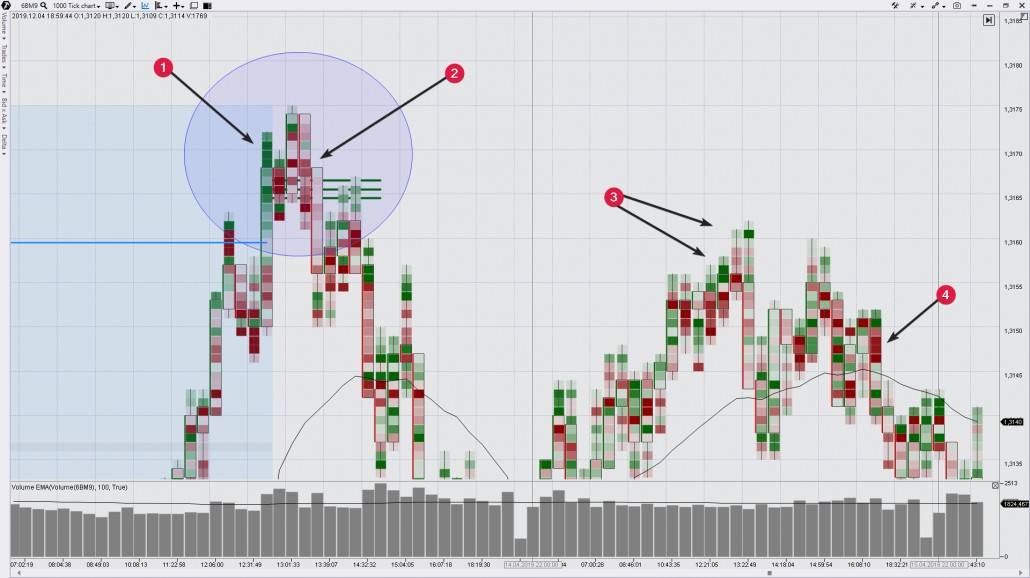

El segundo gráfico es el momento del upthrust en detalle en el gráfico de clústeres:

- Activación de los stop-loss de los «bajistas» y entrada de los «alcistas» que negocian las rupturas

- Ventas profesionales. Los impulsos 1+2 forman un upthrust.

- Prueba del upthrust al día siguiente.

- Ventas profesionales.

Averigüe dónde podría estar una entrada en short, calcule la relación riesgo/beneficio. Debería gustarle. Descargue ATAS, quizás ahora mismo se esté formando un set-up rentable basado en el upthrust.

Upthrust. Conclusión

Resumamos brevemente. Upthrust – ¿qué es?

- El precio sube rápidamente, pero luego cae para cerrar la barra en o cerca de los mínimos. La barra se asemeja a un poste de telégrafo.

- Un upthrust se produce normalmente con un spread amplio o medio.

- El upthrust es una maniobra rentable de los creadores de mercado para atrapar los stops de los que están en posiciones cortas y tender una trampa a los que son imprudentes comprando.

- Los precios suelen subir en la apertura de la sesión y con las buenas noticias.

- Un volumen alto indica venta por parte de los profesionales, mientras que un volumen bajo muestra su falta de interés en una subida de precios.

- Los upthrusts verdaderos se producen cuando hay debilidad en las barras anteriores. Por ejemplo, los lugares lógicos para un upthrust son la fase final de la etapa de distribución, o una prueba de un nivel de resistencia.

- Los upthrusts se producen en todo tipo de gráficos, diferentes marcos temporales y mercados.

Y por cierto, el upthrust es una de las señales favoritas del experto en VSA Sebastian Manby.

Esperamos que todo haya quedado claro con los upthrusts. Pasemos a los shakeouts.

Shakeouts VSA y análisis de clústeres

El término Shakeout se basa en 2 palabras inglesas:

- Shake – agitar, sacudir.

- Out – fuera, más allá, fuera de aquí.

La traducción establecida es la palabra «sacudida». Y el significado de esta palabra refleja bastante la mecánica que ocurre detrás de las formaciones de velas. Los grandes jugadores suelen utilizar los shakeouts para sacudir a los tenedores débiles de un mercado alcista prometedor.

Al igual que los upthrusts, los shakeouts se producen en todo tipo de gráficos, diferentes marcos temporales y mercados. En el VSA clásico, los shakeouts reciben mucha atención porque son muy característicos de los mercados de valores en los que operaba Tom Williams, el creador del Volume Spread Analysis.

A continuación se muestra un gráfico semanal del índice Dow Jones y un ejemplo clásico de un shakeout. El shakeout está indicado por la primera flecha.

Ese día, el 6 de mayo de 2010, el precio de las acciones en el mercado bursátil estadounidense comenzó a caer precipitadamente. No había razones fundamentales para ello. Los expertos y analistas de los medios financieros sólo especulaban.

«¿Qué significa esto?» – preguntó Gavin Holmes a Tom Williams, mostrando un gráfico de precio y volumen. «Un Shakeout gigante», respondió el creador del VSA. Había visto bastantes shakeouts en su carrera.

Aquella caída fue llamada Flash Crash (en la traducción del inglés – colapso relámpago), y se convirtió en un nombre común. Si busca en Google imágenes de Flash Crash, encontrará toda una biblioteca de posibles shakeouts.

La esencia de un shakeout VSA. Una sacudida se diseña en un mercado fuerte para reducir el número de seguidores que capitalizan la revalorización de un activo. Una caída inesperada y acelerada del precio, como un trueno, incita a muchos pequeños traders a vender en pánico las posiciones existentes. Al flujo de ventas se suman muchos compradores de stop-loss. Esta avalancha de órdenes de venta de activos que caen de precio es una oportunidad afortunada para los traders profesionales que saben que la situación actual es una manipulación temporal.

Durante un shakeout VSA, un activo pasa de poseedores débiles a poseedores fuertes. Observe el volumen y la progresión bajista en las barras indicadas por las flechas. Tras el shakeout en la primera flecha, la presión vendedora disminuye constantemente. Esto puede verse por la disminución del volumen en las barras rojas descendentes, y la reducción de las rupturas (cada nuevo mínimo es sólo una penetración a corto plazo por debajo del mínimo local anterior).

Este agotamiento de la presión vendedora indica que el proceso de cambio de titularidad de los valores ha concluido. Una multitud de pequeños traders presa del pánico ha transferido sus activos a manos de jugadores profesionales.

Consideremos varios shakeouts utilizando los instrumentos de análisis de clústeres de la plataforma de trading y análisis ATAS.

Ejemplo. Shakeout en el mercado del oro

Tomemos un gráfico de clústeres de futuros del oro, periodo diario.

El viernes 1 de marzo, el oro inició una caída vertiginosa. No hay compras durante casi todo el descenso, de 1310 a 1290. Los analistas atribuyeron la caída a la fortaleza del dólar, el crecimiento de los mercados de valores, la presentación de informes del instituto ISM.

Una caída tan rápida sobre el fondo de información negativa formó una presión psicológica sobre los traders, que duró todo el fin de semana. Y ya el lunes, después de haber visto los signos de la continuación de la disminución, los traders se dieron por vencidos y comenzaron a:

- vender oro, abriendo shorts

- cerrar longs.

Pero, lo que dice el gráfico.

El lunes, el volumen de negociación fue 2 veces superior a la media, aunque el avance bajista no fue tan dramático. Los clústeres indican la aparición de compras («ladrillos» verdes bajo el nivel de 1290). Esta fuerza latente se confirmó con la ausencia de descensos los días 5 y 6. Y el intento de los «bajistas» de reanudar la dinámica descendente el jueves 7 de marzo mostró la ausencia de ofertas. Y ya el viernes 8 de marzo, el oro empezó a repuntar con un volumen creciente (pero no en extremos), lo que es un indicio alcista.

Obsérvese que el perfil muestra un pico de actividad por debajo del nivel de 1290. Sin duda, estos volúmenes deben estar reflejando la transición de los «contratos de oro» de las manos de tenedores débiles a los bolsillos de los profesionales.

La subida continuó la semana siguiente, a partir del 11 de marzo. Así pues, el comportamiento acumulado del mercado en la primera quincena de marzo nos deparó un gran shakeout con una falsa ruptura del nivel psicológico de 1.300$.

Y por cierto, la barra del 14 de marzo tiene todos los motivos para llamarse a sí misma un shakeout intradiario.

Ejemplo. Shakeout en el mercado de criptomonedas

Desde finales de 2018, el mercado de criptomonedas ha estado en alza. No nos comprometemos a afirmar que esto es «volar a la luna», pero sin embargo: más 70% desde el mínimo de diciembre de 2018 hasta el máximo actual de abril de 2019 es un hecho alcista que no se puede descartar.

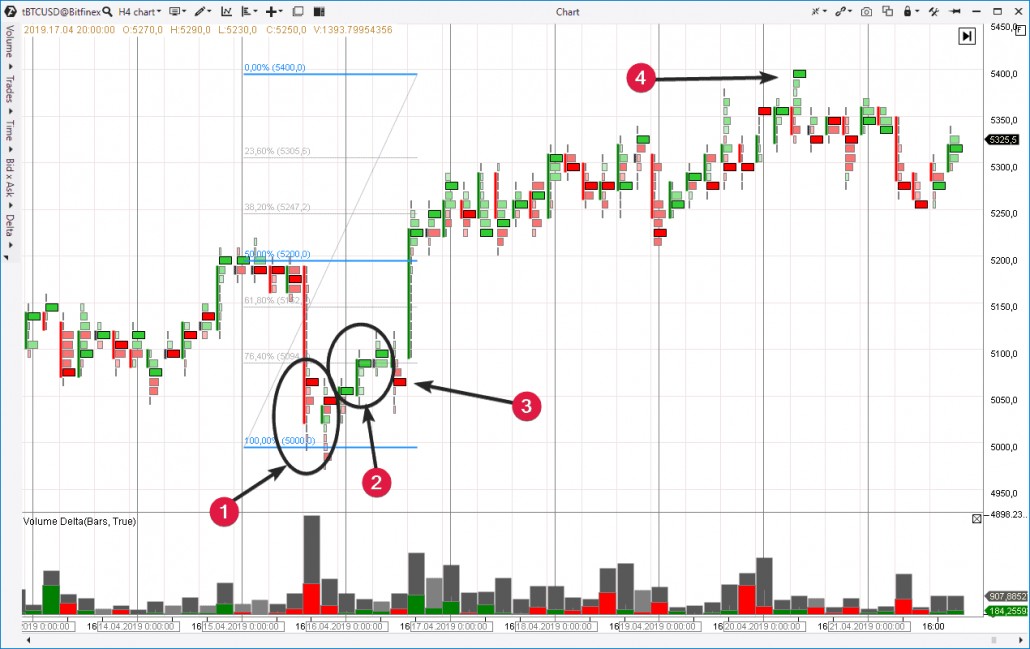

Dentro de este rally, es muy probable que el analista de VSA encuentre shakeouts en los marcos temporales inferiores. Tomemos un gráfico fresco de 4 horas de BTC. Mediados de abril demuestra un patrón que tenemos derecho a considerar como un ejemplo de un shakeout.

El día 15 (posiblemente con el telón de fondo de noticias negativas), el precio comenzó a bajar a un ritmo acelerado desde el nivel de 5200. Esto desencadenó una oleada de ventas (1). Por un lado, las órdenes SELL ejecutadas reflejan la activación de los stop-loss de los compradores. Por otro, la entrada en shorts de los «bajistas» emocionales.

Sin embargo, al día siguiente, tras la falsa ruptura del nivel redondo 5000 que marcaba el fondo del shakeout, los clústeres se volvieron verdes. Vemos una preponderancia de (2) órdenes BUY ejecutándose en la bolsa. Se trata de una auténtica demanda de traders profesionales que ven un potencial alcista a corto plazo. Hemos tenido un shakeout VSA que ha durado 2 días.

De hecho, tras una pequeña trampa para los bajistas (3), el precio de la moneda superó rápidamente el máximo del shakeout y se consolidó por encima del nivel de 5200.

Cómo operar los shakeouts

No hacemos recomendaciones garantizadas de que el comercio de los shakeouts le hará ganar mucho dinero rápidamente. El trading es un negocio altamente competitivo y los beneficios no se dan fácilmente. Sin embargo, para aumentar el valor práctico del material, he aquí algunas inferencias racionales de sentido común.

Cuando sienta que los ánimos de pánico se han disipado, y el gráfico confirma la entrada de compradores – se abren las oportunidades de entrar en longs en armonía con los traders profesionales.

Por ejemplo, si compró a 5050, su orden de protección puede establecerse por debajo de 5000 – esta zona ya ha sido «limpiada» de stops de compradores, y la probabilidad de entrar en el mismo embudo es baja.

El objetivo es el tamaño del shakeout pendiente al alza desde su máximo. Esta es la misma lógica que se describió para upthrust, pero en una imagen especular. Obtenemos un nivel de take de 5200+(5200-5000)=5400, y una relación riesgo/beneficio de 50:150, o 1 a 3, que es aceptable en el trading como proporción recomendada clásicamente.

Observe que el nivel de Take Profit se alcanzó (4) el 20 de abril.

Descargue ATAS y analice los siguientes shakeouts:

- mercado del petróleo, mediados de febrero de 2018

- mercado bitcoin, mediados de septiembre de 2017

- la falsa ruptura del nivel 1400 en el mercado de valores AMZN a finales de marzo y principios de abril de 2018. Así como un día aparte el 22 de junio de

RESUMEN

Los upthrusts y los shakeouts están diseñados esencialmente para demostrar una falsa dirección del mercado.

Los upthrusts comienzan con rachas alcistas aparentemente fuertes, rápidas y de gran volumen. Posteriormente, sin embargo, los compradores descubren que entraron en longs en el punto más alto del mercado.

Lo contrario también es cierto para los shakeouts, cuando los vendedores se dan cuenta de que, bajo la presión de las emociones y las noticias, se han deshecho situacionalmente de un valor realmente fuerte de la cartera a un precio bajo.

No deje que el traicionero mercado le engañe. Descargue ATAS y utilice los clústeres.

Con ellos, el análisis de volumen y la aplicación de patrones VSA se vuelven más eficientes, porque el programa le proporciona una forma cómoda de ver los datos de la actividad comercial con una división en compra y venta en cada nivel. Utilizando ATAS, podrá construir su estrategia para obtener beneficios donde otros salen con stop losses.

La información presentada en este artículo no es un llamamiento a invertir o comprar/vender algún activo en la bolsa de valores. Todas las situaciones consideradas en el artículo están escritas para familiarizarse con la funcionalidad y las ventajas de la plataforma ATAS.