Achat et vente de modèles de point culminant

A lire aujourd’hui :

- quels sont les modèles Climax d’achat et de vente de VSA ;

- la mécanique interne des ventes de panique et des achats euphoriques ;

- comment détecter les modèles de point culminant d’achat et de vente VSA dans le graphique ;

- recommandations commerciales.

Ceci est le troisième (et non le dernier) article de la série VSA et analyse de cluster.

Alors, quels sont les modèles d’achat et de vente Climax de VSA ? Le point culminant de l’achat a lieu au plus haut du marché et le point culminant de la vente – au plus bas. En général, ces modèles VSA sont « frères », car les processus, qui ont lieu sur le marché dans ces cas, sont le reflet les uns des autres. Et la principale caractéristique spécifique, peut-être, est que la force motrice du point culminant de la vente sont des émotions humaines telles que la panique et la peur. Alors que le point culminant de l’achat est motivé par la cupidité et le gain facile.

Considérons les deux modèles dans différentes variantes un par un. Nous commençons par la panique.

Point culminant de la vente VSA

L’action General Electric s’est négociée de manière stable à environ 30 USD par action en 2016. Cependant, quelque chose s’est mal passé l’année suivante et la bourse a été fermée, en décembre 2017, au niveau de 17,45 USD par action ou -44% par rapport au prix. fin décembre 2016, ce qui était un très mauvais résultat, compte tenu de la tendance haussière mondiale du marché boursier en 2017.

La situation s’est encore aggravée en 2018 et l’action GE a atteint 6,66 USD par action au plus bas de décembre. Le public a paniqué (« GE coûte 6,66 USD – ce stock va en enfer ! ») et a vendu les stocks de GE à toute vitesse

Ce que le graphique nous dit (le délai est de 1 mois). Regardez les volumes de transactions et la dynamique des prix. Les volumes de novembre ont atteint des valeurs extrêmement élevées (plus de 2 fois supérieures à la moyenne). Si ce volume représentait une véritable faiblesse et pression des vendeurs, pourquoi le prix s’est-il rétabli en janvier 2019 dépassant le plus haut de novembre 2018 ? Peut-être que la panique a été achetée au plus bas. Cette hypothèse est confirmée par notre « vieil ami » – le modèle VSA Bag Holding – une barre étroite de décembre sur un volume extrêmement élevé (lire à propos de Bag Holding dans le premier article).

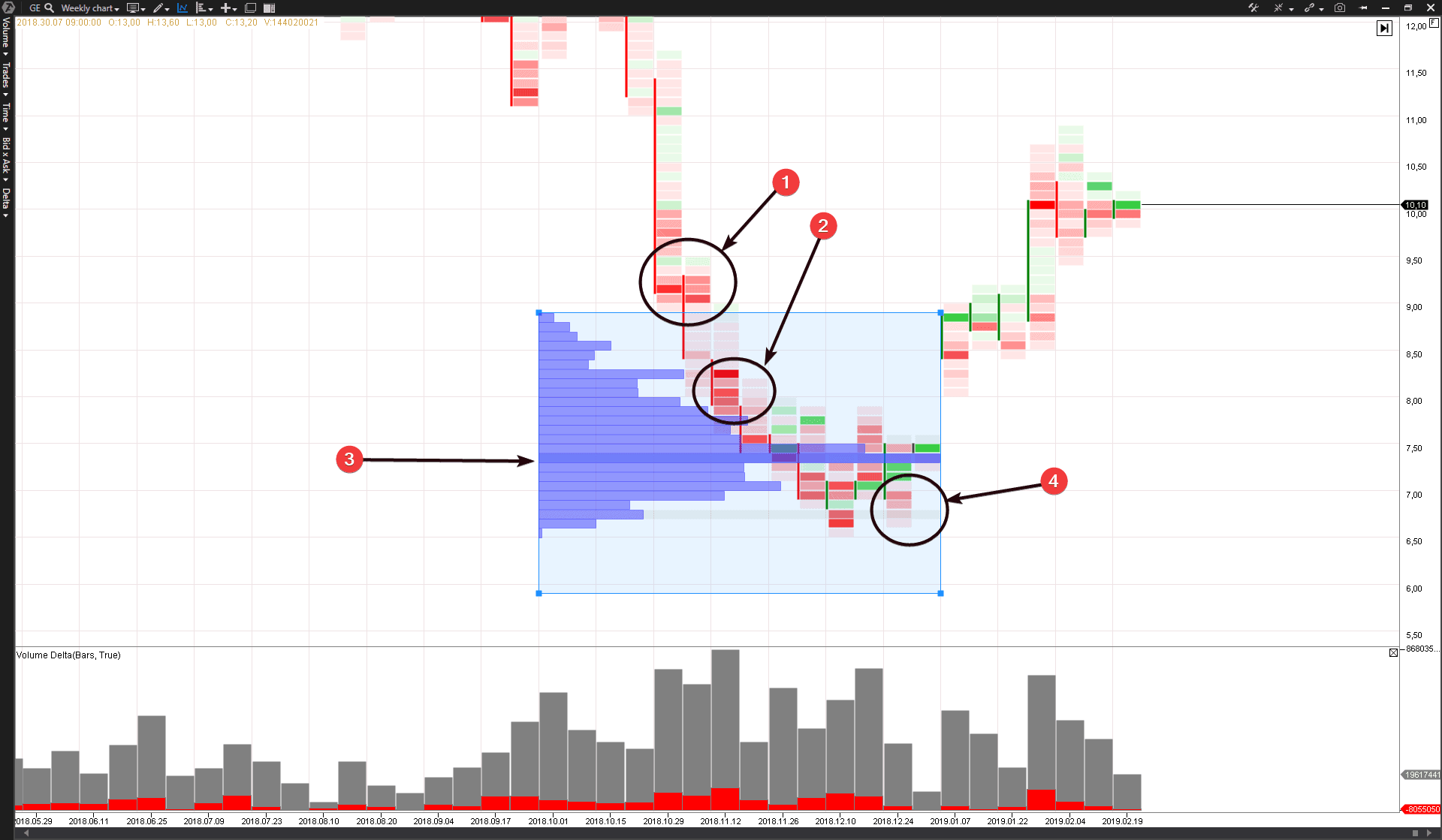

Considérons cette situation plus en détail sur une période hebdomadaire, en utilisant le type de cluster d’un graphique dans la plate-forme ATAS.

Les nouvelles du 30 octobre étaient terribles, puisque les bénéfices s’élevaient à -2,62 au lieu des +0,13 attendus par action. Depuis lors, le marché a plongé dans les profondeurs de la dépression à une vitesse effrayante.

Ce que les clusters nous disent :

- pression des vendeurs – cassure du niveau de 9 USD par action ;

- pression des vendeurs – cassure du niveau de 8 USD par action ;

- La pression des vendeurs a fait chuter les niveaux de support et le public a abandonné le dernier espoir de reprise. Et le grand intérêt, qui n’a pas d’émotions et connaît la vraie valeur du stock, a décidé que la situation était favorable à l’accumulation. Il est entré sur le marché et a commencé à acheter le stock limite d’achat au niveau de 7,40-7,50. Un splash d’activité dans le profil du marché en témoigne. Il est intéressant de noter que, lorsque les indices généraux du marché boursier étaient au plus bas vers la mi-décembre, l’action GE a refusé de descendre vers un nouveau plancher ;

- La panique s’est engouffrée. La pression des vendeurs était épuisée et il y a un déficit de vendeurs sur le marché (en savoir plus sur le manque d’approvisionnement dans l’article No Supply). Notez que les clusters verts sont devenus plus lumineux. Les acheteurs proactifs sont revenus sur le marché. Ils ont réalisé que la panique s’est calmée et que le titre est sous-évalué et offre une opportunité d’investissement au plus bas.

Soit dit en passant, le baron Rothschild, un noble britannique du XVIIIe siècle et membre de la famille bancaire Rothschild a déclaré que « le moment d’acheter, c’est quand il y a du sang dans les rues ». Selon certaines sources, la phrase originale était « Achetez quand il y a du sang dans les rues. Même si le sang est le vôtre. Peut-être, il voulait dire paniques mondiales.

La paniquet est un phénomène assez fréquent dans l’histoire des marchés financiers.

Vendre Climax sur le marché financier a été décrit en détail pour la première fois par Richard Wyckoff

Vérifions la source originale. Comme nous l’avons déjà dit, VSA est un dérivé de la méthode Wyckoff. La stratégie Volume Spread Analysis est née du fait que son auteur, Tom Williams, a suivi une formation au Stock Market Institute, où ils enseignent l’analyse de marché selon la méthode de Richard Wyckoff. Et voici ce que Richard Wyckoff écrit sur les ventes de panique dans son cours d’investissement et de négociation d’actions, connu sous le nom de méthode Wyckoff :

Le point culminant de la vente est causé par une vente panique d’actions (offre) du public et d’autres détenteurs faibles, qui est comparée aux achats (demande) de :

- opérateurs expérimentés;

- des intérêts majeurs et des sponsors de diverses actions, qui voient maintenant une merveilleuse opportunité de couvrir des shorts à bas prix, qu’ils ont vendus plus haut.

Ainsi, les actions entrent en de bonnes mains pour une période courte ou plus longue. L’augmentation anormale des volumes est l’un des symptômes indicatifs du point culminant des ventes, car la demande et l’offre devraient toutes deux augmenter fortement dans ces conditions. Cependant, l’offre est de mauvaise qualité maintenant, alors que la demande est de bonne qualité, et, comme la puissance d’approvisionnement sera épuisée plus loin, le rallye technique suivra.

Les achats des opérateurs lors d’un point culminant de vente servent à soutenir temporairement les prix et à contrôler la panique ou à soulager la situation de stress. Ce support boursier sera renvoyé au marché à la toute première possibilité, en règle générale, lors d’un rebond technique, qui suit généralement le point culminant de la vente. Ces ventes et d’autres rebonds pourraient augmenter suffisamment l’offre du marché pour réduire les prix jusqu’aux creux du jour culminant et entraîner une nouvelle réduction, c’est-à-dire un renouvellement de liquidation.

D’un autre côté, si une réaction secondaire suit un rallye technique et que les prix restent au plus bas ou au-dessus d’eux, alors que le volume diminue considérablement, nous avons une indication que la liquidation est terminée et que le support revient sur le marché.

Wyckoff écrit également que les points culminants de la vente ont lieu à différentes échelles – à la fois sur des périodes quotidiennes/hebdomadaires et à court terme.

Il convient de noter que les mêmes principes, qui sont appliqués aux grandes fluctuations, sont également appliqués aux petites actions et aux vagues d’achat et de vente intrajournalières.

Considérons les ventes intrajournalières de panique sur le marché à terme S&P-mini.

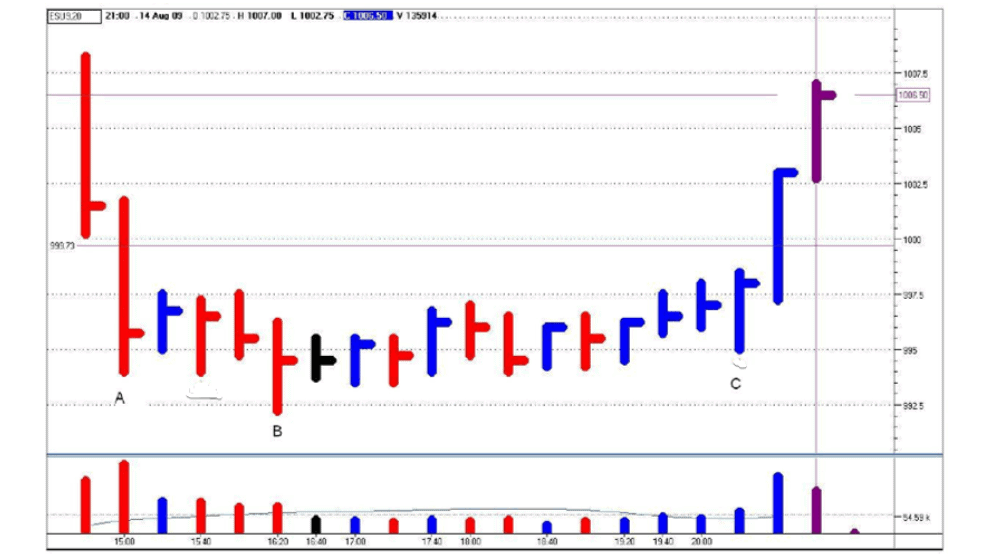

C’est un graphique de 20 minutes de Tom Williams. Voici ce que le développeur VSA écrit à propos de la situation, qui a eu lieu sur le marché le 14 août 2009.

La barre A est un point culminant de vente. Les traders commencent à paniquer sur les fortes baisses de prix, surtout si leurs positions sont du mauvais côté du marché. C’est pourquoi ils lancent des ventes de panique au bar A. Les professionnels diront : « Merci. Nous allons tout racheter ici et faire des bénéfices ». Cette panique de vente a poussé le marché de côté.

Un autre exemple de vente Climax

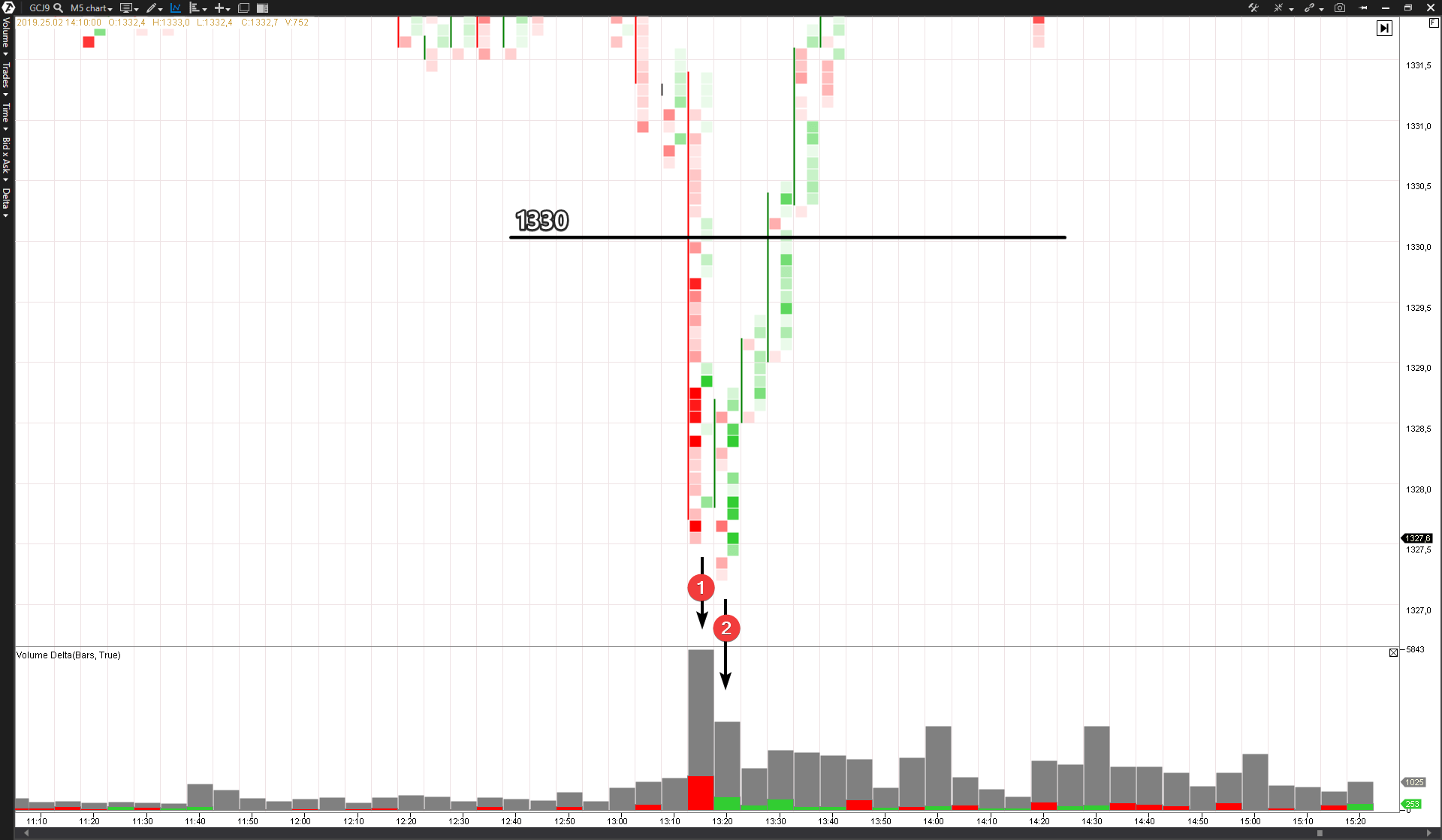

Considérons la panique intrajournalier sur le marché de l’or le 25 février 2019, sur le marché à terme de la bourse COMEX (en savoir plus sur le marché à terme de l’or).

L’or s’est échangé dans une fourchette dans l’après-midi de ce jour-là, lorsque « tout à coup » le prix a brusquement franchi le niveau de support de 1330 et s’est précipité vers le bas. Les traders, très probablement, n’avaient pas la moindre idée de la raison pour laquelle cette forte réduction s’est produite, ont commencé à fermer des positions longues (manuellement ou par stop loss) et à ouvrir des positions courtes à la hâte. Ils pensaient : « Nous apprendrons bientôt ce qui s’est passé ». Les clusters rouge vif sur la barre 1 témoignent de la pression de vente.

Cependant, tout a changé à la barre 2 – tout comme dans un blockbuster passionnant. Le delta est devenu vert et les acheteurs proactifs ont décidé que l’or était sous-évalué et ont fourni un soutien, rachetant la totalité de l’offre qui était sur le marché à ce moment-là. Le prix a cédé et a augmenté. Ce changement de comportement du marché a marqué l’achèvement de la panique inattendue (intentionnellement organisée ?).

Nous n’avons considéré que quelques exemples.

Vous ne devriez pas vous attendre à ce qu’un Selling Climax ressemble à un autre. Vous pouvez observer les mêmes caractéristiques de base, mais l’heure et la valeur du mouvement des prix et du volume des transactions, ainsi que le degré et la séquence des barres de prix, seraient presque toujours différents. Richard Wyckoff

Un autre exemple de Selling Climax peut être trouvé dans l’article précédent – VSA et analyse de cluster. Aucune demande et aucune offre – dans le dernier graphique ADAUSD (cas A). Vous pouvez trouver plus d’exemples sur n’importe quel marché. Effectuez une recherche et une étude de Selling Climax avec l’aide d’ATAS – la plate-forme la plus avancée pour l’analyse de cluster des échanges commerciaux.

VSA Achat Climax. Exemples.

Avant d’analyser des exemples pratiques, familiarisez-vous avec la description du modèle VSA Buying Climax, fournie par un expert VSA, Philip Friston.

L’achat de Climax est une barre avec un volume élevé à très élevé, fermé au milieu. Il identifie les ventes professionnelles et montre que l’offre a dépassé la demande. Pour vendre, les spécialistes doivent décharger sur le marché en croissance, en vendant. S’ils avaient vendu des barres vers le bas, les prix auraient baissé trop vite contre eux. Cette barre devrait atteindre de nouveaux sommets.

Le mouvement haussier aurait dû être plus tôt. En fin de compte, « la foule » perd le contrôle de peur de perdre des prix plus élevés et achète sur le flux de bonnes nouvelles. Les groupes professionnels vendront lors de ce comportement insensé des acheteurs.

Une barre vers le bas pour confirmer le point culminant de l’achat devrait être la suivante. Regardez plusieurs barres suivantes pour confirmation. Attendez-vous à voir une reprise et une absence de demande. Les prochaines barres vers le haut sur un volume élevé, fermées au milieu, peuvent confirmer la faiblesse. N’oubliez pas que les professionnels pourraient avoir plus d’ordres de vente dans leurs réserves. À cette fin, ils auraient besoin de soutenir le marché dans une fourchette. Si vous voyez des barres descendantes avec un faible volume (pas d’approvisionnement) ou un volume extrêmement élevé (shakeouts ou ventes de panique mineures), fermées au milieu, cela signifie que le marché n’est pas prêt à chuter.

L’achat de Climax peut s’avérer n’être qu’un arrêt intermédiaire. Les barres ascendantes sur un large écart avec un volume élevé (volume engloutissant l’offre), fermées au-dessus du sommet précédent, représentent la force.

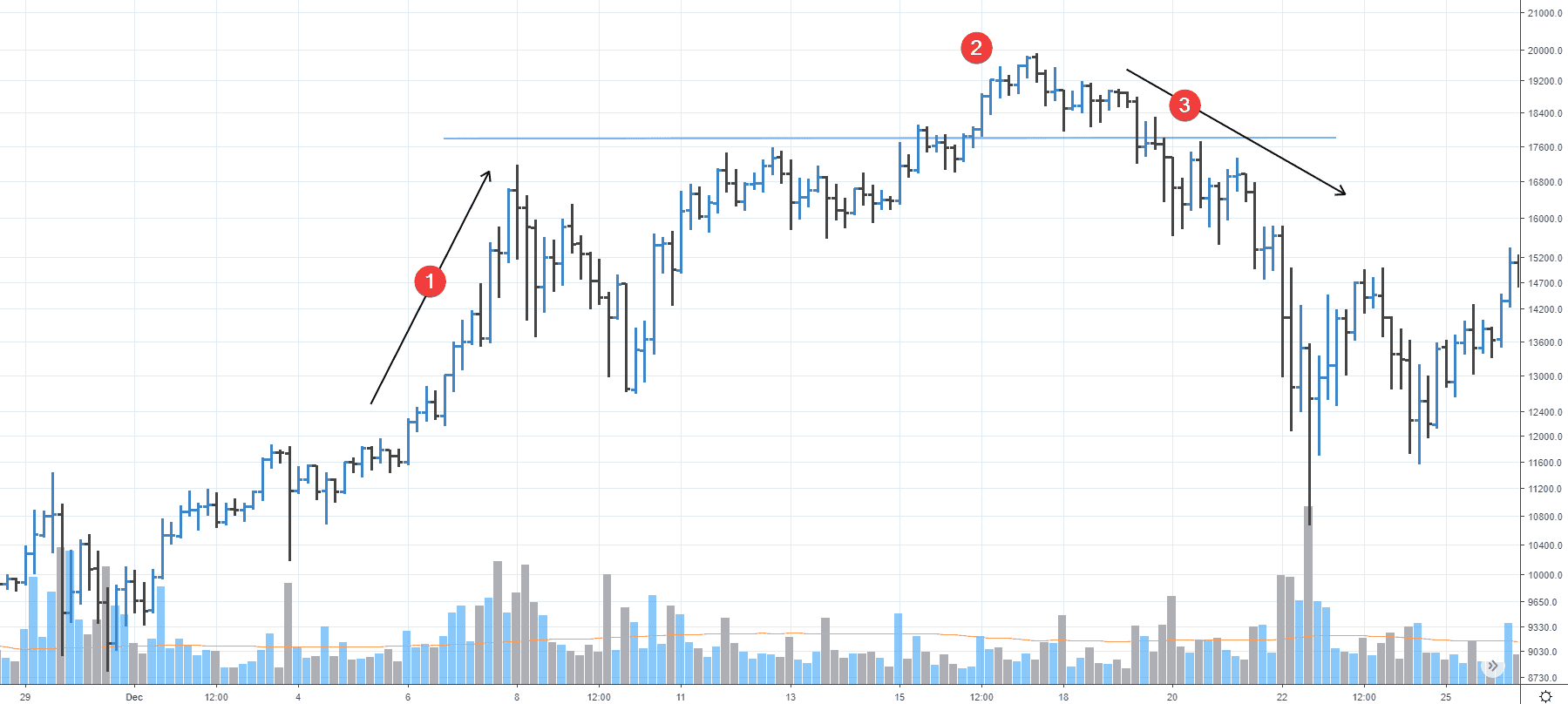

Philip a mentionné une bonne nouvelle, qui accompagne souvent le point culminant des achats. C’est pourquoi le premier exemple de Buying Climax daterait de décembre 2017, lorsque le monde entier était obsédé par les crypto-monnaies.

- L’achat de Climax a lieu sur la vague marquée d’une flèche A (7-8 décembre). Notez le large mouvement des prix. L’amplitude fulgurante du prix whipsaw est un signe d’activité professionnelle.

- Le pic de rupture des 7 et 8 décembre se produit, très probablement, par inertie. Le volume des échanges n’est pas élevé au cours coté au-dessus du sommet de la vague 1. C’est un signe de déficit des acheteurs.

- La vague descendante va de pair avec l’augmentation du volume, ce qui indique l’humeur baissière. La pression des vendeurs témoigne d’une « douche froide », qui a éteint le marché, chauffé à des températures volcaniques.

Notez que le point culminant d’achat n’est pas nécessairement le point culminant. De plus, en règle générale, plusieurs efforts de rupture infructueux, entrepris afin d’attirer plus de public dans les achats et de couvrir les arrêts rapprochés des « early bears », ont lieu après des volumes extrêmes sur une croissance galopante des prix.

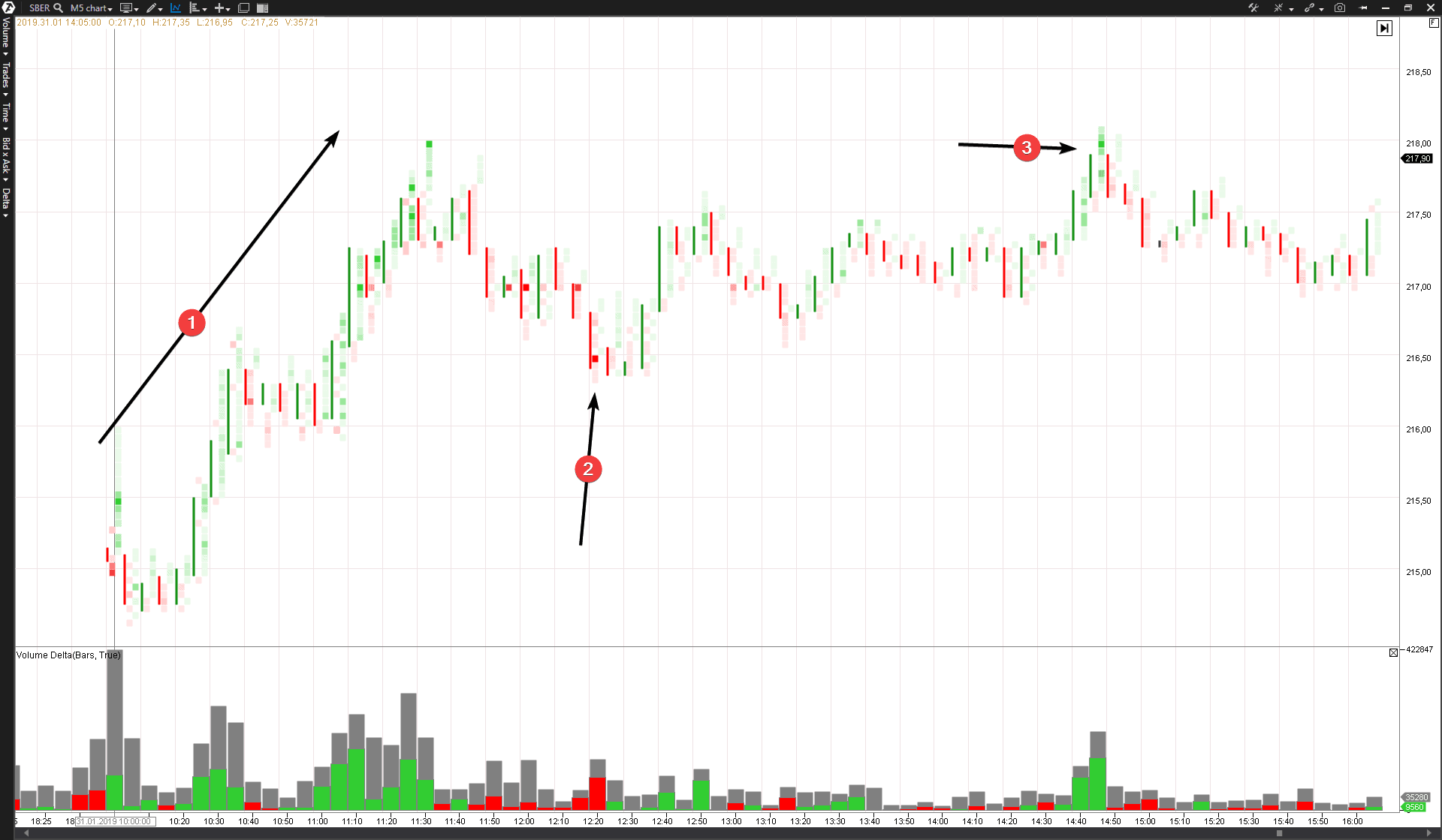

Acheter Climax sur le marché boursier de la Caisse d’épargne

Un autre exemple du marché boursier russe. Le négoce des actions de la Caisse d’épargne a été ouvert le 31 janvier à 215,17 RUB par action, renouvelant des sommets de plusieurs mois. Le prix a activement augmenté après l’ouverture. Cela ressemblait à un marché haussier typique. Tout était merveilleux sauf un « mais ». C’était un tome. Le graphique à barres du volume nous indique que le volume des transactions au cours des 2 premières heures était de près de 8 milliards de roubles, ce qui était plus de 2 fois supérieur au niveau d’activité moyen.

Regardons le graphique de cluster du type BidxAsk Ladder.

- C’est une vague très haussière pendant les premières heures de négociation. Notez les clusters- ils sont pratiquement tous verts. Le delta montre l’excès d’achats sur les ventes dans plus de 2 fois. Le public a activement acheté le stock comme des hot-dogs. Mais qui était le vendeur ? Les traders professionnels ont profité d’un moment favorable pour clôturer des positions longues en utilisant des ordres de vente limités au-dessus du prix actuel du marché. C’est la vague Achat Climax.

- Les professionnels ont temporairement soutenu le titre afin d’exécuter davantage d’ordres d’achat.

- Il s’agit d’une fausse cassure, qui a juste taquiné les acheteurs et couvert les ordres stop de clôture des premiers vendeurs.

Le marché a encore entrepris plusieurs efforts pour dépasser le sommet du 31 janvier au matin, mais tous les efforts ont échoué. Deux semaines plus tard, le 14 février, le SBER s’échangeait à moins de 205 roubles par action.

Il est important de comprendre que le point culminant d’achat n’est pas une barre individuelle mais un processus complexe, qui peut durer plusieurs barres. Il démarre la phase de distribution et constitue le pic du marché lorsque les traders professionnels vendent les papiers précédemment achetés, en utilisant une puissante éclaboussure de l’activité d’achat de la part de plusieurs acteurs mineurs du marché.

Un Climax pourrait être complété en une journée ou réparti sur plusieurs jours et le volume pourrait atteindre des valeurs inhabituelles un jour où un point extremum est enregistré ou plusieurs jours avant ce sommet. Richard Wyckoff.

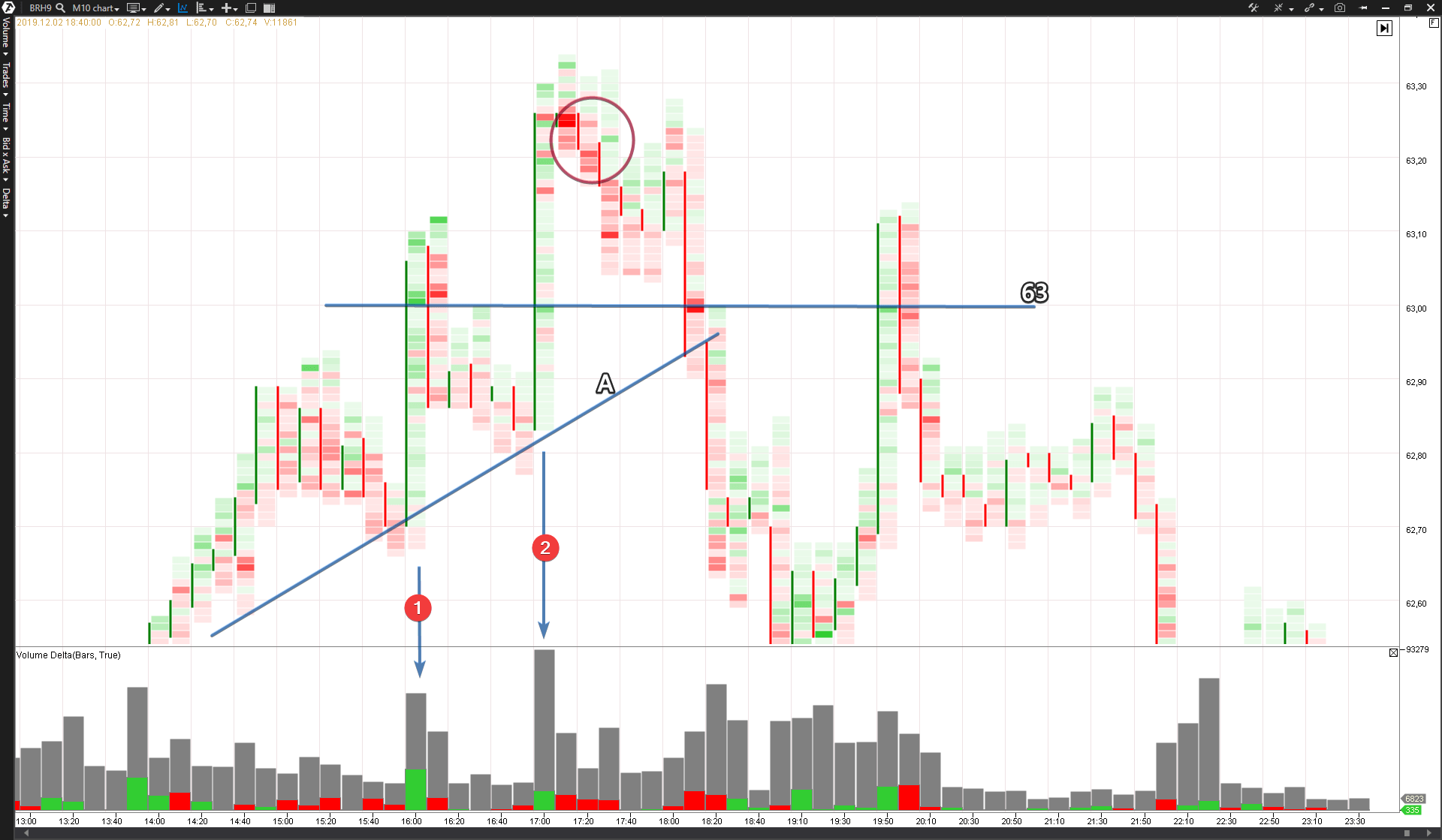

Exemple du VSA Buying Climax sur le marché pétrolier

Voici un graphique du marché à terme du pétrole Brent à la Bourse de Moscou. Des situations similaires se produisent sur d’autres bourses, avec d’autres outils et pendant d’autres périodes. Vous pouvez nous croire ou vérifier par vous-même avec l’aide d’ATAS.

Les événements décrits ont eu lieu le 12 février 2019. Le niveau 63 a été cassé sur un gros volume. Notez les vagues, repérées par les flèches 1 et 2. Le delta est positif et le volume général est 2 fois plus important que la moyenne. Il s’agit d’une variante lorsque le point culminant est réparti sur 2 vagues et que la cassure du tour de niveau 6, qui attire les acheteurs de la foule, fonctionne en faveur des traders professionnels, qui s’intéressent à la volatilité pour la fixation des bénéfices. Le cercle rouge indique le splash des ventes dans le graphique en clusters, lorsque, peut-être, les opérateurs professionnels sont passés de la limite de vente à la tactique du marché de vente. Le prix du Brent a chuté profondément en dessous du niveau de 63, cassant le niveau de support A, à la suite de ce changement agressif du comportement du marché. Le troisième effort pour franchir l’horizon de 63 était, très probablement, un piège pour les taureaux en retard. Le passage du delta du vert au rouge lors du troisième effort de croissance témoigne de l’absence d’intérêt majeur à maintenir le prix si haut.

Résumé

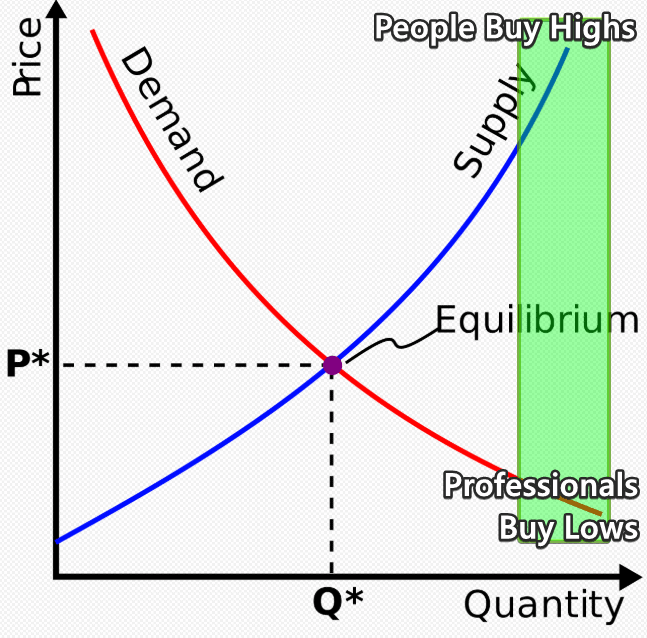

Décrivons le graphique de la loi de l’offre et de la demande en termes de conclusions de cet article afin de mieux comprendre l’idée de points culminants sur les marchés financiers.

Le graphique montre schématiquement le phénomène Buying Climax. Cela correspond à une opinion générale selon laquelle le public « rachète » les plus hauts du marché. Une action similaire a lieu de l’autre côté, lorsque le public vend des titres «à bas prix», permettant aux professionnels d’accumuler une position longue massive.

Pourquoi le public se fait-il des illusions ? La réponse est simple : émotions, mauvaise compréhension de la vraie nature des processus du marché et absence de discipline. La bourse est un marché pour le trading de produits financiers et seuls quelques-uns connaissent le prix réel (d’équilibre) des papiers, qui sont cotés en bourse. Les professionnels du marché font partie de ces quelques-uns. Lorsque l’offre de prix s’écarte (ou est-elle intentionnellement déviée ?) de la valeur d’équilibre, des opportunités de profit apparaissent. En outre, le processus se développe selon un schéma standard – un cercle étroit s’enrichit aux dépens d’un cercle large.

Afin de sortir de ce schéma et de réduire le risque de devenir une victime du jeu d’échange – téléchargez ATAS, ouvrez le graphique de cluster de votre marché de travail et surveillez les tendances aux hauts et aux bas. C’est la façon de « quitter la foule » et de prendre vos propres décisions équilibrées. C’est le moyen de votre survie sur les marchés financiers.

Les informations contenues dans cet article ne peuvent pas être perçues comme un appel à investir ou à acheter / vendre un actif en bourse. Toutes les situations, discutées dans l’article, sont fournies dans le but de se familiariser avec les fonctionnalités et les avantages de la plate-forme ATAS.