L’indicateur de super tendance. Expérience

Super Trend est un indicateur qui aide les traders à identifier les signaux d’achat et de vente, en fonction de la tendance générale du marché. L’indicateur a été inventé et développé par Olivier Seban, consultant financier et écrivain français.

Nous avons déjà écrit sur RSI, MACD, Bollinger Bands et Aroon. Dans cet article, nous découvrirons ce qu’est l’indicateur Super Trend et s’il est possible de l’utiliser efficacement sur le marché financier. A lire dans l’article :

- qu’est-ce qu’une tendance ;

- comment ajouter l’indicateur Super Trend au graphique ;

- quels signaux l’indicateur Super Trend envoie (exemples de graphiques) ;

- quels résultats sont fournis par les expériences sur l’évaluation de la rentabilité commerciale de l’indicateur Super Trend sur divers marchés ;

- conclusions.

Ce qu´est une tendance

Une tendance est une situation dans laquelle le prix d’un actif augmente ou diminue régulièrement pendant une certaine période de temps.

Les tendances sont importantes car les traders, en règle générale, gagnent de l’argent lorsque le prix d’un actif monte ou descend. Ils tirent profit de l’achat lorsque le prix augmente et, de la même manière, ils gagnent de l’argent en ouvrant des positions courtes lorsque le prix des actifs baisse.

De nombreux indicateurs tentent d’identifier une tendance, alors, comment Super Trend y fait-il face ?

Comment ajouter l’indicateur au graphique et définir les paramètres

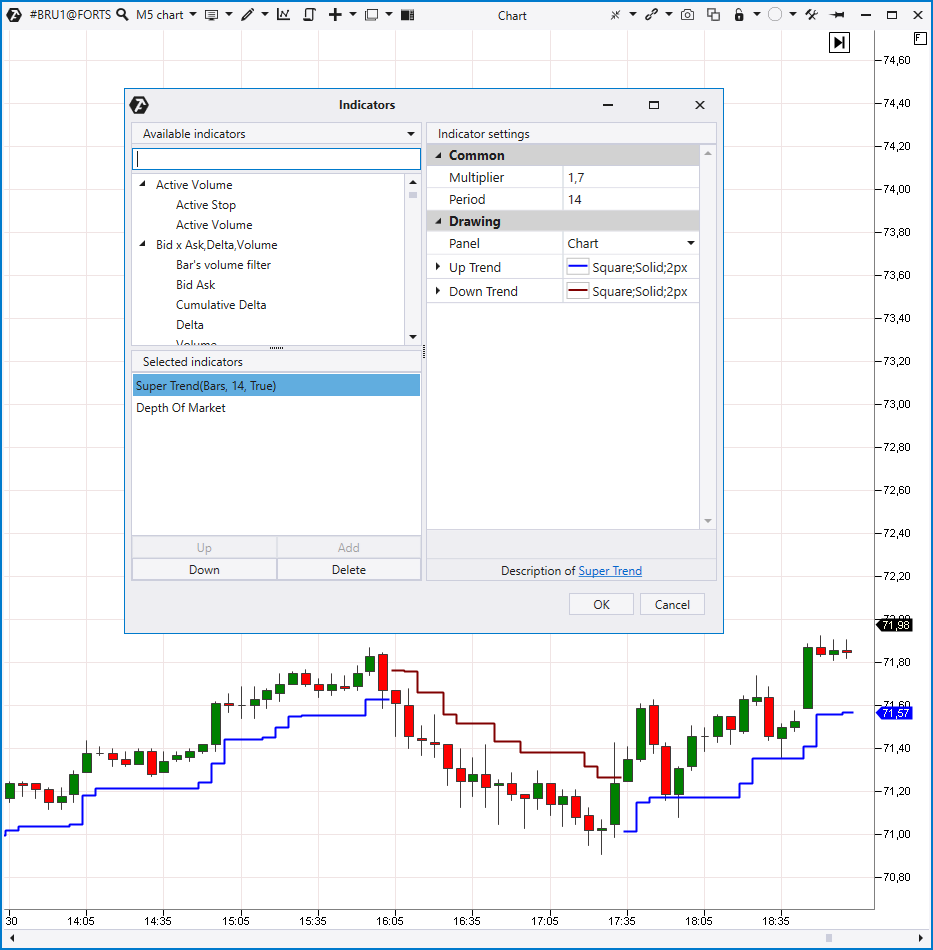

L’indicateur Super Trend est ajouté au graphique de la plate-forme ATAS de la même manière que les autres indicateurs :

- ouvre le gestionnaire d’indicateurs dans la fenêtre du graphique (ou appuyez sur Ctrl+I) ;

- recherche « Indicateurs techniques / Super tendance » dans la liste des indicateurs ;

- appuie sur Ajouter et OK.

L’indicateur dessine 2 lignes dans le graphique :

- la ligne bleue UpTrend (elle est aussi appelée support ou ligne inférieure) est en dessous du prix ;

- la ligne marron DownTrend (elle est aussi appelée résistance ou ligne supérieure) est au-dessus du prix.

Les lignes alternent entre elles. Il est évident que si la ligne bleue est dans le graphique et la marron est absente, le marché est dans une tendance haussière, et lorsque la ligne marron est dans le graphique et la bleue est absente, le marché est dans le tendance baissière.

La configuration de l’indicateur Super Trend est simple. L’indicateur a 2 paramètres :

- Période (par défaut, Période = 14) affecte la sensibilité. Plus la période est petite, plus l’indicateur enverra souvent des signaux.

- Le multiplicateur est un ratio qui prend en compte la volatilité. Plus la valeur est petite, plus les lignes seront proches des fluctuations de prix et, par conséquent, plus les signaux seront reçus souvent.

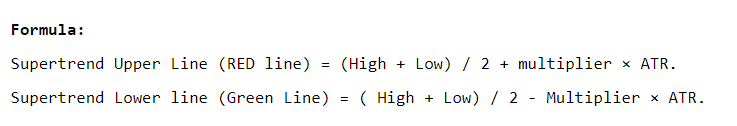

La formule de calcul de l’indicateur est simple.

L’indicateur ATR, qui mesure la volatilité, en est le cœur.

Signaux de l’indicateur de super tendance

Une tendance change lorsque :

- une bougie se ferme en dessous de la ligne bleue, c’est un signal du début de la tendance baissière ;

- une bougie se ferme au-dessus de la ligne rouge, c’est un signal du début de la tendance haussière

Exemple

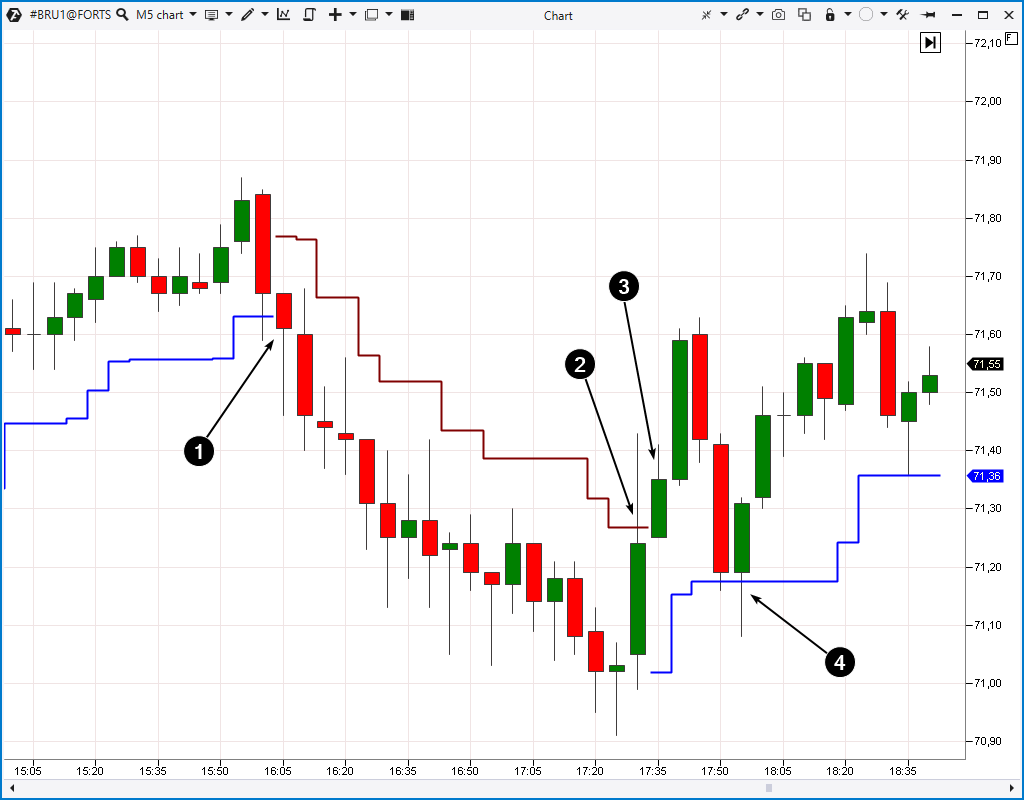

Considérons les signaux de l’indicateur Super Trend dans le graphique des contrats à terme sur le pétrole Brent (période de 5 minutes).

- Le numéro 1 marque le début de la tendance baissière, à savoir à la clôture de la bougie à 16h05. Il y avait une ligne bleue « poussée » sur la bougie précédente à 16h00, mais elle a fermé plus haut, c’est pourquoi il n’y avait pas de signal.

- La tendance baissière s’est développée et une large bougie haussière, qui traverse la ligne bleue, est apparue à 17h30. La fermeture, cependant, était plus faible, c’est pourquoi la tendance à la baisse s’est poursuivie.

- Le signal de début de tendance haussière n’a été reçu qu’à la clôture de la bougie à 17h35.

- La ligne bleue a « résisté », puisque la bougie a clôturé plus haut.

Tester la rentabilité du trading de l’indicateur Super Trend

Est-il possible de gagner de l’argent en négociant en bourse grâce aux signaux de l’indicateur Super Trend ?

Pour répondre à cette question, nous avons développé un algorithme, qui collecte les statistiques du signal de l’indicateur Super Trend, et nous l’avons connecté via l’API.

L’article Comment écrire des algorithmes pour ATAS contient une description facile à comprendre de la façon d’écrire vos propres algorithmes dans le langage de programmation C# pour les novices.

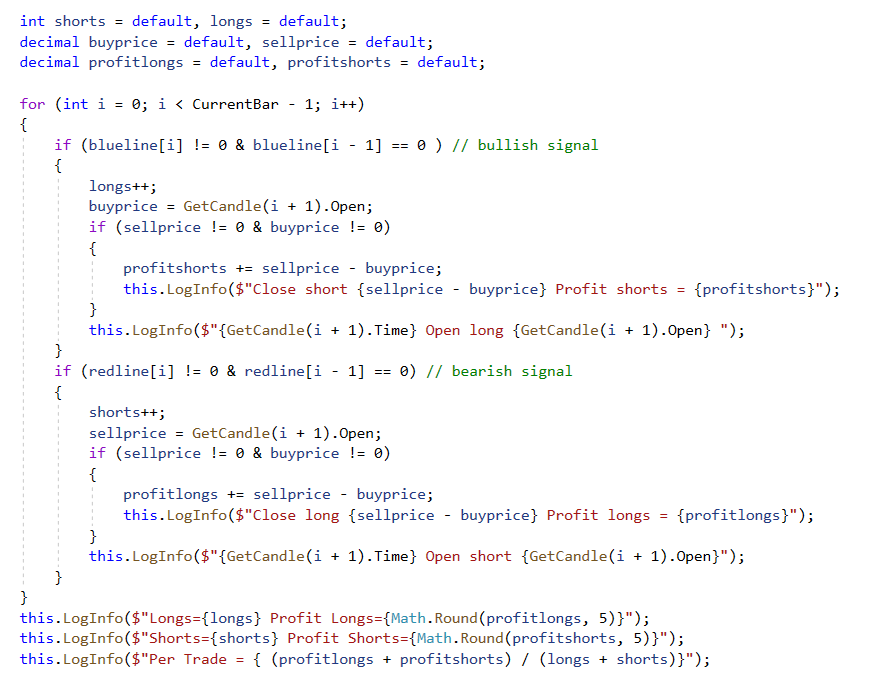

L’algorithme a un code simple :

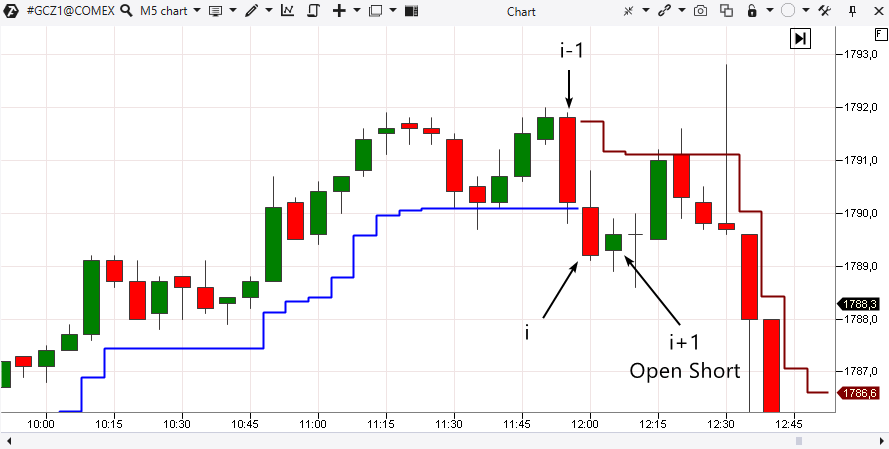

L’algorithme utilise les paramètres par défaut et passe en revue toutes les bougies du graphique.

SI:

- il y a une ligne bleue sur la bougie ‘i’

- et il n’y a pas de ligne bleue sur la bougie ‘i-1’,

ALORS:

- nous fermons le short et notons le résultat dans la variable « profitshorts »

- et ouvrir un long.

C’est pareil pour les ventes. L’image ci-dessous montre comment le long se ferme et le short s’ouvre au prix d’ouverture de la bougie « i+1 ».

Lorsque l’algorithme atteint la fin du graphique, il affiche le résultat final dans les journaux.

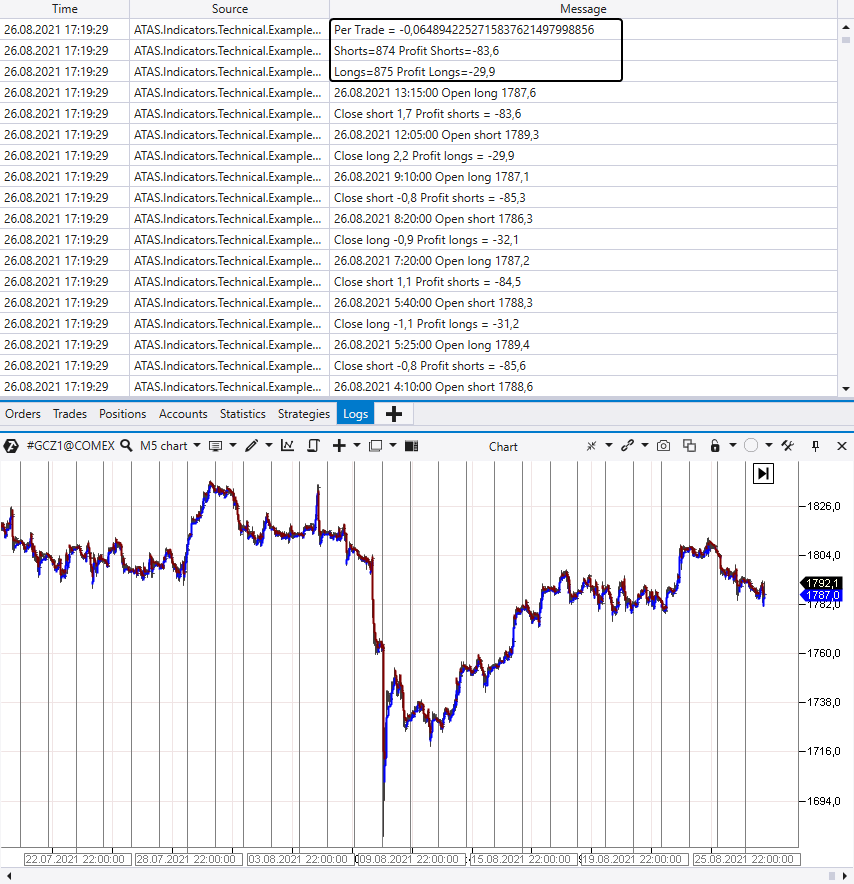

Expérience 1. Nous ajoutons l’algorithme au graphique continu des contrats à terme sur l’or (GC) (les données proviennent du CME ; période = 5 minutes).

Voyons ce qui se passe dans la fenêtre du journal.

L’algorithme a calculé que ce qui suit a été fait par les signaux de l’indicateur Super Trend pendant 111 jours de négociation de 1 contrat :

- 874 transactions de vente ont été exécutées, et le résultat total des ventes était de -83,6 (USD -8 360 lors de la négociation d’un contrat) ;

- 875 transactions d’achat ont été exécutées et le résultat total des achats était de -29,9 (-2 990 USD lors de la négociation d’un contrat) ;

- le résultat moyen par transaction était de -6 ticks.

Si nous ajoutons des frais de commission (prenons 5,5 USD par cycle en moyenne), il s’avère que la commission aurait coûté environ (874 + 875) * 5,5 = 9 619,5 USD. C’est un peu décevant.

Essayons de changer la période / la période du graphique / le type de graphique. Que se passera-t-il alors ?

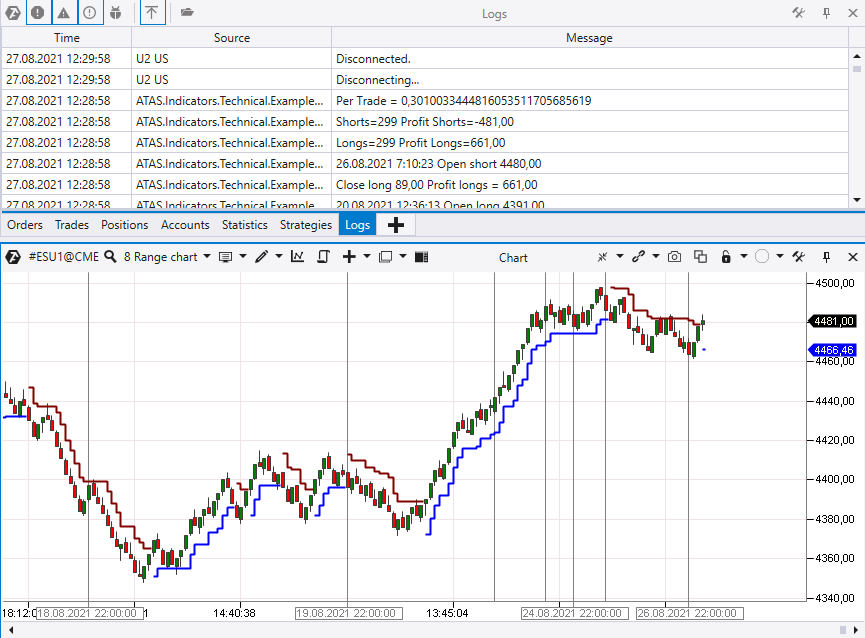

Expérience 2.

Ajoutons l’algorithme au graphique des contrats à terme E-mini S&P 500. Les données proviennent du CME ; Tableau de portée (8) ; Échelle = 4. Le graphique couvre 230 jours.

Nous pouvons voir le résultat dans la fenêtre du journal. 598 transactions ont été exécutées par l’indicateur Super Trend du 7 octobre 2020 au 26 août 2021 (la commission était d’environ 3 289 USD). Le résultat commercial moyen était un peu plus de +1 tick sans tenir compte des frais de commission et des dérapages, ce qui signifie que le résultat approximatif était proche de zéro.

Il est intéressant de noter que le résultat total des positions longues était de +33 050 USD ou 2 644 / 299 = un peu plus de 110 USD par transaction. Quant aux ventes, elles ont apporté des pertes. Cela s’explique par le fait que le marché boursier américain s’est développé de façon exponentielle au cours de la période, qui a été chargée au graphique, sur fond de soutien sans précédent des autorités.

S’avère-t-il que l’indicateur Super Trend peut être utilisé avec un faible effet pour prendre des bénéfices sur les tranches ascendantes dans le cadre de la croissance mondiale ? Oui, c’est vrai, mais c’est aussi vrai pour de nombreux autres indicateurs techniques.

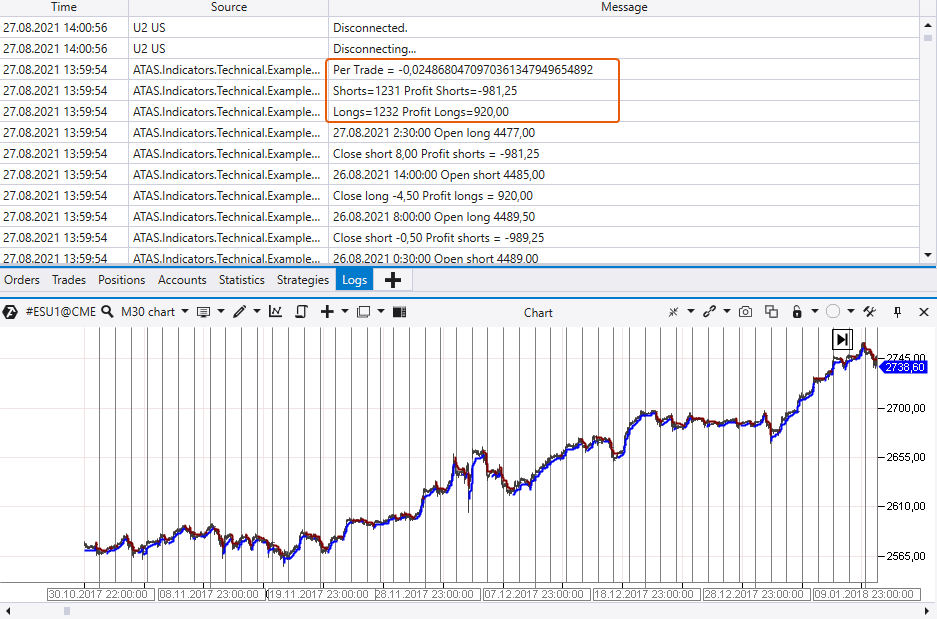

De plus… Si nous chargeons des données de 30 minutes pour une période de 1000 jours (à partir de fin octobre 2017), nous obtiendrons les données suivantes de l’algorithme :

Si nous exécutons 2 463 transactions, nous ne pourrons pas faire de profit. Chaque transaction entraînera une perte moyenne de 1 tick ou 12,5 USD.

Mais que se passe-t-il si nous ne prenons que les achats ? En effet, le S&P 500 était de 386,36 au moment de son ouverture le 1er janvier 1957. Il atteignait 4 500 en août 2021, soit une croissance 11 fois supérieure en 64 ans soit environ 7,5 % par an.

L’algorithme montre que si vous ouvrez des positions longues par l’indicateur Super Trend pendant 1 000 jours, vous pourrez effectuer 3 680 ticks * 12,5 USD = 46 000 USD (avec prise en compte des frais : 46 000 USD – 6 776 USD = 39 224 USD) après avoir exécuté 1 232 transactions .

Cependant, l’indice était de 2 575 fin octobre, et si nous avions ouvert une position longue et maintenu la position, le profit aurait été de 4 500 – 2 575 = (1 925 * 4) * 12,5 USD = 96 250 USD. C’est plus de 2 fois par rapport aux signaux d’achat de l’indicateur Super Trend. Sans commentaires.

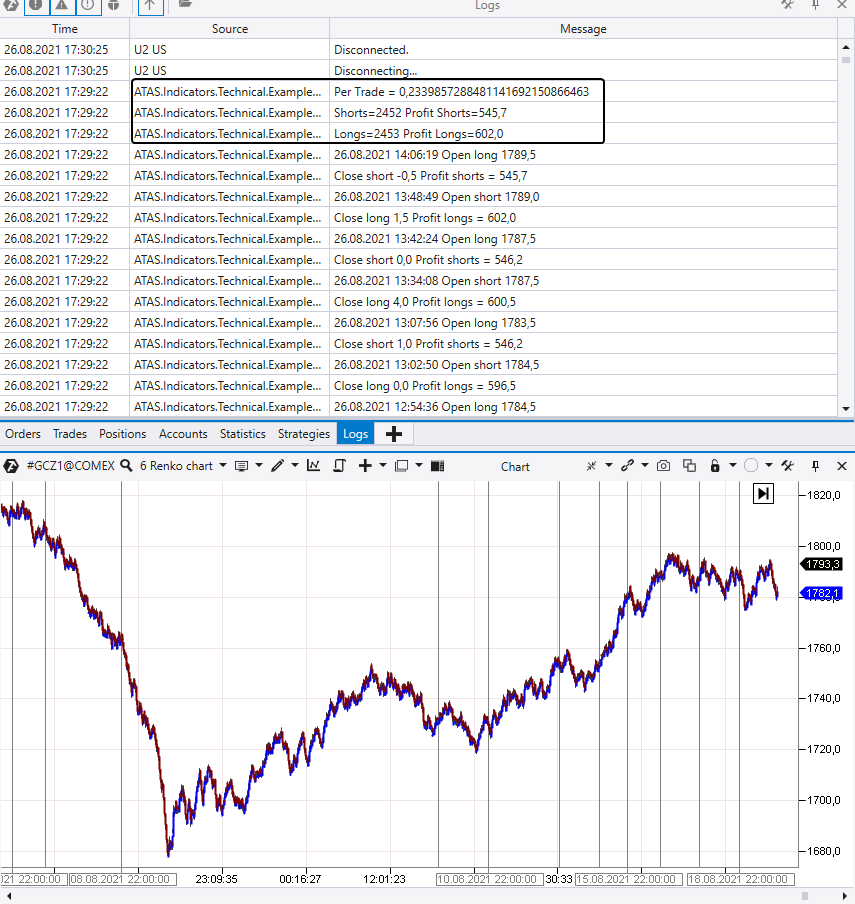

Expérience 3. Jetons un coup d’œil au graphique Renko (6) sur le marché de l’or.

L’algorithme a calculé que ce qui suit a été fait par les signaux de l’indicateur Super Trend pendant 111 jours de négociation de 1 contrat :

- 2 452 transactions de vente ont été exécutées et le résultat total des ventes était de 54 570 USD (41 084 USD avec prise en compte des frais) ;

- 2 453 transactions d’achat ont été exécutées et le résultat total des achats était de 60 200 USD (46 708,5 USD avec prise en compte des frais) ;

- Le résultat moyen par transaction était de +230 USD.

Les achats et les ventes apportent tous deux des bénéfices. Pourquoi le résultat s’est-il amélioré ? Cela est dû au fait que les graphiques Renko traitent les données du marché d’une manière différente. Plus une tendance de marché est prononcée, plus les bougies apparaissent fréquemment dans le graphique Renko et plus rarement de nouvelles « briques » apparaissent dans un appartement, ce qui peut réduire un certain nombre de faux signaux.

Cependant, il y a 2 nuances.

Première nuance.

Regardez le 8 août (un jour « large » volatile dans le graphique). C’était le Flash Crash sur le marché de l’or. Le cours a dégringolé avec une accélération, comme une boule de neige, dans des conditions de faible liquidité lundi matin, alors que seuls les marchés asiatiques s’étaient ouverts. Cela a eu lieu dans le contexte des nouvelles négatives sur le chômage américain, qui ont été publiées vendredi. Les robots de trading et la clôture des positions longues par stop loss ont également ajouté à cela.

L’algorithme a calculé ce jour-là comme si les transactions étaient immédiatement exécutées à ces prix, qui étaient d’actualité au moment de l’ouverture de la bougie « i+1 ». Cependant, dans la pratique, il y aurait eu de terribles dérapages et si, en théorie, cette journée montre une performance rentable, en réalité le résultat pourrait être négatif.

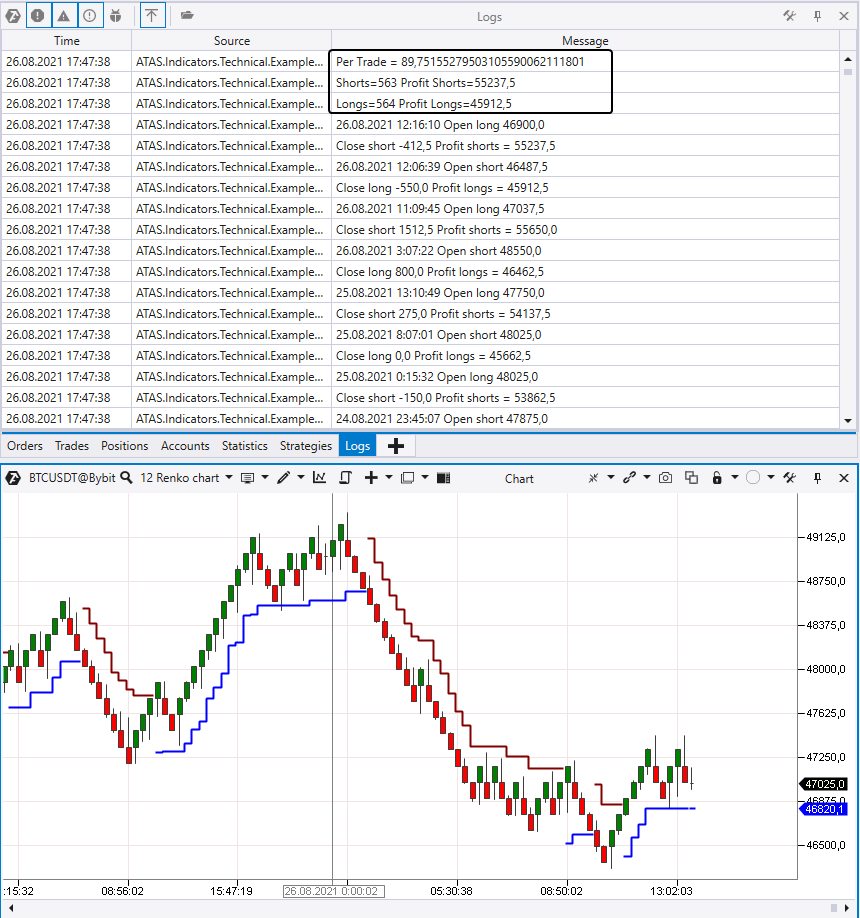

Deuxième nuance.

Cela a à voir avec la façon dont les ouvertures en « briques » sont construites lorsque les « briques » changent de couleur. Si une « brique » dans le graphique Renko change de couleur, son ouverture est construite sur la fermeture de la bougie précédente et, puisque notre algorithme calcule l’efficacité par les prix d’ouverture (immédiatement après qu’un signal a été reçu), il apporte une certaine incertitude dans le résultat.

Quelle est la force de cette incertitude? Jugez par vous-même.

Si nous ajoutons l’algorithme au graphique Renko (12) pour le marché Bitcoin sur l’échange Bybit (Scale = 25, car le pas de prix sur les échanges de crypto-monnaie est très petit), nous obtiendrons un résultat étrangement optimiste :

1 127 transactions ont été exécutées pendant 112 jours et le résultat moyen par transaction était de près de 90 USD (lors de la négociation de 1 Bitcoin), et le bénéfice total dépassait 100 000 USD.

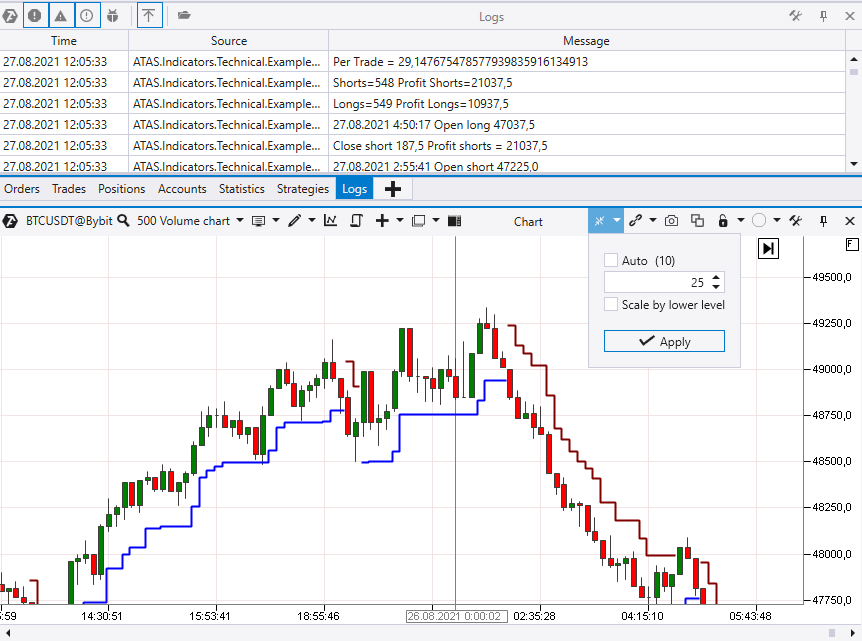

Cependant, si nous passons, par exemple, au type de graphique Volume = 500 (Echelle = 25), nous obtiendrons l’image suivante :

1 097 transactions ont été exécutées à l’horizon de 114 jours, et chacune d’entre elles a rapporté un peu plus de 29 USD sans tenir compte des frais. Le bénéfice total a diminué plus de 3 fois avec une fréquence de signal comparable sur le même marché. Il est devenu approximativement égal au montant des frais de commission.

Conclusion. Si, en testant sur l’histoire, vous obtenez des résultats très rentables, percevez-le avec un certain scepticisme et effectuez un test supplémentaire. Paraphrasant un proverbe populaire, « Mesurez trois fois en démo et coupez une fois en réel ».

L’utilisation de l’indicateur Super Trend avec des paramètres de base sur les marchés populaires semble être une idée futile. Cela peut avoir un sens rationnel si vous utilisez l’indicateur de manière non standard ou en combinaison avec d’autres outils.

Avantages et inconvénients de l’indicateur Super Trend

L’indicateur Super Trend présente les mêmes avantages et inconvénients, inhérents à de nombreux autres indicateurs techniques construits par des formules simples sur la base des prix passés.

Advantages:

- il permet de bénéficier de tendances longues ;

- il n’est pas redessiné ;

- il est facile à comprendre et à utiliser ;

- il fournit un petit avantage statistique lorsque les paramètres sont ajustés.

Disadvantages:

- un bénéfice possible de l’utilisation de l’indicateur est comparable à la taille des frais de commission ;

- certains signaux sont livrés avec un retard ;

- un grand nombre de faux signaux arrivent sur les marchés plats.

Il est difficilement possible d’éliminer tous les inconvénients de l’indicateur Super Trend.

Cependant, essayez d’utiliser les éléments suivants afin de les lisser d’une manière ou d’une autre :

- Combinaison de périodes où les signaux des périodes senior et junior coïncident.

- Analyse technique. Ouvrez les shorts uniquement près des lignes de résistance et ouvrez les longs uniquement près des lignes de support.

Nous vous recommandons également de prêter attention à :

- les graphiques en cluster, car ils contiennent des informations précieuses, qui vous aideront à mieux comprendre ce qui se passe réellement sur le marché ;

- indicateurs, qui sont basés sur le flux de commandes, tels que le déséquilibre, la recherche de cluster ou les modèles de bande.

Conclusions

L’indicateur Super Trend est un outil simple, qui est calculé sur la base de la volatilité actuelle du marché, qui est mesurée par l’indicateur ATR. L’indicateur trace 2 lignes dans le tableau des prix. Si un splash de volatilité entraîne une croissance des prix et franchit la ligne de résistance, le signal d’achat est activé. C’est pareil pour les ventes.

Les expériences de collecte de statistiques montrent que l’indicateur Super Trend peut difficilement être utilisé comme un outil autonome.

Néanmoins, nous acceptons un scénario dans lequel vous :

- réalisé une étude fiable et trouvé les paramètres optimaux pour l’indicateur sur un certain marché ;

- le tester sur votre compte démo et vous assurer que l’indicateur vous aide vraiment à réaliser des bénéfices ;

- vous sentez en confiance et à l’aise en travaillant avec l’indicateur Super Trend…

… – dans ce cas vous avez des raisons d’utiliser l’indicateur Super Trend sur votre compte réel.

Avez-vous déjà essayé de trader avec l’indicateur Super Trend ? Partagez les résultats que vous avez réussi à obtenir.

De par notre exprience, nous vous recommandons de développer vos compétences en lecture de cluster chart et de vous appuyer sur des outils plus progressifs, orientés vers l’analyse de volume.

Téléchargez gratuitement la plate-forme ATAS et vérifiez comment ses indicateurs et ses graphiques de cluster peuvent vraiment vous aider.

Les informations contenues dans cet article ne peuvent pas être perçues comme un appel à investir ou à acheter / vendre un actif en bourse. Toutes les situations, discutées dans l’article, sont fournies dans le but de se familiariser avec les fonctionnalités et les avantages de la plate-forme ATAS.