Август 2020 года стал лучшим для индексов акций США за 36 лет. Однако начало сентября уже за медведями — 3 числа произошел самый сильный обвал рынка за несколько месяцев. Тем временем легендарный Уоррен Баффет впервые инвестировал значительную сумму не в американские акции, чем немало удивил обозревателей. Не скучно и на других рынках — евро устремилось в коррекцию, потащив за собой золото и криптовалюты. Подробности читайте в нашем регулярном обзоре:

- Календарь экономической статистики.

- Коррекция на рынке США: почему шортить на все еще рано.

- Баффет “изменил” Америке и инвестирует в Японию.

- Евро падает после теста важного уровня: что дальше.

Календарь экономической статистики

| Дата, время (GMT+3:00) | Событие | Влияние и прогноз |

| Понедельник, 7 сентября | День труда в США и Канаде | Большинство рынков выходные, либо будут торговаться в ограниченном режиме |

| Среда, 9 сентября 15:00 | США. Отчет EIA о состоянии дел в энергетическом секторе. | Все энергетические товары. |

| 17:00 | США. Число открытых вакансий на рынке труда в июле | S&P 500. USD. Предыдущее значение 5.889М. |

| 17:00 | Канада. Решение Банка Канады по процентной ставке | CAD. Прогноз 0.25%, предыдущее значение 0.25% |

| Четверг, 10 сентября 14:45 | Еврозона. Решение ЕЦБ по ключевым процентным ставкам. | EUR. DAX. CAC40. Прогноз депозитной ставки -0,50%, предыдущее значение -0,50% |

| 15:30 | США. Индекс цен производителей (PPI) в августе. | S&P 500. USD. Прогноз 0.3%, предыдущее значение 0.6% |

| Пятница, 11 сентября | США. Индекс потребительских цен (CPI) в августе. | S&P 500. USD. Прогноз 0.2%, предыдущее значение 0.6% |

| Понедельник, 7 сентября |

| День труда в США и Канаде |

| Большинство рынков выходные, либо будут торговаться в ограниченном режиме |

| Среда, 9 сентября 15:00 |

| США. Отчет EIA о состоянии дел в энергетическом секторе. |

| Все энергетические товары. |

| 17:00 |

| США. Число открытых вакансий на рынке труда в июле |

| S&P 500. USD. Предыдущее значение 5.889М. |

| 17:00 |

| Канада. Решение Банка Канады по процентной ставке |

| CAD. Прогноз 0.25%, предыдущее значение 0.25% |

| Четверг, 10 сентября 14:45 |

| Еврозона. Решение ЕЦБ по ключевым процентным ставкам. |

| EUR. DAX. CAC40. Прогноз депозитной ставки -0,50%, предыдущее значение -0,50% |

| 15:30 |

| США. Индекс цен производителей (PPI) в августе. |

| S&P 500. USD. Прогноз 0.3%, предыдущее значение 0.6% |

| Пятница, 11 сентября |

| США. Индекс потребительских цен (CPI) в августе. |

| S&P 500. USD. Прогноз 0.2%, предыдущее значение 0.6% |

Коррекция на рынке США: почему шортить на все еще рано

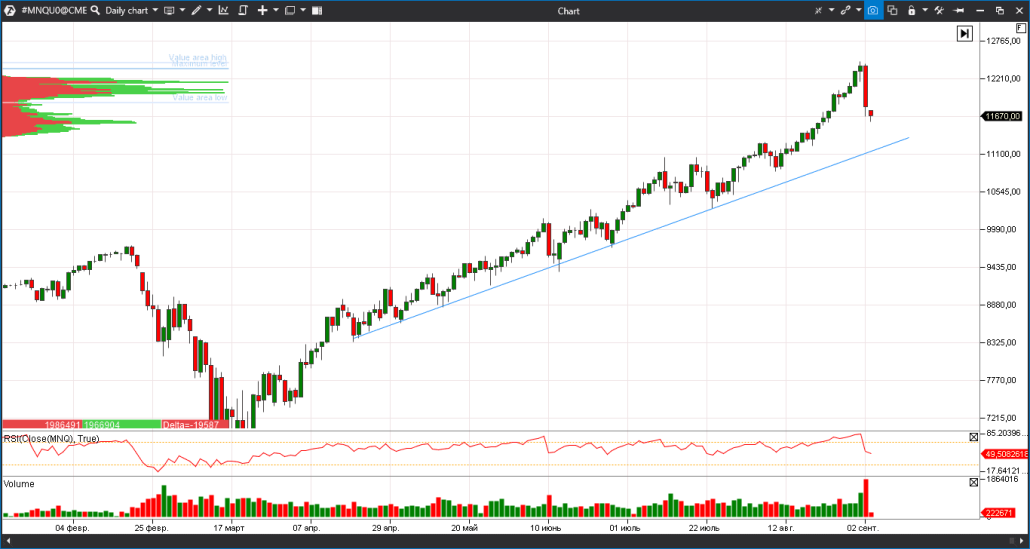

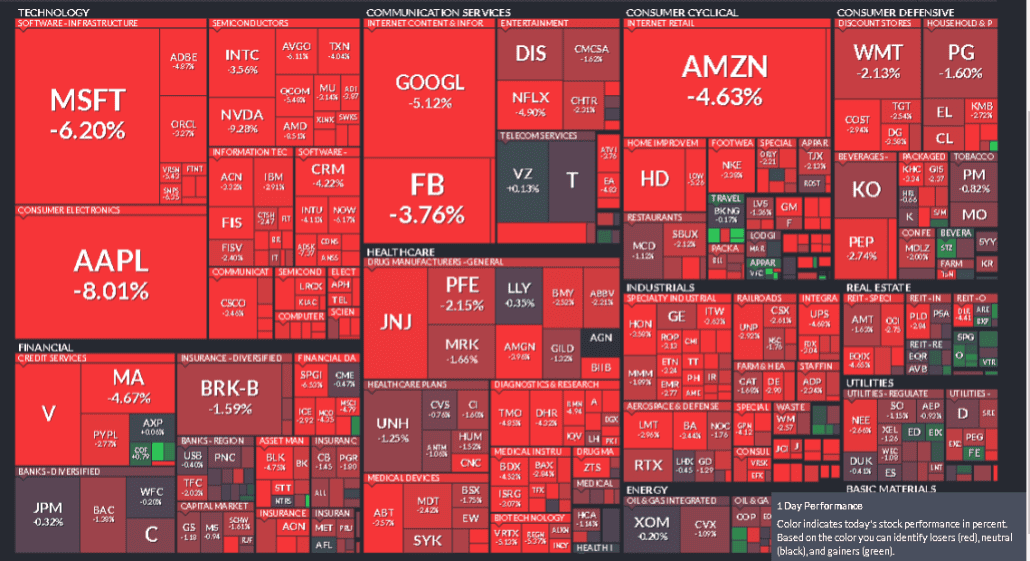

Август 2020 года стал рекордно успешным для индексов акций США за 36 лет — Dow Jones вырос на 7,6%, а S&P 500 — на 7%. Рост S&P 500 за пять месяцев составил 35,4%, что является максимальным значением с 1938 года. Сентябрь также начался с оптимистичной ноты. 1 и 2 числа рынки продолжили уверенно расти, отыгрывая изменение политики ФРС. Но потом что-то резко пошло не так… Беспечность быков сыграла с ними злую шутку. Как часто бывает в таких ситуациях, коррекция началась неожиданным и мощным обвалом. 3 сентября Dow Jones рухнул на 2.78%, а Nasdaq почти на целых 5%. Все это происходило на внушительных объемах.

В отраслевом разрезе лучше всех падали ровно те компании, которые ранее лучше всех росли. Apple потеряла 8% капитализации, Tesla 9%, Microsoft — 6%.

Любителям играть в короткую стоит быть предельно осторожными, помня про недавний мощнейший Short Squeeze в Tesla и других акциях. После ожидаемой коррекции на 6-15% вероятен еще один виток роста, поскольку ФРС продолжает накачивать рынок ликвидностью. Не грех вспомнить слова легендарного экономиста Джона Кейнса: «Рынок может оставаться иррациональным дольше, чем вы сможете оставаться платежеспособным»

Баффет “изменил” Америке и инвестирует в Японию

Тем временем легендарный Уоррен Баффет от констатации факта, что американские акции перекуплены, перешел к делу. Он впервые сделал крупную ставку на зарубежный рынок. Его холдинг Berkshire Hathaway приобрел по 5% акций японских компаний Itochu Corp., Marubeni Corp., Mitsubishi Corp., Mitsui & Co Ltd. и Sumitomo Corp. Общая сумма инвестиции составила $6.22 млрд. В будущем доля Berkshire в капитале компаний может вырасти почти до 10%.

Все 5 компаний — это крупнейшие японские многоотраслевые холдинги, занимающиеся поставками и переработкой сырья, производством разнообразной продукции от стали до ракет. Наиболее известен в мире Mitsubishi Corp. — производитель популярных автомобилей. Однако в бизнесе этой корпорации автомобилестроение занимает лишь сравнительно небольшую часть.

Евро падает после теста важного уровня: что дальше

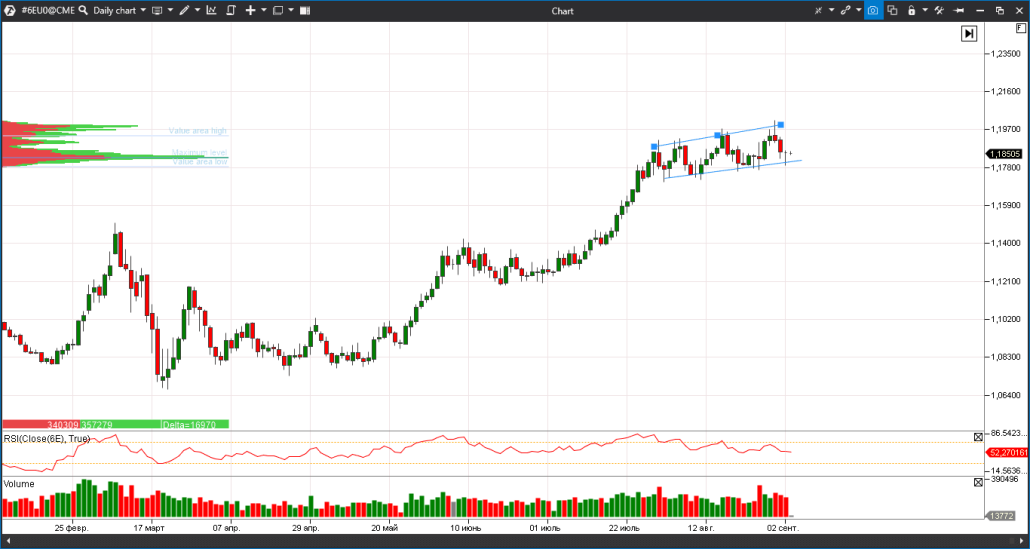

На валютном рынке неделя выдалась турбулентной. В ходе сессии 1 сентября фьючерс на евро достиг важного уровня сопротивления 1.2, после чего отправился в достаточно резкую коррекцию. Утром, 4 сентября, он находится во флете в ожидании важных макроэкономических данных из США и Европы. В целом техническая картина остается бычьей.

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.