В этой статье мы простыми словами объясним, что такое стоп-лосс и тейк-профит, а также – как их использовать в ATAS.

Читай далее:

Стоп-лосс (stop-loss / SL) и тейк-профит (take-profit / TP) — это виды биржевых ордеров (заявок, приказов). Трейдеры используют эти ордера, чтобы уменьшить убытки и сохранить прибыль. Их часто называют кратко — стоп и тейк.

Максимально просто:

- Stop Loss закрывает убыточные сделки – буквально переводится “остановить убыток”;

- Take Profit закрывает прибыльные сделки – буквально означает “забрать прибыль”;

Стопы и тейки похожи тем, что в обоих случаях трейдеры заранее определяют цены, при достижении которых система автоматически отправит на биржу эти ордера. То есть, и стоп лосс и тейк профит — отложенные ордера.

Только в некоторых случаях это будет рыночный ордер, а в некоторых — лимитный ордер. Чтобы разобраться в разнице между рыночными и лимитными ордерами — прочти статью про сведение ордеров на бирже.

НУЖНЫ ЛИ СТОП ЛОССЫ И ТЕЙК ПРОФИТЫ?

Среди трейдеров нет единого мнения по поводу использования стоп-лоссов и тейк-профитов.

Проп-трейдеры обязательно используют короткие стопы в торговле, как правило, выставление стоп-лоссов является требованием сотрудничества с проп-трейдинговыми компаниями, хотя усиление конкуренции между ними может приводить к тому, что некоторые проп-фирмы позволяют трейдерам использовать менее строгие требования по контролю рисков. Считается распространенной практикой, когда размер стопа должен быть меньше половины среднего дневного заработка.

Некоторые трейдеры используют ментальные стопы — то есть, позволяют убыткам расти. Парадоксально, но среди таких могут быть и профессионалы, которые закрывают позицию, убедившись, что неправы, и новички, не имеющие силы, признать ошибку и надеющиеся на то, что вот-вот цена развернется в их сторону.

Известные трейдеры вроде Александра Элдера или Ларри Вильямса настоятельно рекомендуют использовать стопы.

В то же время долгосрочные инвесторы, например, в фондовые индексы, могут не использовать SL, поскольку их стратегия основана на росте активов в длительной перспективе. Они могут рассматривать временные падения как возможности для дополнительных инвестиций, а не как риск потерь.

Каждая торговая стратегия должна иметь не только правила входа в позицию, но и правила выхода. Поэтому кроме стопов трейдеры используют тейк-профит или скользящий стоп, он же трейлинг (о нем обязательно будет ниже).

Что такое стоп-лосс?

- Stop-loss на продажу (sell-stop) используют, когда у трейдера открыта длинная (long) позиция. В этом случае стоп будет ниже цены входа.

- Stop-loss на покупку (buy-stop) используют, если открыта короткая (short) позиция. В этом случае стоп будет выше цены входа.

Еще есть такое понятие как трейлинг-стоп. Это стоп, который вручную или автоматически передвигается с движением цены. Сначала он переносится в точку безубытка, а потом начинает защищать растущую прибыль. Размер и шаг трейлинг-стопа настраиваются. Важно помнить, что цена, как правило, двигается вверх-вниз, поэтому не стоит ставить стопы очень близко к точке входа в позицию.

ЧТО ТАКОЕ ТЕЙК-ПРОФИТ?

- Тейк-профит на продажу трейдеры используют, если у них открыта длинная позиция. Тейк в этом случае будет находиться выше точки входа в сделку.

- Тейк-профит на покупку трейдеры используют, если открыта короткая позиция. В этом случае тейк находится ниже цены входа в сделку.

В классической торговой ситуации тейк-ордер будет находиться как минимум в три раза дальше от цены, чем стоп-ордер.

Есть мнение, что эффективнее всего использовать тейк-профит в скальпинге, во время резких импульсных движений или во время торговли в диапазоне. Во время трендового движения заранее установленный тейк может уменьшить возможную прибыль.

Как пользоваться стоп лосс и тейк профит?

Стоп-лосс и тейк-профит исполняются не сразу, а при определенных условиях в будущем. То есть эти ордера ждут триггера или выполнения условия.

Рассмотрим, как работают стоп-лосс и тейк-профит в торгово-аналитической платформе ATAS.

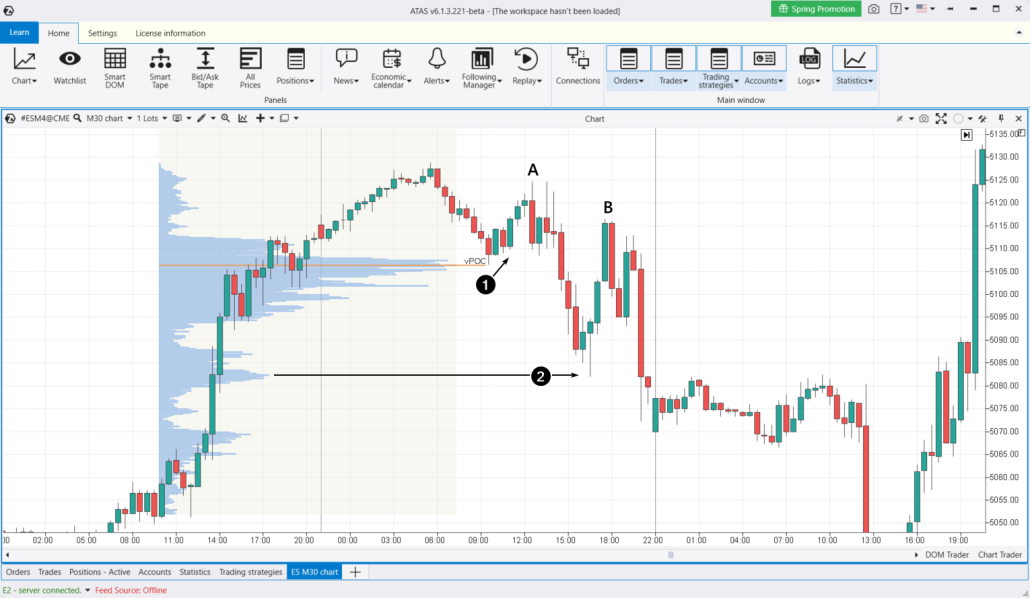

Пример 1. На графике фьючерсов E-mini на индекс S&P-500, таймфрейм 30-минут.

Допустим, трейдер изучил профиль рынка (показан голубым цветом) и составил план торговли на покупку, если цена опустится к важным, на его взгляд, уровням поддержки.

Первым из таких уровней является уровень vPOC. При его тесте (1), трейдер мог войти в лонг (используя, например, подтверждающие сигналы на минутном графике), установив стоп-лосс чуть ниже уровня vPOC, а тейк-профит – чуть выше. Но так, чтобы тейк-профит был чуть дальше, в этом случае соотношение потенциальной прибыли к допустимому убытку будет приемлемым.

В зависимости от решения трейдера, на пути к вершине А были возможны следующие сценарии:

- тейк-профит мог сработать автоматически;

- трейдер мог решить перенести стоп-лосс в безубыток;

- другой вариант.

В любом случае его расчет на отскок от vPOC обернулся хорошим шансом на заработок.

Вторым из уровней поддержки была выпуклость (2) на профиле в районе 5082. Опять же можно было:

- подтвердить вход на отскок на младшем ТФ;

- установить стоп-лосс ниже уровня высокого объема;

- перенести SL в безубыток;

- зафиксировать прибыль вручную или по тейк-профиту, установленному на пути цены к вершине В.

Каковы при этом риски и награды для трейдера?

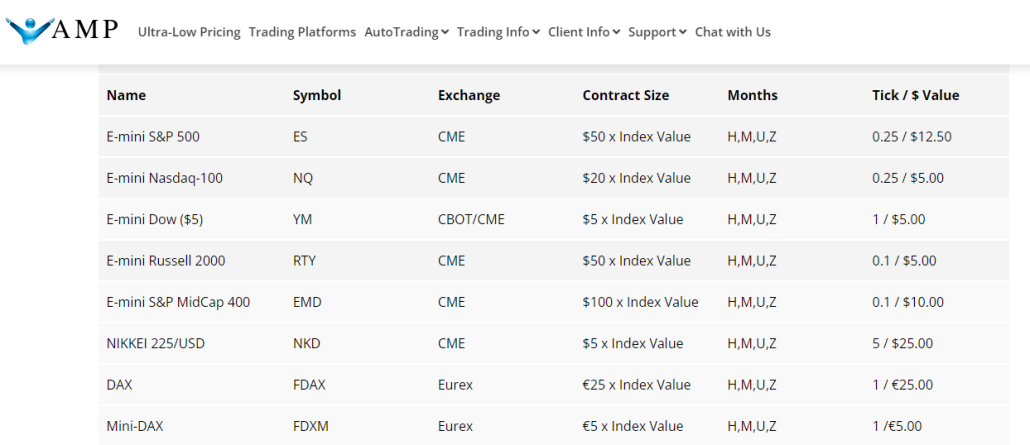

Допустим, трейдер пользуется услугами брокера AMP Futures. Согласно спецификации контрактов на его сайте:

1 тик = $12.50 при торговле одним контрактом.

Таким образом, 10 тиков в желаемую сторону (на отскок вверх) принесут доход 125 долларов (без учета комиссионных). Соответственно, срабатывание стоп-лосс на 4 тика ниже точки входа будет означать убыток в 50 долларов.

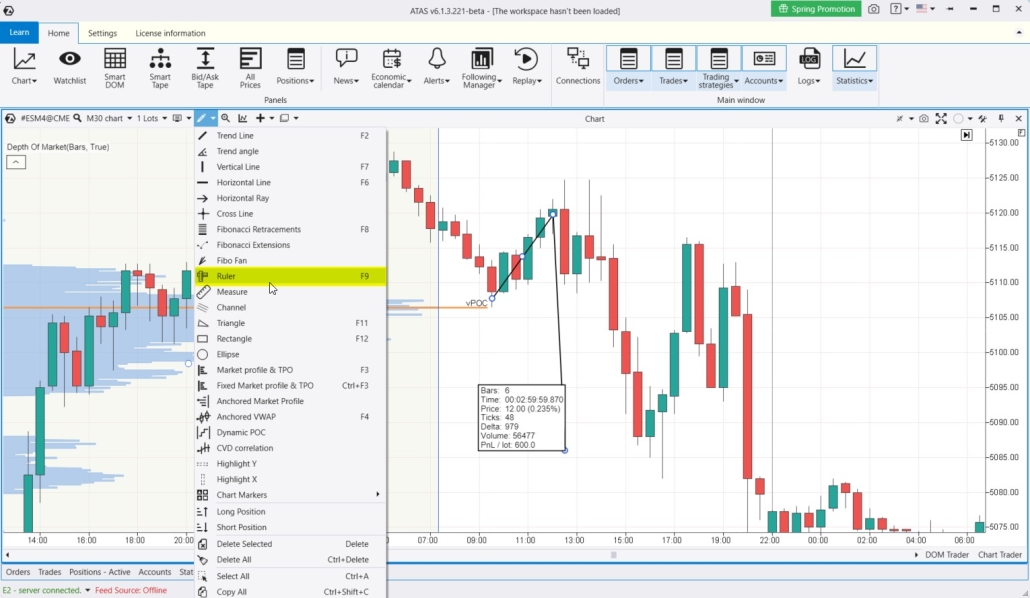

Производить подобные расчеты удобно с помощью инструмента Ruler, который встроен в ATAS.

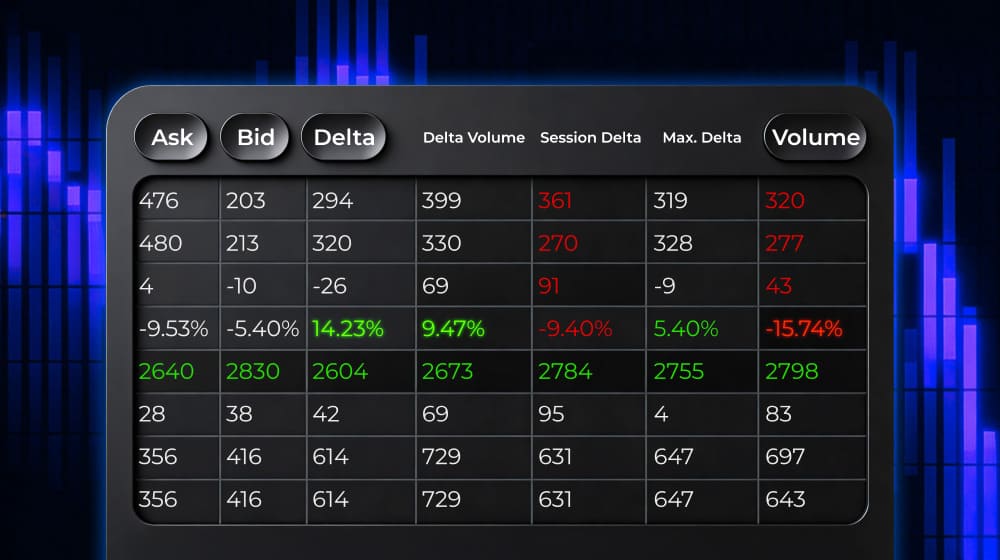

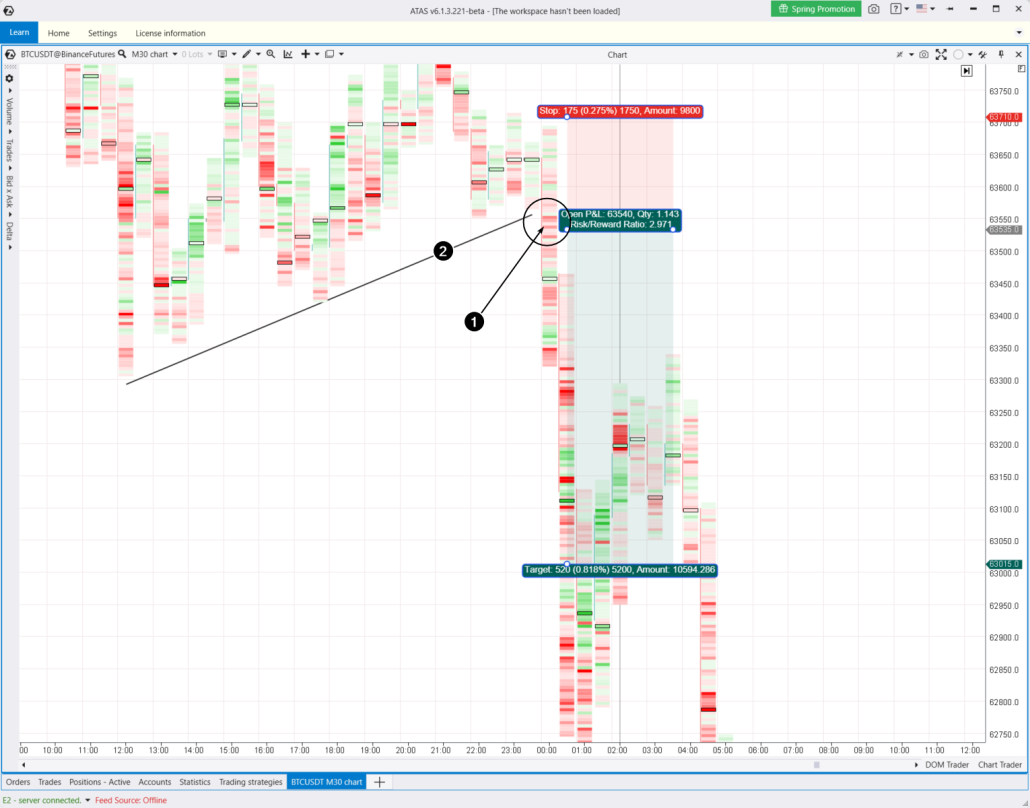

Пример 2. Криптовалютная биржа Binance, фьючерсы на биткоин, 30-минутный кластерный график.

Допустим, трейдер увидел активность продавцов (ярко-красные кластера, отмеченные цифрой 1) при пробое трендовой линии (отмечена цифрой 2), которая является нижней границей зоны консолидации. И решил войти в позицию шорт в расчете на то, что цена совершит заметное движение вниз.

Затем трейдер:

- вошел в шорт по цене 63535;

- выставил стоп-лосс выше предыдущего локального максимума на цену 63710;

- выставил тейк-профит на цену = 63015, чуть выше психологического круглого уровня.

При этом отношение риска к награде оказалось близко 1:3, что считается классической пропорцией.

Отметим, что спланировать такую сделку, в том числе с расчетом объема позиции, поможет инструмент рисования Short в платформе ATAS (как показано на скриншоте выше). Соответственно, для планирования покупок, можно использовать инструмент рисования Long.

Связанные ордера

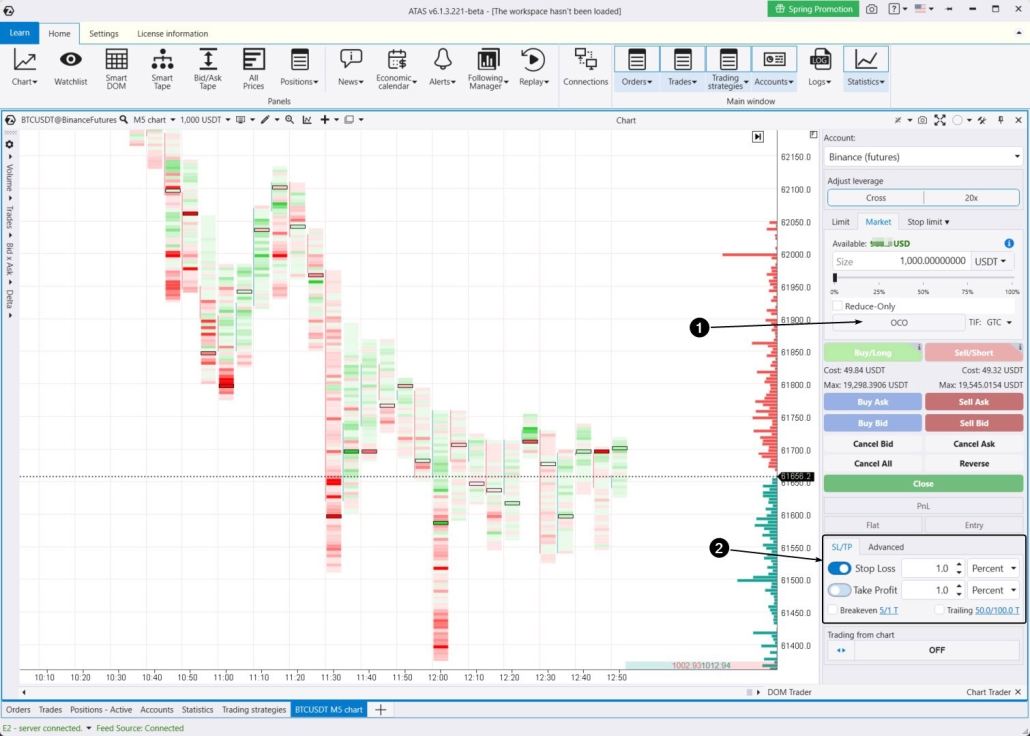

В ATAS можно выставить не только отдельные ордера, но и связанные друг с другом OCO-ордера. OCO в переводе с английского значит “один отменяет другой” (One-Cancels-the-Other Order).

Как только один OCO-ордер исполняется, второй автоматически отменяется. Трейдер может выставить связанные stop и take ордера и не беспокоиться о том, что какой-то из них останется в системе.

Для этого можно использовать функционал, доступный на панели Chart Trader (показано стрелкой на скриншоте ниже).

Но с OCO ордерами есть нюанс. Если трейдер закроет позицию руками, стоп и тейк ордера останутся в системе. Они сработают автоматически, если цена сравняется с заданным значением. Поэтому трейдеру нужно быть внимательным, чтобы потом не удивляться: “А откуда эта позиция в моем портфеле”.

Защитные стратегии в ATAS

В платформе ATAS доступен мощный функционал защитных стратегий, который среди прочего позволяет автоматически выставлять стоп-лосс и тейк-профит.

При автоматической установке стопов и тейков трейдер может:

- больше времени уделять торговле,

- испытывать меньше стресса,

- минимизировать риски неправильной установки стопов и тейков,

- повышать дисциплину, предсказуемость, а также улучшать анализ и выявление ошибок в торговле.

Панель защитных стратегий указана стрелкой (2) на скриншоте выше. О том, как использовать её в торговле и какие стратегии доступны, читай в статье: Как использовать защитные стратегии ATAS

Как рассчитать размер стоп-лосса и тейк-профита

Существует несколько подходов к расчету стоп-лосса и тейк-профита:

- Процентный стоп-лосс: Это самый простой метод, при котором стоп-лосс устанавливается на определенный процент от цены покупки актива. Например, если трейдер купил акцию по цене $100 и установил стоп-лосс на 3%, стоп будет активирован при цене $97. Существует мнение, что риск в одной сделке должен составлять от 1% (консервативный подход) до 5% (агрессивный) от имеющегося капитала.

- Стоп-лосс по волатильности: Этот метод использует индикатор (например, Average True Range – ATR), чтобы определить стопы на основе текущей волатильности рынка. Например, если ATR составляет $2, трейдер может установить стоп-лосс на 1.5 ATR ниже цены покупки. Это помогает адаптировать стоп-лосс к изменяющимся рыночным условиям.

- Технические стоп-лоссы: Эти стопы устанавливаются на основе технических показателей или уровней поддержки и сопротивления. Например, если трейдер видит, что поддержка находится на уровне $90, стоп-лосс может быть установлен чуть ниже этой отметки.

- Стоп-лосс на основе свечных формаций: Этот метод включает анализ формаций на графике, таких как «пин-бары» или «поглощения», и установку стоп-лоссов на их основе. Например, если на графике появляется пин-бар, стоп-лосс может быть установлен за пределами хвоста пин-бара.

- Стоп-лосс по времени: В некоторых случаях трейдеры устанавливают стоп-лосс, основываясь на времени, например, закрывают позицию в конце торгового дня, независимо от ее результативности. Это помогает избежать рисков, связанных с удержанием позиции через ночь.

Аналогичным образом существуют разные подходы для тейк-профитов.

Универсальной стратегии для установки SL и TP не существует из-за уникальности каждого участника рынка.

Чтобы потренироваться в установке стоп-лоссов и тейк-профитов, рекомендуем:

- использовать функционал Market Replay (тренажер трейдера).

- изучать кластерные графики, которые повышают детализацию данных для анализа.

- рассмотреть индикатор DOM Levels как источник идей для установки стоп-лоссов.

✔ Больше информации по кластерному анализу:

- Примеры правильной фиксации прибыли

- Как определить цели для тейк-профит

- Как извлечь выгоду из страха получить стоп-лосс?

- Кто срывает ваши стоп-лоссы, зачем и как?

ОТКРЫТЫЙ ИНТЕРЕС КАК ИНДИКАТОР СТОП-ЛОССОВ И ТЕЙК-ПРОФИТОВ

В этом разделе мы расскажем, как увидеть закрытие позиций с помощью индикатора Открытый интерес OI. В режиме реального времени этот индикатор работает только на Московской бирже.

OI растет, когда трейдеры открывают новые позиции и падает, когда трейдеры закрывают позиции. Закрытие позиции может быть вызвано стопами, тейками и рыночными ордерами, отправленными вручную. Сам по себе открытый интерес не показывает, какие ордера сработали на рынке. Трейдеру надо учитывать текущую тенденцию, психологию рыночных игроков и значимые уровни поддержки/сопротивления.

Рассмотрим пример на 3000 тиковом графике фьючерса на индекс РТС RIH0.

Когда ОИ падает, трейдеры закрывают контракты. Когда ОИ растет, трейдеры открывают новые короткие и длинные позиции.

С начала торговой сессии цена снижалась. В точках 1, 2 и 3 открытый интерес снижается — значит, трейдеры закрывают позиции. Часть из них закрывает позиции с прибылью, а другая часть закрывает позиции с убытком.

Можно предположить, что:

- часть трейдеров решила зафиксировать прибыль по коротким позициям в точке 1.

- В точке 2 могли сработать стопы по коротким позициям трейдеров.

- В точке 3 трейдеры снова фиксировали прибыль по коротким позициям.

Открытый интерес подскажет, есть ли силы у текущего тренда, и что его питает. Если цена падает или растет только за счет закрытия позиций, и трейдеры не открывают новые ордера — такое движение не может длится долго. Направленному движению нужно “топливо” — новые ордера, то есть приток денег и объемов.

В ATAS есть усовершенствованный вариант OI — OI Analyzer. Он показывает отдельными графиками, что делают продавцы и что делают покупатели. OI Analyzer раскладывает открытый интерес на составляющие, работать с этим индикатором может быть проще и эффективнее.

Выводы

Стопы и тейки — это друзья, а не враги трейдера. Они защищают капитал и нацелены на его рост. Установка стоп лоссов и тейк профитов позволяет постепенно увеличивать размер позиции.

Трейдеру важно правильно относиться к стоп-ордерам и уметь их использовать. Сработавшие стопы не делают трейдера неудачником, а его торговую стратегию ошибочной. Трейдеры работают с вероятностями. Значительное число ошибок — допустимо.

Надеемся, эта статья помогла тебе понять, насколько важно устанавливать стоп-лоссы.

Скачай ATAS. Это бесплатно. После установки автоматически активируется бесплатный тариф START — тебе будут доступны торговля криптовалютами, а также базовый функционал платформы. Ты можешь пользоваться им, сколько посчитаешь нужным, пока не решишь перейти на более продвинутый тарифный план, чтобы расширить доступ к инструментам ATAS. Кроме того, в любой момент ты можешь активировать Free Trial — 14 дней бесплатного доступа к полному функционалу платформы, которые помогут оценить преимущества старших тарифов и принять взвешенное решение о покупке.

Платформа ATAS предоставит тебе мощный арсенал для торговли с использованием стоп-лоссов и тейк-профитов на рынках фьючерсов, акций и криптовалют. ATAS предлагает множество других преимуществ для трейдеров, которые используют профессиональные кластерные графики в сочетании с полезными индикаторами и другими опциями.

Не пропусти следующую статью в нашем блоге. Подписывайся на Youtube-канал, Facebook, Instagram, Telegram или X, где мы публикуем последние новости ATAS. Делись лайфхаками и обращайся за советами к другим трейдерам в Telegram-чате @ATAS_Обсуждения.

Информация в этой статье не может быть воспринята как призыв к инвестированию или покупке/продаже какого-либо актива на бирже. Все рассмотренные в статье ситуации описаны с целью ознакомления с функционалом и преимуществами платформы ATAS.