ВЗГЛЯД СБОКУ ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ 18 — 22 ОКТЯБРЯ

Выходящие отчеты американских компаний, сопровождаемые ростом buyback-оф толкают рынки вверх. Что было и что будет, читаем здесь.

- BITO – он сказал, «Поехали!».

- Ставки – ускорение ожиданий. Пауэлл под прицелом.

- Comеback buyback.

- Черный понедельник — 38 лет спустя.

Что было?

Макро.

В пятницу председатель ФРС выступил в последний раз перед заседанием 2-3 ноября. Основные тезисы:

▪ Инструменты ФРС не слишком помогают с нарушениями цепочек поставок.

▪ Высокая инфляция, вероятно, продлится и в следующем году.

▪ ФРС повысит ставки, если увидит серьезные риски повышения инфляционных ожиданий.

И главная фраза, которая была им произнесена: «Мы готовы к началу тейперинга». Завершение QE, как утверждает Пауэлл, все еще планируется к середине 2022 г. Судя по всему, ФРС по итогам заседания нам объявит о начале сворачивания QE. И все бы ничего, но сам Пауэлл становится мишенью разгорающегося скандала об «инсайдерской» торговле. Американский журнал American Prospect раскрыл данные о продаже Пауэллом акций Vanguard Total Stock Market Index Fund (VTI) на сумму от $1 до $5 млн 1 октября 2020. Информация о других транзакциях, в том числе о продажах на $50-100 тыс. 21 сентября 2020 года, всего через несколько дней после заседания ФРС 15-16 сентября 2020 года, также стала достоянием общественности. В центре внимания – сделка 1 октября, как очень крупная (продажа VTI на $1-5 млн), которая произошла одновременно с падением индекса Доу-Джонса, но до того, как акции продемонстрировали значительный рост (и продолжают расти по сей день). Более того: акции удвоились с минимумов марта 2020 года. Тут напрашивается вывод, что Пауэлл – никудышный трейдер. Однако факт, что глава ФРС во время обвала активно торгует на рынке, вряд ли поможет Пауэллу сохранить свой пост.

Как отмечает Prospect, продажа акций Пауэллом произошла на фоне отказа Трампа принять необходимый пакет экономических стимулов. Через день было объявлено, что президент Трамп заболел коронавирусом. Кроме того, протоколы встреч показывают, что Пауэлл четыре раза контактировал с министром финансов Стивеном Мнучином 1 октября. Пауэлл тогда требовал от Администрации дополнительных финансовых стимулов. Возможно, в тех обстоятельствах глава ФРС считал, что американская экономика получит серьезный удар. В своем выступлении 6 октября (уже после торговли акциями) Пауэлл предупредил, что, если меры стимулирования не будут приняты, это может иметь «трагические» последствия для экономики. Как мы видим, слова главы ФРС совпали с действиями. Отсюда желание избавиться от активов.

Как новая информация повлияет на Пауэлла и отразится на его переназначении, пока неясно. Впрочем, все происходящее – вопиющий случай. Возможно, именно поэтому Пауэлл игнорировал информацию об инсайдерской торговле своих подчиненных. Сейчас ясно одно: смена главы ФРС с высокой степенью вероятности может повлечь за собой пересмотр политики ФРС; это может повлиять на рынки.

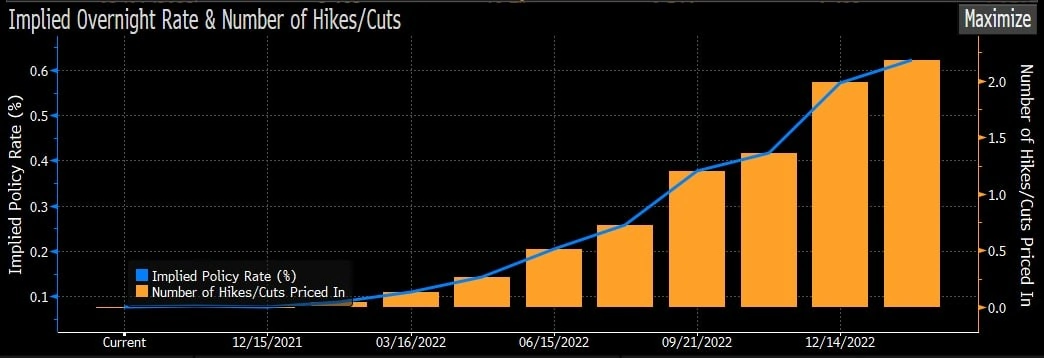

В настоящий момент рынки уже закладывают двукратное поднятие ставки ФРС и четырехкратное поднятие ставки Банком Англии до 1,25%. То есть уже до заседания ФРС рынки получили четкий сигнал от его главы – денежный ливень будет переходить в дождик.

Рынки.

- На прошедшей неделе стартовал первый в мире фьючерсный ETF на биткоин (BITO.ARCA). Первые торги показали колоссальный интерес к этому инструменту. Это, несомненно, знаковое событие, которое многие давно ждали. Тем не менее, ситуацию нужно оценивать по возможности трезво. И тут статистика добавляет изрядную ложку дегтя, как бы желая испортить всем праздник.

Во-первых, чисто объективный минус ETF, который покупает не базовый актив, а фьючерсы. Это необходимость постоянно перекладываться из ближнего фьючерса в дальний, а это стоит денег. Поэтому долгосрочно будет накапливаться отставание доходности ETF по сравнению с прямой покупкой биткоина. Но так как для большинства «обычных» инвесторов прямая покупка так или иначе невозможна или нежелательна, то они этот недостаток переживут. Для краткосрочных спекуляций в рамках месяца он не так важен, например.

Поэтому этот объективный факт (практически гарантированное отставание в динамике от ВТС) вряд ли сможет испортить праздник тем, кто сегодня покупает новый ETF. Но вот несколько исторических аналогий вполне на это способны.

Когда-то и золото с серебром были доступны только через фьючерсы и поэтому проходили мимо внимания широких розничных инвесторских масс. Но дальновидные управляющие придумали упаковать их в ETF, приведя в эти активы новый пласт инвесторов. И при запуске этих ETF, которые на тот момент были такими же революционными, возникала краткосрочная эйфория, которая длилась 1-2 недели. Но, к сожалению, в обоих случаях оказывалось, что вскоре после запуска ETF цены рисовали серьезный среднесрочный максимум. Потом они, конечно, отрастали обратно, но в течение нескольких месяцев первые инвесторы в новый продукт чувствовали себя неуютно. Это видно по двум графикам слева.

Еще менее приятной картину делает совсем давняя аналогия. До 31 декабря 1974 года владение золотом в США было запрещено для частных инвесторов. Но в этот день запрет был снят, что открыло новую эру для инвестиций в драгметаллы. Золото на бирже тогда стоило около 190-200$ за унцию, а через два года, в конце 1976 г., уже 100$. Долгосрочно те, кто купил золото на эйфории от разрешения владения частным инвесторам, выиграли (через 6-7 лет оно стоило в 4 раза дороже). Но даже те, кто смог этот рост поймать, я уверен, надолго запомнили 2-летний период, в течение которого их, казалось бы, беспроигрышная инвестиция уполовинилась в цене.

Все это, конечно, не означает, что биткоин скоро упадет в 2 раза или на 20%. Может, на этот раз закономерность сломается. Но знать о ней, как минимум, любопытно. Логика в ней также есть- часто бывает так, что актив покупают под хорошую новость, а вскоре после выхода самой новости покупателей уже не остается, что приводит к откату. Тем более, что биткоин сейчас переписал исторический максимум. Но если новость, действительно, хорошая, то на долгосрочных результатах возможный откат сказывается не сильно.

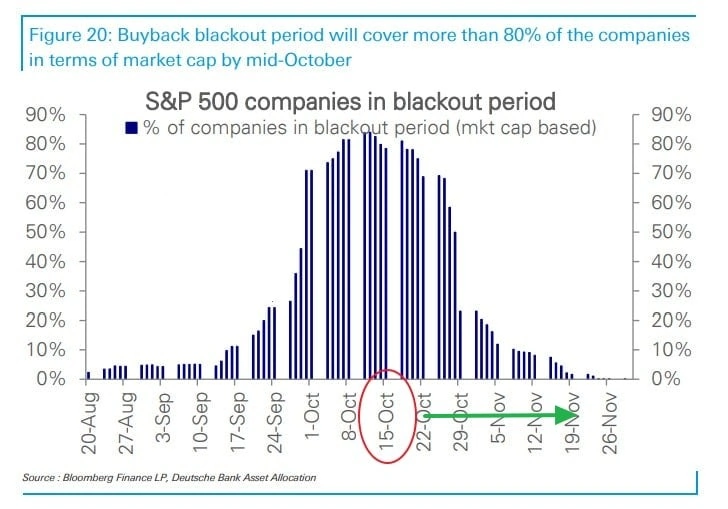

- Количество объявлений о выкупе акций продолжает расти, что является хорошей новостью для акций. То есть. компании сейчас сами формируют стратегическое направление (повышательное) на бирже, разгоняя стоимость акций обратным выкупом. Все больше и больше компаний США сейчас начнут возобновлять buyback-и после сезонного периода блэкаута. Рассматривая диаграмму ниже становится очевидным, что пик по блэкаутам пройден.

Несомненно, это окажет сильную поддержку рынку, а учитывая сезонность на рынке акций, можно предположить что новогоднее ралли уже началось.

Storys

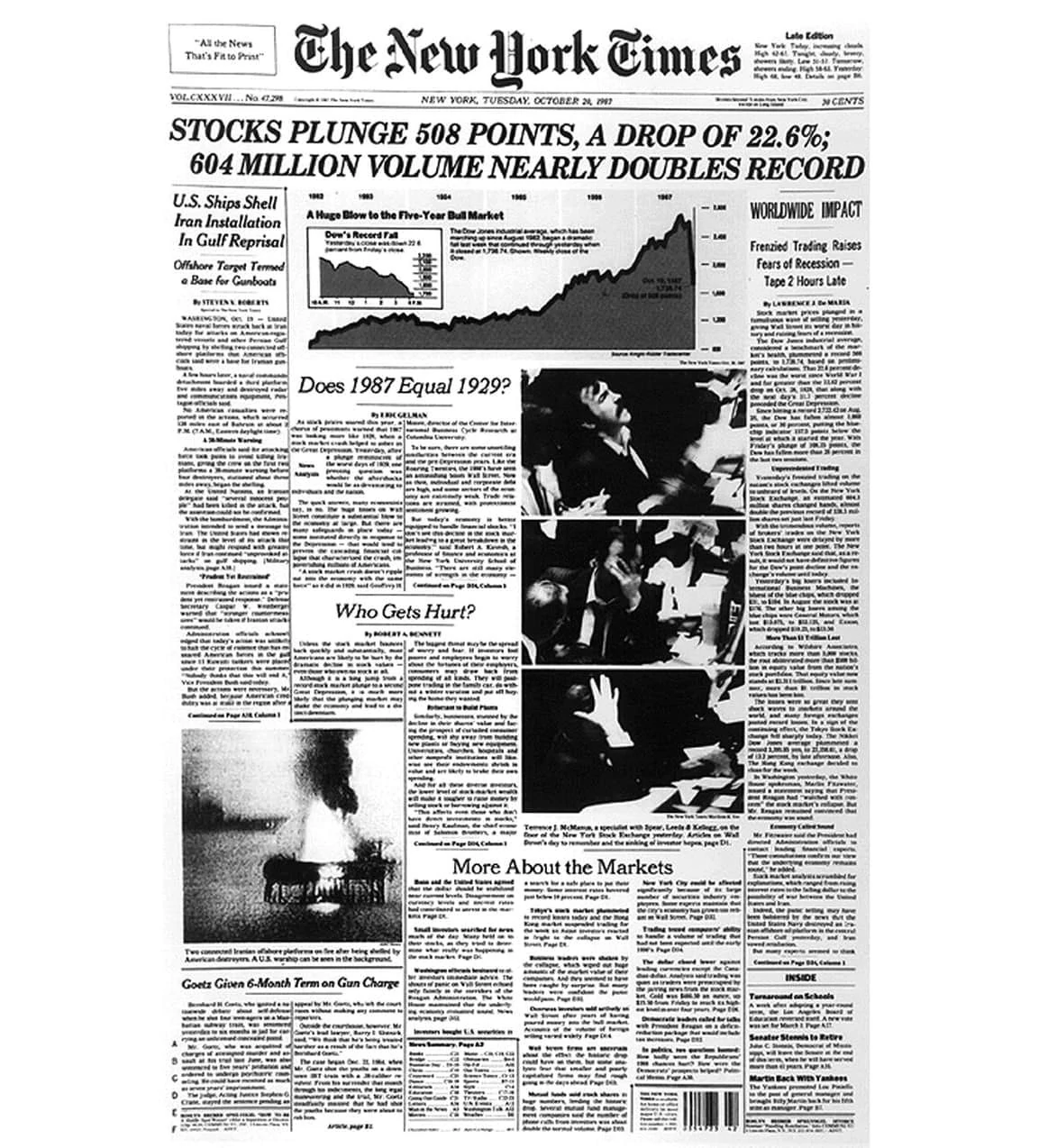

- 19 октября исполнилось 38 лет событию которое принято называть Черный понедельник. Краткая справка из Википедии — Чёрный понедельник (англ. Black Monday) — понедельник 19 октября 1987 года — день, в который произошло самое большое падение Промышленного индекса Доу Джонса за всю его историю, — 22,6 %. Это событие затронуло не только США, а быстро распространилось по всему миру. Так, фондовые биржи Австралии потеряли к концу октября 41,8 %, Канады — 22,5 %, Гонконга — 45,8 %, Великобритании — 26,4 %. При этом, однако, катастрофе не предшествовали никакие важные новости или события, видимых причин для обвала не было. Это событие поставило под сомнение многие важные предположения, лежащие в основе современной экономической науки, выдвинутых австрийской экономической школой: теорию рационального экономического поведения человека, теорию рыночного равновесия и гипотезу эффективного рынка.

Что будет?

- На следующей неделе отчитываются AAPL, MSFT, AMZN и FB

- Последняя торговая неделя перед заседанием ФРС, внимание на волатильность.

- Визит Эрдогана в Азербайджан – главная тема энергетика.

- Во вторник GOOGL Pay начнет принимать к оплате карты «Мир».

- В Конгрессе США пройдут два слушания, посвящённых рискам инвестирования в ценные бумаги Китая, а также по влиянию цифровых платформ на детскую аудиторию.

- Большие блоки макроэкономической статистики в четверг и пятницу.

автор: trader2ok

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.