Фундаментальный анализ: что происходило 4 – 8 октября

Неделя прошла под влиянием разворачивающегося энергетического кризиса и волатильности на фондовых рынках. Что было и что будет рассматриваем в этом выпуске.

- Энергоносители — пламенный привет «зеленой энергетике».

- Призрак стагфляции бродит по Европе.

- Китай – девелоперские страдания.

- Facebook под Хаугеной. Падение синего ангела.

Что было?

Макро.

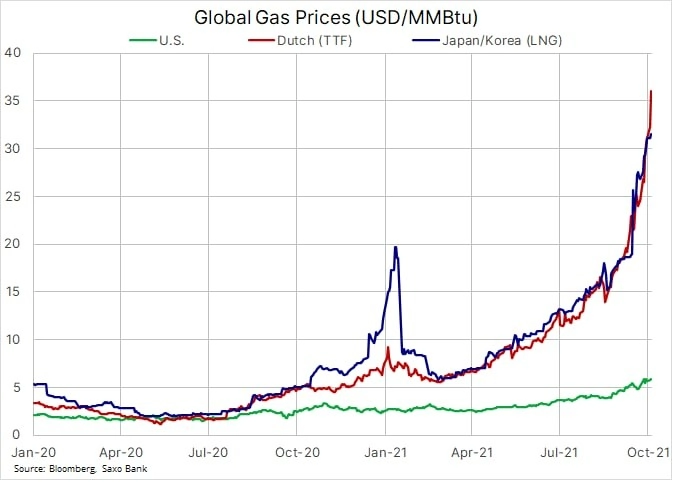

Всю первую половину недели мир с содроганием наблюдал полет цен на энергоносители, в особенности за газом. Стоимость за 1000 кубов вплотную приблизилась к отметке 2000. Пока не вмешался Сам Путин. Ценник мгновенно сложился вдвое. Размышляя о причинах происходящего можно отметить факторы, которые повлияли на текущее положение дел –

- холодная зима 2020-2021 и жаркое лето 2021.

- переход на краткосрочные контракты по требованию ЕС

- рост спроса со стороны Китая

- политика США, обещавшие Европе любые объёмы «газа свободы» по линии СПГ, правда затем все пошло в Азию, там просто дороже.

- Ну и исключительно рыночный аспект: массовые маржин коллы у крупных институтов. «Как сообщил накануне Reuters, Glencore, Gunvor, Trafigura и Vitol столкнулись с маржин коллами на рынке газовых фьючерсов ЕС, где занимали короткие позиции в рамках стратегий хеджирования. Теперь банки требуют от компаний сотни миллионов дополнительного обеспечения, и некоторые из них начинают «резать» убыточные ставки, общий объем которых достигает $30 млрд.»

Энергетический кризис в Европе может обострить дискуссию о возрождении атомной промышленности в ЕС.

Конечно, одной Европой такие вещи не ограничиваются. В Китае совсем туго, запасы угля находятся на 16-летних минимумах, в Индии запасы обновили минимум четырехлетней давности. Кризис начал влиять на сложившиеся за долгое время цепочки. Рост стоимости продовольствия отмечается повсеместно во всем мире, а ряд государств уже столкнулся с дефицитом продуктов питания. «Китай сократил производство удобрений (из-за нехватки электроэнергии). Цена выросла и будет расти дальше, и будет дефицит. У нас будут проблемы с нехваткой продовольствия в следующем году», поведал миру Президент Бразилии. И по большому счету все еще только начинается. К чему все это может привести? В первую очередь сумасшедший рост цен приведет к резкому росту инфляции по всему миру. При определенных сочетаниях вышеперечисленных факторов, этот кризис может стать «черным лебедем», который потрясет мировую экономику и мировые финансовые рынки, и тогда и 2008 и 2020 покажутся просто бурями в стакане.

А пока суть да дело, в ЕС решили найти виновного во всем этом бардаке. В настоящий момент пять европейских стран призвали начать расследование сложившейся ситуации. Хорошо, найдут. Только забывают, есть же еще вопрос «Что делать?». И судя по подсказкам из-за океана, понятно, чем все закончится. Конгрессмен США Майкл Маккол призвал Белый дом к санкциям против России из-за газового кризиса в Европе. Бинго.

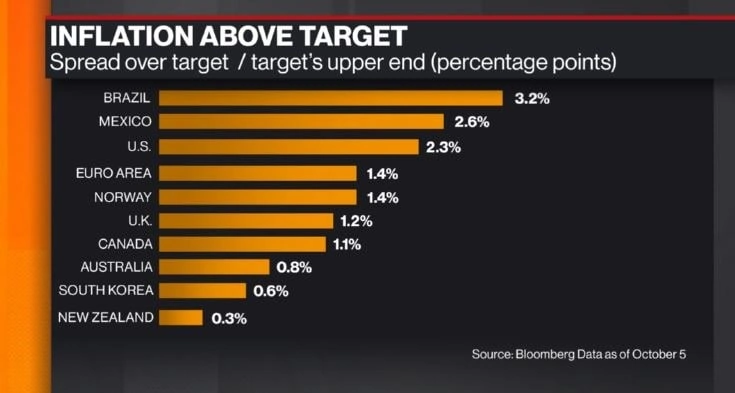

Расцветает мировая инфляция. Неуёмность печатных станков мира, приводит к печальным последствиям.

На диаграмме превышение текущей инфляции над таргетами центральных банков. Жутковато. А на фоне сигналов о затухании экономических активностей, пошла обсуждаться тема – стагфляции. Падение ВВП при высоких темпах инфляции. Та еще зараза. Последний раз такая беда постигала США в семидесятых годах. Кончилось все не самым приятным образом. Какой путь, для предотвращения этого безобразия, изберут нынешние правители главных экономик пока не ясно. И на первый взгляд положение просто тупиковое. Будем посмотреть, как говорится.

Рынки

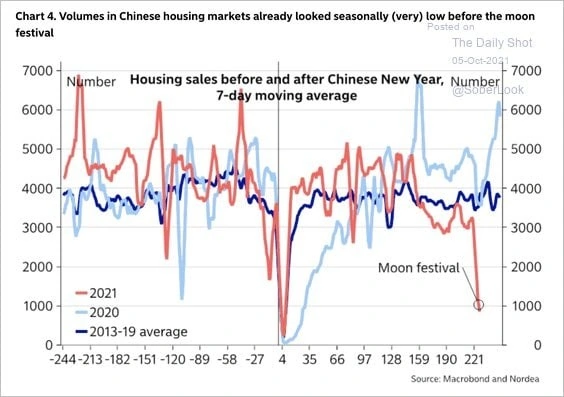

Тлеет фитиль бомбы под названием Китайские девелоперы. Достаточно взглянуть на заголовки статей на эту тему, как становится жутковато от масштабов действа.

- JPMorgan: У Evergrande и других китайских девелоперов миллиарды долларов забалансовых долгов.

- RTRS: Способность китайских девелоперов выплачивать долги достигла десятилетнего минимума.

- Fitch: В Китае резко выросло число дефолтов среди застройщиков. Ставки по мусорным бондам азиатских корпораций растут на фоне проблем с Evergrande.

Специализирующийся на китайском рынке недвижимости исследовательский центр CRIC опубликовал тревожную статистику. Еще не закончившийся 2021 г. бьет рекорды последних лет по числу дефолтов. С начала года было зафиксировано нарушение выплат по 39 облигациям девелоперов против 14 в 2020 году. Общая сумма невыполненных обязательств по бондам с начала года превысила 46,7 млрд юаней ($7,2 млрд). Из публичных компаний, торгующихся в Гонконге, отметились Sinic с невыплаченными процентами на $6 млн и Fantasia, пропустившая выплаты по бондам на $205 млн. Куда хуже дела у застройщиков с листингом на материке. На начало сентября China Fortune Land не произвел выплаты по бондам и кредитам на сумму $13,6 млрд. На конец июля сумма невозвращенных займов Tahoe Group составила $6,8 млрд. Evergrande не выплатили в срок купоны по облигациям на сумму $131 млн, от дефолта компанию отделяет 30-дневный льготный период, истекающий в конце месяца. До конца 2022 г. только по бондам компания должна выплатить более $7 млрд.

А глядя на эту картинку ничего кроме слово крах не придумаешь.

США продолжает третировать Поднебесную. Вот тезисы, опубликованные Администрацией Президента США пришедшие на неделе.

- США начинают перестраивать свою торговую политику в отношении Китая.

- КНР не выполняла взятые на себя обязательства по Фазе 1

- США намерены в рамках своей стратегии вести торговые отношения с Китаем с позиции силы

- Вашингтон приступает к процессу исключения определенных китайских товаров из-под действия свих таможенных пошлин.

Вот все понятно, один вопрос только. А много ли добились США за свою историю действуя «с позиции силы»? В любом случае хорошего будет мало.

Stories

В понедельник вечером, без каких-либо «видимых» причин, пал Facebook и другие его сети. Плачи и стоны инста-див разносились из всех уголков планеты. Сразу же появились версии этого события. От «заговорщицких» до невероятных. Американские СМИ определенно связали падение социальных сетей с воскресным зубодробительным интервью бывшей сотрудницы Facebook Френсис Хауген (Frances Haugen). Решившая деанонимизироваться дама, поведала о многочисленных утечках личных данных, о том, что компания ставила вопросы прибыли выше безопасности пользователей и прочих коварствах интернет-гиганта. Вот цитата из статьи в Washington Post: «Был конфликт интересов между тем, что было хорошо для общества, и тем, что было хорошо для Facebook. Компания из раза в раз выбирала собственные интересы». Отметился даже старик Сноуден — когда соцсети отключаются, мир становится более здоровым местом Очень настойчиво обсуждалась версия «симметричного ответа нефтяного лобби» на действия Facebook в период выборов Президента США. Рынок акций отреагировал мгновенно и однозначно. Бумаги FB провалились на 6%. В общем тучи, сгущающиеся над Цукербергом приобретают грозовой оттенок. И скорее всего дальнейшее развитие ситуации вокруг Facebook оттолкнет на какое то время инвесторов.

Что будет?

- На следующей неделе станет известно время, когда должна пройти регистрация Северного потока в ЕС, как независимого производителя.

- Будут объявлены сроки запуска трубопровода.

- В Германии начнется формирование правительства.

- Вышедший с длинных выходных Китай продолжит «словом и делом» гасить пожар вокруг застройщиков.

- Очередной импульс может получить развитие скандала с Facebook.

В целом ожидаем сохранение волатильности на рынках, и наблюдаем за развитием энергетических проблем.

автор: trader2ok

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.