Фундаментальный анализ рынка на 13 — 19 сентября

Что Было?

Макро. Мировой долг достиг 296 трлн долларов во втором квартале 2021 года. Это максимальный показатель за всю историю расчетов. Об этом сообщает Институт международных финансов (IIF). Рост мирового долга составил 4,8 трлн долларов. Становится все интереснее до какой степени безумия долетит общая цифра. И с помощью каких инструментов предполагается сдерживать инфляцию поле таких неистовых вливаний.

Выходившие на этой неделе макро-статистические данные в основном демонстрировали замедление экономик ведущих стран мира. Умышленно не приводим цифры потому как — во-первых скучно, а во-вторых при желании их можно легко найти. Скажем только, что насторожили данные по инфляции США, показавшие снижение. На наш взгляд эффект развивающегося дельта штамма, хотя для Дж. Пауэла это может явиться основанием для «не спешить» с сокращением программы QE. В общем можно начинать констатировать, что мировая экономика готовиться к спаду.

Рынки. На закрытии американских индексов во вторник, котировки на фьючерс индекса SP500 в очередной (уже сбиться какой по счету) раз пытались тестировать свою 50 дневную скользящую среднюю, стараясь хоть как-то скорректироваться после многомесячного роста, как вдруг, (о чудо!) именно в этот момент выходит новость об увеличении buyback на 60 млрд долларов и дивидендов на 11% от компании Microsoft (MSFT). Рынок отреагировал незамедлительно, оттолкнувшись вверх.

Тема buyback от крупных компаний все больше набирает обороты. Кэш просто некуда пристроить кроме как выкупив свои же акции, тем самым не дав им упасть. Может мы присутствуем при создании новой экономики США? Не важно, что доходы корпораций падают от основной деятельности, не важно, что некоторые из них стоят по 100 годовых выручек, главное, чтоб никто и никуда не падал! Но рано или поздно расплата настанет, и это будет история с не самым приятным концом.

Рынок пока пытается корректироваться, однако судя по поведению VIX это не вызывает энтузиазма у крупных игроков, да и доллар пока остается не очень востребованным судя по индексу DXY.

Китай продолжает закручивать гайки бизнесу. Не прошло и месяца, когда руководство Китая серпом прошлась по полям индустрии он-лайн обучения, как пришла новость об ужесточении правил ведения игорного бизнеса. Акции крупнейших казино Макао обвалились во вторник и продолжили в том же духе в последующие дни. Падение этого сектор было настолько значительным, что прилично увело основные китайские индексы вниз. Гонконг упал на 1,1%, China 50 потерял 1.8%. Это уже не первая акция устрашения «оторвавшихся от реальности» финансовых магнатов.

Китай планомерно начинает следовать программе по «всеобщему оздоровлению современной экономики». Такие жесткие действия Китая рано или поздно могут стать катализатором для падения глобального финансового рынка. Чего только стоит заявление Банка Китая, который не собирается поддерживать Evergrande, а цена вопроса меж тем 2% всего ВВП Китая. Тревожно, потому как ситуация а-ля «Lehman Brothers» образца 2008 года..

Параллельно Поднебесная всеми способами пытается погасить перегрев экономики заранее, не дожидаясь всеобщего коллапса, весьма агрессивно распродавая ряд энергоносителей и товаров из стратегических запасов. Вывод пока один – держаться в стороне от инвестиций и торговли с китайскими активами, до тех пор, пока не закончится «очищение».

Продолжилось снижение цен на платину и палладий после квартального обзора от World Platinum Council. В отчете WPC утверждается, что вместо дефицита платины в 158 тыс. унций в этом году будет профицит в 190 тыс. унций. Главными причинами называется колоссальный дефицит чипов на рынке, а также стремительное развитие нового штамма COVID. На наш взгляд слишком эмоционально, скорее похоже на капитуляцию быков на излете даун-тренда. Для среднесрочных (год – два) инвестиций в эти металлы наступает не плохое время. Желающим «присматриваться» советуем обратить внимание на такой ETF как Aberdeen Standard Physical Platinum Shares ETF (PPLT), торгуется на NYSEArca.

Аналитики Bank of America считают, что зимняя погода может поднять нефть до 100 долларов за баррель. Статья вышла на marketwatch.com. Аргументы – ОПЕК +, и холодная зима. Что ж со своей стороны подкрепим настроение BoFA опционным рынком. Открытый интерес в колл-опционах на нефть WTI со страйком $100 и экспирацией в декабре 2022 г составляет сейчас больше 70 тысяч контрактов. Это огромнейшая позиция. Пожелаем удачи как покупателю коллов, так и самому BoFA и его трудолюбивым аналитикам.

Основные промышленные металлы падали практически всю неделю. Лидер падения железная руда, цены на которую продолжают снижаться и с майских пиков потери уже более 40%. Все больше признаков того, что рост на товарных рынках подошел к концу. Единственная интрига остается с ценами на нефть. Прозвучит ли и здесь «лебединая песня» перед снижением? Ждем.

Вышедшие в четверг розничные продажи в США неожиданно выросли рекордными темпами за 5 месяцев. Рынок на статистику отреагировал бурно: доллар укрепился, драгметаллы пошли вниз. Но на первый взгляд это просто хорошая возможность купить, ведь инфляция сама по себе никуда не денется. При этом вряд ли вышедшая статистика окажет значительное влияние на решение ФРС, когда начать тейперинг.

Экспирация в пятницу (Quadruple-Witching) прошла относительно спокойно, хотя закрытие индексов в отрицательной зоне было против консенсуса большинства инвестдомов. Объемы экспираций не были столь впечатляющими как в предыдущие периоды. Примечательно, что еще лет 10 назад для квартальных экспираций в трейдерском обиходе существовал устойчивый оборот — Triple Witching. Видимо бесконечная QE манит нечисть всякую. Ну да Бог с ними… Итак, Сентябрьская экспирация единственная в своем роде, поскольку совпала с третьей пятницей сентября, на которой строится весьма интересная стратегия. Правила звучат так. Продать на закрытии третьей пятницы сентября фьючерс на SP500 и откупить фьючерс на закрытии в следующую пятницу. Не сложно, правда? Так вот, с 1960 по 2020 год в 42-х случаях ваша позиция приносила прибыль, а в 19-и убыток. Средняя прибыль от сделки 0,84% от цены фьючерса. Чем это вызвано я сказать не могу, но … статистика вещь упрямая, так что в следующем году не забудьте ею воспользоваться. В целом неделя осталась вне рамок трагедий, за исключением пары случаев, которые попали сегодня в рубрику Storys.

Storys.Несомненно, хитом стал натуральный газ в Европе. Только за 15 сентября фьючерсы прибавили 10%. Весь «торговый» мир следил за грандиозным шествием цен в стратосферу. Кто с попкорном, кто с валидолом… Продолжающееся не первую неделю движение побило все мыслимые и не мыслимые рекорды. Перед участниками рынка и аналитиками ведутся ожесточенные споры какого уровня может достичь стоимость «евро-натурального». Официальный Кремль поспешил заявить, что он не причем… а то мало ли спросят позже.

Такая безудержность удивительна тем, что хранилища заполнены в моменте на 71%, а заполняемость в самые холодные отопительные сезоны не падала ниже 70%. На наш взгляд причина кроется в комбинации совпавших фундаментальных факторах и крайне агрессивной игры на повышения крупных фондов. Причем последние явно «переигрывают». Не исключаем даже корнера (не путать с шортсквизом!). Гадать где и когда насытятся «акулы энергетического рынка» не будем — легче карты Таро раскинуть. Однако, как это закончится ответ есть. Так же как с серебром в 2011, так же как с хлопком в 2013, так же как с древесиной в 2021.

Что называется, наслаждайтесь. Слева серебро c 2010 по 2016, справа натуральный газ образца 2021 года, правда на NYMEX, но сути это не меняет. Дабы не грузить графиками у кого будет интерес, можете посмотреть самостоятельно фьючерсы на хлопок (тикер CT) и фьючерсы на пиломатериалы (тикер LB).

Выводы из всей этой истории не самые радужные. Подобное состояние газового рынка в Европе однозначно приведет к сильному всплеску инфляции… и скорее всего в этом году. А это уже сильно ударит и по потребителям, и по долговому рынку, и по действиям ЕЦБ.

Walmart & Litecoin. В понедельник 13 сентября началась и закончилась история любви между «торговцем» и монетой. Рано утром по спящему нью-йоркскому времени, без спроса возлюбленных, globenewswire.com на весь мир объявил об их непреодолимой тяге друг к другу. «Walmart объявляет о партнерстве с Litecoin !!!», «Walmart интегрирует Litecoin для платежей с 1 октября!!!», шокировал всех globenewswire.com. Цена за крипто-монету за 15 минут подскочила на 30%. Но… Увы, друзья, проказник амур улетел. Твитер Litecoin было попытался согласится на законный брак, однако, быстро удалил сообщение из сети. А выступивший позже Walmart (WMT) и вовсе растоптал все вновь созданные чувства, назвав все происходящее fake. Чуть позже и сам globenewswire.com удалил ошеломительную новость. За последующие 35 минут цена LTC вернулась обратно. Вот такая … short love story. В общем в интересное время живем, господа (товарищи). Когда в фантастической ликвидности, существующей сейчас на рынке, любая искра может породить пожар. Когда триллионы свободной наличности ищут себе применение, поскольку вкладывать в финансовый рынок уже опасно, а в экономику не хочется. Можно только догадываться кто заработал на этой истории, и сколько людей потеряло деньги. Как там у поэта….

«…Она сказала «Пока», он долго смотрел ей вслед

Для нее прошла ночь, для него три тысячи лет

За это время десяток империй расцвел и рухнул во мрак

Но некоторые женятся, а некоторые так…»

Apple провела презентацию своих новых продуктов

- iPad продажи начнутся на следующей неделе, от 329 долларов.

- iPad Mini.от $499.

- Apple Watch Series 7. Купить можно будет в этом году по стартовой цене в $399

- iPhone 13 стоит от $799, iPhone 13 mini от $699, iPhone13Pro от $999.

В общем поздравляем всех фанатов — яблочников – есть чем жить еще год! Ну а чтобы побыстрее было забыто «ветхое», Apple на следующий день после проведения презентации новой техники убрала из продажи смартфоны iPhone 12 Pro и iPhone XR. Как говорится кто старое помянет, тому айфон….

Ну а что же инвесторы? Как порадовались они? Увы, но презенты их не очаровали. Рынок живет будущим, а не настоящим. Каких-то прорывных технологий корпорация не продемонстрировала, поэтому сразу вскоре окончания действа акции компании поползли вниз. Подлила масла в огонь и новость о решении судов ряда стран штрафовать Apple за комиссии для разработчиков в 30% продукты которых продаются через AppStore. И давление на компанию будет только усиливаться с годами, что заставляет задуматься о будущем ее показателей. Объективно сейчас соотношение риск / доходность акций совсем не в пользу доходности. Поэтому надо быть крайне осторожным при выборе акций Apple в качестве краткосрочного объекта инвестиций.

Что Будет?

Предстоящая неделя обещает быть насыщенной событиями, но мы выделили лишь два, которые могут повлиять на рынки в среднесрочной перспективе. Заседание ФРС и выборы в Бундестаг Германии.

Начало недели (20 и 21 сентября) обещает быть спокойной. В Китае двухдневный выходной и к тому же нет никаких макроэкономических данных способных как-то серьезно повлиять на рынки. В связи с релаксирующим Китаем могут приподнять головы промышленные металлы.

Но уже начиная со среды «мир изменится к лучшему». На сцену выйдет Первопечатник всея Зеленого его Величество Джером Пауэл, который поведает нам, что вроде да (пора сворачивать QE), но вроде, как и нет, и вообще сейчас все так запуталось, что просто ой. А если серьезно, то ФРС находится в тяжелейшей ситуации. С одной стороны — входящая в спираль инфляция, с другой невозможность остановить печатный станок – иначе рынки рухнут. И самое ужасное – рецепта просто нет, а уж доктора, который бы его выписал и подавно. Но рано или поздно чем-то нужно будет жертвовать, и как нам кажется фондовый рынок будет на плахе первым. Оценивать исход заседания не возьмемся, «не тех будем», а вот воспользоваться опросом Bloomberg за всегда пожалуйста. Шестьдесят семь процентов респондентов считает, что на сентябрьском заседании ФРС скорее всего намекнёт, что объявит о начале сворачивания экстренного стимулирования на своем ноябрьском заседании (в прошлом месяце ожидали, что объявит в декабре). Желающим погреть руки на лингвистических способностях главы ФРС, можем предложить покупку straddle на ESZ1 с экспирацией в пятницу, но дело крайне рискованное.

24 сентября Китай выйдет с интервенциями на рынок нефти и продаст из хранилищ 7.4 млн баррелей. Возможно рынок «зафронтранит» эту новость снизившись на пару процентов.

Выборы в Германии состоятся в воскресенье уже после закрытия всех рынков, но будут оказывать давление всю неделю прежде всего на евро и кросскурсы этой валюты, на котировки ведущих европейских индексов, возможна волатильность в акциях Газпрома. Пикантность действа с выборами – уход Ангелы Меркель, пробывшей на посту канцлера 16 лет и возможная смена правящей партии в Бундестаге. О Боже, как короток век политика… возможно так подумал какой-то руководитель какой-то европейской страны.

Всем хорошего настроения и удачной торговли!

Удивительное Рядом

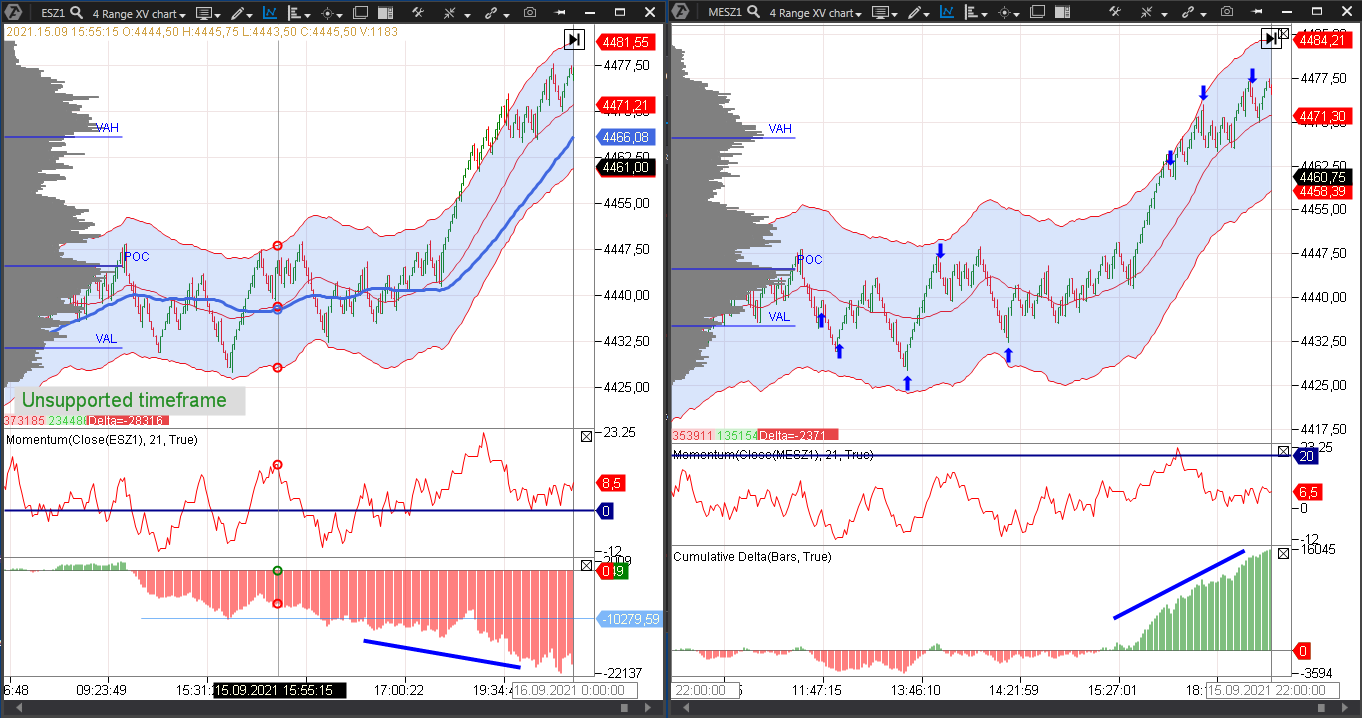

Перед вами два графика фьючерсов на SP500 с одной датой экспирации – декабрь. С одним отличием. Слева фьючерс e-mini ESZ1, справа — micro MESZ1. Удивление вызвала динамика Cumulative Delta. Приблизительно в момент открытия СМЕ 15 сентября движение этого индикатора стало разнонаправленным. Мы не исследовали на частоту появления такого паттерна, видимо такие явления происходят с какой-то регулярностью. Единственным хоть сколько-нибудь вразумительным объяснением, стало слово rollover, в пятницу была экспирация. И это стало бы полноценным ответом если срочность контрактов была бы разной. Например- дельта сентябрьского контракта росла, а декабрьского – падала. Все стало еще интереснее на следующий день, когда цены вернулись на уровень начала расхождения по Cumulative Delta, однако расхождений по индикатору уже не было.

Вот такая, «понимаешь, загагулина». Пребывая в полном смятении и нейро-хаосе, хотим спросить Вас, уважаемые друзья. А что Вы думаете по поводу всего этого? Интересно было бы услышать даже самые невероятные версии в комментариях.

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.