Уходящая неделя прошла под знаком роста заболеваемости коронавирусом. Эпидемия с новой силой атакует США, что привело к непродолжительной коррекции в среду. Добавил масла в огонь МВФ, который обнародовал очень пессимистичный прогноз для мировой экономики. Но не обошлось и без обнадеживающих новостей. Экономическая статистика продолжает радовать, а Китай готовит программу поддержки экономики на $4,2 трлн. Также рассмотрим, что лежит в основании прогнозов краха доллара, надвигающийся сезон корпоративной отчетности и перспективы роста сырьевых рынков.

Содержание статьи

- Календарь экономических событий

- Коронавирус наступает с новой силой

- Статистика поддержала быков, МВФ — медведей

- Чего ждать от сезона отчетности в США

- Стивен Роуч: “Доллар будет падать. Очень очень резко”

- Альтернатива доллару — золото и биткоин

- Сырьевые рынки на минимуме за 100 лет. Интересная возможность?

Календарь экономических событий

| Время | Событие | Влияние |

| 30 июня, вторник МСК 04:00 | Китай. Уточненный индекс PMI в промышленности. | Нефть, CNY, AUD, RUB. Предыдущее значение 50.6, прогноз 51. |

| МСК 17:00 | США. Индекс потребительской уверенности CB. | USD, S&P 500. Предыдущее значение 86.6, прогноз 90. |

| 1 июля, среда | Россия. | Нерабочий день. Торги проводиться не будут. |

| МСК 15:15 | США. Изменение уровня занятости в несельскохозяйственном секторе от ADP за июнь. | USD, S&P 500. Предыдущее значение -2.760k, прогноз 3.500k |

| МСК 21:00 | США. Протоколы заседания комитета по открытым рынкам ФРС США (FOMC) | USD, S&P 500. |

| 2 июля, четверг | США. Изменение уровня занятости в несельскохозяйственном секторе за июнь (Nonfarm Payrolls). | USD, S&P 500. Предыдущее значение 3.094k, прогноз 2.519k |

| 4 июля, пятница | США. День независимости. | Нерабочий день. Торги проводиться не будут. |

Начало месяца — это традиционно богатое важными экономическими событиями время. На предстоящей неделе основную скрипку будет играть статистика по уровню занятости в США. На сегодня рынок труда — это главный индикатор скорости восстановления экономики. Если статистика окажется выше прогнозов, это значительно поддержит спрос на рискованные активы от акций до сырья. Если же темпы создания рабочих мест разочаруют, коррекция может углубиться.

В среду опубликует изменения уровня занятости в несельскохозяйственном секторе США институт ADP, а в четверг выйдут официальные данные от Бюро экономической статистики США. Накануне стоит воздержаться от переноса маржинальных позиций.

Также отметим, что в среду, по причине общенационального референдума, не будет работать российский рынок, а в пятницу — американский. В США будут праздновать главный национальный праздник — День независимости.

Коронавирус наступает с новой силой

Статистика заболеваемости коронавирусом вновь заняла ключевое место в заголовках деловых СМИ. Опасная зараза еще раз подтвердила свое коварство и непредсказуемость. Уже очевидно, что сезонность инфекции минимальна и надежды на то, что летом мир получит передышку — не оправдываются. Так, в США и показатели заболеваемости вновь близки к рекордным — от 20 до 36 тыс. ежедневно. Общие человеческие потери с начала эпидемии достигли 122 тыс. человек.

При этом угрожающих масштабов достигла смертность, которая в 20 раз выше сезонного гриппа. Особенно сильно COVID-19 бьет по домам престарелых, в которых лишь в США погибло уже более 30 тыс. человек.

На этом фоне послабление карантина не приводит к немедленному восстановлению обычной жизни. Люди попросту боятся публичных мест, что сказывается и на бизнесе. Так, в США назревает волна банкротств ритейлеров, массово закрываются рестораны и другие заведения сферы обслуживания.

Наиболее сложная ситуация в Бразилии, где дневная заболеваемость превышает 40 тыс, ежедневно умирает больше тысячи граждан.

На этом фоне в среду основные фондовые индексы мира потеряли 2-4%. S&P 500 — 2.59%, а в лидерах снижения вновь оказались банки. Впрочем уже в четверг быки воспользовались лозунгом “налетай, подешевело” и выкупили около половины потерь. Фьючерс на индекс S&P 500 закрылся на отметке 3083 пунктов. Для дальнейшего роста нужно проходить зону накопления объемов в районе 3100-3150 пунктов.

Статистика поддержала быков, МВФ — медведей

Несмотря на сложную ситуацию, настроения бизнеса в среднем улучшаются. Так, во вторник опубликованы предварительные индексы деловой активности PMI.

Как на заказ быков, они повсеместно оказались гораздо лучше ожиданий и близки к заветным 50 пунктам, что говорит о вероятном возобновлении роста экономики.

Еще одна позитивная новость недели — меры Китая по стимулированию экономики могут превзойти все другие ведущие страны. Правительство Поднебесной обнародовало детали программы по льготному кредитованию и социальном обеспечению на $4.2 трлн. в эквиваленте. Сильный долгосрочный позитив для сырьевых рынков и китайских акций.

Тем временем МВФ разбавил всеобщий энтузиазм большой ложкой дегтя. Аналитики пересмотрели ожидания по мировой экономике. Так, если в предыдущем прогнозов (опубликован апреле) речь шла о падении на 3%, то теперь — 4,9%. Это может быть самый большой обвал со времен Второй мировой войны. В 2021 году глобальная экономика может вырасти на 5.4%.

Главный удар примут на себя развитые страны. В США ожидается падение ВВП на 8%, в еврозоне и Великобритании — на 10.2%. Экономика России потеряет 6.6%, а Индии — 4.5%. Китай вырастет на 1%, что для этой страны также является минимумом за последние 50 лет. При этом предполагаемый рост в 2021 году не перекроет всех потерь, а на окончательное восстановление после кризиса уйдет до 10 лет. Такой медвежий взгляд резко контрастирует с оптимизмом фондовых рынков!

Среди ключевых мировых рисков эксперты отметили ужесточение противостояния США с Китаем накануне президентских выборов, социальные волнения и волатильность нефтяного рынка. Справедливости ради, надо отметить, что прогнозы МВФ довольно часто неточны. Будущего не знают даже лучшие экономисты мира. В фонде это признают и допускают, что вероятны корректировки прогнозов после учета актуальных экономических данных.Чего ждать от сезонов отчетности в США?

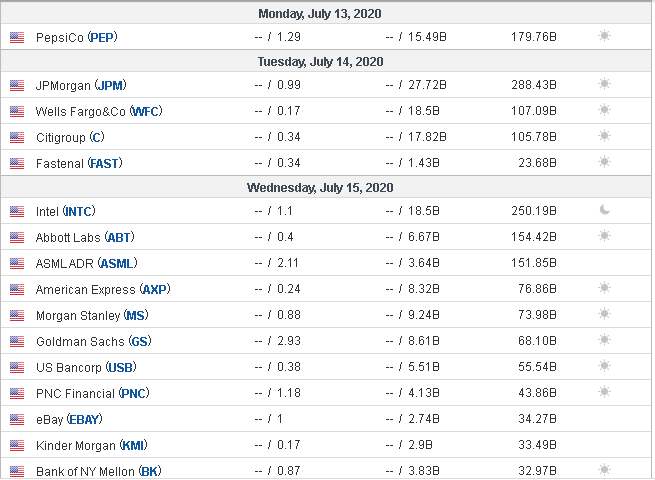

Тем временем, фокус внимания инвесторов смещается от макроэкономической статистики к сезону отчетности за второй квартал 2020 года. До его начала мы вполне можем наблюдать волатильный боковик.

В ожидания рынка на второй квартал уже включено резкое падение прибыли корпораций из-за коронакризиса. Куда больший интерес будут представлять прогнозы компаний на 3 и 4 кварталы. Ведь акции сейчас растут исключительно на надеждах, что ситуация будет улучшаться очень быстро. Если окажется, что бизнес настроен оптимистично, это поддержит восстановление акций. Тогда как ухудшение ожиданий по выручке и прибыли способно развернуть восходящий тренд.

В США активная стадия сезона стартует 13 июля. Первыми квартальные результаты инвесторам представят PepsiCo и крупнейшие банки. Уже 16 июля отчитается Microsoft, 22 — Facebook, 23 — Amazon и Google. Завершится наиболее горячая пора 28 июля вместе с отчетом самой дорогой компании мира на данный момент — Apple.

Стоит следить за календарем отчетности, чтобы контролировать свои спекулятивные позиции. В эти дни вероятны резкие скачки волатильности.

Стивен Роуч: “Доллар будет падать. Очень, очень резко”

Тем мировые СМИ все чаще говорят о возможной девальвации доллара США. Так, бывший председатель совета директоров Morgan Stanley Asia и один из мировых экспертов рынка Форекс Стивен Роуч спрогнозировал крах американской валюты.

«Экономика США долгое время страдала от значительного макроэкономического дисбаланса, а именно, от очень низкого уровня внутренних сбережений и хронического дефицита текущего счета. Доллар будет падать очень, очень резко», — заявил Роуч в интервью CNBC. По отношению к другим валютам падение может достичь 35%, считает он.

Если прогноз Роуча сбудется, это может вызвать цепную реакцию по всему миру. Речь идет о росте инфляции и вынужденном ужесточении монетарной политики Центральных банков. Глобальный экономический кризис может сильно затянуться.

Впрочем, большинство экспертов не поддержали драматичный взгляд Роуча. Доллар пока остается наиболее популярным инструментом ухода от риска, что во время глобального кризиса очень актуально. Чтобы подорвать к нему доверие необходима целая череда неблагоприятных событий.

В любом случае, не лишним будет наблюдать за торговым балансом США. Если статистика будет ухудшаться, тогда прогноз экспертам получит серьезное обоснование.

Альтернатива доллару — золото и биткоин

А тем инвесторам, которые верят в обвал доллара, стоит обратить внимание на наиболее перспективные альтернативные активы. В частности золото, которое исторически хорошо себя чувствует во время кризисов. Цена металла в аптренде еще с ноября 2018 года и пока нет фундаментальных причин для разворота. Масштабная эмиссия доллара, евро и других ключевых валют, создает устойчивый спрос на защиту от рисков мировой экономики.

В начале недели быкам удалось пробить уровень сопротивления в районе $1750 за унцию, что открывает дорогу к зоне исторических максимумов ($1920 за унцию) уже в текущем году.

Также перспективная альтернатива для классических валют — это Bitcoin. Стоимость главной криптовалюты пока застыла в боковике после многонедельного роста.

Новости по биткоину выходят в целом положительные. После халвинга активность сети полностью восстановилась. Интересна статистика, что 60% владельцев биткоина держат его долгосрочно и только наращивают покупки. Также растет открытый интерес в криптовалютных деривативах.

Сырьевые рынки на минимуме за 100 лет. Хорошая возможность?

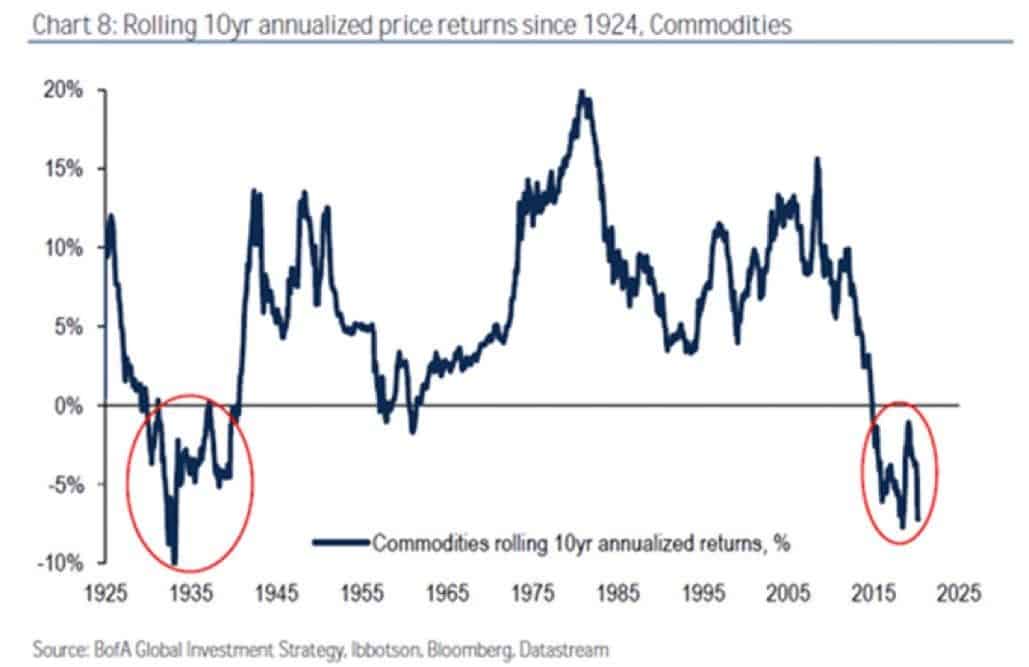

Интересный график подготовили экономисты Bank Of America. Скользящая 10-летняя доходность товарного рынка (Commodities) находится на минимумах почти за 100 лет наблюдений — со времен Великой депрессии 1930-х годов. Поскольку доходность инструментов на больших промежутках времени обычно стремится к средним значениям, это открывает неплохие перспективы восстановительного роста.

Сейчас спрос на ключевые сырьевые товары, включая промышленные металлы и энергоносители, находится в подавленном состоянии из-за кризиса. Начало устойчивого роста здесь привязано к восстановлению глобальной экономики. Как только инвесторы получат четкий сигнал, что худшее уже позади, можно ожидать скачек.

Впрочем, инвесторам стоит помнить и о значительной волатильности сырья. Покупка ориентированных на коммодитис ETF разумна в рамках формирования долгосрочного инвестиционного портфеля. Тогда как краткосрочно возможны новые волны коррекций.