Как повлияет на рынок вакцина от COVID и угроза тренду USD

Главным “ньюсмейкером” рынка акций на уходящей неделе стал начавшийся сезон корпоративной отчетности. Выходящие отчеты неоднозначны, что приводит к росту волатильности. Также стоит обратить внимание на индекс доллара, который близок к слому многолетнего тренда. Из хороших новостей отметим появление важных сигналов в сфере разработки вакцины против коронавируса.

Что показало начало сезона отчетности, ждать ли обвал доллара и когда будет повержен коронавирус, читайте в нашем обзоре.

Содержание:

- Календарь экономической статистики

- Начало сезона отчетности: главные разочарования и сюрпризы

- Резкий всплеск волатильности акций: разворот или коррекция?

- Десятилетний тренд доллара под угрозой

- Первые вакцины от коронавируса уже испытали: когда ждать спасения

Календарь экономической статистики

| Время | Влияние | Влияние |

| Вторник, 21 июля МСК 4:30 | AUD. | AUD. |

| Среда, 22 июля МСК 17:00 | S&P 500. Прогноз 4.5М, предыдущий показатель 3.91М | S&P 500. Прогноз 4.5М, предыдущий показатель 3.91М |

| МСК 17:30 | WTI. Brent crude oil. | WTI. Brent crude oil. |

| Четверг, 23 июля МСК 17:00 | S&P 500. Предыдущий показатель 1.3 М. | S&P 500. Предыдущий показатель 1.3 М. |

| Пятница, 24 июля МСК 9:00 | FTSE 100. GBP. Прогноз 9%, предыдущий показатель 12%. | FTSE 100. GBP. Прогноз 9%, предыдущий показатель 12%. |

| МСК 10:30 | Германия. Промышленный PMI в июле. | DAX. EUR. |

| МСК 11:30 | Великобритания. PMI в сфере услуг. | FTSE 100. GBP. |

| МСК 13:30 | Россия. Процентная ставка Банка России. | RUB. Предыдущее значение 4.5%, прогноз — 4.25%. |

| Вторник, 21 июля МСК 4:30 |

| Австралия. Минутки по результатам заседания Банка Австралии. |

| AUD. |

| Среда, 22 июля МСК 17:00 |

| США. Продажи новых домов. |

| S&P 500. Прогноз 4.5М, предыдущий показатель 3.91М |

| МСК 17:30 |

| США. Запасы сырой нефти. |

| WTI. Brent crude oil. |

| Четверг, 23 июля МСК 17:00 |

| США. Первичные заявки на пособие по безработице. |

| S&P 500. Предыдущий показатель 1.3 М. |

| Пятница, 24 июля МСК 9:00 |

| Великобритания. Розничные продажи за июнь (Месяц к месяцу). |

| FTSE 100. GBP. Прогноз 9%, предыдущий показатель 12%. |

| Германия. Промышленный PMI в июле. |

| DAX. EUR. |

| МСК 11:30 |

| Великобритания. PMI в сфере услуг. |

| FTSE 100. GBP. |

| МСК 13:30 |

| Россия. Процентная ставка Банка России |

| RUB. Предыдущее значение 4.5%, прогноз — 4.25%. |

Следующая неделя будет бедна на важные события. Исключение составляет только пятница. В этот день ожидается публикация индекса PMI в странах ЕС и Великобритании, в связи с чем вероятен всплеск волатильности. Рынки долгое время растут на ожидании очень быстрого восстановления экономики. Если в реалии дела пойдут хуже, это может серьезно ударить по уверенности инвесторов.

Начало сезона отчетности: главные разочарования и сюрпризы

В активную фазу вступил сезон корпоративной отчетности. Первыми, традиционно, отчитались крупнейшие банки. Компанию им составили PepsiCo (PEP), J&J (JNJ), Netflix (NFLX), Delta Air Lines (DAL). Хотя результаты по прибыли и выручке в большинстве случаев оказались лучше прогнозов, дьявол, как обычно, кроется в деталях.

Так, после того как инвесторы вчитались в репорты банков, выяснилось, что Wall Street все активнее готовится к волне банкротств заемщиков. Так, акции Wells Fargo в день отчета рухнули на 4.5%. Инвесторов настораживает, что банк сделал отчисления в резервы на целых $8,4 млрд. Впрочем, в течение недели быкам удалось выкупить пролив.

Противоречивый отчет опубликовал медиагигант Netflix (NFLX). С марта акции выросли почти вдвое на ожиданиях, что карантин приведет к резкому числу подписчиков. Мол, людям нечего будет делать, кроме как смотреть сериальчики. Действительно, за второй квартал число подписок выросло на 10 млн. Однако в компании предупредили, что экспоненциальный рост закончился. В третьем квартале ожидается лишь около 2 млн новых пользователей, что в три раза хуже результата прошлого года. На этом фоне бумаги показывают чудеса волатильности.

На следующей неделе инвесторы ожидают отчетов следующих голубых фишек:

Понедельник: IBM (IBM)

Вторник: CocaCola (KO), Texas Instruments (TXN)

Среда: Microsoft (MSFT), Tesla (TSLA)

Четверг: Amazon (AMZN), Intel (INTC), AT&T (AT)

Пятница: Verizon (VZ), Chevron (CVX).

Будьте внимательны! В этих бумагах могут происходить нестандартные движения.

Резкий всплеск волатильности акций: разворот или коррекция?

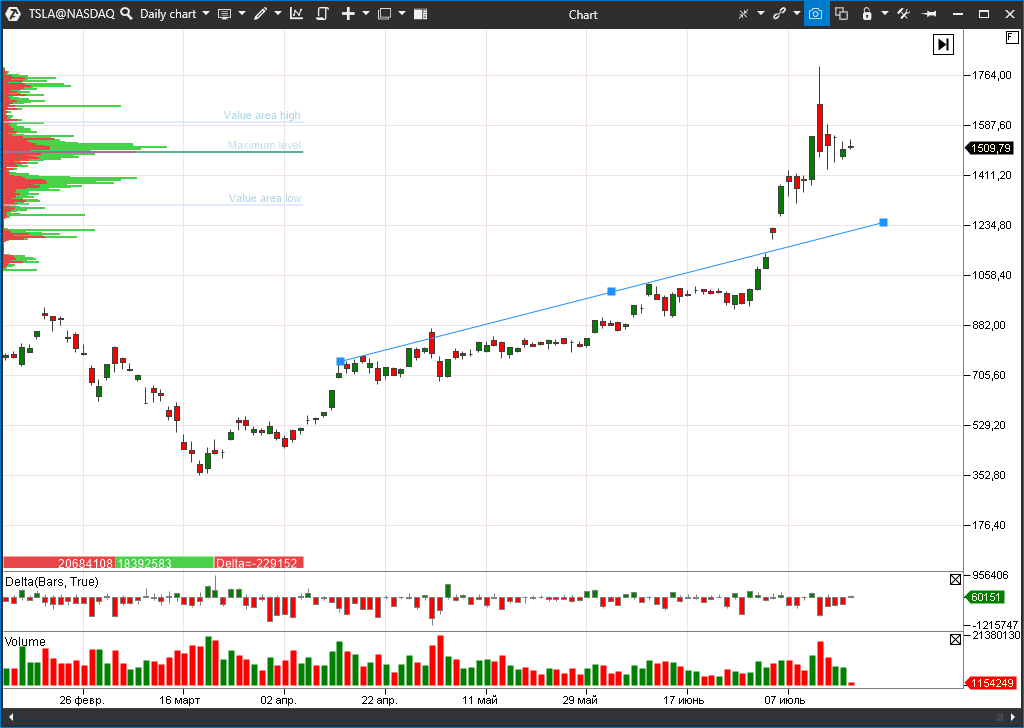

В целом неделя выдалась волатильной не только из-за выходящих отчетов. В коррекцию отправились акции недавних лидеров роста — Tesla (TSLA) и Amazon (AMZN).

Так, бумаги производителя электрокаров в понедельник, 13 июля, показали реальные американские горки, сначала подскочив до $1794, а потом резко рухнув до $1471. Внутридневные колебания превысили 22%.

Amazon, который долгое время был источником легкой прибыли для быков, кажется, тоже начал выдыхаться. Бумаги возвращаются в ранее пробитый канал.

Покупателям этих бумаг стоит соблюдать осторожность. Часто такие движения являются признаком разворота тренда. Тем более, что на этой неделе обе компании публикуют отчеты. И это явно добавит нервозности в действиях игроков.

Десятилетний тренд доллара под угрозой

Тем временем аналитики продолжают дискуссии о перспективах доллара. Все чаще звучат голоса экспертов, которые ожидают окончания многолетнего восходящего тренда “зеленого”. Основные причины: рекордная накачка ликвидности со стороны ФРС, огромный торговый дефицит США, торговая война с Китаем.

Аналитики Deutsche Bank непрозрачно намекают, что в случае слома 10-летнего тренда мы можем увидеть подобие “свободного падения”. Впрочем, пока поддержка актуальна, торопиться с продажей доллара преждевременно.

Первые вакцины от коронавируса уже испытали: когда ждать спасения

Ну и закончим хорошей новостью. Все больше компаний заявляют об успешном окончании первого этапа клинических испытаний вакцины против коронавируса. На этой неделе с оптимистичным заявлением выступила американская биотех компания Moderna (MRNA). Результаты испытаний на добровольцах очень обнадеживают — препарат дает устойчивый иммунный ответ.

Ранее о готовности начать производство своей вакцины уже в этом году заявили в Pfizer (PHE). Если все пойдет хорошо, то уже зимой люди начнут получать спасительную вакцину, что наконец-то позволит всем выдохнуть с облегчением.