В первой части статьи мы обсудили стратегии торговли по объемам для флетовых рынков. Прочитав ее, можно получить идеи, как покупать и продавать на бирже, если цена движется в рамках коридора, или “боком”.

Итак, мы рассмотрели:

- стратегия №1 для торговли на разворотах;

- стратегия №2 для торговли на ложных пробоях.

И приостановили рассказ на отличиях между разворотной формацией и ложными пробоями. Отметим эту разницу на следующем графике, который относится к стратегии торговли против тренда.

Читайте сегодня:

- стратегия №3 для торговли против тренда;

- стратегия №4 для торговли на откатах;

- стратегия №5 для торговли прорывов.

Осторожно, очень много букв!

№3. Стратегия торговли по объемам. Сделки против тренда.

Логика. Торговля против тренда подразумевает расчет на коррекцию. Почему возникает коррекция?

Есть такая поговорка в народе: “Что занадто — то не здраво”. Применительно к биржевым торгам, она вспоминается, когда действующий тренд ускоряется, и рынок уходит в так называемую зону “перекупленности” или “перепроданности”. В этих зонах цена будто “обгоняет саму себя” и:

- в условиях нисходящего тренда на рынке возникает эффект панических продаж;

- в условиях растущего тренда на рынке возникает эффект эйфорического ажиотажа.

Трейдер чувствует, что рынок “перегрет”, эмоции преобладают над рациональностью, и текущая цена адекватно не соответствует реальной стоимости актива. То есть, назревает корректирующее движение, на котором можно заработать.

Как точно определить момент, когда начнется коррекция? Не знает никто, кроме рынка. Но внимательное наблюдение за ходом торгов позволит выбрать сетап с высокими шансами на успех, в этом помогут инструменты платформы ATAS.

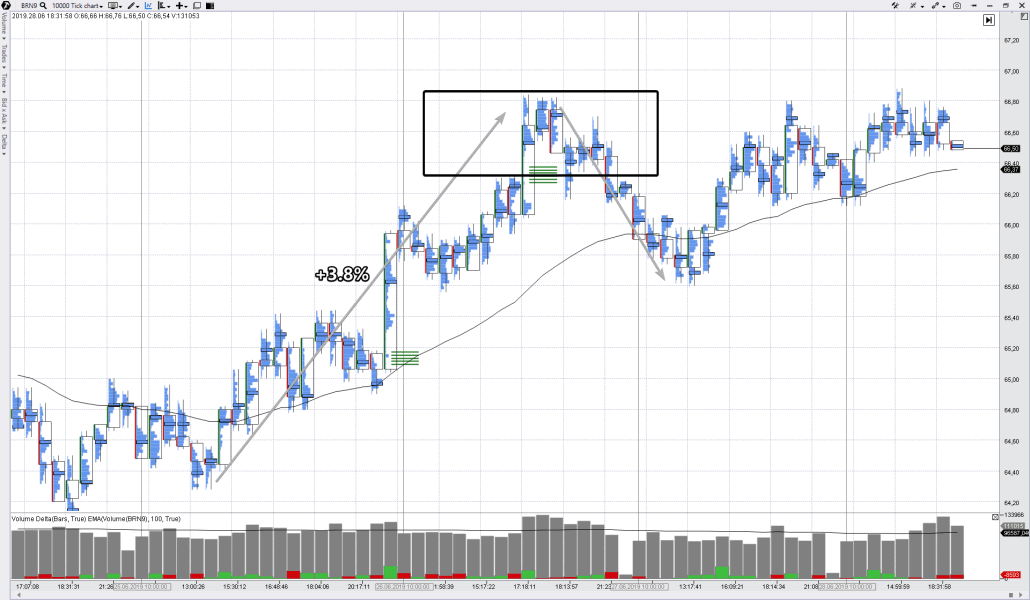

Пример. Продажа фьючерса на нефть.

26 июня 2019 года цена июльского фьючерса на нефть BRN9 достигла отметки 66,80 долларов за баррель, целых +3,8% от минимума предыдущего дня. Впечатляющий забег.

Рассмотрим продажу от вершины 66,80, как пример сделки против тренда. Настроим график так, чтобы лучше увидеть действие рынка внутри прямоугольника.

На финальном рывке от 66,20 до 66,80 скорость роста заметно увеличилась. Бычьи свечи появлялись одна за одной, будто соревновались, кто выше вытолкнет цену на нефть. На графике видно, как 4 раза сработал индикатор Imbalances, показав превосходство покупателей.

Эта аномальная активность “быков” — слишком очевидная. В то время, как новички входили в longs ожидая быстрых и больших прибылей, опытные трейдеры, умеющие торговать против тренда, готовились открыть shorts на фоне слишком явного роста.

Где может быть момент входа против тренда?

Применим опять анализ активности трейдеров на волнах с помощью индикатора АТАС Zig Zag pro.

- Волна 1 насобирала кумулятивный объем 91 тысяч контрактов. Образно говоря — это “кипяток, брызгающий через край”.

- Волна 2 откатилась к уровням, где дали крайний сигнал Imbalances. Объем 21 тысяча. Это “нормальная реакция”.

- На растущих волнах 3 и 5 замечаем снижение объема. Это признак “иссякания” покупательской активности. “Огонь под кипящим чайником выключили”.

- Исходящая волна 6 “собрала” 52 тысячи проторгованных контрактов. Это увеличение масштаба волны — явный признак смены характера рынка, продавцы подтвердили свое присутствие. Тем самым появляется интрига — какой будет волна 7.

- Волна 7 — не сильная. Превышение ее объема над объемом предыдущей волны вверх — незначительное. И произошло оно на самой ее вершине, дав “зеленый” сигнал индикатору Imbalances. Но если этот всплеск покупок — подлинная попытка сильных игроков прорваться через вершины слева, почему цена сразу же развернулась вниз, оставив над собой уровни, где сработал сигнал? Ложный бычий сигнал = медвежий сигнал. Еще один плюс в копилку идеи для торговли против тренда, и она уже кажется достаточно увесистой, чтобы начать игру.

Начало волны 8 — шанс для входа в начало отката вниз. Целью может выступать статистический уровень — 50% от предыдущей волны вверх на старшем периоде.

Допустим, мы:

- открыли продажи по 66,70;

- установили стоп на 66,95 (выше вершин 1-3-5 и ловушки 7);

- цель — на 65,57. Почему? Мы упоминали в первом абзаце перед графиком, что цена совершила забег на 3,8% от минимума предыдущего дня. Так вот 65,57 — это как раз середина ралли от его начала 64,31 (не видно на графике) до максимума 66,84 (видно на графике).

В этом случае отношение награды к риску = 1,13:0,25 = 4,5. Отметим, что цена не дошла цели всего 5 центов, сформировав локальный минимум 65,62 в обед следующего дня.

И прежде чем проанализировать стратегию покупки против тренда, давайте закончим тему разницы между ложным пробоем и разворотной структурой. График выше как раз показывает отличие — разворот это более сложная формация, в то время как ложный пробой — меньше по масштабу.

- Разворот. Волны 1-8 сформировали разворотную структуру с “высыханием” напора покупок, что видно по уменьшению объема на растущих волнах 1-3-5. И финальная ловушка в точке 7.

- Пробой. Движение к точке 15 превысило локальные максимумы 9-11-13, но быстро развернулось назад. Характер движения выдает его манипулятивный характер. Его цель — завлечь в ловушку быков, выбить стопы продавцов.

Развороты сложнее просчитать, когда они появляются на графике. Но они дают более обоснованные сигналы.

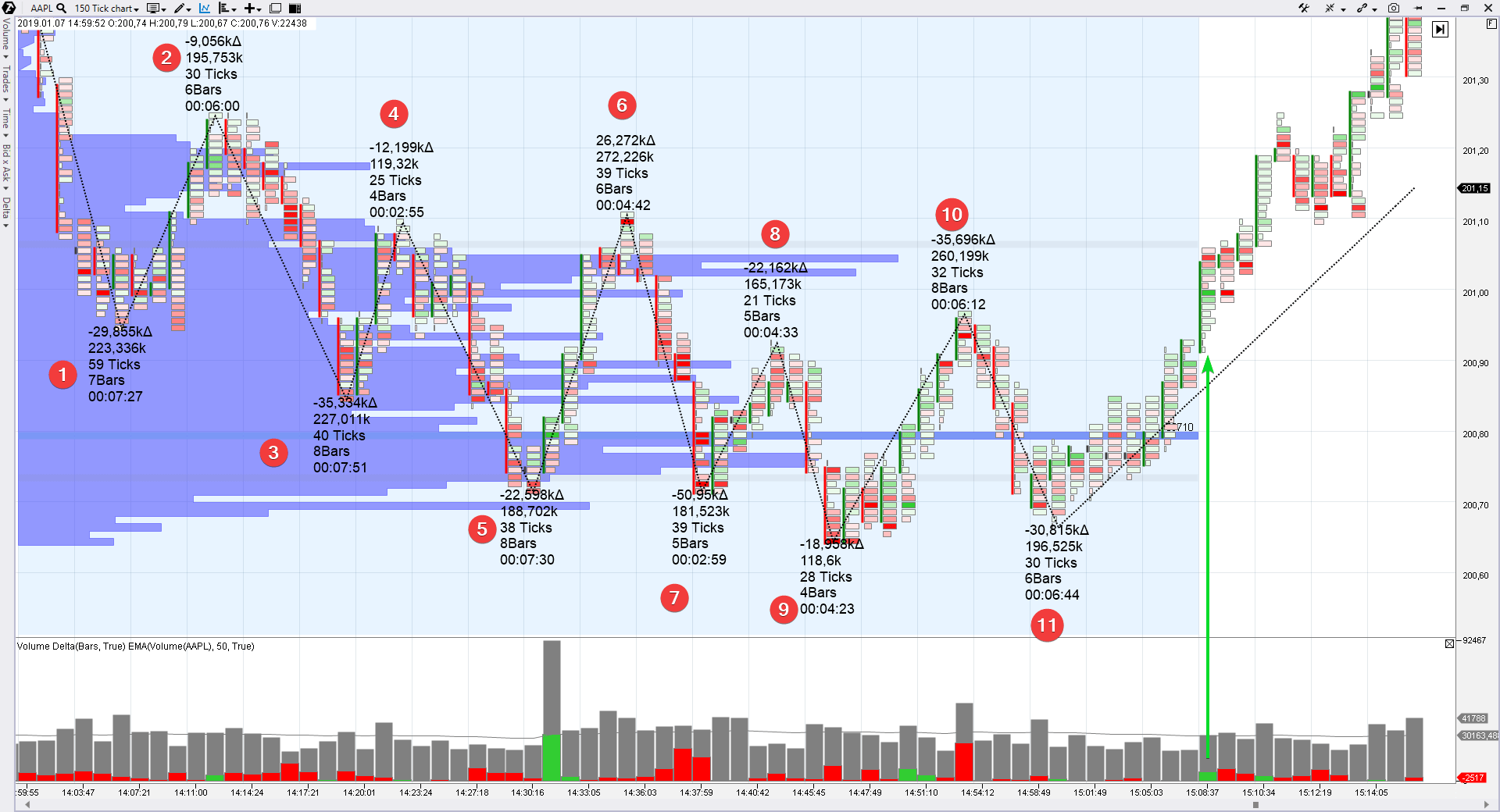

Пример. Покупка AAPL против тренда.

Рассмотрим покупку акций компании Apple после падения внутри дня.

На открытии торговой сессии 1 июля цена акции установила максимум нескольких недель, чем сильно впечатлила общественность. Однако вскоре рынок начал снижаться, и воодушевление сменилось негативными эмоциями, ведь с максимума открытия на уровне 204,48 цена опустилась почти на 2%, пробив отметку 201$ за акцию.

Прочитаем выделенный прямоугольником участок на быстром таймфрейме, чтобы распознать сетап для входа в покупку против нисходящего тренда внутри дня.

На графике ниже — цифры формируют нисходящие вершины и низины. То есть, технически тренд направлен вниз.

Прежде всего, обратите внимание на форму профиля. Он напоминает букву “Ь”. Такая форма может быть объяснена поглощением панических продаж, возникших при пробое уровня 201. Кто поглощал? Профессиональные покупатели. И наша стратегия — не действовать против них, а быть заодно. График содержит действия “умных денег”, а анализ цены и объема — поможет распознать подлинные намерения так называемых “кукловодов”.

- Волна 1 растянулась на 59 тиков вниз. Такое затяжное падение в пробоем уровня 201 подстегнуло общественность продавать.

- Однако смотрите на объемы на последовательных нисходящих волнах 3-5-7-9. Они последовательно снижаются от 227 тысяч до 118 тысяч. Это “высыхание/истощение” давление продаж. И мы знаем почему.

- Сокращение “медвежьего прогресса” — это тоже ранний признак силы. Речь идет о расстоянии, на которое опускается рынок после пробоя предыдущего минимума. То есть, волна 5 опустилась под волну 3 глубже, чем волна 9 под минимум 5.

- Волна 11 не смогла обновить минимум. На фоне “истощения” продаж, этот факт дает трейдеру основание на вход в long при пересечении ценой уровня POC на уровне 200,80.

- Всплеск покупок (зеленая стрелка) — сильный покупатель “раскрыл карты”. Если вы проведете условную линию сопротивления через максимумы волн 2-4-6-8-10, то яркий зеленый кластер на пробое этого сопротивления, совпадающий с пересечением круглого уровня 201 — это знак того, что разворот уже совершился.

Допустим, мы:

- Купили около 200,80.

- установили стоп на 200,65 (15 тиков).

- Какая цель? Продадим на окончании сессии.

Рынок закрылся около 201,71. Мы в плюсе (91 тик).

Резюме по стратегии торговли против тренда.

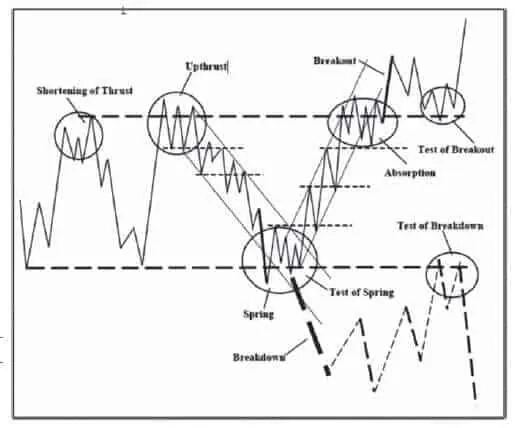

Самое главное в торговле против тренда — это умение рисковать. Решение идти против толпы часто означает быть раздавленным этой толпой. Недаром, на картинке “Где искать сделки” Дэвида Вайса (из его книги “Современная адаптация метода Вайкоффа), есть все типы сделок (флетовые и трендовые), но нет противо-трендовых.

Тем не менее, как способ торговли, стратегия открытий сделок против тренда существует. И вот что следует о ней знать вкратце:

- Предыдущее действие цены обозначает ярко выраженный тренд. Цена ловит кураж и “взлетает в небо” или падает “на дно морское”. Трейдер предполагает, что цена чрезмерно удалилась от реальной внутренней стоимости актива, и вот-вот произойдет “отрезвляющий” откат.

- При начале отката в текущем ап-тренде волны вверх начинают терять силу, а волны вниз — наоборот, наращивать мощь. Справедливо и обратное: после затяжного падения волны вниз начинают терять силу, а волны вверх — наоборот, наращивать мощь.

- Следите за профилем. Чаще среднего, перед началом отката вниз формируется профиль, подобный букве “Р”. Перед началом отката вверх — профиль, подобный букве “Ь”.

- Сигнал на вход может быть дан по данным индикатора (например, смена цвета на дельте), или по действию цены/кластеров (например, пробой экстремума предыдущего бара, пробой уровня РОС).

- Используйте суждение на основе фактов, чтобы словить начало колебания, которое имеет перспективу развиться в значительную волну.

- Держите отношение награды к риску в свою пользу, не меньше, чем 2:1.

На графике выше мы рассмотрели действие цены и объема на рынке акции AAPL, с целью поиска входа по стратегии против внутридневного тренда.

Но посмотрите на этот график с другой стороны.

- покупка на баре с зеленой стрелкой — это действие по стратегии бычьего пробоя на преодолении сопротивления, сформированного вершинами 2-4-6-8-10;

- если оценить ситуацию со старшего таймфрейма, то этой же сделкой мы покупаем акцию по стратегии торговли на откатах в рамках восходящего ап-тренда, который длился в предыдущем месяце.

Такая уж многоуровневая матрица рынка. Продолжим разбираться в ней, и рассмотрим только что заявленные стратегии: на пробой, и на откате.

№4. Стратегия торговли по объемам. Торговля на откатах.

Логика. В своих публикациях (статья 1, статья 2) о Питере Стейдлмайере, родоначальнике анализа рынка с помощью профиля (горизонтальных объемов), мы упоминали, что рынок чередует свои состояния баланса и дисбаланса, переходя из одного в другое бесконечное количество раз.

В состоянии баланса цена движется преимущественно “боком”, так как спрос и предложение уравновешивают друг друга. Но после появления новых факторов влияния на цену (например, выхода новостей), трейдеры устремляются искать новый баланс, то есть, рынок входит в фазу тренда.

Так вот, тренд — это не идеально направленное движение. В рамках каждого растущего тренда существуют незначительные волны вниз. И в рамках каждого нисходящего тренда существуют незначительные волны вверх. Эти незначительные волны и есть откаты, или коррекции (о причинах их возникновения было упомянуто в разборе стратегии торговли против тренда).

Как правило, откаты составляют 50% от предыдущего импульса, для измерения откатов часто используют уровни Фибоначчи.

Торговля по стратегии на откатах подразумевает:

- покупку актива на предполагаемом окончании коррекционного снижения в рамках действующего ап-тренда.

- продажу актива на предполагаемом окончании коррекционного подъема в рамках действующего даун-тренда.

Не редко попадаются случаи, когда коррекционное движение заканчивается на уровне предыдущего пробоя. Происходит так называемый тест пробоя. Это явление также широко известно, как “бывшее сопротивление работает, как поддержка” и “бывшая поддержка работает, как сопротивление”.

Считаем, что “тест пробоя” — это частный случай более общей стратегии торговли на откатах, когда цена на откате возвращается довольно точно к уровню пробоя. Поэтому если вы ищите стратегию тестирования пробоев, то она включена в стратегию торговли на откатах.

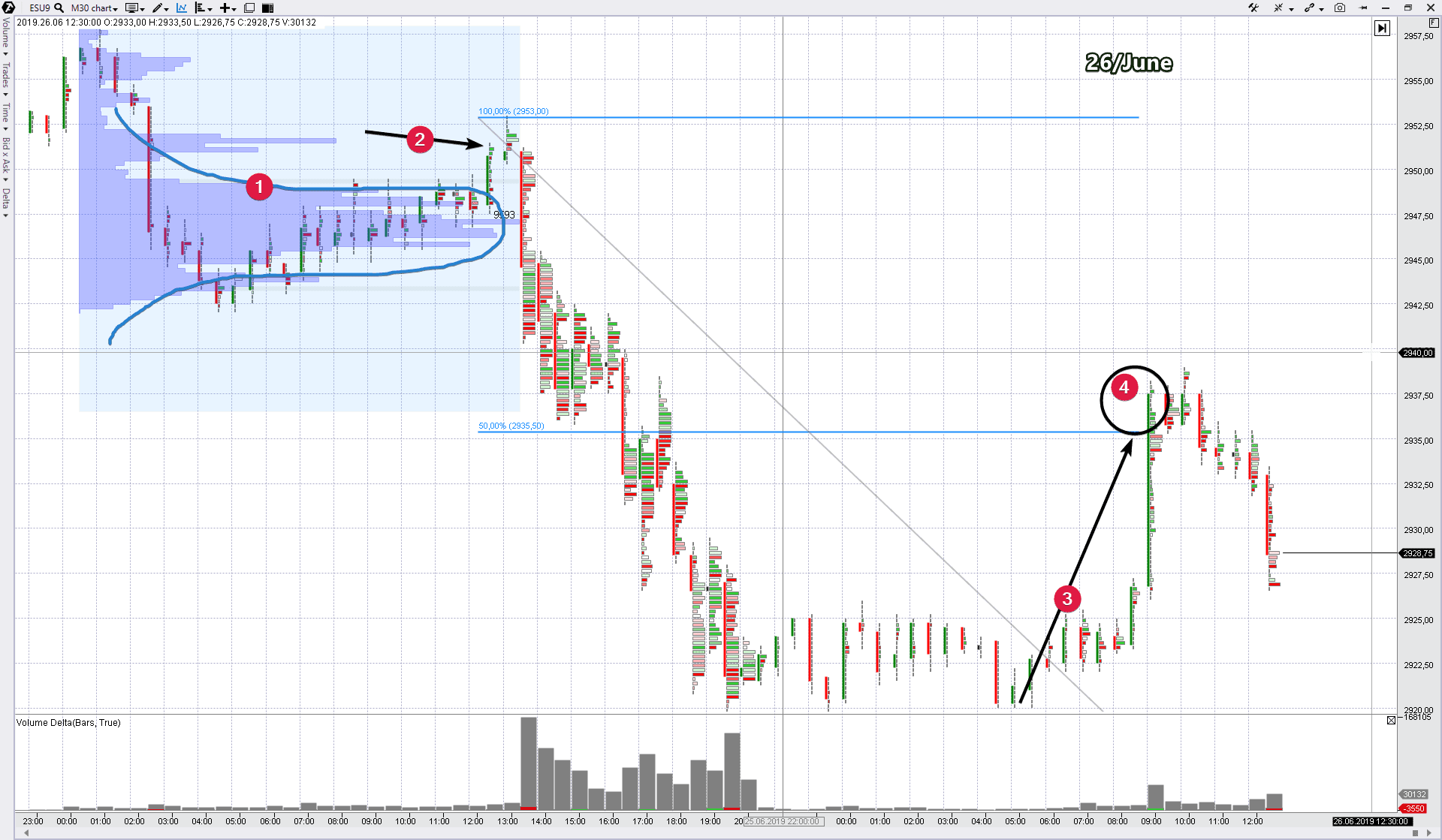

Пример. Покупка на откате фьючерса ESU9.

События 17 июня 2019 дали возможность трейдеру войти в покупку на откате после “бычьего пробоя” временного баланса. Рассмотрим эту ситуацию на 10-минутном графике.

- Цифрой 1 обозначен краткосрочный баланс, из которого цена пошла “вверх” искать новый баланс, где спрос уравновесит предложение. Это значит, что трейдеры пришли к выводу, что цена в зоне баланса (1) не отражает внутреннюю ценность актива. На самом деле, контракт стоит дороже.

- Обратите внимание на ловушку для медведей (красные кластеры). Этот “ложный финт” подтверждает подлинность пробоя вверх.

- Найдя сопротивление в районе 2935, цена направилась вниз. Этот откат (коррекция) включает повышенное внимание трейдеров, входящих в покупки на откатах. Нормальный откат вниз составляет около 50% от первоначального восходящего импульса. Если цена возобновляет движение в сторону импульса не дойдя до отметки 50%, это говорит о подлинной силе рынка. Если откат — глубокий (70-80%), его следует трактовать как свидетельство мнимой силы рынка.

- Существенный момент — снижение объема на откате (отмечено синей стрелкой) — подтверждение того, что откат носит технический временный характер.

- В нашем случае, минимум коррекции был зафиксирован ниже, чем уровень 50% (голубые стрелки Фибоначчи). Но не намного. Отметим важные признаки для кульминации отката: а) всплеск общего объема с негативной дельтой (локальная кульминация продаж), б) истончение профиля.

- Аналогичные признаки проявились и на повторном тесте пробоя на завершении сессии.

Как входить по стратегии на откатах?

Технически, для повышения точности, искать вход в long следует на младших периодах. Скажем, можно использовать “зеленый всплеск” на дельте и/или пробой high минутных баров для покупок.

Куда ставить стоп-лосс?

Как вариант, в район бывшего баланса (1), например, под POC (Point of Control). По идее, рынок туда не должен вернуться, так как уже все поняли, что там было “слишком дешево”. Тейк-профит — на обновление максимумов.

Куда ставить тейк?

Хороший прием в управлении капиталом — использование тактики трейлинга, потому что мы имеем дело с вероятным трендом. То есть, трейдер рассчитывает, что тренд продолжится, так как новый баланс находится еще выше. И самый рациональный способ словить значительную часть тренда — просто поднимать стоп-лосс без фиксированной цели по прибыли.

Но если все таки торговать с тейк-профитами вам ближе и спокойнее, то где могут быть цели на рассматриваемом графике? Предлагаем ориентировать take-profit как минимум на уровень вершины начала отката (3). Да, тренд может продолжится. А может и начаться балансировка.

В рассматриваемом случае, при установке тейка на уровнях новых максимумов, приблизительное отношение прибыли к риску составит 1,5:1. Соотношение не очень выгодное из-за того, что откат не глубокий, и стоп получается широкий. Брать такую сделку или подождать/поискать другой вариант — решение принимает каждый сам за себя.

Начни сейчас!

Попробуй ATAS бесплатно и без ограничений по времени

Между прочим:

- 20 июня цена поднялась до 2962;

- пока писалась эта статья, рынок сформировал аналогичный сигнал, но на продажу (график ниже).

Но не будем ограничиваться лишь одним рынком, рассматривая стратегию торговли на откате. Поговорим о входе в продажи после медвежьего пробоя, используя другой рынок/период.

Пример. Продажа акций AAPL внутри дня.

Этот пример — для активных трейдеров. Он показывает ход торгов 26 июня 2019 года на быстром 30-секундном периоде, и сетапа для входа в shorts по стратегии на откате долго ждать не пришлось.

- Цифрой 1 мы обозначили начальный баланс, который сформировался сразу после открытия сессии.

- Волна 2 — это подтверждение того, что трейдеры пришли к согласию, что цена завышена, и реальная стоимость акций на текущий момент находится где-то ниже. На дне волны 2 (под круглым уровнем 200) она была уже “перепродана”.

- Поэтому началось коррекционное движение номер 3.

- Бар, указанный стрелкой номер 4, сигнализирует о вероятном окончании коррекции. Почему? Всплеск объема с яркой положительной дельтой — это раз. Длина предполагаемой коррекционной волны 3 (65 тиков) не намного больше 50% от импульсной волны 2 (109 тиков) — это два. Объем предполагаемой коррекционной волны 3 (704 тысячи) = 50% объема импульсной волны 2 (1,4 миллиона) — это три.

- Имея набор изложенный выше фактов, бар 5 выглядит сигналом к продуманному действию. Дельта окрашивается в красный цвет, обозначая начало перспективной волны вниз.

Допустим, мы:

- продали по 200,40;

- стоп — вынесем за РОС баланса 1 — 200,70;

- тейк — на обновление минимума волны 2 — 199,90.

Отношение награды к риску = 80/30 = 2,6.

Все сложилось динамично. За 1 час после начала торгов сформировался сетап. Через 45 минут после входа — активировался тейк.

Резюме по стратегии торговли на откатах.

Подведем некоторый итог по стратегии открытий сделок на откатах:

- Предыдущее импульсное действие цены означает пробой диапазона (баланса) и возможное начало продолжительного тренда. Чтобы присоединиться к тренду по лучшей цене, трейдер занимает выжидательную тактику для входа на откате.

- Как правило, величина нормального отката составляет 50% от предыдущего импульсного движения. Это касается как высоты волны (в ценовом выражении), так и объема волны (кумулятивный объем волны).

- Чрезмерная активность (локальные кульминации) на уровне 50% “пути назад”, как правило, обозначает окончание отката, и начало разворота в сторону первичного импульса.

- Сигнал на вход может быть получен по данным индикатора (например, смена цвета на дельте), или по действию цены/кластеров (например, пробой экстремума предыдущего бара).

- Используйте суждение на основе фактов, чтобы словить начало колебания, которое имеет перспективу развиться в значительную волну.

- Держите отношение награды к риску в свою пользу — не меньше, чем 2:1.

№5. Стратегия торговли по объемам. Торговля на пробоях.

Логика. Торговля на пробой — это стратегия торговли на трендовых рынках.

- То ли рынок начинает предполагаемый тренд, выходя из диапазона,

- то ли уже находится в подтвержденном тренде…

…трейдер покупает бычьи пробои и продает медвежьи пробои. Он рассчитывает на то, что тренд продолжится. Как правило, цена на пробоях ведет себя очень стремительно. И если войти в пробой вовремя и в правильном направлении, то эта сделка быстро выйдет в плюс и позже может его значительно увеличить.

Покупка пробоев применяется на нестабильных волатильных рынках, где цена актива склонна меняться однонаправленно в течение длительного времени.

- Какие есть признаки “трендового” рынка?

- Как работать на рынке по стратегии торговли на пробой?

- Как определить точки входа на пробой?

Рассмотрим на примерах.

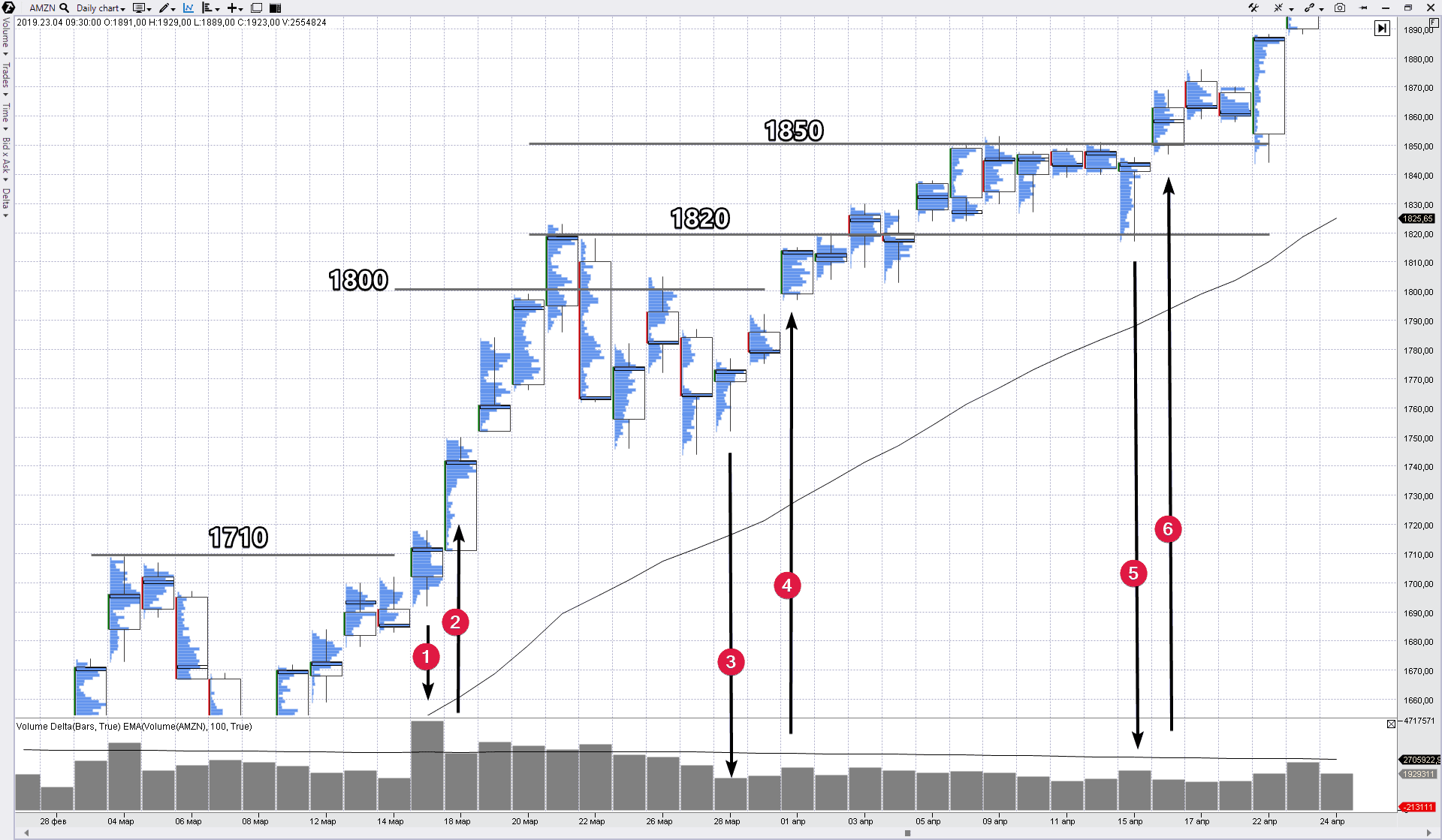

Пример. Покупка акций AMZN по стратегии пробоя.

Рассмотрим трендовый рынок акций компании Amazon. Период — дневной. Охват — март-апрель 2019 года. Как видно из динамики скользящей средней, торги проходят в восходящей тенденции.

- После крайне низкой активности 14 марта, объем торгов вырос значительно 15 марта (1). Возникает идея, что рынок вероятно выходит из диапазона ограниченного сопротивлением 1710. По этой идее, 14 марта рынок был унылым из-за отсутствия продавцов, а “пузатый” профиль 15 марта означал усилия покупателей на преодолении сопротивления 1710.

- Учитывая аргументы предыдущего абзаца, быстрый рост после открытия 18 марта (2) дал основание для входа в покупки по стратегии пробоя. Как видим постфактум, стоимость акции в течение нескольких сессий выросла до 1800.

- Преодоление круглого уровня 1800 вызвало эффект эмоциональной эйфории, и рынок вошел в состояние перекупленности. Вершина 21 марта — пример краткосрочной сделки против растущего тренда. “Оттолкнувшись” от уровня 1820, цена ушла в откат.

- Обратите внимание на свечу 28 марта (3) — длинный хвост вниз, профиль утончается книзу, общий объем — невелик. Это говорит о том, что откат вероятно закончился, и около 1750 нет желающих продавать акцию. Рост цены на следующий день 29 марта (4) с общим увеличением объема подтверждает эту идею. Этот день пробил максимумы двух предыдущих дней, и может служить сетапом. 1 апреля — еще один сильный день с гэпом вверх и общим увеличением объема. Это поведение скорее всего представляет поведение рынка перед пробоем предыдущей вершины. Поэтому в общем контексте покупка 3 апреля по стратегии “на пробой 1820” выглядит обоснованной.

- Еще один сетап “на пробой 1850” — 16 апреля (6). Обратите внимание на действие 15 апреля (5). Длинным “хвостом вниз” коварный рынок выбросил всех покупателей, чьи стопы были установлены около уже известного уровня 1820 и выше. Этот манипуляционный маневр вниз — способ подтвердить подлинность пробоя вверх.

Том Уильямс, создатель торговой системы VSA, (его историю мы рассказали в начале цикла статей о VSA и кластерном анализе) любил входить в рынок на росте цены (с пробоем или без) после дня “теста предложения”. Он искал на дневном графике бар, который опускался вниз, но закрывался сверху с невысоким общим объемом. На нашем графике — это тест предложений 28 марта. Последующий рост цены с увеличением объема (всплеск покупок) подтверждает силу рынка.

Куда ставить стопы?

Установка стопов в зоны “нет предложения” выглядит разумным. По идее, сильный рынок не имеет свойства возвращаться туда, где дефицит продавцов уже подтвержден. Если не считать манипуляционных движений в стиле “вынос стопов” (таких, как 15 апреля).

Куда ставить тейки?

Держать позицию как можно дольше, пока рынок показывает вам своим поведением, что он силен. Подвигайте стопы вверх, но остерегайтесь манипуляций. Когда рынок покажет явные признаки разворота, зафиксируйте прибыль.

Тренды длятся дольше, чем вы представляете. Том Уильямс

Пример 2. Продажа биткоина на пробое поддержки.

Статья получается очень большой, поэтому следующий график будет сопровожден минимальными комментариями.

Это криптовалютный рынок (как заработать на криптовалютах), данные с биржи BitMEX, быстрый таймфрейм и продажа внутри дня 9 июля.

- Баланс спроса и предложения сформировал некий диапазон, с профилем в виде колокола, и РОС = 12700.

- Это выглядит как попытка покупателей толкнуть цену еще выше (рост объема на положительной дельте), но к чему она привела?

- Продавцы моментально развернули цену. Мы получили информацию, что рынок “не хочет идти вверх” из баланса. Так получаем идею для торговли на понижение.

- Этот всплеск покупок не привел к росту, он означает запертых в плохих позициях покупателей — еще один плюс в копилку игры на “медвежий пробой”.

- Ставим ордер на продажу под уровень поддержки 5.

Куда ставить стоп и тейк?

Посмотрите на действие рынка перед тем, как он вошел в баланс 1. Там был рост, и покупатели доказали свое превосходство на уровне 12000 и выше. Этот факт определяет тактику быстрого взятия прибыли, так как недавний рост весьма вероятно препятствовать развитию нисходящей волны.

Допустим, мы:

- продали 12630;

- поставили стоп 12730 (выше РОС и точки слабости 4) — 200 тиков (на BitMex 1 шаг цены 0,5 доллара);

- поставили тейк на 400 тиков — просто в 2 раза больше риска — на 12430.

Как видите, тактика сработала, и мы взяли быструю прибыль.

Резюме по стратегии торговли на пробоях.

Подведем некоторыйитог по стратегии открытий сделок “на пробой”:

Подведем некоторый итог по стратегии открытий сделок “на пробой”:

- Предыдущее действие цены обозначает либо подготовку к тренду, либо уже сформировавшийся тренд (аккумуляция — подготовка к росту, дистрибуция — подготовка к снижению).

- Во время пробоя вверх дельта явно положительная — она показывает усилие покупателей на пробой сопротивления. Справедливо обратное. Во время пробоя вверх дельта явно отрицательная — она означает усилие продавцов на пробой поддержки.

- Перед пробоем в действительном направлении, чаще среднего встречаются ложные пробои в противоположном направлении (ловушки).

- Для входа на пробой часто используют лимитные ордера, так как импульс на пробое развивается быстро, и трейдеры могут не успеть войти по хорошей цене.

- Используйте суждение на основе фактов, чтобы словить начало колебания, которое имеет перспективу развиться в значительную волну. Держите отношение награды к риску в свою пользу, не меньше, чем 2:1.

Общее резюме для 5 стратегий торговли по объемам.

Согласны, статья получилась большая и трудная для восприятия. Но надеемся, что она принесет пользу для читателей. В каждом примере мы не рассматривали контекст, не учитывали комиссионные и прочее. Мы хотели показать логику принятия решений трейдерами по разным стратегиям.

В качестве вывода рассмотрим еще один график, уже последний. Это рынок акций компании Facebook, а период — очень скоротечный. 1 бар с кластерами = 75 тиков.

На графике ниже — локальная вершина на рынке FB на торгах в среду 29 мая 2019.

Точки 1-2-3-4-5 образуют растущие минимумы-максимумы, значит — тренд восходящий. Проведем анализ активности трейдеров:

- Растущая волна 5 имеет чрезвычайно высокий объем (даже если исключить единичную крупную покупку, которая привела к аномально высокому бару на гистограмме).

- Волна 6 — собрала объем 118 тысяч, что два-три раза больше, чем на 2 предыдущих нисходящих волнах 2 и 4. Это говорит о входящем на рынок давлении продаж.

- Последующая ап-волна 7 (объем всего 59к) свидетельствует об ослаблении напора покупателей. Обратите внимание на зеленую стрелку. Спрос “уходит”.

Бар, отмеченный красной стрелкой, начинает новую волну вниз, которая имеет перспективу развиться до значительных размеров и достигнуть локальных минимумов предыдущего дня около 183 доллара. Этот бар — место для открытия продаж по стратегии торговли против тренда, заметного по точкам 1-2-3-4-5-6.

Обратите внимание на “корявый красный овал”. Он показывает будто отсутствие сделок на нескольких уровнях. Резкое движение с “пустыми” кластерами может объясняться, как способ быстро “захлопнуть” в убыточных позициях трейдеров, ожидавших пробоя вверх, и чья покупательская активность сформировала неявный профиль в виде колокола (“корявый черный изгиб”). Профиль во время разворотов часто образует форму буквы “Р”, но в данном случае все произошло слишком быстро.

Движение вниз должно “выжать все соки” из покупателей вершин — эмоциональные и финансовые.

Допустим, если торгуя против тренда, мы…:

- войдем в short по 184,20;

- поставим стоп за вершину 5 — например, на 184,70;

- поставим тейк на уровень локального минимума предыдущего дня 183 (на графике выше не показано действие предыдущего дня),

…то отношение награды к риску будет 2,4:1. Заметим, что цель была достигнута в течение 15 минут. А через 3 часа после точки продажи рынок установил минимум дня на уровне 181,50.

Заключение.

Только что мы описали логику, по которой откроет short внутри дневной трейдер, работающий против тренда.

Но если посмотреть на предыдущую сессию 28 мая, то станет заметно, что там цена сформировала три локальные вершины внутри дня (не показано на графике): 184.70, 184.66, 184.54. Таким образом был обозначен уровень сопротивления 184.65. И одновременно с контр-трендовым продавцом (логику которого мы описали чуть выше), усилить давление продаж может трейдер, работающий по стратегии разворота от уровня вчерашнего сопротивления.

А чуть позже (при пересечении поддержки, проведенной через минимумы 2-4-6) к ним присоединится продавец медвежьих пробоев.

Как видите, почти синхронно в рынок могут войти разные трейдеры, работающие по разным стратегиям на разных периодах. И все они войдут в shorts. А другой ситуации — могут войти в противоположных направлениях.

В реальности, тысячи стратегий с множества периодов дают нескончаемый поток сигналов на покупку-продажу.

Одна из забавных вещей на фондовом рынке заключается в том, что каждый раз, когда один человек покупает, а другой продает — оба думают, что он прав.

William Feather

И главный вывод из этой статьи, который бы мы хотели сделать, заключается в следующем.

По какой стратегии бы вы не торговали — действуйте на основе фактов. Обосновывайте свои ходы, используя анализ цены (ценовых волн) и объема, используя прогрессивные инструменты (дельты, профили) и разные типы графиков. Практикуйтесь и совершенствуйте свои навыки. С течением времени (это не быстрый процесс), вы заметите, что — “вот оно! я вижу! сейчас пробьет!” — картинка сложится перед вашими глазами. В то время, как начинающий трейдер будет терзаться сомнениями, вы с уверенностью войдете в перспективный трейд, четко осознавая причины, почему вы так делаете.

Удачи вам на пути.

Подписывайся

Получай последние новости ATAS удобным способом