3 совета о том, как найти инвесторов

Представьте, что мы имеем дело с разумным трейдером, уверенно торгующим в плюс. Однако обеспечить себе достойный доход он не может просто потому, что не располагает достаточным рабочим капиталом. Все его прибыли оказываются несоразмерными затраченным усилиям и не обеспечивают даже жизненные потребности. Что делать?

Взять кредит под залог квартиры? Эй, мы же решили, что имеем дело с разумным трейдером! Есть другой вариант — привлечь инвестора.

Сегодня поговорим о 3 вещах, которые должен знать трейдер, желающий взять капитал в управление.

- Какие вопросы интересуют инвесторов

- Юридические тонкости управления капиталом

- Как привлечь инвесторов

Введение.

Безусловно, торговля с использованием собственного капитала имеет ряд важных преимуществ:

- Независимость в выборе инструментов и принятия решений. Можно устроить себе выходной, пойти на пляж или почитать блог ATAS

- Никто не “капает на мозги”, в дверь не постучит злобный инвестор.

- Отсутствуют юридические заморочки.

- Прибыль полностью поступает в распоряжение трейдера

Но есть и недостаток — возможное недофинансирование. В этом случае появляется смысл искать инвесторов.

Серьезные деньги сосредоточены на банковских вкладах и несут пассивный доход, который обычно на несколько процентов выше инфляции. Но это не значит, что крупный капиталист не склонен рисковать. Он делает это с умом.

В рамках управления своим портфелем, инвестор может направить определенную часть средств в проекты с повышенным риском и вероятностью получения бОльшей прибыли. Поэтому он готов поддержать различные стратегии и фонды под управлением перспективных трейдеров.

Что же нужно знать и уметь, чтобы получить деньги от инвестора? Есть 3 вещи, о которых мы поговорим далее.

Пункт номер 1. Какие вопросы интересуют инвесторов.

Конечно же, нужно иметь положительную статистику. Если вы имеете прибыльную стратегию (торговые стратегии для торговли на рынке), показавшую доходность хотя бы в течение одного года, такую стратегию уже можно предлагать инвесторам.

Главные вопросы, которые волнуют инвестора:

- какую прибыль гипотетически он сможет извлечь

- с какими рисками он столкнется.

Как правило, большинство инвесторов предпочитают отдать деньги в управление тому управляющему, который предлагает невысокую годовую доходность от 10 до 50%, и имеет низкие просадки по оборотному капиталу. Это связано с тем, что для крупных инвесторов на первом месте стоит сохранение капитала, а уже затем — получение прибыли.

Низкодоходные стратегии как правило являются долгожителями, потому что в них рисковая составляющая сведена к минимуму.

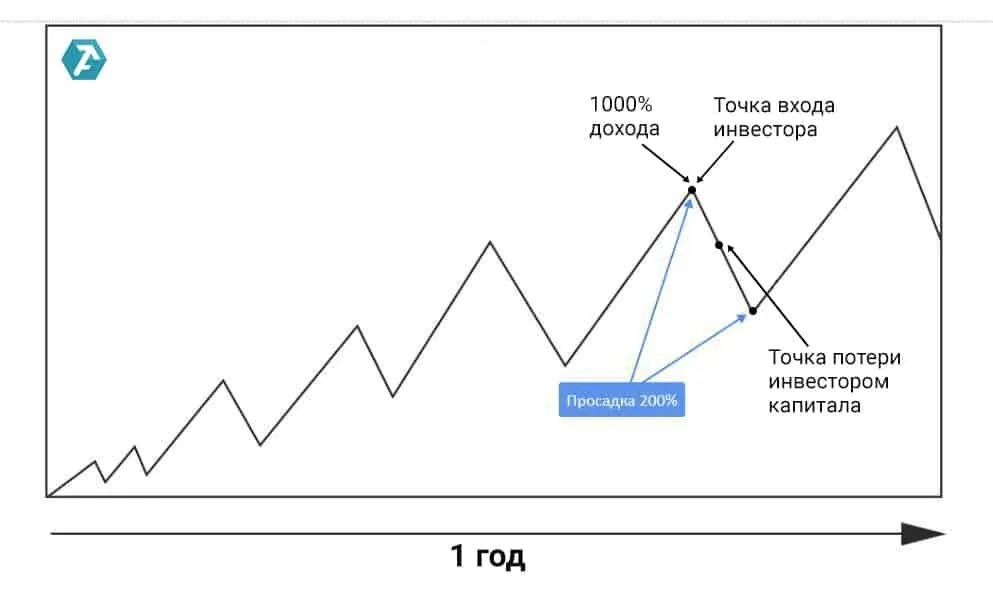

Самые рисковые стратегии готовы предлагать и 1000% годовых, но максимальные просадки в моменте могут достигать сотни процентов от первоначального капитала. Инвестор, имеет шанс попасть в ситуацию, когда счет управляющего даст просадку 100% или более процентов сразу после начала сотрудничества. На общем графике эти 100% не испортят всей картины доходности счета, но открытые позиции нового инвестора будут иметь убыток, означающий потерю его капитала.

Крупные инвесторы, как правило, воздерживаются от инвестирования в такие экстремальные стратегии, потому что просадки в сто и более процентов в конечном счете приведут к полной потере капитала.

Пункт номер 2. Юридические тонкости.

Прежде чем принимать средства в управление, нужно знать о юридической стороне дела.

Деятельность по управлению имуществом, в том числе, деньгами, ценными бумагами и производными финансовыми инструментами, регулируются в России:

- главой 53 Гражданского кодекса РФ. Она оговаривает правоотношения в сфере доверительного управления имуществом

- Федеральным законом “О рынке ценных бумаг”,

- Положением о единых требованиях к правилам осуществления деятельности по управлению ценными бумагами

- другими подзаконными актами.

В прессе периодически освещаются случаи, когда в отношении управляющих активами возбуждают уголовные дела как по статье “мошенничество”, так и за использование инсайдерской информации. Чтобы не повлечь за собой подобных уголовных преследований, необходимо изучить законодательство той страны, в которой находится управляющий, и подготовить документы в полном с ним соответствии.

Рассмотрим на примере Российской Федерации — каким образом выстроить правоотношения между управляющим и инвестором.

Для начала необходимо в письменной форме заключить договор доверительного управления между инвестором и управляющим, об этом нам предписывает ч. 1 ст. 1017 Гражданского кодекса РФ.

Статья 39 Федерального закона “О рынке ценных бумаг” указывает, что все виды профессиональной деятельности на рынке ценных бумаг, в том числе доверительное управление, осуществляется на основании лицензии, выдаваемой Банком России.

Деятельность по управлению ценными бумагами без лицензии, в случае извлечения дохода в крупном размере, образует состав преступления, предусмотренного ч.1 ст. 171 УК РФ, а максимальным наказанием является арест на срок до шести месяцев.

Кроме того, чтобы осуществлять деятельность по управлению ценными бумагами, необходимо получить статус профессионального участника рынка ценных бумаг, которым может являться только юридическое лицо.

Таким образом, российское законодательство не оставило возможности физическим лицам осуществлять управление ценными бумагами, в том числе денежными средствами инвесторов на какой либо законной основе.

Давайте искать другие возможности.

Предположим, что инвестор самостоятельно управляет своими средствами, но пользуется вашими рекомендациями. Такая деятельность называется инвестиционным консультированием и регулируется ст. 6.1 Федерального закона РФ “О рынке ценных бумаг”. Тут речь идет про инвестиционного советника, которым может быть индивидуальный предприниматель, являющийся членом саморегулируемой организации в сфере финансового рынка.

Углубляясь дальше, мы находим в указании Банка России №4956-У от 02.11.2018 перечень требований, которым должен удовлетворять инвестиционный советник со статусом “индивидуальный предприниматель”:

- иметь высшее образование;

- иметь аттестат о присвоении квалификации специалиста финансового рынка, либо иметь свидетельство о квалификации “Специалист по финансовому консультированию”;

- иметь профессиональный опыт, в который засчитывается опыт по совершению от своего имени и за свой счет в среднем за квартал не менее десяти сделок с ценными бумагами, но не менее одной сделки с ценными бумагами в месяц в течение четырех кварталов подряд за последние пять лет на общую сумму не менее шести миллионов рублей.

Как подтвердить наличие у вас профессионального опыта? Если вы торгуете через официального брокера, то вся история вашей торговли сохраняется.

Таким образом, если у вас есть высшее образование, а ваш брокер готов документально подтвердить, что вы совершали сделки от своего имени с ценными бумагами (в том числе с ПФИ) — вам остается только получить аттестат либо иметь свидетельство о квалификации.

Сложно? Да, но если вы проживаете на территории России, то вам лучше соблюсти все указанные требования, иначе возникает прецедент для уголовного преследования. Зачем это надо?

Пункт номер 3. Как связаться с инвестором.

Тут есть 2 пути:

- вы напрямую рассылаете предложения профессиональным инвесторам, которые готовы дать деньги в управление. Найти их можно погуглив запросы “prop trading”, “взять деньги в управление” и похожие. Мы не будем публиковать конкретные имена по понятным причинам. Если захотите выбрать этот путь, будьте готовы к серьезным проверкам. Скорей всего, придется доказать свою состоятельность на демо-счете.

- вы можете привлечь множество мелких инвестиций от непрофессиональных инвесторов, рядовых граждан. Свяжитесь с вашим брокером и уточните, позволяет ли он открывать публичные счета для приема инвестиций. Это может быть организовано в виде сервисов копирования сделок, ПАММ и других форматах. Открыв счет, который позволяет принимать инвестиции, вы можете сфокусироваться на трейдинге. Ведь положительная общедоступная статистика на вашем счете — это лучшая реклама по привлечению инвестиций. Тем не менее, ускорить сбор средств можно, промотируя свой счет в соцсетях, тематических блогах, на форумах и заказывая контекстную рекламу.

Резюме.

Подводя итог отметим, что биржевая торговля на собственные средства гораздо проще. Она оставляет вас свободным в выборе инструментов, рисков, освобождает от составления отчетов и юридических тонкостей.

Поиск инвесторов — оправданная мера для прибыльных трейдеров, которые не имеют достаточный личный капитал. При работе с капиталом инвестора вы выйдете на новый уровень развития себя как трейдера. И торгово-аналитическая платформа ATAS будет вашим надежным помощником в этом деле.