–õ–∞–π—Ñ—Ö–∞–∫–∏ –¥–ª—è —Ç–æ—Ä–≥–æ–≤–ª–∏ —Å –ø–æ–º–æ—â—å—é –±–∏—Ä–∂–µ–≤–æ–≥–æ —Å—Ç–∞–∫–∞–Ω–∞ Smart DOM

–°–æ–≥–ª–∞—Å–Ω—ã, —á—Ç–æ –º–æ–∂–Ω–æ –±–µ—Å–∫–æ–Ω–µ—á–Ω–æ —Å–º–æ—Ç—Ä–µ—Ç—å –Ω–∞ —Ç—Ä–∏ –≤–µ—â–∏: –∫–∞–∫ –≥–æ—Ä–∏—Ç –æ–≥–æ–Ω—å, –∫–∞–∫ —Ç–µ—á–µ—Ç –≤–æ–¥–∞ –∏ –∫–∞–∫ —Ä–∞–±–æ—Ç–∞–µ—Ç –¥—Ä—É–≥–æ–π —á–µ–ª–æ–≤–µ–∫? –ù–µ –≤–µ—Ä—å—Ç–µ –æ–≥—Ä–∞–Ω–∏—á–µ–Ω–∏—è–º — –º–æ–∂–Ω–æ –µ—â–µ –±–µ—Å–∫–æ–Ω–µ—á–Ω–æ —Å–º–æ—Ç—Ä–µ—Ç—å, –∫–∞–∫ –º–µ–Ω—è—é—Ç—Å—è –æ—Ä–¥–µ—Ä–∞ –≤ –±–∏—Ä–∂–µ–≤–æ–º —Å—Ç–∞–∫–∞–Ω–µ —Ü–µ–Ω.

–í —ç—Ç–æ–π —Å—Ç–∞—Ç—å–µ –º—ã —Å—Ñ–æ–∫—É—Å–∏—Ä—É–µ–º—Å—è –Ω–∞ –º–µ—Ç–æ–¥–∞—Ö –ø–æ–ª—É—á–µ–Ω–∏—è –ø—Ä–∏–±—ã–ª–∏ —Å –ø–æ–º–æ—â—å—é DOM.

–ß–∏—Ç–∞–π—Ç–µ —Å–µ–π—á–∞—Å:

- –ß—Ç–æ —Ç–∞–∫–æ–µ DOM –∏ –ø–æ—á–µ–º—É —Ö–æ—Ä–æ—à–æ —É–º–µ—Ç—å –≤ –Ω–µ–º —Ä–∞–±–æ—Ç–∞—Ç—å

- –û–±–∑–æ—Ä Smart DOM –≤ ATAS

- –ü–æ—á–µ–º—É —Ç–æ—Ä–≥–æ–≤–∞—Ç—å –≤ DOM —Å–ª–æ–∂–Ω–æ –∏ –∫–∞–∫–∏–µ —Ä—ã–Ω–∫–∏ –ø–æ–¥—Ö–æ–¥—è—Ç –¥–ª—è —Ç–æ—Ä–≥–æ–≤–ª–∏ –≤ DOM

- –¢–æ—Ä–≥–æ–≤—ã–µ —Å–µ—Ç–∞–ø—ã –∏ –æ—Å–Ω–æ–≤–Ω—ã–µ –ø—Ä–∞–≤–∏–ª–∞

- –°–∫–∞–ª—å–ø–∏–Ω–≥ –≤ —Å—Ç–∞–∫–∞–Ω–µ –∏–ª–∏ —É—Ä–æ–≤–Ω–∏, –∫–æ—Ç–æ—Ä—ã–µ –º—ã –≤–∏–¥–∏–º –≤ DOM

- –û–ø—ã—Ç –æ–¥–Ω–æ–≥–æ —Ç—Ä–µ–π–¥–µ—Ä–∞

–ß—Ç–æ —Ç–∞–∫–æ–µ DOM –∏ –ø–æ—á–µ–º—É —Ö–æ—Ä–æ—à–æ —É–º–µ—Ç—å –≤ –Ω–µ–º —Ä–∞–±–æ—Ç–∞—Ç—å.

–í –ø–µ—Ä–µ–≤–æ–¥–µ —Å –∞–Ω–≥–ª–∏–π—Å–∫–æ–≥–æ DOM (Depth of Market) — —ç—Ç–æ –≥–ª—É–±–∏–Ω–∞ —Ä—ã–Ω–∫–∞, –∏–ª–∏ –≤ —Ç–µ—Ä–º–∏–Ω–æ–ª–æ–≥–∏–∏ —Ä—É—Å—Å–∫–æ—è–∑—ã—á–Ω—ã—Ö —Ç—Ä–µ–π–¥–µ—Ä–æ–≤ — ‚Äú—Å—Ç–∞–∫–∞–Ω —Ü–µ–Ω‚Äù. –ü–æ —Å—É—Ç–∏, —ç—Ç–æ –ø–µ—Ä–µ—á–µ–Ω—å –æ—Ä–¥–µ—Ä–æ–≤, –≤—ã—Å—Ç–∞–≤–ª–µ–Ω–Ω—ã—Ö –Ω–∞ –ø–æ–∫—É–ø–∫—É –∏ –ø—Ä–æ–¥–∞–∂—É. –ß–µ–º –≤—ã—à–µ —Ü–µ–Ω–∞ — —Ç–µ–º –±–æ–ª—å—à–µ –∑–∞—è–≤–æ–∫ –Ω–∞ –ø—Ä–æ–¥–∞–∂—É, —á–µ–º –Ω–∏–∂–µ —Ü–µ–Ω–∞ — —Ç–µ–º –±–æ–ª—å—à–µ –∂–µ–ª–∞—é—â–∏—Ö –∫—É–ø–∏—Ç—å. –ù–µ–∫–æ—Ç–æ—Ä—ã–µ —Ç—Ä–µ–π–¥–µ—Ä—ã –ø—Ä–µ–¥–ø–æ—á–∏—Ç–∞—é—Ç —Ä–∞–±–æ—Ç–∞—Ç—å —Ç–æ–ª—å–∫–æ —Å–æ —Å—Ç–∞–∫–∞–Ω–æ–º, –≤–æ–æ–±—â–µ –Ω–µ –æ–±—Ä–∞—â–∞—è—Å—å –∫ –≥—Ä–∞—Ñ–∏–∫–∞–º. –û–Ω–∏ —Å—á–∏—Ç–∞—é—Ç, —á—Ç–æ —Å—Ç–∞–∫–∞–Ω –æ—Ç—Ä–∞–∂–∞–µ—Ç –¥–µ–π—Å—Ç–≤–∏—Ç–µ–ª—å–Ω—ã–π –±–∞–ª–∞–Ω—Å —Å–ø—Ä–æ—Å–∞ –∏ –ø—Ä–µ–¥–ª–æ–∂–µ–Ω–∏—è. –ò –ø–æ –ø–æ–≤–µ–¥–µ–Ω–∏—é –æ—Ä–¥–µ—Ä–æ–≤ –∏ —Ü–µ–Ω —Å—É–¥—è—Ç –æ —Å–∏–ª–µ –∏ —Å–ª–∞–±–æ—Å—Ç–∏ —Ä—ã–Ω–∫–∞.

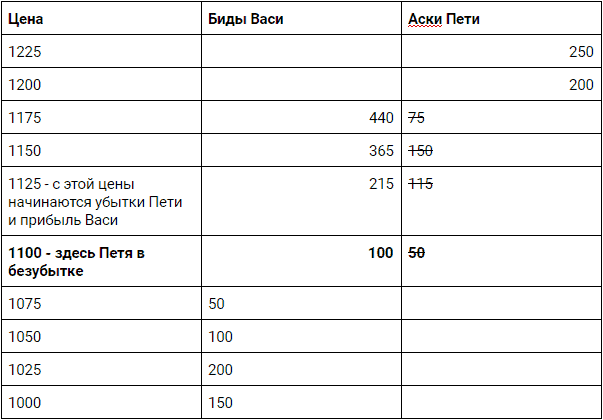

–°–µ–π—á–∞—Å –º—ã –Ω–∞ –ø—Ä–∏–º–µ—Ä–µ —Ç–∞–±–ª–∏—á–∫–∏ –æ–±—ä—è—Å–Ω–∏–º, —á—Ç–æ —Ç–∞–∫–æ–µ –≥–ª—É–±–∏–Ω–∞ —Ä—ã–Ω–∫–∞ DOM.

–î–æ–ø—É—Å—Ç–∏–º, –Ω–∞ —Ä—ã–Ω–∫–µ –≤—Å–µ–≥–æ –¥–≤–∞ —Ç—Ä–µ–π–¥–µ—Ä–∞ — –í–∞—Å—è –∏ –ü–µ—Ç—è. –£ –í–∞—Å–∏ –∑–Ω–∞—á–∏—Ç–µ–ª—å–Ω–æ –±–æ–ª—å—à–µ –¥–µ–Ω–µ–≥, —á–µ–º —É –ü–µ—Ç–∏.

–î–ª—è —Ç–æ–≥–æ, —á—Ç–æ–±—ã —Ü–µ–Ω–∞ –¥–≤–∏–Ω—É–ª–∞—Å—å, –∫—Ç–æ-—Ç–æ –∏–∑ –¥–≤–æ–∏—Ö —Ç—Ä–µ–π–¥–µ—Ä–æ–≤ –¥–æ–ª–∂–µ–Ω –Ω–∞—á–∞—Ç—å –ø–æ–∫—É–ø–∞—Ç—å —Ä—ã–Ω–æ—á–Ω—ã–º–∏ –æ—Ä–¥–µ—Ä–∞–º–∏. –î–æ–ø—É—Å—Ç–∏–º, –í–∞—Å—è –ø–æ–∫—É–ø–∞–µ—Ç 50 –∫–æ–Ω—Ç—Ä–∞–∫—Ç–æ–≤ —É –ü–µ—Ç–∏ –ø–æ 1100 –∏ –ø–µ—Ä–µ–¥–≤–∏–≥–∞–µ—Ç —Å–≤–æ–π –±–∏–¥ –≤—ã—à–µ (—á—Ç–æ —Ç–∞–∫–æ–µ –±–∏–¥—ã –∏ –∞—Å–∫–∏). –ü–æ—Å–∫–æ–ª—å–∫—É —É –Ω–µ–≥–æ –±–æ–ª—å—à–µ –¥–µ–Ω–µ–≥, –æ–Ω –ø—Ä–æ–¥–æ–ª–∂–∞–µ—Ç –ø–æ–∫—É–ø–∞—Ç—å –∫–æ–Ω—Ç—Ä–∞–∫—Ç—ã —É –ü–µ—Ç–∏ –∏ –ø–µ—Ä–µ–¥–≤–∏–≥–∞–µ—Ç —Å–≤–æ–∏ –±–∏–¥—ã –∏ —Ü–µ–Ω—É –≤—ã—à–µ –∏ –≤—ã—à–µ. –ü–µ—Ç—è –Ω–∞—á–∏–Ω–∞–µ—Ç –Ω–µ—Ä–≤–Ω–∏—á–∞—Ç—å –Ω–∞ 1150, –Ω–∞ 1200 –æ–Ω —É–∂–µ –Ω–µ –ø—Ä–æ—Å—Ç–æ –Ω–µ—Ä–≤–Ω–∏—á–∞–µ—Ç, –∞ –æ—â—É—â–∞–µ—Ç –æ—Å—Ç—Ä—É—é –±–æ–ª—å –∏–∑-–∑–∞ —É–±—ã—Ç–∫–æ–≤.

–ò—Ç–∞–∫, –ü–µ—Ç—è –Ω–µ –º–æ–∂–µ—Ç –±–æ–ª—å—à–µ —Ç–µ—Ä–ø–µ—Ç—å —É–±—ã—Ç–∫–∏ –∏ –Ω–∞—á–∏–Ω–∞–µ—Ç –Ω–µ–º–µ–¥–ª–µ–Ω–Ω–æ –∑–∞–∫—Ä—ã–≤–∞—Ç—å –∫–æ–Ω—Ç—Ä–∞–∫—Ç—ã, –ø—Ä–æ–¥–∞–≤–∞—è –∏—Ö –í–∞—Å–µ, –ø–æ—Ç–æ–º—É —á—Ç–æ –Ω–∞ —Ä—ã–Ω–∫–µ —Ç–æ–ª—å–∫–æ 2 –∏–≥—Ä–æ–∫–∞. –ü–æ —Ä–µ–∑—É–ª—å—Ç–∞—Ç–∞–º —Ç–æ—Ä–≥–æ–≤–ª–∏ –í–∞—Å—è — –≤ –ø—Ä–∏–±—ã–ª–∏, –ü–µ—Ç—è — –±–µ–∑ –¥–µ–Ω–µ–≥ –∏ —Å –ø—Å–∏—Ö–æ–ª–æ–≥–∏—á–µ—Å–∫–æ–π —Ç—Ä–∞–≤–º–æ–π. –í–æ—Ç —Ç–∞–∫ —Ä–∞–±–æ—Ç–∞–µ—Ç —Ä—ã–Ω–æ–∫, —Ç–æ–ª—å–∫–æ –∏–≥—Ä–æ–∫–æ–≤ –Ω–µ –¥–≤–∞, –∞ —Å—É—â–µ—Å—Ç–≤–µ–Ω–Ω–æ –±–æ–ª—å—à–µ. –ù–æ ‚Äú—É–º–Ω—ã–µ –¥–µ–Ω—å–≥–∏‚Äù, –∫–∞–∫ –ø—Ä–∞–≤–∏–ª–æ, —Å–æ—Å—Ä–µ–¥–æ—Ç–æ—á–µ–Ω—ã –≤ —Ä—É–∫–∞—Ö –Ω–µ–º–Ω–æ–≥–∏—Ö –í–∞—Å—å.

–ó–∞–¥–∞—á–∞ —Ç–æ—Ä–≥—É—é—â–∏—Ö –≤ —Ç–æ–º, —á—Ç–æ–±—ã –∞–≥—Ä–µ—Å—Å–∏–≤–Ω–æ –¥–∞–≤–∏—Ç—å –Ω–∞ –æ–ø–ø–æ–Ω–µ–Ω—Ç–æ–≤ –∏ –∑–∞—Å—Ç–∞–≤–∏—Ç—å –∏—Ö –∑–∞–∫—Ä—ã–≤–∞—Ç—å –ø–æ–∑–∏—Ü–∏–∏. –°–∏—Ç—É–∞—Ü–∏—è, –∫–æ—Ç–æ—Ä—É—é –º—ã –æ–ø–∏—Å–∞–ª–∏, –ø—Ä–æ–∏—Å—Ö–æ–¥–∏—Ç –≤ —Ä–∞–∑–ª–∏—á–Ω—ã—Ö –≤–∞—Ä–∏–∞—Ü–∏—è—Ö –∫–∞–∂–¥—ã–π –¥–µ–Ω—å –Ω–∞ –ª—é–±–æ–º —Ä—ã–Ω–∫–µ. –£–º–Ω—ã–µ –¥–µ–Ω—å–≥–∏ —Å–Ω–∞—á–∞–ª–∞ –¥–∞–≤—è—Ç, –∞ –ø–æ—Ç–æ–º —Ñ–∏–∫—Å–∏—Ä—É—é—Ç –ø—Ä–∏–±—ã–ª—å. –ü–æ—ç—Ç–æ–º—É —Ü–µ–Ω–∞ –¥–≤–∏–≥–∞–µ—Ç—Å—è –≤–≤–µ—Ä—Ö –∏ –æ–±—Ä–∞—Ç–Ω–æ –≤–Ω–∏–∑.

–û–±–∑–æ—Ä —Å—Ç–∞–∫–∞–Ω–∞ –≤ ATAS.

–í —Å–∞–º–æ–º –ø—Ä–æ—Å—Ç–æ–º –≤–∏–¥–µ –≤—ã –Ω–∞–π–¥–µ—Ç–µ DOM –≤ –ö–≤–∏–∫–µ. –ó–¥–µ—Å—å –µ—Å—Ç—å —Ç–æ–ª—å–∫–æ —Ü–µ–Ω–∞ –∏ –ª–∏–º–∏—Ç–Ω—ã–µ –æ—Ä–¥–µ—Ä–∞.

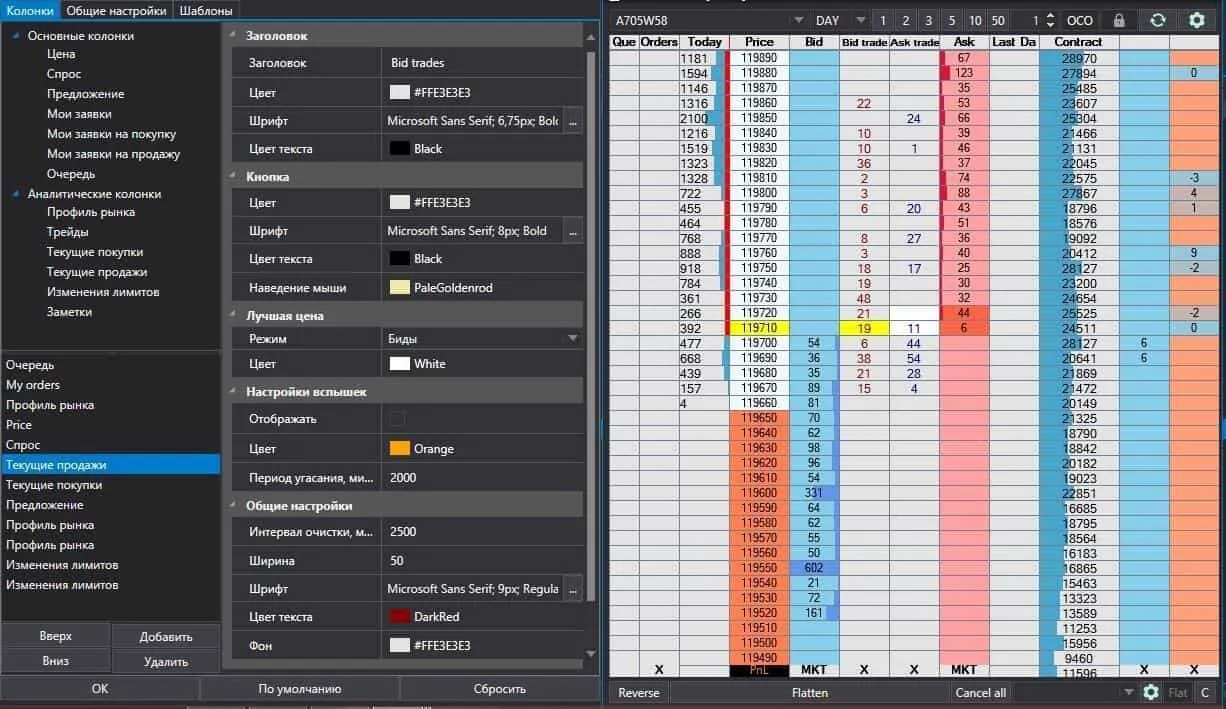

–í ATAS DOM –Ω–µ –∑—Ä—è –Ω–∞–∑—ã–≤–∞–µ—Ç—Å—è Smart DOM, –æ–Ω –¥–µ–π—Å—Ç–≤–∏—Ç–µ–ª—å–Ω–æ –æ—á–µ–Ω—å —É–º–Ω—ã–π.

–ü–æ—Å–º–æ—Ç—Ä–∏—Ç–µ –≤–∏–¥–µ–æ –Ω–∞ –Ω–∞—à–µ–º –∫–∞–Ω–∞–ª–µ –æ–±–æ –≤—Å–µ—Ö –≤–æ–∑–º–æ–∂–Ω–æ—Å—Ç—è—Ö –∏ –Ω–∞—Å—Ç—Ä–æ–π–∫–∞—Ö Smart Dom. –ù–µ –∑–∞–±—É–¥—å—Ç–µ –ø–æ–¥–ø–∏—Å–∞—Ç—å—Å—è!

–ö—Ä–∞—Ç–∫–æ –æ—Å—Ç–∞–Ω–æ–≤–∏–º—Å—è –Ω–∞ –≥–ª–∞–≤–Ω—ã—Ö –¥–µ—Ç–∞–ª—è—Ö:

- –Ω–∞ –∫–∞–∂–¥–æ–º —É—Ä–æ–≤–Ω–µ —Ü–µ–Ω—ã –≤–∏–¥–µ–Ω —Ä–µ–∞–ª—å–Ω–æ –ø—Ä–æ—Ç–æ—Ä–≥–æ–≤–∞–Ω–Ω—ã–π –æ–±—ä–µ–º — bid trades, ask trades

- –≤–∏–¥–µ–Ω –ø—Ä–æ—Ñ–∏–ª—å —Ä—ã–Ω–∫–∞ —Ç–µ–∫—É—â–µ–≥–æ –¥–Ω—è, –ø—Ä–µ–¥—ã–¥—É—â–µ–≥–æ –¥–Ω—è –∏ –≤—Å–µ–≥–æ –∫–æ–Ω—Ç—Ä–∞–∫—Ç–∞ — today, last day, contract

- –º–æ–∂–Ω–æ –≤–∏–¥–µ—Ç—å –∏–∑–º–µ–Ω–µ–Ω–∏—è –ª–∏–º–∏—Ç–Ω—ã—Ö –æ—Ä–¥–µ—Ä–æ–≤ –Ω–∞ –∫–∞–∂–¥–æ–º —É—Ä–æ–≤–Ω–µ —Ü–µ–Ω—ã — –ø–æ—Å–ª–µ–¥–Ω–∏–µ –¥–≤–µ —Ü–≤–µ—Ç–Ω—ã–µ –∫–æ–ª–æ–Ω–∫–∏

- –µ—Å—Ç—å –ø–æ–ª–µ –¥–ª—è –∑–∞–º–µ—Ç–æ–∫ — notes (–Ω–∞ —ç—Ç–æ–π –∫–∞—Ä—Ç–∏–Ω–∫–µ –µ–≥–æ –Ω–µ –≤–∏–¥–Ω–æ, –ø–æ—Ç–æ–º—É —á—Ç–æ –º—ã –µ–≥–æ –Ω–µ –∞–∫—Ç–∏–≤–∏—Ä–æ–≤–∞–ª–∏ –≤ –Ω–∞—Å—Ç—Ä–æ–π–∫–∞—Ö).

- —Ç–æ—Ä–≥–æ–≤–∞—Ç—å –º–æ–∂–Ω–æ –ø—Ä—è–º–æ –∏–∑ —Å—Ç–∞–∫–∞–Ω–∞ –≤ –æ–¥–∏–Ω –∫–ª–∏–∫

- –≤—Å–µ –ø–æ–ª—è, —Ä–∞–∑–º–µ—Ä—ã —Ç–µ–∫—Å—Ç–∞, —Ü–≤–µ—Ç–∞ –Ω–∞—Å—Ç—Ä–∞–∏–≤–∞–µ–º—ã–µ

- –º–æ–∂–Ω–æ —Å–æ–∑–¥–∞–≤–∞—Ç—å –∏ —Ö—Ä–∞–Ω–∏—Ç—å —à–∞–±–ª–æ–Ω—ã —Å–≤–æ–∏—Ö —Å—Ç–∞–∫–∞–Ω–æ–≤

–≠—Ç–æ —Ä–µ–∞–ª—å–Ω–æ —É–¥–æ–±–Ω—ã–π Smart DOM —Å –ø–æ–ª–Ω—ã–º –Ω–∞–±–æ—Ä–æ–º —Ñ—É–Ω–∫—Ü–∏–π. –°—Ä–∞–≤–Ω–∏–≤–∞—Ç—å –µ–≥–æ —Å–æ —Å—Ç–∞–∫–∞–Ω–æ–º –∏–∑ QUIK –¥–∞–∂–µ –Ω–µ–ª–æ–≤–∫–æ.

–ö–∞–∫–∏–µ —Ä—ã–Ω–∫–∏ –ø–æ–¥—Ö–æ–¥—è—Ç –¥–ª—è —Ç–æ—Ä–≥–æ–≤–ª–∏ –≤ DOM.

–ù–µ—Å–º–æ—Ç—Ä—è –Ω–∞ –≤—Å—é –ø—Ä–∏–≤–ª–µ–∫–∞—Ç–µ–ª—å–Ω–æ—Å—Ç—å, —Ç–æ—Ä–≥–æ–≤–∞—Ç—å –≤ DOM —Å–ª–æ–∂–Ω–æ.

–í–æ—Ç –≤ —á–µ–º –ø—Ä–∏—á–∏–Ω—ã:

- –°–¥–µ–ª–∫–∏ –ø—Ä–æ–∏—Å—Ö–æ–¥—è—Ç –æ—á–µ–Ω—å –±—ã—Å—Ç—Ä–æ, –≤–µ–¥—å –Ω–∞ —Å–æ–≤—Ä–µ–º–µ–Ω–Ω—ã—Ö –±–∏—Ä–∂–∞—Ö, –±–æ–ª—å—à–µ –ø–æ–ª–æ–≤–∏–Ω—ã —Å–¥–µ–ª–æ–∫ —Å–æ–≤–µ—Ä—à–∞—é—Ç —Ä–æ–±–æ—Ç—ã. –í —Å—Ç–∞—Ç—å–µ –ø—Ä–æ —Å–ø—É—Ñ–∏–Ω–≥ –º—ã —Ä–∞–∑–±–∏—Ä–∞–ª–∏ —Å–∏—Ç—É–∞—Ü–∏—é, –∫–æ—Ç–æ—Ä–∞—è –ø—Ä–æ–∏–∑–æ—à–ª–∞ –∑–∞ 350 –º–∏–ª–ª–∏—Å–µ–∫—É–Ω–¥.

- –ó–∞—è–≤–∫–∏ –æ—Ç—Ä–∞–∂–∞—é—Ç –Ω–µ —Ñ–∞–∫—Ç—ã, –∞ –Ω–∞–º–µ—Ä–µ–Ω–∏—è —Ç–æ—Ä–≥–æ–≤—Ü–µ–≤. –ü–æ—ç—Ç–æ–º—É —Å—Ç–∞–∫–∞–Ω — —ç—Ç–æ –ø–æ–ª–µ –¥–ª—è –º–∞–Ω–∏–ø—É–ª—è—Ü–∏–π –∏ –≤–≤–µ–¥–µ–Ω–∏—è –≤ –∑–∞–±–ª—É–∂–¥–µ–Ω–∏–µ. –õ–∏–º–∏—Ç–Ω—ã–µ –æ—Ä–¥–µ—Ä–∞ –æ—Ç–º–µ–Ω—è—é—Ç, —É–¥–∞–ª—è—é—Ç, –¥–≤–∏–≥–∞—é—Ç, —Å–æ–∫—Ä–∞—â–∞—é—Ç.

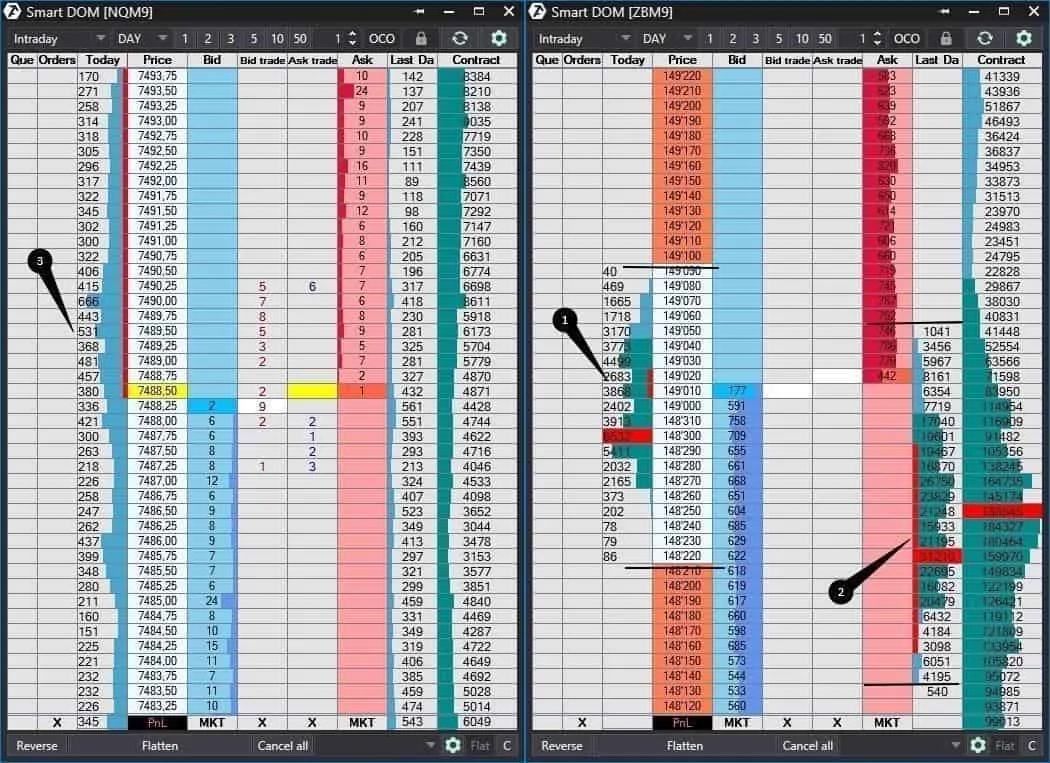

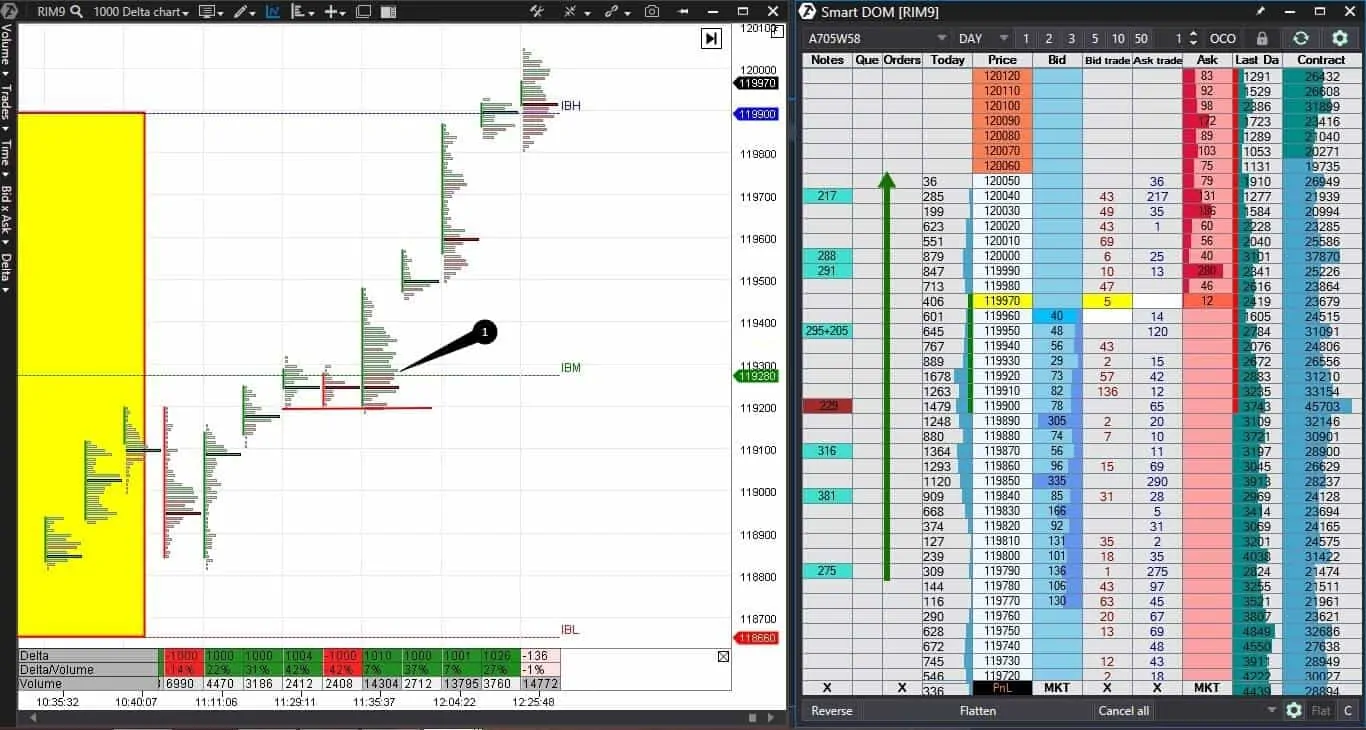

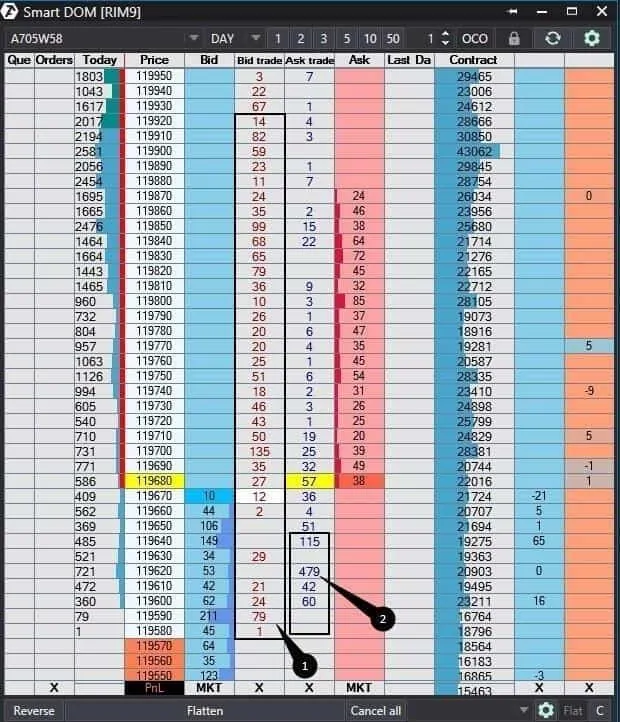

- –ù–µ –≤—Å–µ –∏–Ω—Å—Ç—Ä—É–º–µ–Ω—Ç—ã –ø–æ–¥—Ö–æ–¥—è—Ç –¥–ª—è —Ç–æ—Ä–≥–æ–≤–ª–∏ –≤ DOM. –ï—Å—Ç—å ‚Äú—Ç–æ–Ω–∫–∏–µ‚Äù —Ä—ã–Ω–∫–∏, –Ω–∞ –∫–æ—Ç–æ—Ä—ã—Ö –º–Ω–æ–≥–æ —Ä–µ–∑–∫–∏—Ö –∏ —Å–∏–ª—å–Ω—ã—Ö –¥–≤–∏–∂–µ–Ω–∏–π –∏–ª–∏ ‚Äú—à–ø–∏–ª–µ–∫‚Äù. –ü—Ä–æ—Ñ–∏–ª—å —Ç–∞–∫–∏—Ö —Ä—ã–Ω–∫–æ–≤ –¥–ª–∏–Ω–Ω—ã—Ö –∏ –≤—ã—Ç—è–Ω—É—Ç—ã–π. –≠—Ç–æ, –Ω–∞–ø—Ä–∏–º–µ—Ä, Nasdaq –∏–ª–∏ Dax, –Ω–µ—Ñ—Ç—å. –ê –µ—Å—Ç—å ‚Äú—Ç–æ–ª—Å—Ç—ã–µ‚Äù —Ä—ã–Ω–∫–∏, –Ω–∞ –Ω–∏—Ö –Ω–µ—Ç —Ç–∞–∫–∏—Ö —Ä–µ–∑–∫–∏—Ö –¥–≤–∏–∂–µ–Ω–∏–π, –∞ –ø—Ä–æ—Ñ–∏–ª—å –±–æ–ª–µ–µ –∫–æ—Ä–æ—Ç–∫–∏–π –∏ —à–∏—Ä–æ–∫–∏–π. –ù–∞–ø—Ä–∏–º–µ—Ä, Treasury Bonds. –ù–∞ —Ä–∏—Å—É–Ω–∫–µ –Ω–∏–∂–µ — –ø—Ä–∏–º–µ—Ä—ã DOM —Ç–∞–∫–∏—Ö —Ä—ã–Ω–∫–æ–≤ — —Å–ª–µ–≤–∞ Nasdaq NQM9, —Å–ø—Ä–∞–≤–∞ — 30-–ª–µ—Ç–Ω–∏–µ Treasury Bonds ZBM9. –¶–∏—Ñ—Ä–∞–º–∏ 1 –∏ 2 –≤—ã–¥–µ–ª–µ–Ω—ã –≤—ã–¥–µ–ª–µ–Ω—ã –ø—Ä–æ—Ñ–∏–ª–∏ Treasury Bonds. –û–Ω–∏ –∫–æ–º–ø–∞–∫—Ç–Ω—ã–µ, –∏ –∏—Ö –≥—Ä–∞–Ω–∏—Ü—ã –ª–µ–≥–∫–æ —É–∫–ª–∞–¥—ã–≤–∞—é—Ç—Å—è –≤ –æ–¥–∏–Ω —ç–∫—Ä–∞–Ω. –°–∞–º –ø—Ä–æ—Ñ–∏–ª—å —Ä–∞—Å—à–∏—Ä—è–µ—Ç—Å—è –±–ª–∏–∂–µ –∫ —Å–µ—Ä–µ–¥–∏–Ω–µ. –¶–∏—Ñ—Ä–æ–π 3 –≤—ã–¥–µ–ª–µ–Ω –ø—Ä–æ—Ñ–∏–ª—å Nasdaq. –û–Ω –æ—á–µ–Ω—å –¥–ª–∏–Ω–Ω—ã–π, –º–∞–∫—Å–∏–º—É–º–∞ –∏ –º–∏–Ω–∏–º—É–º–∞ –¥–Ω—è –Ω–µ –≤–∏–¥–Ω–æ –Ω–∞ –æ–¥–Ω–æ–º —ç–∫—Ä–∞–Ω–µ, –ø—Ä–æ—Ñ–∏–ª—å —Ä–∞—Å—à–∏—Ä—è–µ—Ç—Å—è –∏ —Å—É–∂–∞–µ—Ç—Å—è –Ω–µ—Å–∫–æ–ª—å–∫–æ —Ä–∞–∑ –≤ —Ç–µ—á–µ–Ω–∏–µ —Ç–æ—Ä–≥–æ–≤–æ–π —Å–µ—Å—Å–∏–∏.

–¢–æ—Ä–≥–æ–≤—ã–µ —Å–µ—Ç–∞–ø—ã –≤ DOM –∏ –æ—Å–Ω–æ–≤–Ω—ã–µ –ø—Ä–∞–≤–∏–ª–∞.

–°—É—â–µ—Å—Ç–≤—É–µ—Ç –Ω–µ—Å–∫–æ–ª—å–∫–æ —Ç–æ—Ä–≥–æ–≤—ã—Ö —Ç–µ—Ö–Ω–∏–∫ —Å –∏—Å–ø–æ–ª—å–∑–æ–≤–∞–Ω–∏–µ–º DOM:

- —Ç–æ—Ä–≥–æ–≤–ª—è –∏–º–ø—É–ª—å—Å–æ–≤

- —Ç–æ—Ä–≥–æ–≤–ª—è —Ä–µ–∑–∫–∏—Ö –¥–≤–∏–∂–µ–Ω–∏–π —Å —Ä–æ—Å—Ç–æ–º –æ–±—ä–µ–º–∞

- –ø—Ä–æ–±–æ–π —É—Ä–æ–≤–Ω—è

- –æ—Ç—Å–∫–æ–∫–∏

- “приманки”

–í —Ü–µ–ª–æ–º, —ç—Ç–∏ —Ç–µ—Ö–Ω–∏–∫–∏ –æ—Ç–Ω–æ—Å—è—Ç—Å—è –∫ —Ç–∞–∫–æ–º—É —Ç–∏–ø—É —Ç—Ä–µ–π–¥–∏–Ω–≥–∞, –∫–∞–∫ ‚Äú—Å–∫–∞–ª—å–ø–∏–Ω–≥‚Äù. –ü–æ–∑–∏—Ü–∏–∏ –æ–±—ã—á–Ω–æ —É–¥–µ—Ä–∂–∏–≤–∞—é—Ç—Å—è –æ—Ç –Ω–µ—Å–∫–æ–ª—å–∫–∏—Ö —Å–µ–∫—É–Ω–¥ –¥–æ –º–∏–Ω—É—Ç. –ü—Ä–∏—á–∏–Ω–∞ –≤ —Ç–æ–º, —á—Ç–æ –¥–ª—è –æ—Ç–∫—Ä—ã—Ç–∏—è –±–æ–ª–µ–µ –¥–æ–ª–≥–æ—Å—Ä–æ—á–Ω—ã—Ö –ø–æ–∑–∏—Ü–∏–π —Ç—Ä–µ–±—É–µ—Ç—Å—è –ø—Ä–æ–≤–µ—Å—Ç–∏ –∞–Ω–∞–ª–∏–∑ –∫–æ–Ω—Ç–µ–∫—Å—Ç–∞ –Ω–∞ –≥—Ä–∞—Ñ–∏–∫–∞—Ö, –∞ –æ—Ü–µ–Ω–∫–∞ —Ä—ã–Ω–∫–∞ –ø–æ DOM — —ç—Ç–æ –ø–æ–∏—Å–∫ —Å–∏—Ç—É–∞—Ç–∏–≤–Ω—ã—Ö —Å–¥–µ–ª–æ–∫ ‚Äú–∑–¥–µ—Å—å –∏ —Å–µ–π—á–∞—Å‚Äù.

–Ý–∞—Å—Å–º–æ—Ç—Ä–∏–º –∫–∞–∂–¥—É—é –∏–∑ –ø–µ—Ä–µ—á–∏—Å–ª–µ–Ω–Ω—ã—Ö —Ç–µ—Ö–Ω–∏–∫ —á—É—Ç—å –ø–æ–¥—Ä–æ–±–Ω–µ–π.

–ò–º–ø—É–ª—å—Å.

–û—Å–Ω–æ–≤–Ω–∞—è –∏–¥–µ—è —Ç–æ—Ä–≥–æ–≤–ª–∏ –∏–º–ø—É–ª—å—Å–æ–≤ — ¬Ý—Å–ª–µ–¥–æ–≤–∞—Ç—å –∑–∞ –¥–≤–∏–∂–µ–Ω–∏—è–º–∏ —É–º–Ω—ã—Ö –¥–µ–Ω–µ–≥. –¢–æ, —á—Ç–æ –ø—Ä–æ–∏—Å—Ö–æ–¥–∏—Ç –Ω–∞ –æ–¥–Ω–æ–π —Ü–µ–Ω–µ — –º–æ–∂–µ—Ç –æ–ø—Ä–µ–¥–µ–ª–∏—Ç—å –Ω–∞–ø—Ä–∞–≤–ª–µ–Ω–∏–µ –¥–ª—è —Å–ª–µ–¥—É—é—â–µ–≥–æ —á–∞—Å–∞ –∏–ª–∏ –¥–∞–∂–µ –±–æ–ª—å—à–µ–≥–æ –ø–µ—Ä–∏–æ–¥–∞ –≤—Ä–µ–º–µ–Ω–∏. –ï—Å–ª–∏ –æ–¥–Ω–∏ —Ç—Ä–µ–π–¥–µ—Ä—ã –ø–æ–π–º–∞–Ω—ã –≤ –ª–æ–≤—É—à–∫—É, –æ–Ω–∏ –∑–∞—Ö–æ—Ç—è—Ç –≤—ã–π—Ç–∏. –î—Ä—É–≥–∏–µ —Ç—Ä–µ–π–¥–µ—Ä—ã —Ö–æ—Ç—è—Ç –∑–∞–ø—Ä—ã–≥–Ω—É—Ç—å –Ω–∞ –±–æ—Ä—Ç — —ç—Ç–æ —Ü–µ–ø–Ω–∞—è —Ä–µ–∞–∫—Ü–∏—è.

–ù–∞–ø—Ä–∏–º–µ—Ä, –µ—Å–ª–∏ —Ä—ã–Ω–æ–∫ —É–ø–∞–ª –Ω–∞ 15 –ø—É–Ω–∫—Ç–æ–≤, –Ω–µ –º–Ω–æ–≥–∏–µ –∑–∞—Ö–æ—Ç—è—Ç –ø–æ–∫—É–ø–∞—Ç—å. –ß—Ç–æ–±—ã –æ—Å—Ç–∞–Ω–æ–≤–∏—Ç—å –∏–ª–∏ —Ä–∞–∑–≤–µ—Ä–Ω—É—Ç—å —Ä—ã–Ω–æ–∫ —Ö–æ—Ç—è –±—ã –Ω–∞ –ø–∞—Ä—É —Ç–∏–∫–æ–≤ — –Ω—É–∂–Ω—ã –±—É–¥—É—Ç –±–æ–ª—å—à–∏–µ –æ–±—ä–µ–º—ã –∏, —Å–ª–µ–¥–æ–≤–∞—Ç–µ–ª—å–Ω–æ, –±–æ–ª—å—à–∏–µ –¥–µ–Ω—å–≥–∏. –ê —á—Ç–æ–±—ã –ø–æ–¥–≤–∏–Ω—É—Ç—å –ø–∞–¥–∞—é—â–∏–π —Ä—ã–Ω–æ–∫ –≤–Ω–∏–∑ –µ—â–µ –Ω–∞ 4-6 —Ç–∏–∫–æ–≤ — –Ω—É–∂–Ω–æ –º–µ–Ω—å—à–µ –¥–µ–Ω–µ–≥, –ø–æ—Ç–æ–º—É —á—Ç–æ —Å–æ–ø—Ä–æ—Ç–∏–≤–ª–µ–Ω–∏–µ –¥–ª—è –ø—Ä–æ–¥–æ–ª–∂–µ–Ω–∏—è –¥–≤–∏–∂–µ–Ω–∏—è —É–±—ã–≤–∞–µ—Ç. –ó–∞–∫—Ä—ã–≤–∞—é—â–∏–µ—Å—è —É–±—ã—Ç–æ—á–Ω—ã–µ –ø–æ–∑–∏—Ü–∏–∏ —É—Å–∏–ª–∏–≤–∞—é—Ç —É–∂–µ —Å—É—â–µ—Å—Ç–≤—É—é—â–∏–π –∏–º–ø—É–ª—å—Å, –æ—Å–æ–±–µ–Ω–Ω–æ —Ö–æ—Ä–æ—à–æ —ç—Ç–æ —Ä–∞–±–æ—Ç–∞–µ—Ç –Ω–∞ —É—Ä–æ–≤–Ω—è—Ö –º–∞–∫—Å–∏–º—É–º–∞/–º–∏–Ω–∏–º—É–º–∞ –¥–Ω—è. –ï—Å–ª–∏ —Ä—ã–Ω–æ–∫ —Å–æ–≤–µ—Ä—à–∏–ª –∑–Ω–∞—á–∏—Ç–µ–ª—å–Ω–æ–µ –¥–≤–∏–∂–µ–Ω–∏–µ –∏ –Ω–µ –æ—Ç–∫–∞—Ç—ã–≤–∞–µ—Ç—Å—è, –≤–µ—Ä–æ—è—Ç–Ω–æ—Å—Ç—å –≥–ª—É–±–æ–∫–æ–≥–æ –æ—Ç–∫–∞—Ç–∞ —Ä–µ–∑–∫–æ —É–º–µ–Ω—å—à–∞–µ—Ç—Å—è.

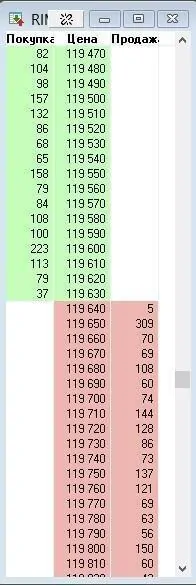

–Ý–∞—Å—Å–º–æ—Ç—Ä–∏–º –∏–º–ø—É–ª—å—Å –Ω–∞ –ø—Ä–∏–º–µ—Ä–µ —Ñ—å—é—á–µ—Ä—Å–∞ –Ω–∞ –∏–Ω–¥–µ–∫—Å –Ý–¢–° RIM9.

–ú—ã –≤—ã–¥–µ–ª–∏–ª–∏ —Ü–∏—Ñ—Ä–æ–π 1 ¬Ý—É—Ä–æ–≤–µ–Ω—å —Å–µ—Ä–µ–¥–∏–Ω—ã –Ω–∞—á–∞–ª—å–Ω–æ–≥–æ –¥–∏–∞–ø–∞–∑–æ–Ω–∞ –¥–Ω—è, –∫–æ—Ç–æ—Ä—ã–π –æ–ø—Ä–µ–¥–µ–ª–∏–ª–∏ –∞–≤—Ç–æ–º–∞—Ç–∏—á–µ—Å–∫–∏ —Å –ø–æ–º–æ—â—å—é –∏–Ω–¥–∏–∫–∞—Ç–æ—Ä–∞ Initial Balance. –ù–∞ —ç—Ç–æ–º —É—Ä–æ–≤–Ω–µ —Å—Ñ–æ—Ä–º–∏—Ä–æ–≤–∞–ª–∞—Å—å –ª–æ–∫–∞–ª—å–Ω–∞—è –ø–æ–¥–¥–µ—Ä–∂–∫–∞, –≤—ã–¥–µ–ª–µ–Ω–Ω–∞—è –∫—Ä–∞—Å–Ω–æ–π –ª–∏–Ω–∏–µ–π, –æ—Ç –∫–æ—Ç–æ—Ä–æ–π —Ü–µ–Ω–∞ —Ä–µ–∑–∫–æ –¥–≤–∏–Ω—É–ª–∞—Å—å –≤–≤–µ—Ä—Ö. –í —Å—Ç–∞–∫–∞–Ω–µ –º—ã –≤–∏–¥–∏–º –∑–Ω–∞—á–∏—Ç–µ–ª—å–Ω—ã–µ —Ä—ã–Ω–æ—á–Ω—ã–µ –ø–æ–∫—É–ø–∫–∏, –æ—Ç–º–µ—á–µ–Ω–Ω—ã–µ –≥–æ–ª—É–±—ã–º–∏ —Ü–∏—Ñ—Ä–∞–º–∏ –≤ –ø–µ—Ä–≤–æ–º —Å—Ç–æ–ª–±—Ü–µ — —ç—Ç–æ –∏ –µ—Å—Ç—å –∏–º–ø—É–ª—å—Å, —Å–ª–µ–¥–æ–≤–∞–Ω–∏–µ –∑–∞ –∫–æ—Ç–æ—Ä—ã–º –∏–º–µ–µ—Ç –ø–æ–≤—ã—à–µ–Ω–Ω—ã–µ —à–∞–Ω—Å—ã –Ω–∞ –ø–æ–ª—É—á–µ–Ω–∏–µ –ø—Ä–∏–±—ã–ª–∏. –ú—ã –æ—Ç–º–µ—Ç–∏–ª–∏ —ç—Ç–∏ —É—Ä–æ–≤–Ω–∏ –¥–ª—è —Å–µ–±—è –≤ —Å—Ç–æ–ª–±—Ü–µ ‚Äú–∑–∞–º–µ—Ç–∫–∏‚Äù, –ø–æ—Ç–æ–º—É —á—Ç–æ —Å—Ç–æ–ª–±—Ü—ã ‚Äúbid/ask trades‚Äù –æ–±–Ω–æ–≤–ª—è—é—Ç—Å—è –ø—Ä–∏ –≤–æ–∑–≤—Ä–∞—Ç–µ —Ü–µ–Ω—ã –Ω–∞ —ç—Ç–æ—Ç —É—Ä–æ–≤–µ–Ω—å, –µ—Å–ª–∏ –≤—ã –Ω–µ –∏–∑–º–µ–Ω–∏–ª–∏ –∞–≤—Ç–æ–º–∞—Ç–∏—á–µ—Å–∫–∏–µ –Ω–∞—Å—Ç—Ä–æ–π–∫–∏.

–Ý–µ–∑–∫–æ–µ –¥–≤–∏–∂–µ–Ω–∏–µ –Ω–∞ –ø–æ–≤—ã—à–µ–Ω–Ω—ã—Ö –æ–±—ä–µ–º–∞—Ö — —Ä—ã–Ω–æ–∫ —Ä–µ–∑–∫–æ –ø—Ä–æ—Ö–æ–¥–∏—Ç –Ω–µ—Å–∫–æ–ª—å–∫–æ —Ç–∏–∫–æ–≤ –≤ –æ–¥–Ω–æ–º –Ω–∞–ø—Ä–∞–≤–ª–µ–Ω–∏–∏ –Ω–∞ —Å—É—â–µ—Å—Ç–≤–µ–Ω–Ω–æ –±–æ–ª—å—à–µ–º, —á–µ–º –æ–±—ã—á–Ω–æ –æ–±—ä–µ–º–µ — —ç—Ç–æ –Ω–∞—á–∞–ª–æ –∏–º–ø—É–ª—å—Å–∞. –ü—Ä–∏—Å–æ–µ–¥–∏–Ω—è–π—Ç–µ—Å—å –∫ —ç—Ç–æ–º—É –¥–≤–∏–∂–µ–Ω–∏—é, –ø–æ—Ç–æ–º—É —á—Ç–æ —Ç–µ, –∫—Ç–æ —Å—Ç–æ–∏—Ç –≤ –ø—Ä–æ—Ç–∏–≤–æ–ø–æ–ª–æ–∂–Ω–æ–º –Ω–∞–ø—Ä–∞–≤–ª–µ–Ω–∏–∏ –±—É–¥—É—Ç –∑–∞–∫—Ä—ã–≤–∞—Ç—å –ø–æ–∑–∏—Ü–∏–∏ –∏ —Ç–µ–º —Å–∞–º—ã–º –≥–Ω–∞—Ç—å —Ü–µ–Ω—É –¥–∞–ª—å—à–µ.

–ü—Ä–æ–±–æ–π —É—Ä–æ–≤–Ω—è — –∏—â–µ–º –ø—Ä–æ–±–æ–π –º–∞–∫—Å–∏–º—É–º–∞/–º–∏–Ω–∏–º—É–º–∞ –¥–Ω—è –∏–ª–∏ –¥—Ä—É–≥–∏—Ö –∑–Ω–∞—á–∏–º—ã—Ö —É—Ä–æ–≤–Ω–µ–π –∏ –Ω–∞–±–ª—é–¥–∞–µ–º –∑–∞ –¥–≤–∏–∂–µ–Ω–∏—è–º–∏ –≤–æ–∫—Ä—É–≥ —ç—Ç–æ–≥–æ —É—Ä–æ–≤–Ω—è. –ß–µ–º –±—ã—Å—Ç—Ä–µ–µ —Ä—ã–Ω–æ–∫ –≤–æ–∑–≤—Ä–∞—â–∞–µ—Ç—Å—è –∫ —ç—Ç–æ–º—É —É—Ä–æ–≤–Ω—é –ø–æ—Å–ª–µ –æ—Ç–∫–∞—Ç–∞ — —Ç–µ–º –≤–µ—Ä–æ—è—Ç–Ω–µ–π, —á—Ç–æ —É—Ä–æ–≤–µ–Ω—å –Ω–µ —É—Å—Ç–æ–∏—Ç. –û—á–µ–Ω—å –≤–∞–∂–µ–Ω –∫–æ–Ω—Ç–µ–∫—Å—Ç –∏ —É—Ä–æ–≤–Ω–∏, –≤ –∫–æ—Ç–æ—Ä—ã—Ö –∑–∞–∏–Ω—Ç–µ—Ä–µ—Å–æ–≤–∞–Ω—ã –ø–æ–∫—É–ø–∞—Ç–µ–ª–∏ –∏ –ø—Ä–æ–¥–∞–≤—Ü—ã. –≠—Ç–æ –º–æ–≥—É—Ç –±—ã—Ç—å —É—Ä–æ–≤–Ω–∏, –Ω–∞ –∫–æ—Ç–æ—Ä—ã—Ö –ø—Ä–µ–∫—Ä–∞—â–∞—é—Ç—Å—è –ø—Ä–æ–¥–∞–∂–∏ –∏–ª–∏ –ø–æ–∫—É–ø–∫–∏, —É—Ä–æ–≤–Ω–∏ —Å –∫—Ä—É–ø–Ω—ã–º –æ–±—ä–µ–º–æ–º, —Ö–≤–æ—Å—Ç—ã, –º–∞–∫—Å–∏–º—É–º—ã –∏–ª–∏ –º–∏–Ω–∏–º—É–º—ã –ø—Ä–µ–¥—ã–¥—É—â–∏—Ö –¥–Ω–µ–π.

–ü—Ä–æ—Ñ–µ—Å—Å–∏–æ–Ω–∞–ª—ã –ø—Ä–µ–¥–ø–æ—á–∏—Ç–∞—é—Ç –∑–∞—Ö–æ–¥–∏—Ç—å –¥–æ –ø—Ä–æ—Ä—ã–≤–∞, –µ—Å–ª–∏ –¥—É–º–∞—é—Ç, —á—Ç–æ —Ü–µ–Ω–∞ –ø—Ä–æ–π–¥—ë—Ç —ç—Ç–æ—Ç —É—Ä–æ–≤–µ–Ω—å. –ê –æ–±—ã—á–Ω—ã–µ —Ç—Ä–µ–π–¥–µ—Ä—ã –ø–æ–ø–∞–¥–∞—é—Ç—Å—è –≤ –ª–æ–≤—É—à–∫–∏ –Ω–∞ –ø—Ä–æ–±–æ—è—Ö, –∫–æ–≥–¥–∞ –ø—ã—Ç–∞—é—Ç—Å—è —Ç–æ—Ä–≥–æ–≤–∞—Ç—å –ø—Ä–æ—Ç–∏–≤ –∏–º–ø—É–ª—å—Å–∞. –í—Å–µ–≥–¥–∞ –æ–±—Ä–∞—â–∞–π—Ç–µ –≤–Ω–∏–º–∞–Ω–∏–µ, –∫–∞–∫–æ–π –æ–±—ä–µ–º –ø—Ä–∏–≤–µ–ª —Ü–µ–Ω—É –≤ –¥–≤–∏–∂–µ–Ω–∏–µ. –ß–µ–º –±–æ–ª—å—à–µ –∫–æ–Ω—Ç—Ä–∞–∫—Ç–æ–≤, —Ç–µ–º –≤–µ—Ä–æ—è—Ç–Ω–µ–µ –ø—Ä–æ–±–æ–π. ¬Ý

–ï—Å–ª–∏ –≤—ã —Ç–æ—Ä–≥—É–µ—Ç–µ –ø—Ä–æ—Ç–∏–≤ –∏–º–ø—É–ª—å—Å–∞, –Ω–µ –ø–æ–∫—É–ø–∞–π—Ç–µ —Å—Ä–∞–∑—É –Ω–∞ –º–∏–Ω–∏–º—É–º–∞—Ö –∏ –Ω–µ –ø—Ä–æ–¥–∞–≤–∞–π—Ç–µ —Å—Ä–∞–∑—É –Ω–∞ –º–∞–∫—Å–∏–º—É–º–∞—Ö, –¥–æ–∂–¥–∏—Ç–µ—Å—å –ø–æ–∫–∞ –ª–∞–≤–∏–Ω–∞ —Å—Ç–æ–ø–æ–≤ –∑–∞–∫–æ–Ω—á–∏—Ç —Ç–æ–ª–∫–∞—Ç—å —Ü–µ–Ω—É –¥–∞–ª—å—à–µ. –í—ã –º–æ–∂–µ—Ç–µ –ø—Ä–æ–≤–µ—Ä–∏—Ç—å –Ω–æ–≤—ã–µ –ª–∏ —ç—Ç–æ –∫–æ–Ω—Ç—Ä–∞–∫—Ç—ã –∏–ª–∏ —Å—Ç–æ–ø—ã, –Ω–æ —Ç–æ–ª—å–∫–æ –Ω–∞ –ú–æ—Å–∫–æ–≤—Å–∫–æ–π –±–∏—Ä–∂–µ, –∫–æ—Ç–æ—Ä–∞—è –ø–æ–∫–∞–∑—ã–≤–∞–µ—Ç –æ—Ç–∫—Ä—ã—Ç—ã–π –∏–Ω—Ç–µ—Ä–µ—Å –≤ —Ä–µ–∂–∏–º–µ —Ä–µ–∞–ª—å–Ω–æ–≥–æ –≤—Ä–µ–º–µ–Ω–∏. –ù–∏–∂–µ –º—ã –ø–æ–∫–∞–∂–µ–º –ø—Ä–∏–º–µ—Ä, –∫–∞–∫ —Ä–∞–±–æ—Ç–∞—Ç—å —Å –æ—Ç–∫—Ä—ã—Ç—ã–º –∏–Ω—Ç–µ—Ä–µ—Å–æ–º. ¬Ý

–û—Ç–∫–∞—Ç –æ—Ç —É—Ä–æ–≤–Ω—è — —Ü–µ–Ω–∞ –∫–∞—Å–∞–µ—Ç—Å—è —É—Ä–æ–≤–Ω—è –∏ –æ—Ç–∫–∞—Ç—ã–≤–∞–µ—Ç—Å—è, —Å–Ω–æ–≤–∞ –∫–∞—Å–∞–µ—Ç—Å—è –∏ —Å–Ω–æ–≤–∞ –æ—Ç–∫–∞—Ç—ã–≤–∞–µ—Ç—Å—è, –Ω–æ —É–∂–µ –Ω–∞ –º–µ–Ω—å—à–µ–µ –∫–æ–ª–∏—á–µ—Å—Ç–≤–æ —Ç–∏–∫–æ–≤. –û—Ç–∫–∞—Ç—ã —É–º–µ–Ω—å—à–∞—é—Ç—Å—è, –∞ –≤–µ—Ä–æ—è—Ç–Ω–æ—Å—Ç—å –ø—Ä–æ–±–æ—è —É–≤–µ–ª–∏—á–∏–≤–∞–µ—Ç—Å—è. –£—Ä–æ–≤–Ω–∏ –º–æ–≥—É—Ç –Ω–µ —Å–æ–≤–ø–∞–¥–∞—Ç—å —Å –∫–ª–∞—Å—Å–∏—á–µ—Å–∫–∏–º–∏ —É—Ä–æ–≤–Ω—è–º–∏ –ø–æ–¥–¥–µ—Ä–∂–∫–∏ –∏ —Å–æ–ø—Ä–æ—Ç–∏–≤–ª–µ–Ω–∏—è.

–û—Ç—Å–∫–æ–∫ –≤–Ω–∏–∑ — —Ä—ã–Ω–æ–∫ —Ä–∞—Å—Ç–µ—Ç –Ω–∞ —Ö–æ—Ä–æ—à–µ–º –æ–±—ä–µ–º–µ, –Ω–æ –Ω–∞ —Å–∞–º–æ–º –≤–µ—Ä—Ö—É –æ–±—ä–µ–º –ø–æ–∫—É–ø–æ–∫ —Å–Ω–∏–∂–∞–µ—Ç—Å—è, –ø–æ—è–≤–ª—è—é—Ç—Å—è –æ—Ñ—Ñ–µ—Ä–∞ (–∞—Å–∫–∏) –±–æ–ª—å—à–æ–≥–æ –æ–±—ä–µ–º–∞ –∏ —Å–æ–∫—Ä–∞—â–µ–Ω–∏–µ ‚Äú–±—ã—á—å–µ–≥–æ‚Äù –ø—Ä–æ–≥—Ä–µ—Å—Å–∞. –í —Ç–∞–∫–æ–π —Å–∏—Ç—É–∞—Ü–∏–∏ —Ç—Ä–µ–π–¥–µ—Ä—ã –Ω–µ –±—É–¥—É—Ç –¥–∞–ª—å—à–µ –ø–æ–∫—É–ø–∞—Ç—å, –æ–Ω–∏ –±—É–¥—É—Ç –≤—ã–∂–∏–¥–∞—Ç—å, –∏ —Ü–µ–Ω–∞ –æ—Ç–∫–∞—Ç–∏—Ç—Å—è –≤–Ω–∏–∑. –° —ç—Ç–∏–º —Å–µ—Ç–∞–ø–æ–º –Ω–∞–¥–æ –±—ã—Ç—å –æ—á–µ–Ω—å –∞–∫–∫—É—Ä–∞—Ç–Ω—ã–º–∏, –ø–æ—Ç–æ–º—É —á—Ç–æ —ç—Ç–æ —Å–¥–µ–ª–∫–∞ –ø—Ä–æ—Ç–∏–≤ –∏–º–ø—É–ª—å—Å–∞. –ê–Ω–∞–ª–æ–≥–∏—á–Ω–æ –º–æ–∂–Ω–æ —Ä–∞—Å—Å–º–∞—Ç—Ä–∏–≤–∞—Ç—å –∏ –æ—Ç—Å–∫–æ–∫ –≤–≤–µ—Ä—Ö. –ù–æ –¥–ª—è –ø–æ–∫—É–ø–æ–∫, –∫–∞–∫ –ø—Ä–∞–≤–∏–ª–æ, –Ω–µ–æ–±—Ö–æ–¥–∏–º–æ –±–æ–ª—å—à–µ —É—Å–∏–ª–∏–π, —á–µ–º –¥–ª—è –ø—Ä–æ–¥–∞–∂.

–°–Ω–æ–≤–∞ –æ–±—Ä–∞—Ç–∏–º—Å—è –∫ —Ñ—å—é—á–µ—Ä—Å—É –Ω–∞ –∏–Ω–¥–µ–∫—Å –Ý–¢–° RIM9.

–¶–µ–Ω–∞ —Å—Ç—Ä–µ–º–∏—Ç–µ–ª—å–Ω–æ –ø–∞–¥–∞–ª–∞, —Ç–æ—á–∫–æ–π 1 –≤—ã–¥–µ–ª–µ–Ω—ã —Ä—ã–Ω–æ—á–Ω—ã–µ –ø—Ä–æ–¥–∞–∂–∏, –Ω–æ –Ω–∞ —É—Ä–æ–≤–Ω–µ –º–∏–Ω–∏–º—É–º–∞ –¥–Ω—è –ø—Ä–æ–¥–∞–∂–∏ —Å–æ–∫—Ä–∞—Ç–∏–ª–∏—Å—å –¥–æ –µ–¥–∏–Ω–∏—Ü—ã. –ò –Ω–∞ —ç—Ç–∏—Ö —É—Ä–æ–≤–Ω—è—Ö –ø–æ—è–≤–∏–ª–∏—Å—å –∫—Ä—É–ø–Ω—ã–µ –ø–æ–∫—É–ø–∫–∏, –≤—ã–¥–µ–ª–µ–Ω–Ω—ã–µ —Ç–æ—á–∫–æ–π 2. –í–æ–∑–º–æ–∂–Ω–æ, —ç—Ç–æ —Ñ–∏–∫—Å–∞—Ü–∏—è –ø—Ä–∏–±—ã–ª–∏ –ø–æ –∫–æ—Ä–æ—Ç–∫–∏–º –ø–æ–∑–∏—Ü–∏—è–º, –∞ –Ω–µ –Ω–æ–≤—ã–µ –¥–ª–∏–Ω–Ω—ã–µ –ø–æ–∑–∏—Ü–∏–∏ — –º—ã —ç—Ç–æ–≥–æ –Ω–µ –∑–Ω–∞–µ–º. –ù–æ –ø–æ —Å—Ç–∞–∫–∞–Ω—É –≤–∏–¥–Ω–æ, —á—Ç–æ –ø–∞–¥–µ–Ω–∏–µ —Ü–µ–Ω—ã –æ—Å—Ç–∞–Ω–æ–≤–∏–ª–æ—Å—å –∏ –Ω–∞—á–∞–ª—Å—è –æ—Ç—Å–∫–æ–∫. –ü–æ —Å—Ç–∞–∫–∞–Ω—É –º—ã –Ω–µ –∑–∞–Ω–∏–º–∞–µ–º—Å—è –ø—Ä–æ–≥–Ω–æ–∑–∏—Ä–æ–≤–∞–Ω–∏–µ–º, –º—ã –≤–∏–¥–∏–º —Ç–æ, —á—Ç–æ –ø—Ä–æ–∏—Å—Ö–æ–¥–∏—Ç –≤ –º–æ–º–µ–Ω—Ç–µ.

–ü—Ä–∏–º–∞–Ω–∫–∞ –∏–ª–∏ –æ–±–º–∞–Ω ¬Ý— —Ü–µ–Ω–∞ –Ω–µ –¥–≤–∏–≥–∞–µ—Ç—Å—è –ø—Ä–∏ –æ–≥—Ä–æ–º–Ω–æ–º –æ–±—ä–µ–º–µ –∏–ª–∏ –¥–≤–∏–≥–∞–µ—Ç—Å—è –Ω–µ–∑–Ω–∞—á–∏—Ç–µ–ª—å–Ω–æ. –°–∫–æ—Ä–µ–µ –≤—Å–µ–≥–æ, —É–º–Ω—ã–µ –¥–µ–Ω—å–≥–∏ –∑–∞–¥—É–º–∞–ª–∏ –¥–≤–∏–∂–µ–Ω–∏–µ –≤ –¥—Ä—É–≥—É—é —Å—Ç–æ—Ä–æ–Ω—É. –ú—ã –ø–æ–∫–∞–∂–µ–º —ç—Ç–æ—Ç —Å–µ—Ç–∞–ø –Ω–∏–∂–µ –ø–æ–¥—Ä–æ–±–Ω–µ–µ.

–ö–∞–∫—É—é –±—ã —Ç–µ—Ö–Ω–∏–∫—É –¥–ª—è —Ç–æ—Ä–≥–æ–≤–ª–∏ –ø–æ –±–∏—Ä–∂–µ–≤–æ–º—É —Å—Ç–∞–∫–∞–Ω—É –≤—ã –Ω–µ –∏—Å–ø–æ–ª—å–∑–æ–≤–∞–ª–∏ — —Å—É—â–µ—Å—Ç–≤—É—é—Ç –æ–±—â–∏–µ —Ä–µ–∫–æ–º–µ–Ω–¥–∞—Ü–∏–∏ –¥–ª—è –∫–∞–∂–¥–æ–≥–æ DOM —Ç—Ä–µ–π–¥–µ—Ä–∞.

–û—Å–Ω–æ–≤–Ω—ã–µ –ø—Ä–∞–≤–∏–ª–∞:

- –£–±—ã—Ç–∫–∏ –Ω–µ –¥–æ–ª–∂–Ω—ã –±—ã—Ç—å –±–æ–ª—å—à–µ 2-4 —Ç–∏–∫–æ–≤ –≤ –∑–∞–≤–∏—Å–∏–º–æ—Å—Ç–∏ –æ—Ç –∏–Ω—Å—Ç—Ä—É–º–µ–Ω—Ç–∞. –ú—ã —É–∂–µ –≥–æ–≤–æ—Ä–∏–ª–∏ –≤—ã—à–µ, —á—Ç–æ —Ä–µ–∑–∫–∏–µ –¥–≤–∏–∂–µ–Ω–∏—è –º–æ–≥—É—Ç –ø–æ–≥—É–±–∏—Ç—å –¥–µ–ø–æ–∑–∏—Ç, –æ—Å–æ–±–µ–Ω–Ω–æ, –µ—Å–ª–∏ –≤—ã —Ç–æ—Ä–≥—É–µ—Ç–µ –∫—Ä—É–ø–Ω—ã–º–∏ –ª–æ—Ç–∞–º–∏. –¢—â–∞—Ç–µ–ª—å–Ω–æ –≤—ã–±–∏—Ä–∞–π—Ç–µ –∏–Ω—Å—Ç—Ä—É–º–µ–Ω—Ç.

- –ë—ã—Å—Ç—Ä–∞—è –ø—Ä–∏–±—ã–ª—å 3-6 —Ç–∏–∫–æ–≤. –°–∫–æ—Ä–µ–µ –≤—Å–µ–≥–æ, –≤—ã –Ω–µ –±—É–¥–µ—Ç–µ –ø–æ–ª—É—á–∞—Ç—å –∑–Ω–∞—á–∏—Ç–µ–ª—å–Ω–æ –±–æ–ª—å—à–µ, –ø–æ—Ç–æ–º—É —á—Ç–æ —ç—Ç–æ –Ω–µ —É–∂–µ –Ω–µ —Å–∫–∞–ª—å–ø–∏–Ω–≥. –ï—Å–ª–∏ –∏–º–ø—É–ª—å—Å –ø—Ä–æ–¥–æ–ª–∂–∞–µ—Ç—Å—è, –Ω–∞–≤–µ—Ä–Ω—è–∫–∞ –º–æ–∂–Ω–æ –±—É–¥–µ—Ç –∑–∞–π—Ç–∏ –≤ —Å–¥–µ–ª–∫—É –µ—â–µ —Ä–∞–∑.

- Если объем “высыхает”, или рынок длительное время торгуется в диапазоне, выключайте компьютер.

- –ï—Å–ª–∏ —Ä—ã–Ω–æ–∫ –∏–¥–µ—Ç –ø—Ä–æ—Ç–∏–≤ –≤–∞—Å, –≤—ã—Ö–æ–¥–∏—Ç–µ –∏–∑ —Å–¥–µ–ª–∫–∏ –Ω–µ–º–µ–¥–ª–µ–Ω–Ω–æ.

- –§–∏–∫—Å–∏—Ä—É–π—Ç–µ –ø—Ä–∏–±—ã–ª—å, –∫–æ–≥–¥–∞ –∏—Å—Å—è–∫–∞–µ—Ç –∏–º–ø—É–ª—å—Å –∏ –Ω–∞—á–∏–Ω–∞–µ—Ç—Å—è –æ—Ç–∫–∞—Ç.

- Не торгуйте от скуки или потому что “да вроде бы цена должна вырасти после вчерашнего падения”

- –¢–æ—Ä–≥—É–π—Ç–µ —Ç–æ–ª—å–∫–æ –∑–Ω–∞–∫–æ–º—ã–µ –∏ –ø—Ä–æ–≤–µ—Ä–µ–Ω–Ω—ã–µ –≤–∞–º–∏ —Å–µ—Ç–∞–ø—ã.

- –¢–æ—Ä–≥—É–π—Ç–µ —Ç–æ–ª—å–∫–æ –æ–¥–∏–Ω –∏–Ω—Å—Ç—Ä—É–º–µ–Ω—Ç –∏–ª–∏ –Ω–µ—Å–∫–æ–ª—å–∫–æ —Å–≤—è–∑–∞–Ω–Ω—ã—Ö — –Ω–∞–ø—Ä–∏–º–µ—Ä, –æ–±–ª–∏–≥–∞—Ü–∏–∏ —Ä–∞–∑–Ω—ã—Ö —Å—Ä–æ–∫–æ–≤ –æ–±—Ä–∞—â–µ–Ω–∏—è. –ù–µ —Ä–∞—Å–ø—ã–ª—è–π—Ç–µ—Å—å –Ω–∞ —Ä–∞–∑–Ω—ã–µ –∏–Ω—Å—Ç—Ä—É–º–µ–Ω—Ç—ã. ‚Äú–ó–∞ –¥–≤—É–º—è –∑–∞–π—Ü–∞–º–∏ –ø–æ–≥–æ–Ω–∏—à—å—Å—è — –Ω–∏ –æ–¥–Ω–æ–≥–æ –Ω–µ –ø–æ–π–º–∞–µ—à—å‚Äù.

- –¢–æ—Ä–≥—É–π—Ç–µ –≤—Å–µ–≥–æ –Ω–µ—Å–∫–æ–ª—å–∫–æ —á–∞—Å–æ–≤ –≤ –¥–µ–Ω—å, –ø–æ—Ç–æ–º—É —á—Ç–æ –¥–æ–ª—å—à–µ –≤–∞–º –Ω–µ —Å–æ—Ö—Ä–∞–Ω–∏—Ç—å –≤–Ω–∏–º–∞–Ω–∏–µ –∏ —Å–æ—Å—Ä–µ–¥–æ—Ç–æ—á–µ–Ω–Ω–æ—Å—Ç—å.

- –ù–µ –æ—Ç–≤–ª–µ–∫–∞–π—Ç–µ—Å—å –æ—Ç DOM –≤ —á–∞—Å—ã —Ç–æ—Ä–≥–æ–≤–ª–∏

- –ü–æ–º–Ω–∏—Ç–µ, —á—Ç–æ –ª–∏–º–∏—Ç–Ω—ã–µ –æ—Ä–¥–µ—Ä–∞ –º–æ–≥—É—Ç —Å–æ–∫—Ä–∞—â–∞—Ç—å—Å—è –∏ —É–≤–µ–ª–∏—á–∏–≤–∞—Ç—å—Å—è, —Ä—ã–Ω–æ—á–Ω—ã–µ — –º–æ–≥—É—Ç —Ç–æ–ª—å–∫–æ —É–≤–µ–ª–∏—á–∏–≤–∞—Ç—å—Å—è, –ø–æ—Ç–æ–º—É —á—Ç–æ —ç—Ç–æ —Ä–µ–∞–ª—å–Ω–æ –ø—Ä–æ—Ç–æ—Ä–≥–æ–≤–∞–Ω–Ω—ã–π –æ–±—ä–µ–º.

–°–∫–∞–ª—å–ø–∏–Ω–≥ –≤ —Å—Ç–∞–∫–∞–Ω–µ –∏–ª–∏ —É—Ä–æ–≤–Ω–∏, –∫–æ—Ç–æ—Ä—ã–µ –º—ã –≤–∏–¥–∏–º –≤ DOM.

–ê —Ç–µ–ø–µ—Ä—å –¥–∞–≤–∞–π—Ç–µ —Ä–∞–∑–±–µ—Ä–µ–º —Ç–æ—Ä–≥–æ–≤—ã–µ —Å–µ—Ç–∞–ø—ã –Ω–∞ –∫–æ–Ω–∫—Ä–µ—Ç–Ω–æ–º –ø—Ä–∏–º–µ—Ä–µ.

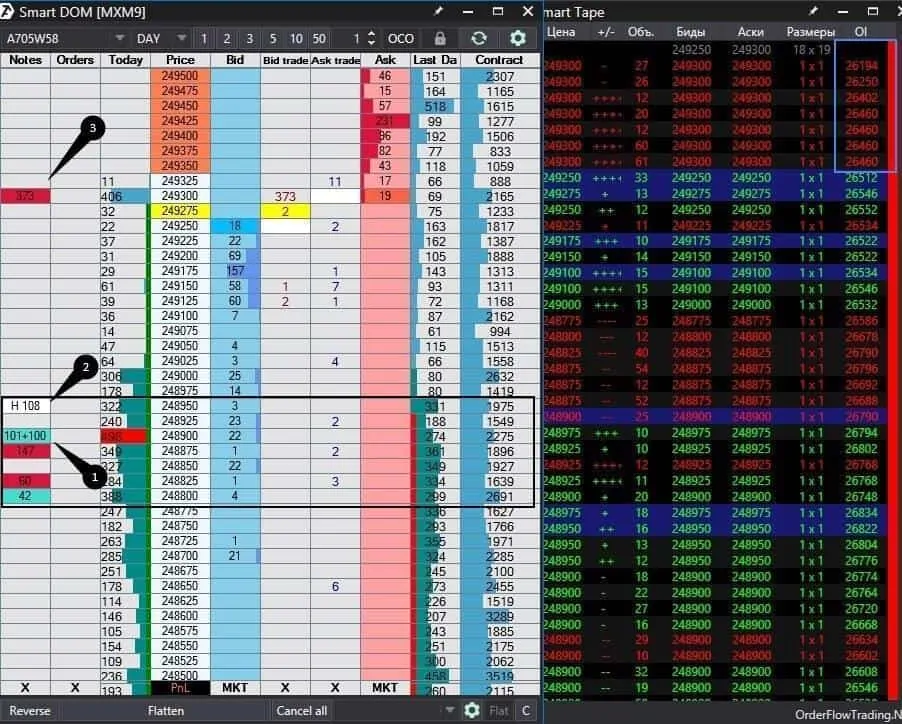

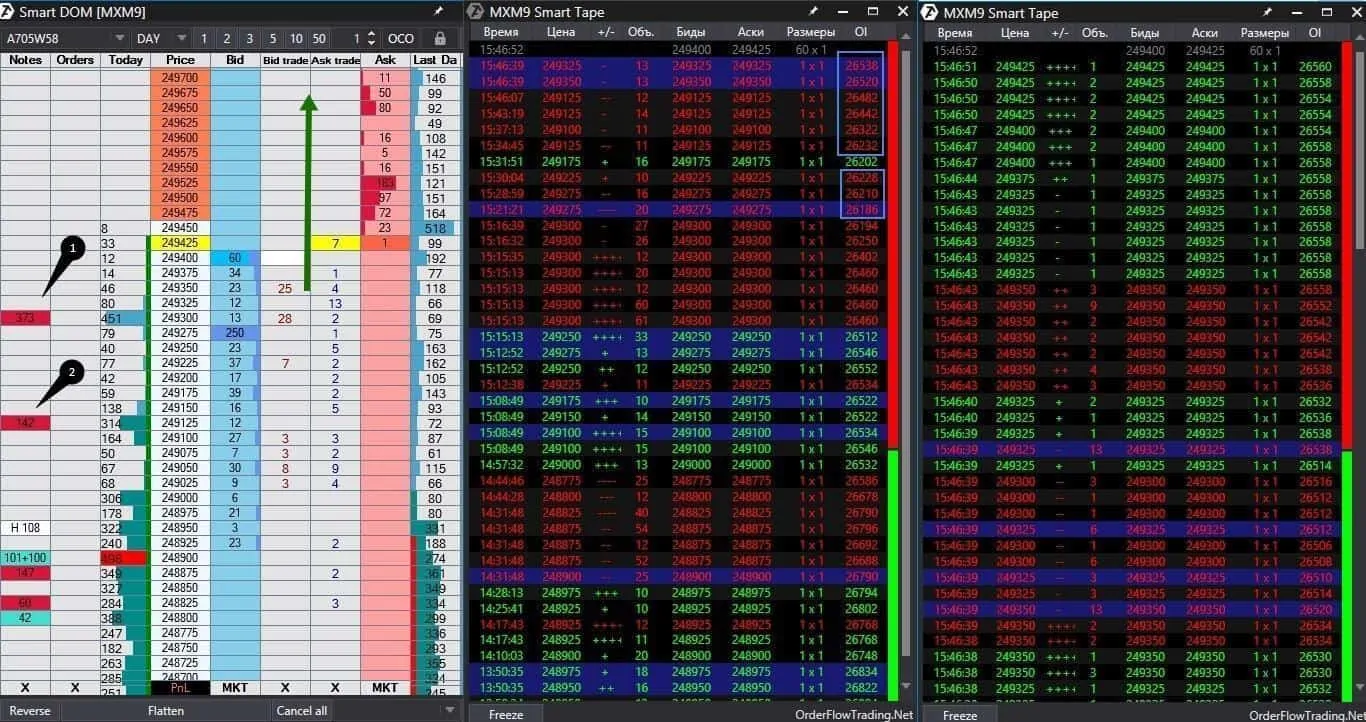

14 мая 2019 года стал для фьючерса на индекс МосБиржи MXM9 неожиданно импульсным днем. Все дело было в резком росте цены на акции Газпрома, которые занимают около 13% индекса МосБиржи. Ситуацию с потенциальным ростом цены можно было прочитать по стакану даже не зная новостей. Конечно, точно силу движения предсказать невозможно, потому что инвесторов, покупающих акции Газпрома на новостях о росте дивидендов, почему-то совершенно не смущают новости о возможных американских санкциях по отношению к Северному потоку. Но это лирическое отступление в “фундаментал”, не имеющее отношение к торговле в DOM.

–í —Ç–µ—á–µ–Ω–∏–µ –¥–≤—É—Ö —á–∞—Å–æ–≤ —Å 13:30 –ø–æ 15:30 —Ñ—å—é—á–µ—Ä—Å –Ω–∞ –∏–Ω–¥–µ–∫—Å –ú–æ—Å–ë–∏—Ä–∂–∏ MXM9 —Ç–æ—Ä–≥–æ–≤–∞–ª—Å—è –≤ —É–∑–∫–æ–º –¥–∏–∞–ø–∞–∑–æ–Ω–µ, –æ–Ω –≤—ã–¥–µ–ª–µ–Ω –Ω–∞ —Ä–∏—Å—É–Ω–∫–µ —á–µ—Ä–Ω—ã–º –ø—Ä—è–º–æ—É–≥–æ–ª—å–Ω–∏–∫–æ–º. –í —ç—Ç–æ–º –ø—Ä—è–º–æ—É–≥–æ–ª—å–Ω–∏–∫–µ –ø—Ä–æ—à–ª–∏ –∑–Ω–∞—á–∏—Ç–µ–ª—å–Ω—ã–µ –æ–±—ä–µ–º—ã –ø–æ–∫—É–ø–æ–∫ –∏ –ø—Ä–æ–¥–∞–∂ — –≤ –∫—Ä–∞–π–Ω–µ–º —Å—Ç–æ–ª–±—Ü–µ –≤—ã–¥–µ–ª–µ–Ω—ã –≥–æ–ª—É–±—ã–º —Ü–≤–µ—Ç–æ–º –ø–æ–∫—É–ø–∫–∏ –∏ –∫—Ä–∞—Å–Ω—ã–º — –ø—Ä–æ–¥–∞–∂–∏. –ù–∞ —É—Ä–æ–≤–Ω–µ –º–∞–∫—Å–∏–º—É–º–∞ –¥–Ω—è –±—ã–ª–æ –∫—É–ø–ª–µ–Ω–æ 100 –∫–æ–Ω—Ç—Ä–∞–∫—Ç–æ–≤. –ù–∏ –ø–æ–∫—É–ø–∫–∏, –Ω–∏ –ø—Ä–æ–¥–∞–∂–∏ –Ω–µ —Å–º–æ–≥–ª–∏ —Å—É—â–µ—Å—Ç–≤–µ–Ω–Ω–æ —Å–¥–≤–∏–Ω—É—Ç—å —Ü–µ–Ω—É. –ù–æ —Ç–∞–∫ –∫–∞–∫ —Ü–µ–Ω–∞ –±—ã–ª–∞ –±–ª–∏–∑–∫–∞ –∫ –º–∞–∫—Å–∏–º—É–º—É –¥–Ω—è — —Å—Ç–æ–∏–ª–æ –≤–Ω–∏–º–∞—Ç–µ–ª—å–Ω–æ –Ω–∞–±–ª—é–¥–∞—Ç—å –∏ –∂–¥–∞—Ç—å –∏–ª–∏ –ø—Ä–æ—Ä—ã–≤–∞ –≤–≤–µ—Ä—Ö –∏–ª–∏ —Å—É—â–µ—Å—Ç–≤–µ–Ω–Ω–æ–≥–æ –æ—Ç–∫–∞—Ç–∞ — –∏ —Ç–∞ –∏ –¥—Ä—É–≥–∞—è —Å–∏—Ç—É–∞—Ü–∏—è –¥–∞–≤–∞–ª–∏ –≤–æ–∑–º–æ–∂–Ω–æ—Å—Ç—å –∑–∞—Ä–∞–±–æ—Ç–∞—Ç—å. –û–∫–æ–ª–æ 15:00 —á–∞—Å–æ–≤ —Ü–µ–Ω–∞ –ø—Ä–æ–±–∏–ª–∞ –º–∞–∫—Å–∏–º—É–º –¥–Ω—è. –ò –≤ —Ç–æ—á–∫–µ 3 —Ç–µ, –∫—Ç–æ –ø–æ–∫—É–ø–∞–ª –≤ —Ç–æ—á–∫–∞—Ö 1 –∏ 2 –∑–∞—Ñ–∏–∫—Å–∏—Ä–æ–≤–∞–ª–∏ –ø—Ä–∏–±—ã–ª—å. –ú—ã –≤–∏–¥–∏–º —É–º–µ–Ω—å—à–µ–Ω–∏–µ –æ—Ç–∫—Ä—ã—Ç–æ–≥–æ –∏–Ω—Ç–µ—Ä–µ—Å–∞, –≤—ã–¥–µ–ª–µ–Ω–Ω–æ–µ —Å–∏–Ω–∏–º –ø—Ä—è–º–æ—É–≥–æ–ª—å–Ω–∏–∫–æ–º –≤ –ª–µ–Ω—Ç–µ — –∑–Ω–∞—á–∏—Ç, —ç—Ç–æ –Ω–µ –Ω–æ–≤—ã–µ –∫–æ—Ä–æ—Ç–∫–∏–µ –ø—Ä–æ–¥–∞–∂–∏, –∞ –∏–º–µ–Ω–Ω–æ —Ñ–∏–∫—Å–∞—Ü–∏—è –ø—Ä–∏–±—ã–ª–∏. –ü–æ—Å–ª–µ —Ñ–∏–∫—Å–∞—Ü–∏–∏ –ø—Ä–∏–±—ã–ª–∏ —Ü–µ–Ω–∞ —Å–ª–µ–≥–∫–∞ –æ—Ç–∫–∞—Ç–∏–ª–∞—Å—å, –∏ —Å–Ω–æ–≤–∞ ‚Äú–∑–∞–∫–æ–Ω—Å–µ—Ä–≤–∏—Ä–æ–≤–∞–ª–∞—Å—å‚Äù –≤ —É–∑–∫–æ–º –¥–∏–∞–ø–∞–∑–æ–Ω–µ.

–í —Ç–æ—á–∫–µ –¥–≤–∞ –ø–æ—è–≤–∏–ª–∏—Å—å –ø—Ä–æ–¥–∞–≤—Ü—ã. –í –ª–µ–Ω—Ç–µ –≤–∏–¥–µ–Ω —Ä–æ—Å—Ç –æ—Ç–∫—Ä—ã—Ç–æ–≥–æ –∏–Ω—Ç–µ—Ä–µ—Å–∞, —ç—Ç–æ—Ç —Ñ–∞–∫—Ç –≤—ã–¥–µ–ª–µ–Ω —Å–∏–Ω–∏–º –ø—Ä—è–º–æ—É–≥–æ–ª—å–Ω–∏–∫–æ–º. –ü–µ—Ä–µ–¥ –Ω–∞–º–∏ –¥–≤–µ –ª–µ–Ω—Ç—ã — —Å—Ä–µ–¥–Ω—è—è —Å —Ñ–∏–ª—å—Ç—Ä–æ–º –æ—Ç 10 –∫–æ–Ω—Ç—Ä–∞–∫—Ç–æ–≤, –ø—Ä–∞–≤–∞—è — –±–µ–∑ —Ñ–∏–ª—å—Ç—Ä–æ–≤. –ù–µ—Å–º–æ—Ç—Ä—è –Ω–∞ –º–∞—Å—Å–∏—Ä–æ–≤–∞–Ω–Ω—ã–µ –ø—Ä–æ–¥–∞–∂–∏, —Ü–µ–Ω–∞ –Ω–µ –¥–≤–∏–≥–∞–ª–∞—Å—å –≤–Ω–∏–∑. –î–µ–ª–∞–µ–º –≤—ã–≤–æ–¥, —á—Ç–æ —á–µ–π-—Ç–æ –ª–∏–º–∏—Ç–Ω—ã–π –æ—Ä–¥–µ—Ä –ø–æ–≥–ª–æ—â–∞–ª –≤—Å–µ —ç—Ç–∏ –ø—Ä–æ–¥–∞–∂–∏, –ø—Ä–∏—á–µ–º —ç—Ç–æ –±—ã–ª –∞–π—Å–±–µ—Ä–≥. –¢–æ –µ—Å—Ç—å, –≤ —Å—Ç–∞–∫–∞–Ω–µ –±—ã–ª–∞ –≤–∏–¥–Ω–∞ —Ç–æ–ª—å–∫–æ —á–∞—Å—Ç—å –∫–æ–ª–∏—á–µ—Å—Ç–≤–∞, –∫–æ—Ç–æ—Ä–æ–µ –∫—Ç–æ-—Ç–æ –æ—á–µ–Ω—å —É–º–Ω—ã–π —Ö–æ—Ç–µ–ª –∫—É–ø–∏—Ç—å –ø–æ–¥–µ—à–µ–≤–ª–µ. –≠—Ç–æ –±—ã–ª –≤—Ç–æ—Ä–æ–π —É—Ä–æ–≤–µ–Ω—å, –≥–¥–µ —Ü–µ–Ω–∞ –ø—Ä–∞–∫—Ç–∏—á–µ—Å–∫–∏ –Ω–µ —É—Ö–æ–¥–∏–ª–∞ –≤–Ω–∏–∑ –ø–æ–¥ –º–æ—â–Ω—ã–º–∏ –Ω–∞—Ç–∏—Å–∫–∞–º–∏ –ø—Ä–æ–¥–∞–≤—Ü–æ–≤. –£–∂–µ –Ω–∞ —ç—Ç–æ–º —ç—Ç–∞–ø–µ —Å—Ç–∞–Ω–æ–≤–∏–ª–æ—Å—å –ø–æ–Ω—è—Ç–Ω–æ, —á—Ç–æ —Å –ø—Ä–æ–¥–∞–∂–∞–º–∏ ‚Äú—á—Ç–æ-—Ç–æ –Ω–µ —Ç–∞–∫‚Äù. –í–µ—Ä–æ—è—Ç–Ω–æ, —É —É–º–Ω—ã—Ö –¥–µ–Ω–µ–≥ –±—ã–ª–∞ –¥–æ–ø–æ–ª–Ω–∏—Ç–µ–ª—å–Ω–∞—è –∏–Ω—Ñ–æ—Ä–º–∞—Ü–∏—è, –Ω–µ–¥–æ—Å—Ç—É–ø–Ω–∞—è ‚Äú–ø—Ä–æ—Å—Ç—ã–º —Å–º–µ—Ä—Ç–Ω—ã–º‚Äù.

–ï—Å–ª–∏ –≤—ã —Å–º–æ–≥–ª–∏ –±—ã –ø—Ä–æ—á–∏—Ç–∞—Ç—å —ç—Ç—É –∏–Ω—Ñ–æ—Ä–º–∞—Ü–∏—é –≤–æ–≤—Ä–µ–º—è — –≤—ã –Ω–µ —É–¥–∏–≤–∏–ª–∏—Å—å –±—ã –ø–æ—Å–ª–µ–¥—É—é—â–µ–º—É –º–æ—â–Ω–æ–º—É –∏–º–ø—É–ª—å—Å—É –≤–≤–µ—Ä—Ö. –ï–≥–æ —Ä–µ–∑—É–ª—å—Ç–∞—Ç –º–æ–∂–Ω–æ —É–≤–∏–¥–µ—Ç—å –Ω–∞ —Å–ª–µ–¥—É—é—â–µ–º –≥—Ä–∞—Ñ–∏–∫–µ.

–í —Ç–æ—á–∫–µ 1 –≤—ã–¥–µ–ª–µ–Ω —É–∑–∫–∏–π –¥–∏–∞–ø–∞–∑–æ–Ω. –í —Ç–æ—á–∫–µ 2 –ø–æ–∫–∞–∑–∞–Ω—ã –Ω–µ—Å—á–∞—Å—Ç–Ω—ã–µ —à–æ—Ä—Ç–∏—Å—Ç—ã, –∫–æ—Ç–æ—Ä—ã–µ —Å–∏–ª—å–Ω–æ –ø–æ—Å—Ç—Ä–∞–¥–∞–ª–∏ –ø—Ä–∏ –æ—Ç—Å—É—Ç—Å—Ç–≤–∏–∏ —Å—Ç–æ–ø–æ–≤. –¢–æ—á–∫–æ–π 3 –≤—ã–¥–µ–ª–µ–Ω –∏–º–ø—É–ª—å—Å, —Å–≤—è–∑–∞–Ω–Ω—ã–π —Å —Ä–µ–∑–∫–∏–º —Ä–æ—Å—Ç–æ–º —Ü–µ–Ω—ã –Ω–∞ –∞–∫—Ü–∏–∏ –ì–∞–∑–ø—Ä–æ–º–∞.

–ë–µ–∑—É—Å–ª–æ–≤–Ω–æ, —Ä–∞—Å—Å–º–æ—Ç—Ä–µ–Ω–Ω–∞—è —Å–∏—Ç—É–∞—Ü–∏—è –Ω–µ –≤—Å—Ç—Ä–µ—á–∞–µ—Ç—Å—è –µ–∂–µ–¥–Ω–µ–≤–Ω–æ. –°–∫–æ—Ä–µ–µ –æ–Ω–∞ –æ—Ç–Ω–æ—Å–∏—Ç—Å—è –∫ –Ω–µ—Å—Ç–∞–Ω–¥–∞—Ä—Ç–Ω—ã–º. –ù–æ –Ω–∞–±–ª—é–¥–∞—è –∑–∞ –¥–≤–∏–∂–µ–Ω–∏–µ–º –ø–æ—Ç–æ–∫–∞ –æ—Ä–¥–µ—Ä–æ–≤ –≤ DOM, –º—ã —É–≤–∏–¥–µ–ª–∏ —Ç–æ—Ä–≥–æ–≤—ã–π —Å–µ—Ç–∞–ø —Ä–∞–Ω—å—à–µ, —á–µ–º –ø–æ—è–≤–∏–ª–∏—Å—å –Ω–æ–≤–æ—Å—Ç–∏. –ò –º–æ–≥–ª–∏ –∑–∞–π—Ç–∏ –≤ –¥–ª–∏–Ω–Ω—ã–µ –ø–æ–∑–∏—Ü–∏–∏ –∫–∞–∫ –Ω–∞ —É—Ä–æ–≤–Ω–µ 1, —Ç–∞–∫ –∏ –Ω–∞ —É—Ä–æ–≤–Ω–µ 2.

–û–ø—ã—Ç –æ–¥–Ω–æ–≥–æ —Ç—Ä–µ–π–¥–µ—Ä–∞.

–ù–∞ –ø—Ä–æ—Å—Ç–æ—Ä–∞—Ö –∏–Ω—Ç–µ—Ä–Ω–µ—Ç–∞ –Ω–∞—Ö–æ–¥–∏—Ç—Å—è –º–Ω–æ–≥–æ –æ–±—É—á–∞—é—â–∏—Ö –∞–Ω–≥–ª–æ—è–∑—ã—á–Ω—ã—Ö –≤–∏–¥–µ–æ, –ø–æ—Å–≤—è—â–µ–Ω–Ω—ã—Ö —Ç–æ—Ä–≥–æ–≤–ª–µ –ø–æ —Å—Ç–∞–∫–∞–Ω—É. –ú—ã –ø—Ä–∏–≤–µ–¥–µ–º –≤—ã–¥–µ—Ä–∂–∫–∏ –∏–∑ –∏–Ω—Ç–µ—Ä–≤—å—é —Å 25-–ª–µ—Ç–Ω–∏–º —É—Å–ø–µ—à–Ω—ã–º —Ç—Ä–µ–π–¥–µ—Ä–æ–º, —Ç–æ—Ä–≥—É—é—â–∏–º –ø–æ DOM 5 –ª–µ—Ç:

- –ú–µ—Å—è—Ü —Å–º–æ—Ç—Ä–µ–ª —Ç–æ–ª—å–∫–æ –Ω–∞ –ø–æ—Ç–æ–∫ –æ—Ä–¥–µ—Ä–æ–≤, —á—Ç–æ–±—ã –ø–æ–Ω—è—Ç—å, –Ω–∞—Å–∫–æ–ª—å–∫–æ —ç—Ç–æ –≤–∞–∂–Ω–æ.

- –ù–∞—à–µ–ª —Å–≤–æ–π –ø–∞—Ç—Ç–µ—Ä–Ω, –∫–æ—Ç–æ—Ä—ã–π —Ä–∞–±–æ—Ç–∞–µ—Ç — –ø—Ä–æ—Ä—ã–≤—ã. –ù–∞—á–∞–ª —Ç–æ—Ä–≥–æ–≤–ª—é —Å –Ω–µ–≥–æ.

- 6 –º–µ—Å—è—Ü–µ–≤ —ç–ø–∏–∑–æ–¥–∏—á–µ—Å–∫–∏ —Ç–æ—Ä–≥–æ–≤–∞–ª, –Ω–æ –±–æ–ª—å—à–µ –Ω–∞–±–ª—é–¥–∞–ª –∏ —Ñ–∏–∫—Å–∏—Ä–æ–≤–∞–ª –ø–æ–≤–µ–¥–µ–Ω–∏–µ —Ä—ã–Ω–∫–∞.

- –í –ø–µ—Ä–≤—ã–π –≥–æ–¥ –ø—Ä–∏–±—ã–ª–∏ –Ω–µ –±—ã–ª–æ

- –í–æ –≤—Ç–æ—Ä–æ–π –≥–æ–¥ –ø—Ä–∏–±—ã–ª—å –±—ã–ª–∞ –Ω–µ —Å—Ç–∞–±–∏–ª—å–Ω–∞. –ü–æ—Ç–æ–º — –ø–æ—Å–ª–µ–¥–æ–≤–∞—Ç–µ–ª—å–Ω—ã–π ‚Äú–ø–ª—é—Å‚Äù.

- –í –∞–∫—Ç–∏–≤–Ω—ã–µ –¥–Ω–∏ —Ç–æ—Ä–≥—É—é –æ—Ç 6 –¥–æ 20 —Å–¥–µ–ª–æ–∫

- –¢–æ—Ä–≥—É—é —Ç–æ–ª—å–∫–æ 10-–ª–µ—Ç–Ω–∏–º–∏ Treasury Bonds

- –¢–æ—Ä–≥—É—é —Å 08:30 –¥–æ 11:30, –ø–æ—Ç–æ–º—É —á—Ç–æ –±–æ–ª—å—à–µ–µ –≤—Ä–µ–º—è —Ç—Ä—É–¥–Ω–æ —Å–æ—Å—Ä–µ–¥–æ—Ç–æ—á–∏—Ç—å—Å—è. –ê –≤ –æ–±–µ–¥ —Ö–æ—á–µ—Ç—Å—è –µ—Å—Ç—å –∏ –æ—Ç–¥—ã—Ö–∞—Ç—å.

- –í—ã–∫–ª—é—á–∞—é —Ç–µ–ª–µ—Ñ–æ–Ω –∏ –Ω–µ –æ—Ç–≤–ª–µ–∫–∞—é—Å—å –Ω–∏ –Ω–∞ —á—Ç–æ –≤–æ –≤—Ä–µ–º—è —Ç–æ—Ä–≥–æ–≤–ª–∏

- –°–∞–º–æ–µ –∑–Ω–∞—á–∏—Ç–µ–ª—å–Ω–æ–µ –æ—Ç–∫—Ä—ã—Ç–∏–µ — —á—Ç–æ —ç—Ñ—Ñ–µ–∫—Ç–∏–≤–Ω–µ–µ –æ—Ä–∏–µ–Ω—Ç–∏—Ä–æ–≤–∞—Ç—å—Å—è –Ω–∞ –ø—Ä–æ—Ç–æ—Ä–≥–æ–≤–∞–Ω–Ω—ã–µ –æ–±—ä–µ–º—ã, –∞ –Ω–µ –Ω–∞ –ª–∏–º–∏—Ç–Ω—ã–µ –æ—Ä–¥–µ—Ä–∞.

–Ý–µ–∑—é–º–µ.

–¢—Ä–µ–π–¥–∏–Ω–≥ ‚Äú–ø–æ —Å—Ç–∞–∫–∞–Ω—É‚Äù — —ç—Ç–æ –æ–¥–∏–Ω –∏–∑ —Ç–∏–ø–æ–≤ –∑–∞—Ä–∞–±–æ—Ç–∫–∞ –Ω–∞ –±–∏—Ä–∂–µ. –û–Ω –ø–æ–¥—Ö–æ–¥–∏—Ç –Ω–µ –≤—Å–µ–º, –Ω–æ –Ω–µ–ª—å–∑—è –æ—Ç–∫–∞–∑—ã–≤–∞—Ç—å—Å—è –æ—Ç —à–∞–Ω—Å–æ–≤. –ü–æ–ø—Ä–æ–±—É–π—Ç–µ. –í–¥—Ä—É–≥ —ç—Ç–æ –∑–∞–Ω—è—Ç–∏–µ — –∏–º–µ–Ω–Ω–æ —Ç–æ, —á—Ç–æ –≤—ã –∏—Å–∫–∞–ª–∏ —Ç–∞–∫ –¥–æ–ª–≥–æ. –°–∫–∞—á–∞–π—Ç–µ –±–µ—Å–ø–ª–∞—Ç–Ω—É—é –≤–µ—Ä—Å–∏—é ATAS —Å–µ–π—á–∞—Å. Smart DOM –≤ —ç—Ç–æ–π –ø—Ä–æ–≥—Ä–µ—Å—Å–∏–≤–Ω–æ–π —Ç–æ—Ä–≥–æ–≤–æ-–∞–Ω–∞–ª–∏—Ç–∏—á–µ—Å–∫–æ–π –ø–ª–∞—Ç—Ñ–æ—Ä–º–µ —Ä–∞–∑—Ä–∞–±–æ—Ç–∞–Ω —Ç–∞–∫, —á—Ç–æ–±—ã –¥–æ–±–∏–≤–∞—Ç—å—Å—è –ø–æ–ª–æ–∂–∏—Ç–µ–ª—å–Ω–æ–≥–æ —Ä–µ–∑—É–ª—å—Ç–∞—Ç–∞ –≤–∞–º –±—ã–ª–æ –º–∞–∫—Å–∏–º–∞–ª—å–Ω–æ —É–¥–æ–±–Ω–æ.