Рынки постоянно эволюционируют, изменяются, “растут”. И если вы не будете “расти” в своем умении торговать системно, то рано или поздно это закончится убытками.

Регулярный анализ своей торговли помогает улучшать торговую систему (ТС) и адаптироваться под рынок. В этой статье мы поговорим о том, какие бывают коэффициенты для анализа ТС, и как их использовать для достижения стабильного увеличения капитала.

Читайте далее:

-

- Как анализировать свою торговлю.

- Что такое средняя прибыльная и средняя убыточная сделки.

- Что такое профит-фактор.

- Что такое коэффициент восстановления.

- Что такое коэффициент Шарпа.

- Как повысить стабильность своей торговли.

Как анализировать свою торговлю?

Начинающему трейдеру важно понимать, что хотя бы один раз в месяц нужно садиться и подводить ежемесячные итоги, честно отвечая на вопросы:

- Что было плохо за этот месяц?

- Какие ошибки были совершены?

- Что было хорошего в этом месяце?

- Что в торговой системе можно дорабатывать и улучшать?

При этом есть 3 важных фактора:

Средняя прибыльная сделка и средняя убыточная сделка

Средняя прибыльная сделка (СПС) рассчитывается как сумма всех прибыльных сделок в долларах или тиках, деленная на количество прибыльных сделок.

Средняя убыточная сделка (СУС) рассчитывается как сумма всех отрицательных сделок в долларах или тиках, деленная на количество отрицательных сделок.

СПС и СУС нужно анализировать и сравнивать динамику их соотношения хотя бы раз в месяц.

Желательно, чтобы:

- СПС была больше СУС в долларах;

- СПС была больше СУС в тиках;

- соотношение СПС к СУС как в тиках, так и долларах было более 1,5. Это означает, что средняя прибыль в 1,5 раза превышает средний убыток и у системы есть “запас прочности”.

Конечно, система может быть прибыльной, даже если СПС меньше СУС. Тогда итоговая прибыль образуется за счет того, что прибыльные сделки случаются значительно чаще.

Но мы рекомендуем СПС > СУС. Это будет означать, что у системы есть так называемая “альфа”, или торговое преимущество. То есть точки входа / выхода выбираются правильно.

Почему важно соотношение СПС к СУП в тиках? Потому что может быть такая ситуация, когда система показывает прибыль за счет рискового управления капиталом. Так поступают азартные игроки, когда хотят “отыграться” и увеличивают сумму сделки, если чувствуют, что “вот сейчас повезет”. Это не системная торговля, мы рекомендуем избегать таких решений.

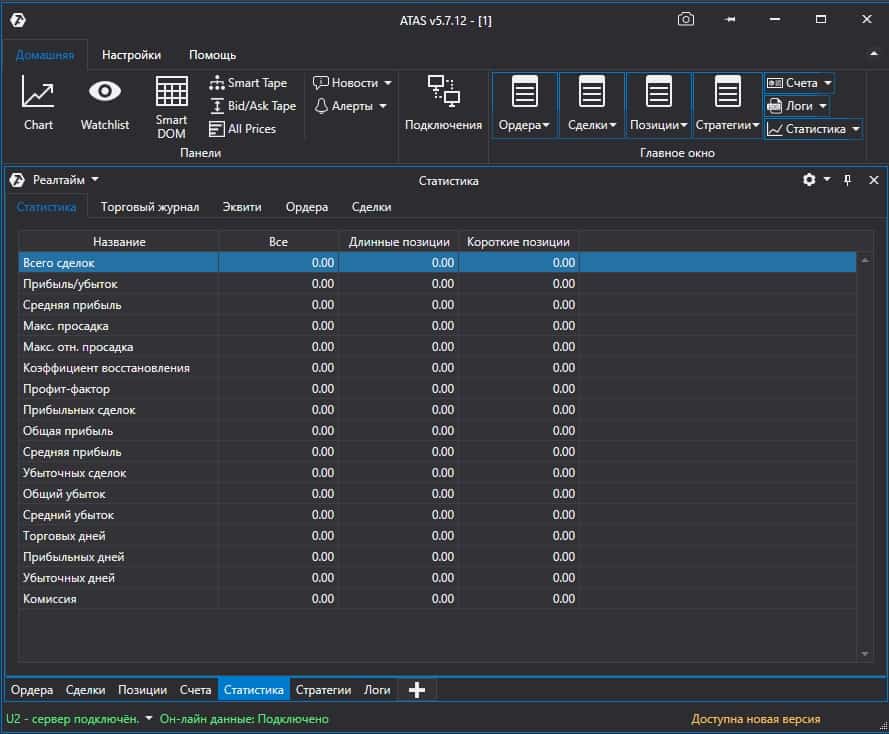

Что такое профит-фактор

Профит-фактор (ПФ) – это статистический показатель, который показывает во сколько раз прибыль больше убытков. Он рассчитывается путем деления суммы всех прибыльных сделок на сумму всех убыточных сделок.

Этот простой показатель помогает трейдеру увидеть перспективную торговую систему и произвести выбор при сравнении. Если ПФ > 2, то ТС можно считать стабильной и перспективной для использования.

Минимально приемлемым значением профит фактора торговой системы можно считать 1.6. Если ПФ ниже, то система уязвима, и при изменениях на рынке может перестать быть прибыльной.

Что такое Коэффициент восстановления

Коэффициент восстановления (КВ) – это статистический показатель, который рассчитывается делением суммарной прибыли на максимальную просадку. Данный показатель важен в оценки стабильности ТС.

По сути КВ показывает, как быстро торговая система может выйти из максимальной просадки.

- Если КВ больше 2, значит у системы есть небольшой запас по прибыли, и такую систему можно рассматривать для работы.

- Если КВ меньше 2, то тогда лучше продолжать дорабатывать, так как ее стабильность под вопросом.

- Если система имеет КВ более 10, то такую систему можно считать устойчивой. Ее следует масштабировать на больший капитал.

Что такое Коэффициент Шарпа

Коэффициент Шарпа (КШ) – это статистический показатель для оценки риска. Он рассчитывается как отношение доходности торговой стратегии к стандартному отклонению доходности.

КШ показывает, какую прибыль может получить трейдер по отношению к принимаемому риску по данной ТС.

Пример. Если коэффициент Шарпа равен 0.5 – это означает, что для получения 50 долларов прибыли трейдер может рисковать потенциальными 100 долларами убытка.

Данный коэффициент может быть хорошим помощником в выборе между двумя ТС.

- Если КШ < 0.1, то лучше продолжать данную систему дорабатывать, так как риски слишком высоки по отношению к потенциальной прибыли.

- Если КШ > 0.1, то систему можно использовать на реальном счете, но с ограниченным объемом средств.

- Если КШ > 1, то систему можно считать стабильной. И полноценно использовать на весь рабочий капитал.

Как повысить стабильность своей торговли?

Допустим, вы провели анализ своей ТС, и ее показатели оказались неудовлетворительными.

Тогда очевидно нужно повышать эффективность системы, увеличивая прибыль и уменьшая риски:

- Соберите статистику ТС на разных таймфреймах и инструментах;

- Измените параметры ТС;

- Составьте портфели из нескольких ТС. Статистические показатели портфеля могут быть выше, чем у отдельно взятой системы.

Выводы

Системная торговля – путь к последовательному долгосрочному выживанию в жестких конкурентных условиях.

Перед тем как вкладывать в систему серьезные деньги, проверяйте ее на устойчивость. Потому что если у ТС плохие статистические показатели, то при малейшем изменении рынка она может приносить убытки.

Это как машина предназначенная только для езды в городе по хорошим дорогам. Если придется выехать на бездорожье, сразу может застрять. А ТС с хорошими статистическими параметрами больше похожа на внедорожник, который и в городе проедет и по любому бездорожью.

Повышать качество своей торговой системы помогут главные мысли данной статьи:

- собирайте данные по ТС на демо счете не менее 12 месяцев;

- СПС должна быть больше СУС;

- профит-фактор должен быть больше 1.6;

- коэффициент восстановления должен быть больше 2;

- коэффициент Шарпа должен быть больше 0.1;

- собирайте портфели из нескольких ТС на разных таймфреймах и инструментах, тем самым увеличивая стабильность торговли.

Создавайте устойчивые торговые системы – внедорожники на рынке!

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.