Категории товарных фьючерсных контрактов

Фьючерсные контракты – это стандартизованные контракты на отложенную поставку актива по фиксированной цене. Трейдеры называют такие контракты фьючерсами.

Подробнее о фьючерсах – их истории, сути, предназначении – можно почитать в нашей статье “Что такое фьючерсы”. Также у нас есть статьи о волатильности фьючерсов и их ликвидности.

В данном же материале, ориентированном на начинающих трейдеров, мы дополним тему товарных фьючерсных контрактов и сфокусируемся на их классификации. То есть, на какие категории можно разбить товарные фьючерсы.

Где можно купить фьючерс

Фьючерсы торгуются на биржах. Правила торговли и особенности каждого контракта определяет биржа.

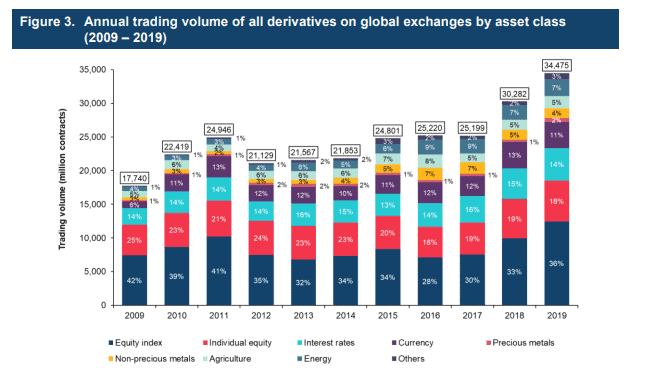

В последние годы торговля сырьевыми товарами и деривативами увеличилась. Это произошло из-за глобального экономического роста, в том числе, за счет подъема китайской экономики. Бóльшую долю в деривативах занимают фьючерсные контракты.

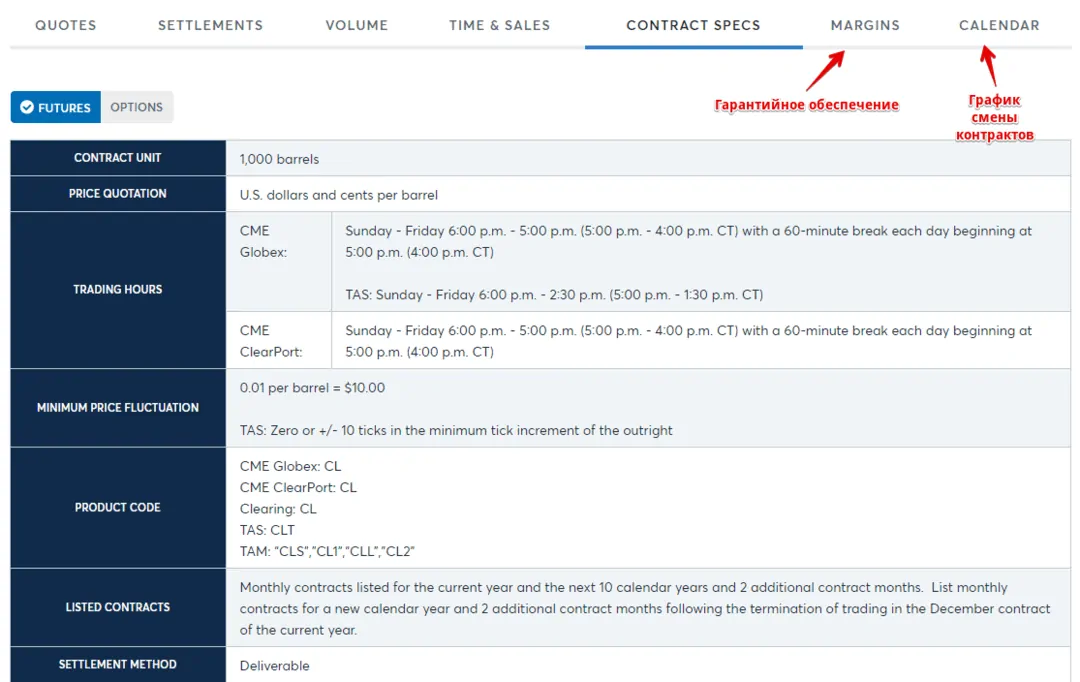

Поскольку фьючерсные контракты – стандартные, то полную информацию о них можно найти на сайте биржи.

Все фьючерсы – срочные инструменты, то есть имеют определенную дату исполнения или экспирации.

Для того чтобы купить фьючерс, на брокерском счете должна быть не вся стоимость контракта, а только небольшая часть – гарантийное обеспечение. Размер гарантийного обеспечения тоже определяет биржа.

В момент повышенной волатильности, биржа имеет право останавливать торги и изменять размер гарантийной маржи. Кроме этого некоторые биржи увеличивают размер обеспечения перед длительными выходными – например, Московская биржа иногда поступает таким образом перед новогодними праздниками.

Спецификация фьючерса

На следующем рисунке спецификация фьючерсного контракта на нефть WTI. Эти фьючерсы торгуются на крупнейшей бирже деривативов CME.

Классификация фьючерсов

Фьючерсные контракты делятся на две большие группы:

- финансовые фьючерсы;

- товарные фьючерсы.

Рассмотрим их подробней, начнем с товарных.

Товарные фьючерсы

Они бывают и поставочными, и расчетными, то есть по ним может осуществляться физическая поставка товара.

Эти контракты используют производители, чтобы застраховаться от резких изменений цен на сырье. В группу товарных фьючерсов входят контракты на:

- металлы (например, фьючерс на золото, серебро, медь, платину);

- сельскохозяйственные товары (фьючерс на соевые бобы, кофе, кукурузу, пшеницу);

- электроэнергетику;

- продукты животноводства.

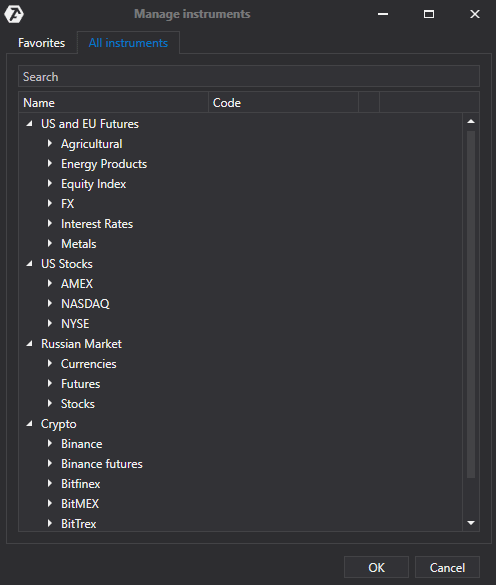

Общепринятой классификации фьючерсов нет. Вот как мы разбиваем фьючерсы на категории в менеджере инструментов платформы ATAS:

Мы разбиваем фьючерсы на биржи:

- US and EU (фьючерсы, которые торгуются на американских и европейских биржах). Это основная категория.

- Russian Market. Здесь можно найти фьючерсы, обращающиеся на Московской бирже.

- Crypto. В группе криптовалютных бирж тоже есть фьючерсы. Например, XBTUSD на Bitmex.

Классификация товарных фьючерсов

Товарные фьючерсы появились раньше всех остальных, потому что изначально их использовали производители и покупатели, чтобы договориться о поставке физического товара, например, после сбора урожая. В этом случае обе стороны были уверены в том, что получат товар в обмен на определенное заранее количество денег.

Любые фьючерсные контракты, связанные с физическим товаром, классифицируются как товарные.

Можно выделить пять больших групп товарных контрактов:

- на зерно. К этому типу относятся зерновые культуры, которые подходят для питания или в качестве сырья для дальнейшей переработки. Как правило, размер контрактов составляет 5000 бушелей. Например, Джесси Ливермор очень хорошо зарабатывал на сделках с фьючерсами на кукурузу.

- на металл. К этому типу относятся фьючерсы на драгоценные металлы – золото, серебро, платина, палладий, медь.

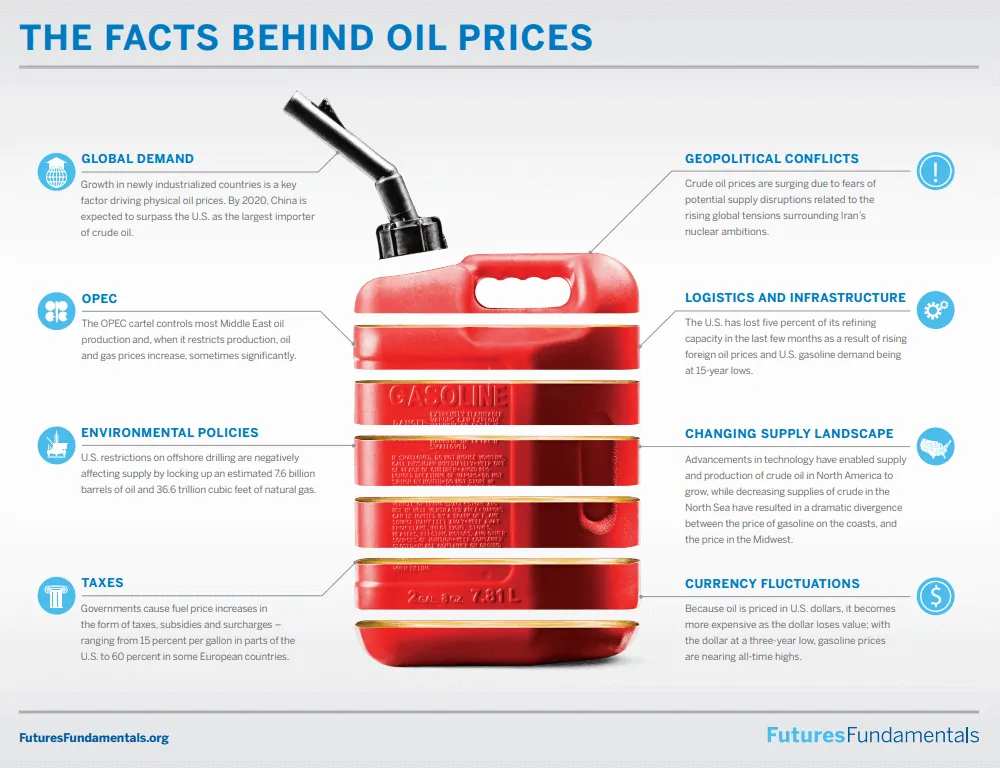

- на энергетические товары. Это важный тип контрактов, потому что от цен на мазут, газ, электричество зависят обычные люди. Это один из самых активных и спекулятивных рынков.

Сырая нефть – основное сырье энергетического рынка. На нефтяные цены влияет много факторов. Например, когда люди и целые страны были на самоизоляции из-за коронавируса, спрос на нефть упал, потому что самолеты не летали, машины не ездили, а границы были закрыты. Глобальное падение спроса привело к снижению цен на нефть. Нефтяные фьючерсные контракты торговались в отрицательной зоне из-за того, что хранилища были переполнены.

4. на продукцию животноводства. Этот тип контрактов тоже важен для обычных людей, потому что он связан с продуктами питания, которые продаются в магазинах. Но в отличие от рынка энергетических товаров, здесь нет такой ликвидности, и здесь работают крупные институциональные инвесторы.

5. рынок мягких товаров. Любопытно, что к этому типу относятся как фьючерсы на хлопок, так и фьючерсы на кофе, сок, сахар и другие товары

Как правило, товарные фьючерсы отличаются сезонностью. Например, цены на мазут растут в периоды холодов, а цены на пшеницу снижаются в случае хорошего урожая.

Не все товарные контракты одинаково интересны для трейдеров, потому что некоторые из них неликвидны. Например, на рынке фьючерсов на живой скот торгуют крупные игроки, поэтому мелкие спекулянты могут легко получить значительные убытки.

Финансовые фьючерсы

Как правило, они расчетные, то есть по ним не производится физическая поставка товара. Трейдеры торгуют этими контрактами, чтобы заработать на разнице цен. А производители с их помощью страхуют свое производство от колебаний валютного курса (это называется хеджирование). В эту группу входят:

- контракты на процентные ставки;

- контракты на курсы валют (например, фьючерс на британский фунт, евро);

- контракты на отдельные акции;

- фьючерсы на индексы (например, фьючерс на фондовый индекс Nasdaq-100).

Финансовые фьючерсы появились для того, чтобы можно было торговать обязательствами, связанными с нефизическими товарами — например, индексами или процентными ставками. Однако к этому виду относятся не только расчетные фьючерсы, которые невозможно поставить. Сюда также входят поставочные контракты на акции.

Финансовые фьючерсы делятся на 4 большие группы контрактов:

- на процентные ставки. Несмотря на название, к этой группе относятся фьючерсы на казначейские облигации и векселя. А название появилось потому что, цены на облигации обратно пропорциональны процентным ставкам. С помощью этих контрактов можно застраховать себя от риска увеличения стоимости заемных денег.

- на валюту или форекс-контракты. Эти контракты очень популярны среди трейдеров, потому что позволяют торговать валютными парами с огромным кредитным плечом при минимальном начальном капитале.

- на акции. После появления опционов, этот вид фьючерсных контрактов стал менее интересным для трейдеров.

- на индексы — один из самых интересных и важных видов финансовых контрактов, потому что позволяет инвестировать или торговать “целым” рынком. Крупные институциональные инвесторы с помощью этих фьючерсов могут хеджировать свои портфели, и в моменты резкого падения стоимости ценных бумаг, продавать контракты на индекс.

Выводы

Торговать фьючерсными контрактами выгодно из-за невысокого гарантийного обеспечения и низких комиссий. А с помощью платформы ATAS можно анализировать фьючерсные рынки используя наиболее современные инструменты.

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.