ЛЕВЕРИДЖ И ГАРАНТИЙНОЕ ОБЕСПЕЧЕНИЕ: РАЗБИРАЕМСЯ В ПОНЯТИЯХ

Очевидно, что прибыли и убытки при торговле на товарном рынке являются результатом изменения цен, но это утверждение не в полной мере отражает суть происходящего на вашем торговом счете. В торговле фьючерсами используется финансовый рычаг, так называемый леверидж, и крайне важно разобраться в том, как его использовать в собственных интересах, а не в ущерб торговому капиталу.

В этой статье:

- Леверидж

- Гарантийное обеспечение

- Поддерживающая маржа

- Использование левериджа

Леверидж

Финансовый рычаг или леверидж (англ. leverage) дает возможность купить или продать фьючерсный контракт, используя относительно небольшое количество личных средств. В биржевой терминологии эти средства называют депозитной маржей или гарантийным обеспечением (англ. initial margin). Фактически это установленное биржей количество средств, необходимых для открытия фьючерсной позиции.

В определенный день депозитная маржа в размере 1000$ может позволить вам купить или продать фьючерс на соевые бобы стоимостью 25 000$. Для покупки фьючерсного контракта на обыкновенные акции на сумму 200 000$ достаточно 2000$. Чем меньше маржинальное требование по отношению к стоимости фьючерсного контракта, тем больше будет финансовый рычаг.

Гарантийное обеспечение

Гарантийное обеспечение (фьючерсная маржа) — это возвращаемый страховой взнос для открытия фьючерсной позиции. Взимается он как с покупателя, так и с продавца.

Важно понять разницу между маржей, используемой на фьючерсном рынке и на рынке акций. Термины используются одинаковые, но, на самом деле, это абсолютно разные понятия.

На фондовом рынке под маржей подразумевается сумма залога, под которую брокером выделяется заем для покупки акции, облигации или ETF. Номинально вы становитесь владельцем купленных активов. Причем заемные средства возвращаются брокеру с процентами за пользование кредитом. На практике это называется покупкой с маржей. Процентная ставка по маржинальному кредиту гораздо выше, чем проценты по банковским депозитам.

При покупке фьючерсного контракта вы не приобретаете право собственности, как в случае с акциями, а получаете право оперировать фьючерсной позицией в обмен на страховой депозит.

Маржа на рынке фьючерсов – это небольшой процент от стоимости контракта, около 3 — 12%, в отличие от маржи на фондовом рынке, которая составляет 50% от номинальной стоимости приобретенных акций.

Когда рыночная конъюнктура меняется, и дневная волатильность повышается, исходя из условий рынка и маржинальной методологии клиринговой палаты, по причине более высокого риска маржинальные требования к счету могут быть увеличены. Имейте ввиду, что уровень маржи у брокера обычно выше, чем на бирже.

Поддерживающая маржа

Поддерживающая маржа – еще одно, не менее важное понятие, в котором следует разобраться каждому трейдеру. Это минимальное количество средств, которое должно постоянно находиться на торговом счете для поддержания открытой позиции.

Размер такой маржи указывается в спецификациях контрактов на официальном сайте Чикагской товарной биржи (CME). Если количество средств упадет ниже уровня поддерживающей маржи, может быть несколько вариантов развития ситуации. Вы можете получить маржин колл и от вас потребуется внести дополнительные средства, чтобы счет снова вернулся к уровню начальной маржи. Если же у вас не хватает средств для обеспечения открытых позиций, то необходимо уменьшить их объем в соответствии с остатком средств на счете. В противном случае ваши позиции будут автоматически ликвидированы.

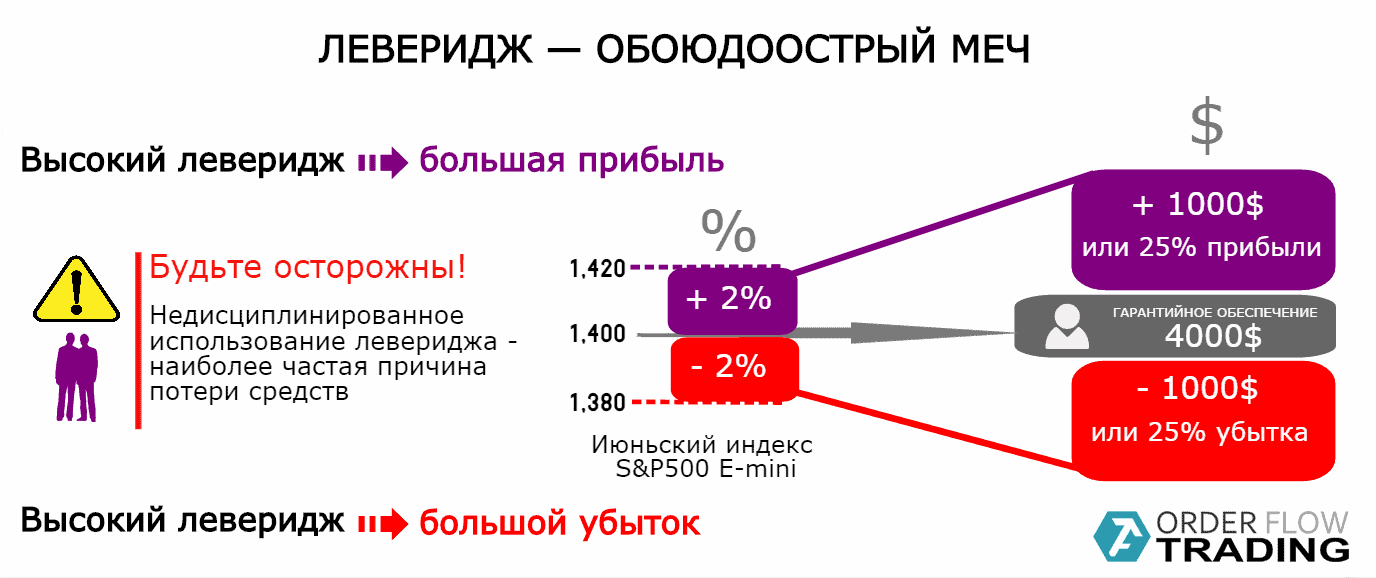

Если вы спекулируете фьючерсными контрактами, и цена идет в прогнозируемом вами направлении, использование большого левериджа может принести вам высокую прибыль по отношению к начальной марже. И наоборот, если цена двинется в противоположную сторону, финансовый рычаг может спровоцировать большие потери. Из вышесказанного становится понятно, что леверидж – это обоюдоострый меч.

Давайте, предположим, что в преддверии роста цен вы покупаете в июне один июньский фьючерсный контракт на акции S&P 500 E-mini, когда индекс торгуется на уровне 1400. Допустим, ваше гарантийное обеспечение составляет 4000$. Поскольку стоимость фьючерсного контракта в 50 раз превышает стоимость индекса, любое изменение цены индекса на один пункт будет приводить к получению прибыли или убытка в размере 50$.

Использование левериджа

Таким образом, увеличение индекса от отметки 1400 до уровня 1420 принесло бы прибыль в размере 1000$ (20×50 долларов США), а уменьшение с 1400 до 1380 — означало бы потерю в размере 1000$. Это 25%-ная прибыль или убыток в результате менее чем 2%-ного изменения фондового индекса!

Другими словами, при покупке (или продаже) фьючерсного контракта вы получаете в точности такой же абсолютный доход, как если бы фактически владели обозначенными в контракте товарами (или продавали их). Низкие требования к марже резко увеличивают относительные доход или убыток.

Поэтому торговля фьючерсами требует от трейдера не только достаточных финансовых ресурсов, но и необходимых качеств характера. Одно дело, когда стоимость вашего портфеля обыкновенных акций снижается с 200 000$ до 190 000$ (пятипроцентный убыток), и совсем другое дело, по крайней мере, в эмоциональном смысле, депонировать 20 000 долларов в качестве маржи и в результате пятипроцентного падения цены потерять половину из этих средств.

Всем, кто рассматривает возможность торговли фьючерсными контрактами – будь то сахар или биржевые индексы, свинина или нефть – важно разобраться в концепции левериджа, а также в размере прибылей и убытков, возникающих в результате изменения цены фьючерса на ту или иную величину. Если вы не можете позволить себе такой риск, единственный разумный совет — не торгуйте. Торговля фьючерсами не для всех.