- Что такое отчеты COT, где их взять.

- Какие они бывают, и что показывают.

- Преимущества и недостатки отчетов СОТ.

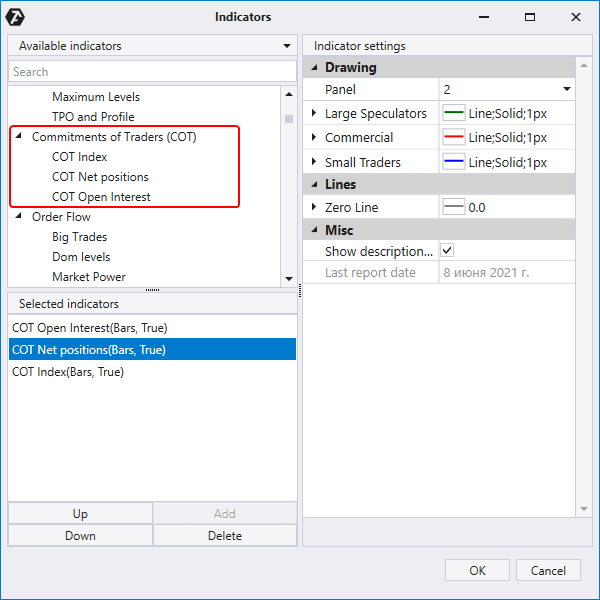

- Как загрузить индикатор СОТ на график.

- Примеры торговых стратегий.

- Как совместить с кластерными графиками

Что такое отчеты СОТ?

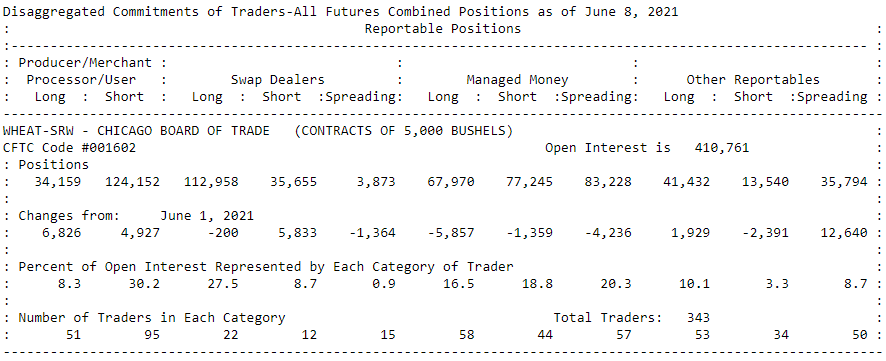

Отчеты «Обязательства трейдеров» (Commitments of Traders, или сокращенно COT) показывают позиции участников на рынках фьючерсов и опционов. Обычно данные собираются на закрытии торговой сессии вторника и публикуются в пятницу вечером (в 3:30 pm Eastern time). Отчеты готовятся Комиссией по торговле товарными фьючерсами (CFTC, создана в 1974), правительственным органом США. Миссия Комиссии состоит в том, чтобы способствовать целостности, устойчивости и динамичности рынков деривативов США посредством надежного регулирования. Отчеты СОТ помогают выполнять миссию, они обеспечивают прозрачность рынков, нацелены на то, чтобы предотвратить пузыри, крахи и бороться с манипуляциями на бирже. Кроме этого отчеты предоставляют отличный инструмент для принятия торговых решений. Но, правда, в первую очередь, только тем, кто торгует на дневных и недельных графиках. Если добавить индикаторы СОТ на график внутридневного периода, то будут видны лишь горизонтальные линии.Где взять отчеты СОТ?

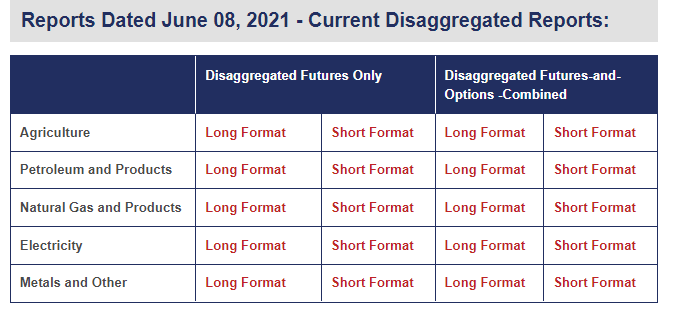

Все отчеты СОТ публикуются на официальной странице CFTC: https://www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm На ней всегда можно скачать самые свежие отчеты СОТ.

- открытом интересе;

- позициях трейдеров с учетом категорий трейдеров и направленности позиций;

- динамике позиций / интереса;

- статистике по численности каждой категории.

Какие бывают отчеты COT?

Во-первых, отчеты разбиты по отраслям – сельскохозяйственный рынок, металлы, финансы и другие. Во-вторых, по степени детализации они могут представляться в Long формате (более детальный) и Short (только основное). С практической точки зрения формата Short вполне достаточно. В-третьих, по охвату данных отчеты могут учитывать только данные с рынка фьючерсов или же комбинировать данные по фьючерсам и опционам. В-четвертых, есть несколько типов отчетов по структуре: Тип Legacy (или Classic). Это самый известный тип отчета, он публикуется с 1980-х годов. Исследование исторических данных показывает его ценность, поэтому он уважается и используется профессионалами.

Особенности индикаторов COT

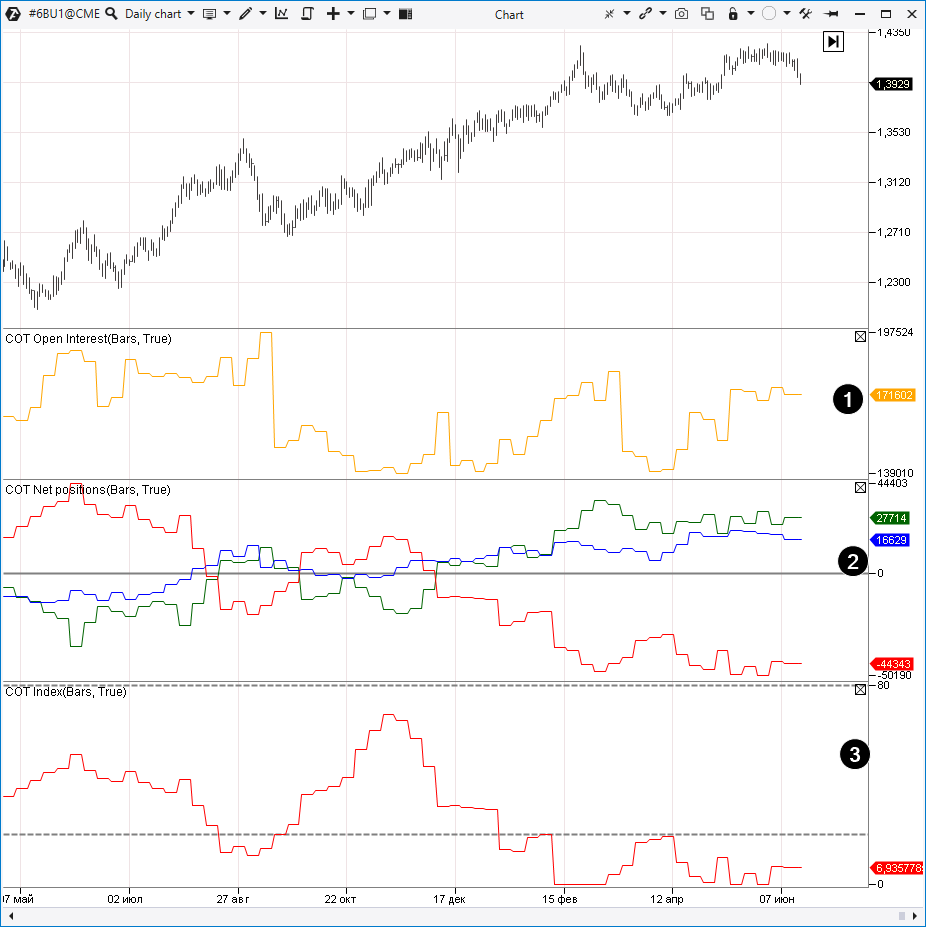

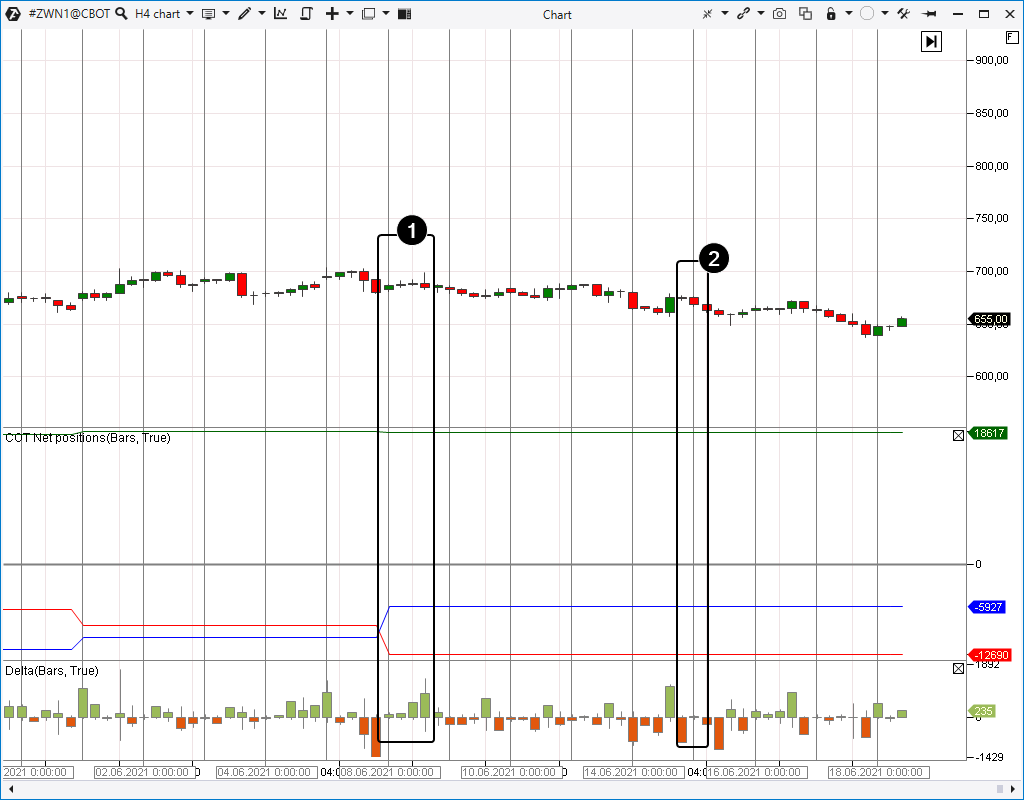

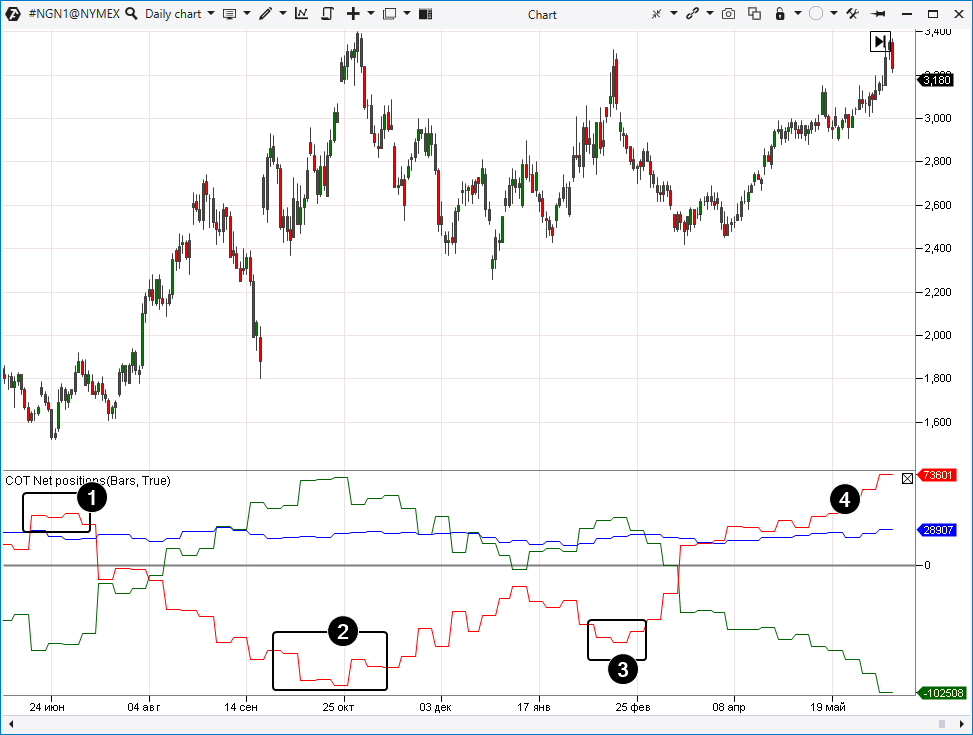

Как вы понимаете, индикатор работает только на рынках, которые подотчетны CFTC. Например, на графиках с бирж криптовалют индикаторы СОТ будут показывать нули. Также важно понимать, что удобнее всего работать с индикаторами на дневном или недельном периоде. Заметим, что индикатор Net Positions использует классическую (тип Legacy) разбивку на 3 категории: Large Traders, Small Traders, Commercials для всех инструментов. Пересчет категорий из отчета типа TIFF производится автоматически. По поводу актуальности значений индикаторов – нужно держать в уме, что публикуемые в пятницу отчеты показывают позиционирование трейдеров на вторник, 3 дня ранее. Поэтому если в среду или четверг произошли сильные движения, они будут отражены в отчетах только в следующую пятницу. Это, конечно, значительная задержка во времени, но не такая уж принципиальная с точки зрения среднесрочной/позиционной торговли, когда позиции удерживаются не один день/неделю. Для удобства платформа ATAS показывает изменение значений индикаторов СОТ во вторник, когда они были актуальными. Но изменение происходит только в пятницу. Например (см. график фьючерса на пшеницу ниже), в пятницу утром 18 июня 2021 года, можно увидеть:

Как анализировать индикаторы COT

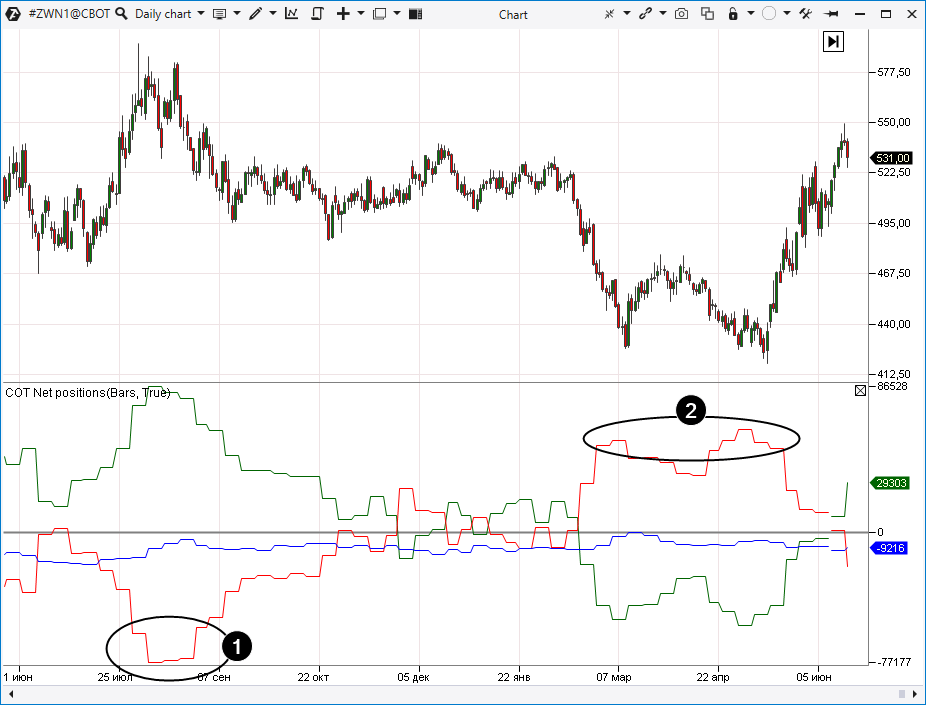

В основе анализа COT лежит обнаружение заметных дисбалансов в позиционировании разных категорий трейдеров. Если, например, Commercials на рынке пшеницы имеют чистую длинную позицию (т.е. у них больше открытых long позиций, чем short), мы можем предположить, что «инсайдеры» рынка пшеницы делают ставку на рост цен (или хеджируются от снижения, что по сути одно и тоже с точки зрения покупательского давления).Анализ линии Commercials

Рассмотрим пример из 2019 года.

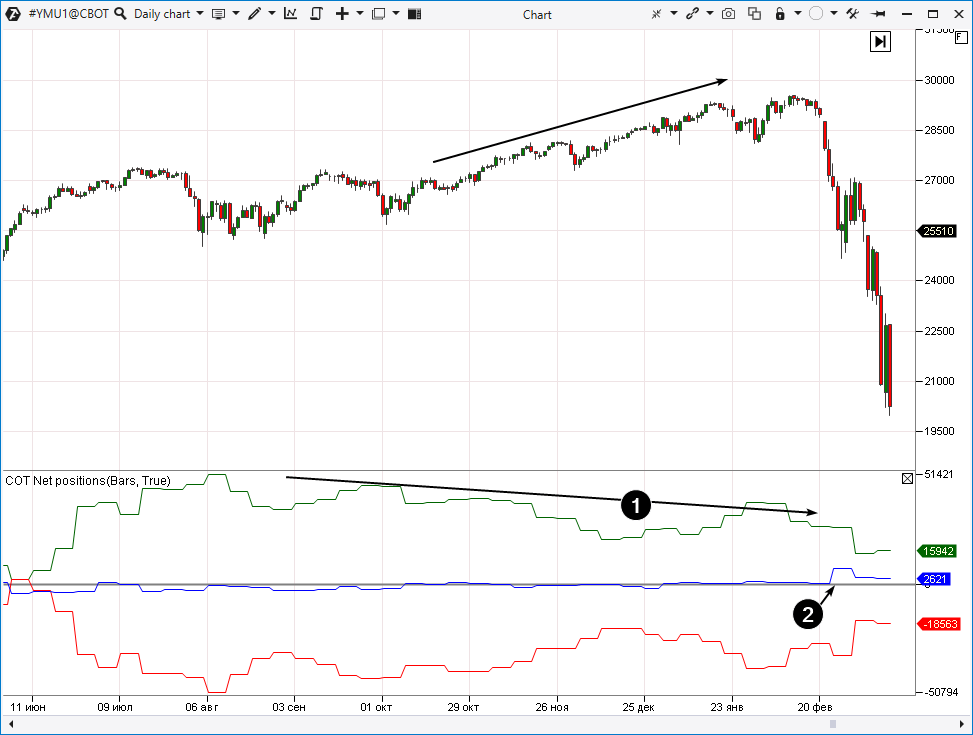

Анализ линии Large Speculators.

Как правило, линии Large Speculators (зеленая) и Commercials (красная) демонстрируют обратную корреляцию. Возникает мысль, что представители из группы трейдеров Large Speculators часто несут убытки. Так ли это? Очевидно, что никто из участников биржевой торговли не может быть полностью застрахован от убытков, но если бы Large Speculators были в итоге в минусе, то обанкротились, и их позиции CFTC не отслеживала бы. Но это не так. Во время тренда крупные спекулянты, как правило, находятся на верной стороне рынка. Данные COT хорошо подтверждают старую торговую поговорку: если не осталось покупателей, цены не могут расти дальше и начнут снижаться. Зеркальная картина будет для недостатка продавцов. Пример с рынка фьючерсов евро-доллар, тикер 6Е на бирже СМЕ.

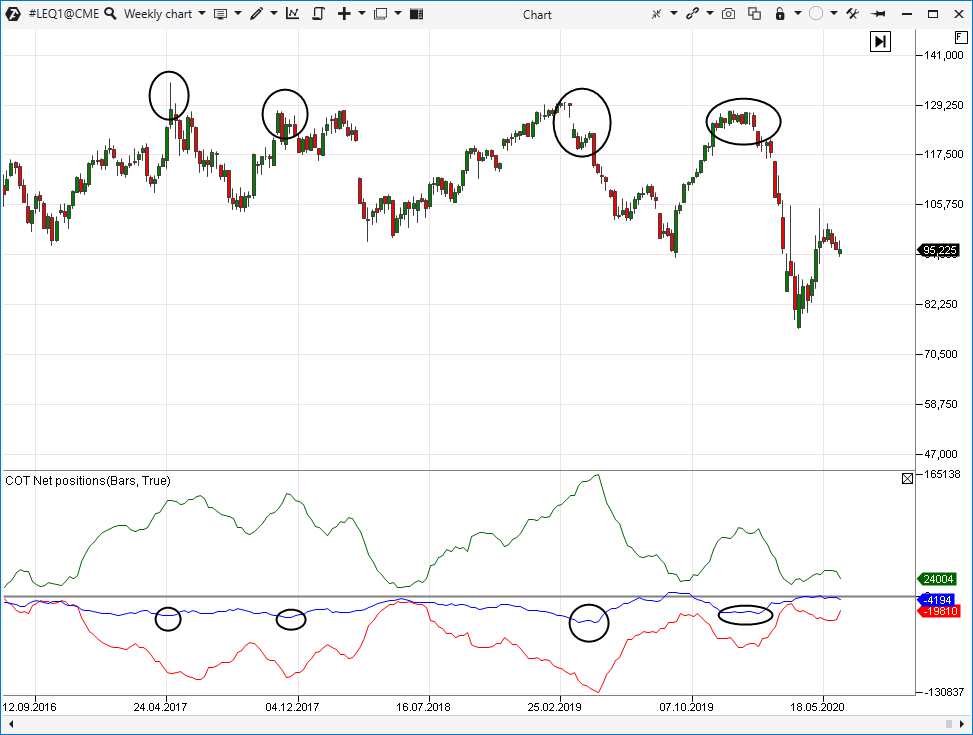

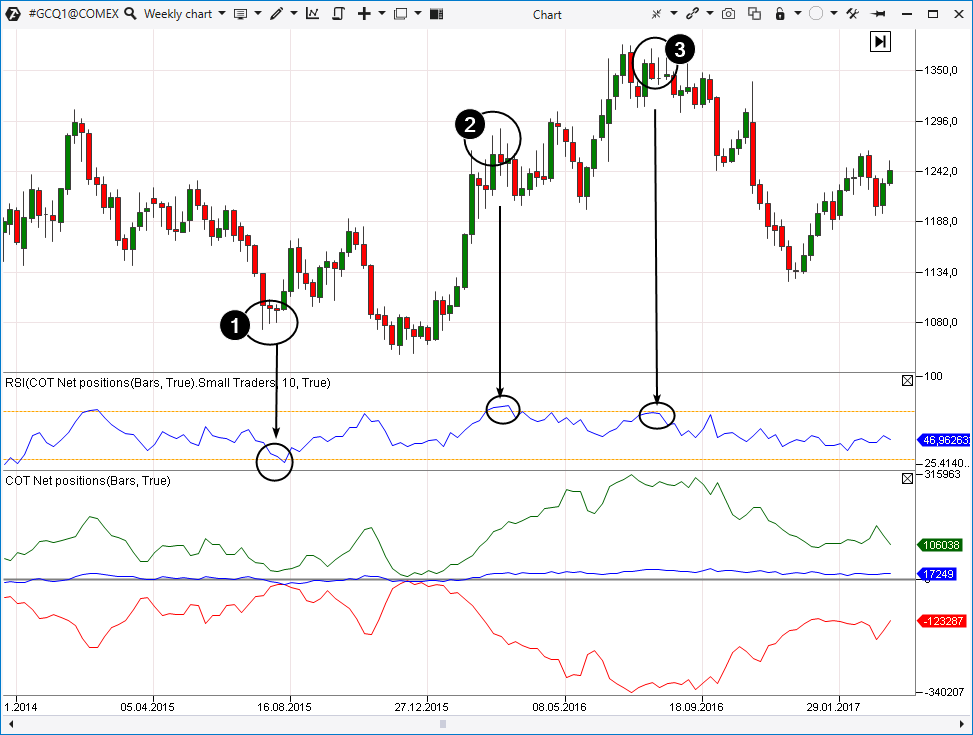

Анализ линии Small Traders

Синяя линия показывает позиционирование наименее капитализированной группы трейдеров. Вряд ли они обладают мощью, чтобы хоть как-то влиять на рыночные цены, однако их поведение может помогать понимать рыночные настроения. Кроме того, на некоторых рынках данные Small Traders обладают особенным свойством. Например, фьючерсы Live Cattle (живой скот). Многие животноводческие фермы попадают здесь в категорию Small Traders. И их активность (хеджирование или спекуляции) дают больше веса к мнению, что цена находится около своих экстремумов. Это продемонстрировано кружочками на графике ниже (тикер LE на бирже CME, дневной период).

- паника Small Traders, которые продавали на минимумах;

- ажиотаж на рынке, маленькие трейдеры покупают вершину;

- и еще одна покупка на вершинах.

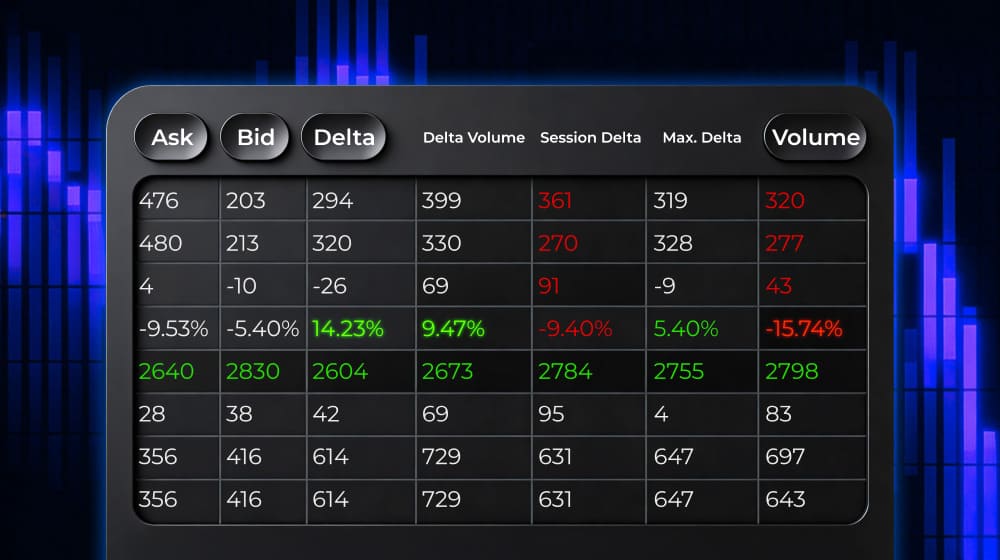

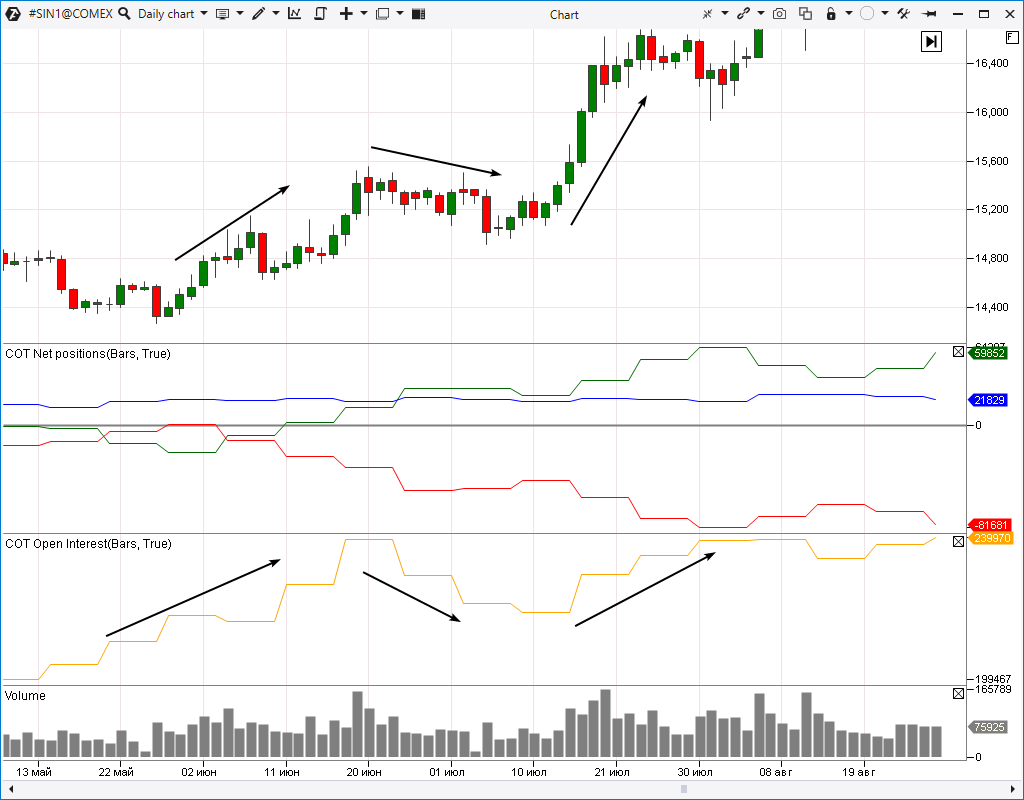

Как совмещать кластерный анализ и индикаторы COT Net Positions?

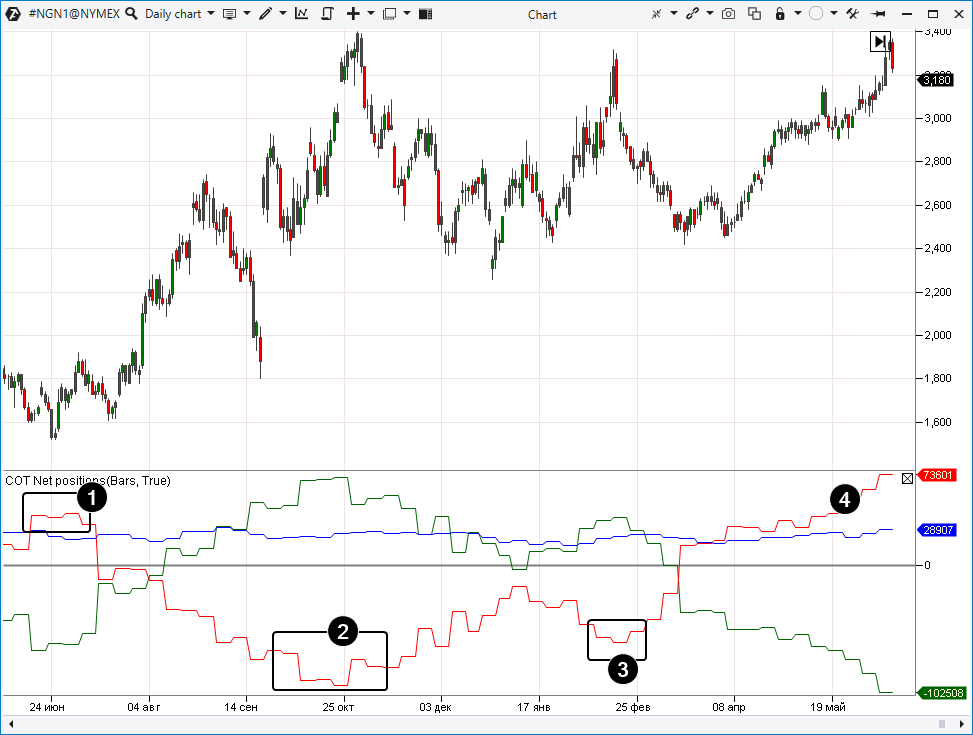

Пожалуй, главный недостаток индикаторов СОТ в том, что они показывают данные из прошлого. Однако задержка не настолько большая, чтобы значения полностью утратили свою актуальность. Предлагаем вам рассмотреть такой вариант использования:- Шаг 1. Определение сигнала на старшем таймфрейме с помощью индикатора СОТ.

- Шаг 2. Поиск точки входа на младшем таймфрейме с помощью кластеров (или других индикаторов платформы ATAS).

- наращивали short позиции (цифра 1) задолго до того, как произошло падение на фоне коронавируса;

- а затем вовремя сориентировались, накопив longs (цифра 2).

Как анализировать индикатор COT Open Interest?

Индикатор Open Interest показывает общее число открытых позиций. По распространенному мнению, существуют следующие варианты интерпретации сигналов индикатора Open Interest: Медвежьи сигналы:- Цена снижается на увеличении значений индикатора (усиление даун-тренда).

- Цена растет на уменьшении значений индикатора (затухание ап-тренда).

- Цена растет на увеличении значений индикатора (усиление ап-тренда).

- Цена снижается на уменьшении значений индикатора (затухание даун-тренда).

Выводы:

Индикаторы на основе отчетов «Обязательства трейдеров» (отчетов COT) показывают в динамике позиции разных групп трейдеров. Это очень полезный инструмент для среднесрочной торговли валютами, сырьем, фондовыми индексами. Благодаря платформе ATAS, пользователи могут:- узнавать факты о позициях различных групп трейдеров из достоверного источника (комиссия CFTC США);

- совмещать данные отчетов СОТ с кластерным анализом;

- исследовать показатели индикаторов на истории;

- получать идеи/подтверждения для совершения торговых операций.

- публикуются с задержкой,

- не могут гарантировать прибыль,

- обладают индивидуальностью в зависимости от выбранного рынка,

- содержат данные только для рынков, которые находятся под регулированием CFTC.

Информация в этой статье не может быть воспринята как призыв к инвестированию или покупке/продаже какого-либо актива на бирже. Все рассмотренные в статье ситуации описаны с целью ознакомления с функционалом и преимуществами платформы ATAS.