В этой статье:

- История появления индикатора “волны Вайса”

- Как работает индикатор

- На каких графиках Weis Waves работают эффективнее

- Рекомендации по использованию с примерами

- Достоинства и недостатки индикатора

История появления индикатора “Волны Вайса”

Дэвид Вайс — последователь метода чтения ленты Вайкоффа, он изучал его более 50 лет. Даже название своего сайта Дэвид связал с именем легенды Уолл-Стрит — weisonwyckoff.com. Торговля начинается со спроса и предложения, а волновой индикатор Вайса начался с волновых графиков с объемами торгов, которые Вайкофф суммировал для каждой волны в своих исследованиях рынка в начале 20 века. Вот рисунок из курса инвестирования и торговли Ричарда Вайкоффа. Ричард вручную строил график, разбивая рыночные движения на последовательность волн вверх и вниз. А справа от графика записывал характеристики каждой волны. Сравнивая их, он получал ценные умозаключения о действительной силе или слабости рынка. Этому мастерству он учит в своем методе. Вы будете мыслить в волнах. Ричард Вайкофф Дэвид Вайс продолжил концепты Ричарда Вайкоффа. С развитием программного обеспечения, ему стало проще строить графики, и проводить исследования чередующихся волн цены и объема на различных рынках и периодах времени. В своей книге “Современная адаптация метода Вайкоффа”, Вайс пишет: “динамика цен разворачивается в волнах, а не в равных периодах времени”, и волновой объем показывает все гораздо лучше, чем часовые или дневные графики.Как работает индикатор

“Действие объема говорит нам о спросе и предложении; цена просто обозначает ценность объема” Хамфри Нейлл Индикатор “волны Вайса” суммирует объем на каждой волне. Так мы получаем гистограмму кумулятивных объемов чередующихся волн. Именно кумулятивный объем делает волновые графики Вайса уникальными. Он позволяет сравнить отношение характеристик череды волн, таких как соответствие приложенного усилия (выраженное в объеме) и полученного результата (прогресса цены). Пример. Перед нами ренко-график(30) фьючерса на акции Сбербанка SRH9 Точками 1 и 2 выделены растущие волны, где и цена и объем увеличиваются равномерно сильно. Точками 3 и 4 выделены падающие волны, где цена снижается с увеличением объема. Нисходящая волна “смыла” все усилия покупателей. Рынок показал свое нежелание двигаться выше зоны 21300-21400. Дальше — пример большого усилия (выраженного в индикаторе Вайса) с недостаточным результатом (прогресс цены) на ренко-графике(6) фьючерса на нефть Brent BRG9. Стрелками выделены попытки покупателей сопротивляться нисходящему тренду. Каждый раз объем был значительным — по сравнению с предыдущими волнами, но цена продвигалась вверх несущественно. Волновые графики хорошо показывают развороты трендового движения. Индивидуальную волну измеряют:- по длине, то есть временная характеристика;

- объему, то есть совокупному количеству проторгованных в одном направлении контрактов;

- высоте — достигнутый прогресс

На каких графиках волны Вайса работают эффективнее

Дэвид Вайс много экспериментировал с пунктирно-цифровыми графиками Вайкоффа. Его интересовали два параметра:- как выбрать размер разворота;

- как определить линию скопления — зону баланса цен, откуда может начаться направленное движение

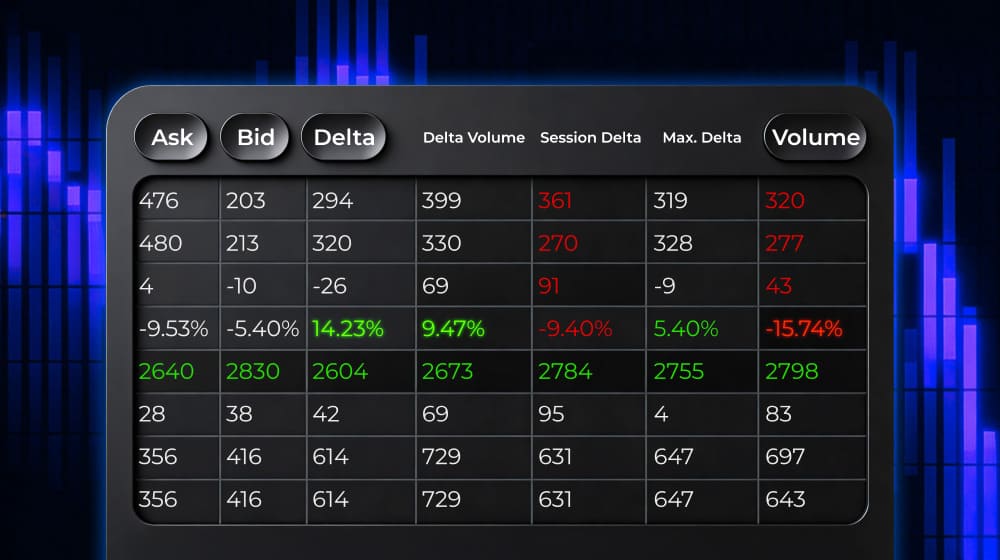

- Левый верхний график — ренко с периодом 10, волны видны отчетливо. Их можно измерить по высоте и длине.

- Левый нижний график — 30-минутный свечной. Некоторые волны видны отчетливо, но есть периоды хаотичного чередования волновых баров. В такие периоды непонятно, что происходит на рынке.

- Справа наверху тиковый график с периодом 8000, волны видны почти также хорошо, как на ренко-графике.

- Справа внизу график типа Дельта с периодом 1500. На этом графике тоже видно чередование волн, но нет такой четкости, как в ренко и тиковых графиках.

Когда Вайс писал свою книгу, графиков типа дельта и кластерных графиков еще не было, возможно ему бы понравилось работать с ними. Вы можете попробовать эти графики прямо сейчас.

Как анализировать рынок с помощью Weis Waves

Существуют следующие основные внутридневные ситуации, которые возникают при использовании индикатора волны Вайса:- сокращение прорыва (shortening of the thrust)

- консолидация

- спринги и аптрасты

- соотношение усилия и результата

- легкость движения

- уменьшение волн

- дивергенции

Сокращение прорыва. Уменьшение волны и уменьшение изменения цены — признак усталости текущего тренда. Пример реальной торговой сделки на ренко-графике(48) фьючерса на акции Роснефти RNH9

Кроме индикатора волны Вайса, на графике представлен индикатор Dynamic Levels, который показывает перемещение уровня максимального объема в течение дня. Текущие уровни максимума и минимума дня выделены пунктирными линиями. Графический паттерн две вершины и сокращение прорыва вверх на уровне максимального объема создали торговую возможность. Обратите внимание на рост цены и волнового объема в течение двух первых волн. Однако третья волна образовала пик ниже предыдущего максимума, 4 волна сформировала двойную вершину. На волновом графике появилась дивергенция, выделена красной стрелкой. Объем продаж новой волны от двойной вершины сразу же превысил объем предыдущей волны покупок — отмечен на графике черной линией. В этот день акции Роснефти продолжали падать и дальше на фоне политических событий в Венесуэле. Но вам не надо разбираться в тонкостях геополитических раскладов, достаточно понимать сигналы с графика, чтобы заработать на подобном торговом сетапе. Консолидация. Плоские волны показывают сжатие или консолидацию рынка. Как правило, после консолидации движение продолжается в сторону текущего тренда. Однако, большие объемы и повышающиеся низины в конце падающего тренда или понижающиеся вершины в конце растущего тренда тоже могут быть консолидацией и предупреждать о развороте. Пример консолидации на ренко-графике(6) фьючерса на индекс ММВБ MXH9. На уровне максимального объема происходила борьба покупателей и продавцов. В итоге продавцы поглотили всех покупателей, и цена продолжила снижаться. Обратите внимание, что зоны консолидации часто встречаются на унылых флетовых рынках, где работа по трендовым моделям дает негативные результаты. Спринги и аптрасты. Спринг — “пружина” вниз. Аптраст — “укол” вверх. По сути обе формации — это неудавшиеся пробои локального максимума или минимума, часто обозначающие коварные движения рынка, направленные на активацию стоп-лоссов. Пример спринга на ренко-графике(6) фьючерса на индекс ММВБ MXH9. В точке 1 цена упала на значительно повышенном объеме 20302 контракта, и сформировался новый минимум дня. В точках 2 и 3 мы видим неудавшиеся пробои этого уровня с уменьшающимися объемами — 1943 и 820 контрактов и повышающими минимумами. На волновом графике видим уменьшение волн и дивергенцию между ценами и волнами. Вероятно, произошли следующие события:- Внутридневная паника

- Спринг и активация стоп-лоссов тех “горячих” покупателей, которые рискнули войти в longs на минимуме паники

- Снижение объема на нисходящей волне показывает отсутствие интереса в дальнейшем снижении. Последующая волна вверх дала рост “зеленого объема” на индикаторе волны Вайса. Это реальный спрос.

Малый результат за большое усилие.

Если расценить объем волны как степень потраченных усилий, а прогресс цены — как степень достигнутого результата, то ситуации, при которых огромный объем (усилие) сопровождается небольшим изменением цены (достигнутый результат), означают, что “усилия потрачены напрасно”. Пример малого результат на фоне большого усилия — смотрите выше на графике фьючерса на нефть Brent рисунок 3. Также больше информации о законе “усилия и результата”, впервые примененном в трудах Вайкоффа, даст первая статья из цикла VSA и кластерный анализЛегкость движения.

Дэвид Вайс описывает легкость движения — как уверенный и равномерный рост цены на фоне повышающихся объемов. Легкость движения — признак силы текущего тренда. В свечных графиках в таких случаях цена открытия находится на минимуме, а закрытия — на максимуме свечи. Пример легкости движения мы видели на графике фьючерса на акции Сбербанка, рисунок 2.Уменьшение волн.

Уменьшение текущих волн в длине и объеме и увеличение между ними противоположных волн предупреждает о готовящемся развороте. Пример на ренко-графике(8) фьючерса на нефть Brent BRG9 На графике обозначены нисходящие волны — красными цифрами и восходящая волна зелеными цифрами. На волновом графике обозначена дивергенция и цифрой 1 выделена зеленая волна. Она не была больше предыдущей красной волны, но была больше, чем предыдущая зеленая волна. Следующая красная волна уменьшилась, что обозначило краткосрочную смену тренда. Если рассматривать картину этого дня глобальнее, то перед нами нисходящий тренд, в рамках которого появляются небольшие отскоки.Дивергенция.

Цена делает новый максимум/минимум, а волна не делает новый максимум/минимум. К дивергенции надо относиться осторожно, подтверждать ее другими признаками. По сути дивергенция — торможение предыдущего движения, но на полную остановку и смену тренда нужно время. На рисунке выше дивергенция выделена на первой красной волне. Цены каждый раз делают новый минимум, а волны каждый раз уменьшаются, сигнализируя об истощении импульса и возможной перемене краткосрочного движения.Пробой и тест значимого уровня.

Откаты и тесты случаются не всегда, иногда рынок может сильно двинуться, прежде чем произойдет первая коррекция. Как правило, на тесте должен быть меньший объем. Пример пробоя на ренко-графике(300) фьючерса на акции Норникеля С 11 до 29 января цены двигались в выделенном черными пунктирными линиями диапазоне. Красными пунктирными линиями выделен нисходящий тренд, который прорвали покупатели в точке 1 на повышенном объеме. Следующая волна вниз протестировала зону пробоя. От точки 1 до точки 2 цена консолидировалась. В точке 2 продавцы прорвали зону консолидации на повышенном объеме. Стрелкой выделен рост объема, который привел к пробою. График не показывает факта тестирования уровня пробоя в точке 2, однако при подходе к нему, трейдеру необходимо фокусироваться более внимательно на открывающейся торговой возможности.Торговые рекомендации Дэвида Вайса

Вот какие торговые советы дает Дэвида Вайс в своей книге “Современная адаптация метода Вайкоффа”:Совет 1. После 3-4 волн вверх или вниз ищите сокращение силы на заключительной волне. Волна обычно делает небольшой прогресс и снижается, что свидетельствует об отсутствии или потере импульса. Иногда объем волны большой, но движение цены маленькое, то есть результат не соответствует усилию. Это похоже на дивергенцию. Пример на ренко-графике(8) фьючерса на S&P 500 mini ESH9

Уровни минимума и максимума дня выделены пунктирными линиями. Первая зеленая волна состоит из 125875 контрактов, следующая красная волна почти в два раза меньше, можно сделать вывод о том, что это коррекция. На уровне максимума дня происходит всплеск объема (внутридневная кульминация), входят продажи, появляется красная волна 3, которая в 3,5 раза больше коррекционной волны 2. Но следующая 4 волна предупреждает нас о сокращении продаж (что видно по снижению объема волны до 135 тысяч контрактов) и возможном новом движении к максимуму дня. После 5 растущей волны, короткая волна 6 формирует двойную вершину, сигнализируя о существующем сопротивлении на уровне предыдущего максимума. На волновом графике видна дивергенция между 5 и 6 волнами. На уровне минимума дня следуют три повышающихся минимума и новая сильная волна роста 7. Но после нее снова формируется короткая зеленая волна 8 и двойная вершина. Совет 2. Когда есть более 4 последовательных волн, но цены не растут достаточно быстро, то тренд может быть слишком сильным, чтобы торговать против него. Пример на ренко-графике(30) фьючерса на валютную пару доллар-рубль SIH9 Растущие цены 1-4 практически одинаковые, волны то уменьшаются, то увеличиваются. Однако, коррекции 5 и 6 не смогли изменить текущее трендовое движение, несмотря на огромный объем. Большое усилие, но недостаточное вознаграждение (результат в виде прогресса). Текущий бычий тренд на данный момент слишком сильный. Совет 3. Когда есть только две волны с небольшим прогрессом на второй волне, рассмотрите вероятность спринга или аптраста. В идеале объем должен быть низким, однако, небольшой прогресс в движении с большим объемом тоже приемлем. Спринг мы рассматривали на рисунке 7. Аптраст является зеркальным отображением спринга. Вайс говорит, что если вы научитесь торговать аптрасты и спринги, вы обеспечите себе жизнь трейдингом. Совет 4. Сокращение напора определяется, в основном, по максимумам и минимумам ценовых баров, а не по поворотным точкам волн. Волновой объем рассказывает о силе и слабости спроса и предложенияРекомендации при оценке волн

Сравнивая характеристики волн, следует обращать внимание на:- величину отката

- целевой уровень, до которого продлится тренд

- количество волн

- общий контекст

Прогнозируйте целевую цену

Используйте количество волн и величину ренко-бара. Вайс предлагает сосчитать количество волн до крайнего спада/пика, умножить полученное число на стоимость ренко-бара и добавить к минимуму/максимуму нового движения. Пример на ренко-графике(6) фьючерса на индекс ММВБ MXH9. Сосчитаем количество волн от максимума до минимума дня. Складываем все волны — и растущие и падающие. После волны 3 с паническим объемом, вероятнее всего, С 9 по 12 волну происходит поглощение крупным покупателем остатков панических продаж на уровне минимума дня. Об этом говорят незначительные волновые движения вниз без давления (нежелание и/или неспособность рынка продолжать снижение). Поэтому движение вверх мы считаем не от 9 волны, а от минимума, который следует за 12 волной. Тик фьючерса на индекс ММВБ составляет 25 рублей, ренко-бар строится из 6 тиков, волн мы насчитали 12. Итого потенциал расчетного движения вверх составляет 1800 рублей=12*6*25. На графике примерный потенциал движения выделен уровнем. Вайс не приводит статистических данных, подтверждающих целесообразность этого метода расчета. Метод предоставлен в справочных целях.Обращайте внимание на фон.

римерное количество предшествующих волн, необходимое для учета в анализе, составляет:- 3-4 при торговле в диапазоне

- более 4 при трендовой торговле.

Развивайте целостный график.

Продолжая волны от одного дня к следующему, мы получаем лучшую картину их силы. Большие размеры ренко-баров работают лучше для позиционной торговли. Проще удерживать позиции во время небольших коррекций.Общие методы торговли с применением волн Вайса

В целом, подходы к открытию сделок с применением волн Вайса соответствуют классическим постулатам. Они делятся в зависимости от текущего состояния рынка. Методы торговли:- на трендовом рынке — присоединяемся к тренду на следующем баре за новым максимумом/минимумом. На трендовом рынке волны могут расти и без коррекции. Пример на рисунке 10.

- в диапазоне — продаем от максимума дня, покупаем от минимума дня при сокращении прорыва и дивергенции волн.

Достоинства и недостатки индикатора волны Вайса

Резюме

“Я называю это моментом осознания, когда вы ощущаете, что движение собирается произойти. Реализация ведет вас к принятию мер” Дэвид Вайс.Современное программное обеспечение предоставляет уникальные индикаторы, которые улучшают торговлю и понимание рынка. Проведите серию экспериментов, наблюдая за поведением индикатора Weis Waves, входящего в состав платформы ATAS. Наверняка вы получите идеи для повышения вашей эффективности.