Contango und Backwardation für den Arbitrage Handel

- Contango ist Preisaufschlag.

- Backwardation ist Preisnachlauf.

Diese Konzepte gelten nur für die Terminmärkte. Um das Wesentliche zu erklären, müssen Sie sich ein wenig mit Theorie und mathematischen Formeln befassen.

Das Wesentliche der Konzepte. Theorie

Futures Kontrakte werden erfunden, um die mit den Basiswerten verbundenen Risiken abzusichern. Daher sind Futures- und Spotpreise in der Regel nicht gleich, sondern durch die folgende Formel miteinander verbunden

F = S * ert

wo:

- S ist der Spotpreis des Vermögenswerts,

- r – risikoloser Zinssatz,

- t ist die Zeit bis zum Ablauf des Kontrakts,

- e – Exponent.

Einfach ausgedrückt bedeutet dies, dass ein Händler Einnahmen für den Besitz eines Futures erhalten sollte. Das Einkommen sollte nicht geringer sein als alternative risikofreie Optionen – zum Beispiel Einlagen.

Diese Formel berücksichtigt nicht die Kosten für die physische Lagerung des Artikels. Betrachten wir jedoch Warentermingeschäfte mit der Möglichkeit der physischen Lieferung (z.B für Öl, Metalle, Pflanzen), dann müssen wir zusätzlich die Kosten der physischen Lagerung berücksichtigen. Dann ändert sich die bisherige Formel:

F = S * e (r + u) * t

wobei: U die jährlichen Lagerkosten sind

Entspricht der Futurespreis dem theoretischen (dh formelbasierten) Preis, wird dieser Marktzustand „Full Carry“ genannt. Tatsächlich bedeutet dies, dass der Futurespreis alle Kosten berücksichtigt – finanzielle und mit der Lagerung verbundene.

In der Praxis ist der Futurespreis jedoch oft höher oder niedriger als der Spotpreis. In diesem Fall wird die Formel um einen weiteren Indikator ergänzt – „Bequemlichkeitsrendite“ Y.

F = S * e (r + u-y) * t

Im Wesentlichen ist die „Bequemlichkeitsrendite“ der Vorteil aus dem physischen Besitz eines Artikels auf dem Spotmarkt. Dieses Konzept gilt nur für Rohstoffmärkte, da es zu einem Mangel oder Überschuss an physischen Gütern kommen kann. An den Finanzmärkten können keine komfortablen Renditen angewendet werden, da keine Aktienindexdefizite entstehen können.

Zum Beispiel am Ende des Winters, wenn die Brennstoffreserven fast aufgebraucht sind, stellt sich plötzlich eine starke Kälte ein. Dann explodieren die Preise für Heizöl. In solchen Zeiten ist es rentabler, Brennstoff in einem Lager aufzubewahren, als Futures dafür zu haben.

Ein anderes Beispiel ist, wenn der Sommer regnerisch und kalt ist, kann ein Teil der Getreideernte, wie zum Beispiel Weizen, sterben. Wenn die physische Menge Weizen reduziert wird, kommt es zu einer Knappheit und die Preise steigen. In diesem Fall ist es auch gut, einen Lagerbestand der Ware zu haben.

Was ist Contango und Backwardation?

Jetzt kommen wir endlich in einfachen Worten zu den Begriffen Contango und Backwardation.

Wenn alle Gemeinkosten höher sind als die Bequemlichkeitsrendite, befindet sich der Rohstoffmarkt in einem Zustand des Contango. In diesem Fall berücksichtigt der Terminmarkt die Lagerkosten vollständig, und es ist für Händler rentabel, die Ware in der Zukunft und nicht jetzt zu verkaufen. In einem Zustand des Contango erwarten Händler steigende Preise, daher werden Kontrakte mit den kommenden Liefermonaten günstiger gehandelt als längere Kontrakte.

Contango ist eine Marktlage, bei der die Futurespreise die Spotpreise übersteigen.

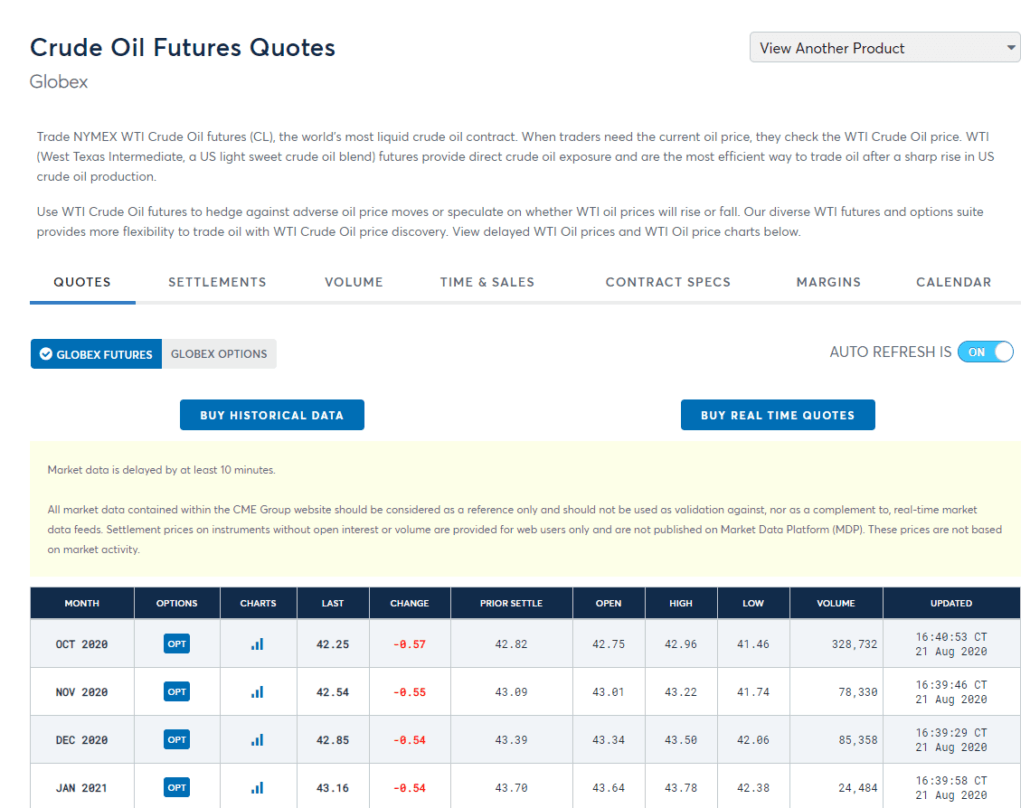

Aktuell befindet sich beispielsweise der Ölmarkt im Contango, weil Kontrakte mit längeren Lieferzeiten teurer sind als der aktuelle Kontrakt.

Umgekehrt. Liegen alle Gemeinkosten unter der günstigen Rendite, befindet sich der Markt in einem Backwardation Zustand. In diesem Fall ist es für Händler rentabel, das physische Produkt sofort zu verkaufen, anstatt es in Lagern aufzubewahren. In einem Backwardation Zustand erwarten Händler sinkende Preise, sodass Kontrakte mit der Lieferung in den kommenden Monaten teurer als längere Kontrakte gehandelt werden. Ein solcher Markt wird als „invertiert“ bezeichnet.

Backwardation ist eine Marktlage, bei der die Spotpreise die Futures übersteigen.

Was ist die Basis

Häufiger befinden sich die Märkte in einem Contango Zustand, d. h. Futures Kontrakte sind teurer als die Basiswerte. Dies liegt daran, dass der Kauf eines Futures weniger Geld erfordert als der Basiswert. Die Differenz zwischen der Sicherheit und dem Wert des Basiswertes kann angelegt und zusätzliche Erträge erwirtschaftet werden. Daher ist der Kauf von Futures Kontrakten unter gleichen Bedingungen rentabler als der Basiswert.

Die Differenz zwischen dem Futurespreis und dem Vermögenspreis wird als Basis bezeichnet.

Die Basis kann negativ und positiv sein. Je näher der Futures Kontrakt am Verfallsdatum liegt, desto niedriger ist die Basis.

Ist es möglich, mit Contango Geld zu verdienen?

Die Konzepte von Contango und Backwardation werden bei der Arbeit mit Calender Spreads und bei Arbitrage Operationen verwendet. Erhebliche Abweichungen der Spreads von historischen Werten weisen auf eine klare Imbalance im Markt hin. In der Regel halten Imbalances nicht lange an und der Markt kehrt zur Neutralität zurück. Aber es gibt Ausnahmen, darüber werden wir weiter unten sprechen.

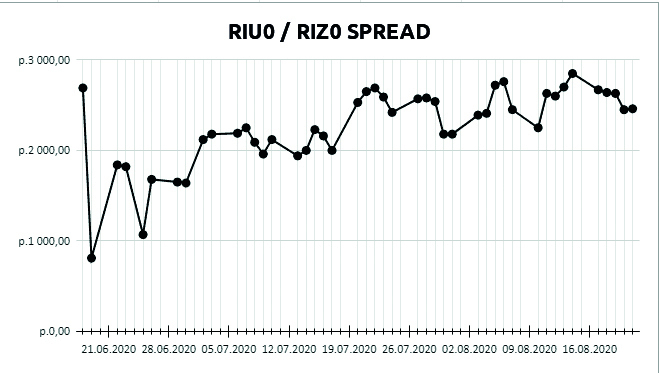

Betrachten wir ein Beispiel für die Arbeit mit dem Calender Spread eines RTS Index Futures. Wir haben den RIU0 / RIZ0 Spread Chart aufgebaut. Spread Charts waren in der dritten Version von ATAS verfügbar. Sie werden in Kürze in der 5. Version von ATAS verfügbar sein.

In unserem Beispiel gilt Spread = Preis RIU0 – Preis RIZ0, das heißt:

Spread = der Preis des aktuellen Futures (der Ablauf ist am 17.09.2020) abzüglich des Preises des nächsten Futures (der Ablauf ist am 17.12.2020).

Während des Betrachtungszeitraums ist der Spread immer positiv, was bedeutet, dass sich der Markt in einem invertierten Zustand befindet – es handelt sich um eine Futures Backwardation.

Um einen Spread zu verkaufen oder zu kaufen, ist es notwendig, gleichzeitig zwei gegenläufige Geschäfte mit dem nächsten und dem folgenden Kontrakt zu eröffnen. Diese Trades werden als Calender Spreads bezeichnet und gehören zu den Arten des Arbitrage Handels.

Ist der Spread im Verhältnis zu den historischen Daten zu niedrig, kauft der Arbitrageur den den nahen Kontrakt und verkauft den fernen. Wenn der Spread zu hoch ist, verkauft er im Gegenteil den nahen Kontrakt und kauft den fernen.

Es wird angenommen, dass bei einer solchen Strategie die Risiken geringer sind als beim Handel mit einer Art von Kontrakt. Darüber hinaus verlangen einige Börsen weniger Sicherheiten für Doppelgeschäfte, da sie diese als „Spread“ und nicht als Handel mit einzelnen Futures wahrnehmen.

In unserem Fall war der Spread am 25. Juni niedrig und am 22. Juli, 6. und 14. August war der Spread hoch. Die folgende Tabelle zeigt ein Beispiel eines theoretischen Trades.

| Date | RIU0 | RIZ0 | Total spread profit |

| June 25, 2020 – entry | buy 123060 | sell 121990 | |

| June 26, 2020 – exit | sell 121940 | buy 120260 | |

| Total | -1,120 | +1,730 | +610 |

Eine solche Handelsstrategie garantiert jedoch keinen Gewinn. Ein Trader kann große Verluste erleiden, wenn beide Trades gegen ihn laufen oder die Verluste bei einem Kontrakttyp größer sind als die Gewinne bei dem anderen Kontrakttyp. Wie bei jeder anderen Strategie muss man auch hier zunächst die Risiken berechnen und Schutzstrategien anwenden.

Contango, Backwardation und Öl

Wir möchten Sie daran erinnern, dass eine negative Basis in einem Contango Zustand und eine positive Basis in einem Backwardation Zustand auftritt.

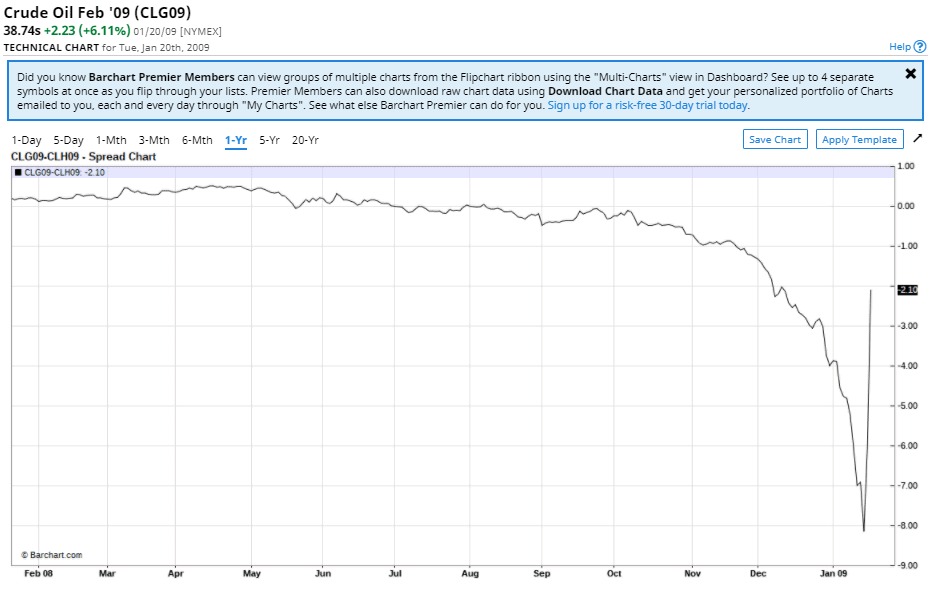

Ein Beispiel auf dem Ölmarkt. Im Jahr 2009 weiteten sich die Calender Spreads zwischen den nächstgelegenen Kontrakten auf anomale Werte aus und es entstanden „wilde Contango“-Situationen, die mehrere Monate andauerten. Im Jahr 2009 beispielsweise weitete sich der Calender Spread zwischen den Februar und März Kontrakten auf 8 US-Dollar aus. Obwohl der Calender Spread von 1997 bis 2008 zwischen -2 und +2 Dollar lag.

Ein solcher Spread war um ein Vielfaches höher als die Gesamtkosten der Öllagerung, daher hätte in theoretischen Arbitragemodellen ein solcher Marktzustand nicht auftreten dürfen. Oder Arbitrageure sollten diese Situation schnell ausnutzen und den Markt wieder in die Balance bringen. Die Situation blieb jedoch mehrere Monate auf dem Markt und wiederholte sich wenig später.

Theorie und Praxis

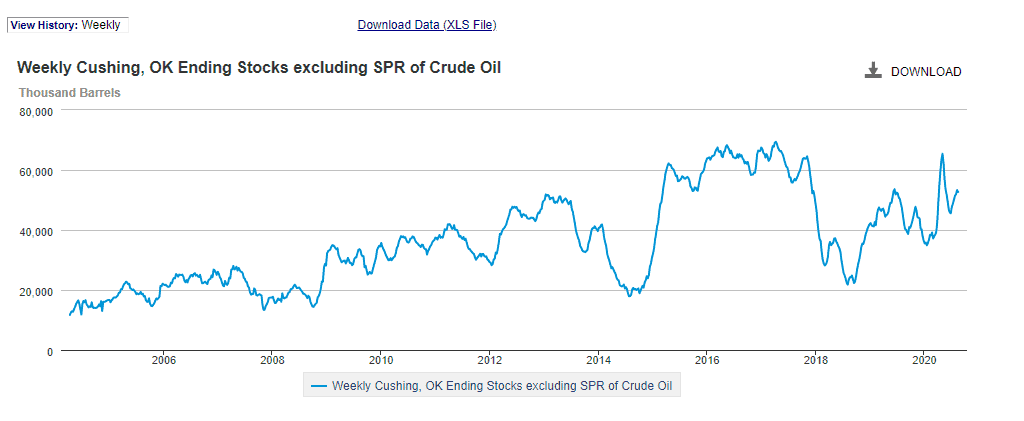

Theoretisch sollte eine Erhöhung der Lagermenge an Öl zu einem Rückgang der Preise und des Zustands von Contango führen. Je niedriger die Preise, desto mehr Ölhändler wollen auf Lager halten, wodurch sich der Contango Zustand vertieft.

In der Praxis können Preisänderungen mit spekulativen Handlungen von Händlern in Verbindung gebracht werden. Auf der Website der unabhängigen US-Behörde EIA kann man die wöchentlichen Daten zu den Rohölbeständen des Lagers Cushing einsehen.

Laut EIA kann die Backwardation von Öl Futures mit einem Anstieg der Käufe von Rohöl und Raffinerien verbunden sein.

Um mit Spreads zu arbeiten, muss man historische Daten analysieren und Risiken kontrollieren. Die anfängliche Margin für den Öl Spread wird deutlich geringer sein als die Margin für die beiden separaten Kontrakte, aber während einer Handelssitzung können sich die Margin Anforderungen je nach Volatilität aggressiv ändern.

Einen Calender Spread zu kaufen bedeutet, den nächsten Kontrakt zu kaufen und den langfristigen Kontrakt zu verkaufen. Da die Kontrakte vom gleichen Typ sind, müssen sie nicht „abgewogen“ und auf einen einzigen Preis gebracht werden.

Zusammenfassung

Contango ist eine Marktlage, bei der die Futurespreise die Spotpreise übersteigen.

- Backwardation ist eine Marktlage, bei der die Spotpreise die Futures übersteigen.

- Die Differenz zwischen dem Futurespreis und dem Vermögenspreis wird als Basis bezeichnet.

Die Informationen in diesem Artikel sind nicht als Aufforderung zur Investition oder zum Kauf/Verkauf von Vermögenswerten an der Börse zu verstehen. Alle Situationen, die in diesem Artikel besprochen werden, dienen ausschließlich dem Zweck, sich mit der Funktionalität und den Vorteilen von ATAS vertraut zu machen.