Der gleitende Durchschnitt Indikator

Der gleitende Durchschnitt (Moving Average) ist ein technischer Indikator, der im Aktienhandel weit verbreitet ist.

Im Allgemeinen sollen Indikatoren der technischen Analyse den Händlern helfen, die Marktsituation einzuschätzen und geeignete Handelsentscheidungen zu treffen. Indikatoren sind im Wesentlichen mathematische Filtermethoden, die auf Formeln basieren.

Mit Hilfe zahlreicher Indikatoren und deren Kombinationen können Händler:

- Trendbewegungen, deren Stärke oder Abschwächung bestimmen

- Flat definieren

- Möglichkeiten zum Öffnen und Schließen von Positionen finden

Zuvor haben wir über klassische Indikatoren der technischen Analyse wie RSI, Bollinger Bands, CCI, MACD geschrieben. In diesem Artikel werden wir Ihnen einen der beliebtesten Indikatoren vorstellen – den gleitenden Durchschnitt.

Lesen Sie heute:

- Was ist der gleitende Durchschnitt (MA) Indikator?

- Indikatorbeispiel

- So erstellt man einen gleitenden Durchschnitt

- Beispiele der Handelsstrategien

Was ist der gleitende Durchschnitt (MA) Indikator?

Der gleitende Durchschnitt ist vielleicht die einfachste Methode, um die Richtung des Trends zu bestimmen. Dieser Indikator der technischen Analyse summiert, vereinfacht gesagt, alle Preise für vorherige Perioden und dividiert sie durch die Anzahl der Perioden.

Es stellt sich eine Linie von Durchschnittspreisen heraus, die:

- oder steigend (Aufwärtstrend),

- oder fallend (absteigend),

- oder an Ort und Stelle schwankt (Flat).

Vorteile des Ansatzes:

- Der gleitende Durchschnitt glättet die Preise, beseitigt starke Schwankungen;

- Ermöglicht es, die Richtung des Trends schnell zu bestimmen;

- Der Moving Average (MA) Indikator kann mit der Clusteranalyse kombiniert werden;

- Einige technische Indikatoren wie MACD und Bollinger Bands verwenden gleitende Durchschnitte als Grundlage.

Drei Arten von Durchschnittswerten werden am häufigsten verwendet:

- SMA (Simple MA) – Einfacher gleitender Durchschnitt. Zum Berechnen addiert man die Werte für frühere Perioden, einschließlich der aktuellen, und teilt sie durch die Anzahl der Kerzen. Um beispielsweise den 22 Tage SMA zu berechnen, addieren Sie die letzten 22 Tage einschließlich des aktuellen und dividieren durch 22. In einem einfachen gleitenden Durchschnitt sind alle Preise gleich gewichtet, auch die, die am weitesten entfernten sind.

- WMA (Weighted MA) ist ein gewichteter gleitender Durchschnitt. Viele Analysten glauben, dass neuere Preise einen größeren Einfluss auf den aktuellen Preis haben als ältere, weshalb WMA entstanden wurde. Um einen solchen Durchschnittspreis zu berechnen, werden sie durch ihre Nähe zum aktuellen Preis „gewichtet-“. Neue Daten erhalten mehr Gewicht, sodass der WMA näher am Kursdiagramm liegt und weniger geglättet ist als der SMA.

- EMA (Exponential MA) ist ein exponentieller gleitender Durchschnitt, einer der Sonderfälle von WMA. Bei der Berechnung des EMA werden die Preise nicht gewichtet, sondern altersabhängig mit bestimmten Koeffizienten multipliziert. Preise, die näher an der Gegenwart liegen, werden mit höheren Koeffizienten multipliziert. Damit liegt der EMA auch näher am Kurschart und ist auch weniger geglättet als der SMA.

Indikatorbeispiel

Betrachten wir ein Beispiel von einem gleitenden Durchschnitt für jeden der drei Typen auf einem 5-Minuten E-mini S&P 500 Futures Chart.

Wir haben dem Chart eine rote SMA Linie, eine schwarze WMA Linie und eine blaue EMA Linie hinzugefügt. Die Länge aller Indikatoren beträgt 11 Perioden.

Es gibt andere Arten von gleitenden Durchschnitten, die jedoch auf Handelsplattformen weniger häufig verwendet werden. Am häufigsten verwenden Händler und Analysten SMA. John Murphy zitiert eine Studie der Gruppe um Merrill Lynch, wonach der einfache gleitende Durchschnitt die Preisbewegungen in 10 der 13 untersuchten Märkte effektiver widerspiegelte, wobei der Leser bedenken sollte, dass diese Studie in den 1980er Jahren durchgeführt wurde.

Gleitende Durchschnitte können zu jedem Preis berechnet werden – Hoch, Tief, Eröffnung oder Schluss. Einige Händler glauben, dass es sinnvoller ist, nicht die Schlusskurse, sondern die Durchschnittskurse für den ausgewählten Zeitraum zu verwenden.

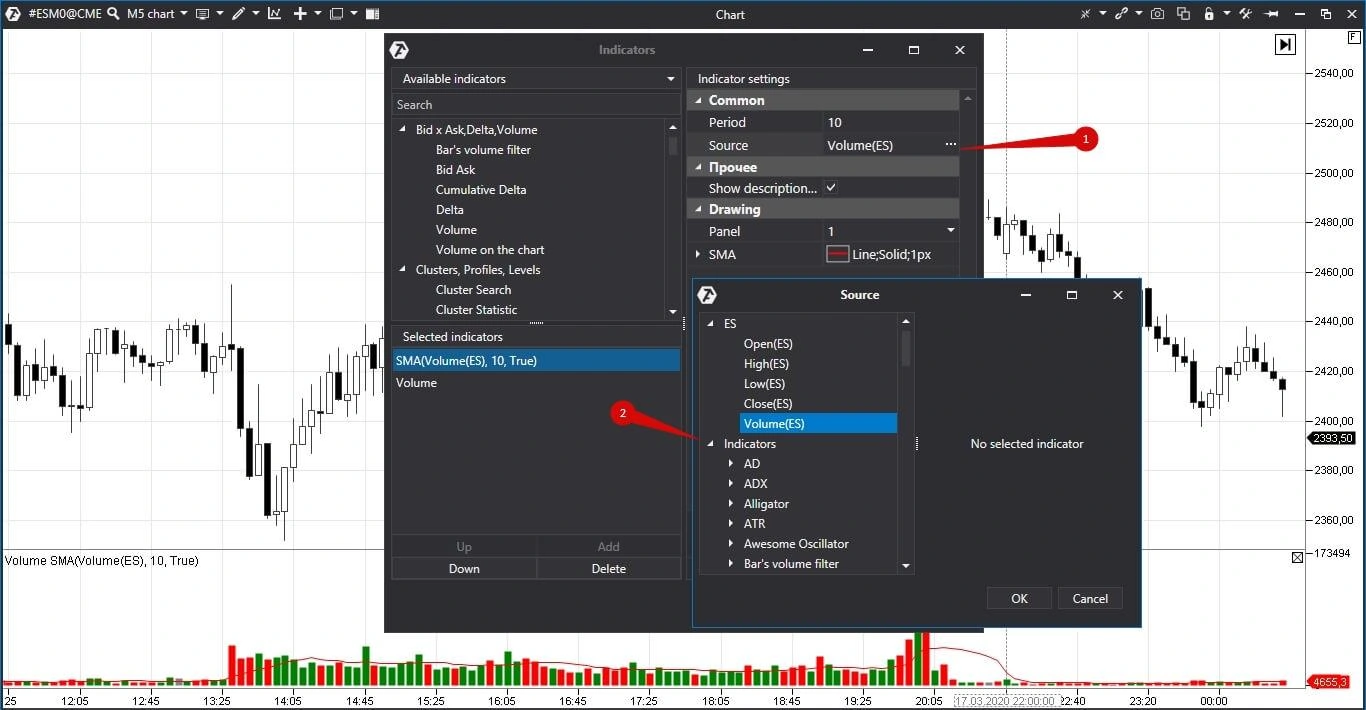

In ATAS kann ein gleitender Durchschnitt Chart auch mit Indikatoren gezeichnet werden, zum Beispiel nach Volumen oder ATR. Wählen Sie dazu den gewünschten Indikator als Datenquelle aus.

Sie können ATAS über das obere Menü oder durch Klicken mit der rechten Maustaste einen Indikator hinzufügen.

Der Moving Average Indikator ist der einfachste Trendindikator. Es kann verwendet werden, um den aktuellen Trend zu bestimmen und Anzeichen für eine mögliche Änderung zu finden.

- Liegt der Preis eines Vermögenswerts über dem gleitenden Durchschnitt, geht der Trend nach oben und die Käufer sind mit den Gewinnen zufrieden.

- Wenn die Vermögenspreise unter dem gleitenden Durchschnitt liegen, ist der Trend rückläufig und die Verkäufer sind zufrieden.

- Der Trend ändert sich, wenn sich der Kurschart mit dem Indikator schneidet.

So erstellt man einen gleitenden Durchschnitt

Bücher zur technischen Analyse schlagen vor, die folgenden MA Einstellungen für verschiedene Handelssituationen zu verwenden.

| Trend | Length of the Moving Average |

| Very short | 5-13 |

| Short | 14-25 |

| Medium-short | 26-49 |

| Medium | 50-100 |

| Long | 100-200 |

Gleitende Durchschnitte sind eng mit Zyklen verbunden. Der bekannteste Terminmarktzyklus zum Beispiel beträgt 22 Tage – ungefähr ein Kalendermonat. Der größere Zyklus ist doppelt so lang wie der 22-Tage Zyklus und der kleinere Zyklus ist zweimal kürzer. Hier erschienen die beliebten gleitenden Durchschnittsperioden – 22, 11, 5.

Für langfristige Trends verwenden Trader oft den gleitenden 39-Wochen oder 200-Tage Durchschnitt.

Im Allgemeinen schlagen Analysten vor, die folgende Formel zu verwenden, um den idealen gleitenden Durchschnitt zu berechnen – (Zykluslänge +1) / 2.

Der gleitende Durchschnitt wird verwendet, um die Unterstützungs- und Widerstandsniveaus entlang der Kurven zu bestimmen.

Beispiel des gleitenden Durchschnitts

Schauen wir uns ein Beispiel des Zeichnens von Linien auf einem 15-minütigen Nikkei Index Futures Chart an. Wir verwenden SMA mit einer Periode von 5. Aber für verschiedene Instrumente muss man die Länge des gleitenden Durchschnitts empirisch auswählen.

1 & 2 – dies sind lokale Tiefs und Hochs des Tages, zu dem Zeitpunkt.

Rote Niveaus markieren „innere“ Biegungen. Es gibt viele dieser Stufen, und nicht alle von ihnen sind möglicherweise von Bedeutung. Sehen wir uns an, wie der Preis mit den Niveaus interagiert, die der Kurven des gleitenden Durchschnitts entlang aufgetragen sind.

- Der Preis ist im Laufe des Tages nicht auf Level 1 zurückgekehrt.

- Level 2 funktionierte sowohl als Unterstützung als auch als Widerstand.

- Level 4 hielt den Preis während der gesamten Handelssitzung niedrig, aber am nächsten Tag wurde es zu einem Unterstützungslevel.

- Es gibt viele Niveaus in den Rechtecken 3 und 5, was für einiges Chaos sorgt. Um dies zu vermeiden, können Sie die Parameter des gleitenden Durchschnitts ändern. Aber auch auf den roten Niveaus verlangsamte sich der Preis, und hier konnte man arbeiten.

- Die beiden oberen Schwarzwerte zogen während der gesamten Handelssitzung Preise an, sie konnten verwendet werden, um Positionen zu eröffnen und Gewinne mitzunehmen.

Nachteile eines gleitenden Durchschnitts

- Je glatter und länger das gleitende Durchschnittschart ist, desto mehr hinkt es dem Kurschart hinterher.

- Und wenn man kurze Zeiträume verwendet, treten viele falsche Signale auf. Trader müssen einen Kompromiss zwischen Lag und False Positives finden.

Beispiele der Handelsstrategien, die den Moving Averages Indikator verwenden

Die erste und gebräuchlichste Option besteht darin, Trades am Schnittpunkt von Kurschart und Indikator zu eröffnen. Beispiel – Auf einem 5-Minuten Chart der Alibaba Group Aktie verwenden wir SMA mit einer Periode von 22.

Bei Punkt 1 schließt die Kerze nach dem Schnitt unter dem gleitenden Durchschnitt, was bedeutet, dass hier verkauft werden muss.

- Bei Punkt 2 schließt die Kerze nach dem Schnitt über dem gleitenden Durchschnitt, was bedeutet, dass hier gekauft werden muss. Wenn ein Trader ein kontinuierliches System verwendet, schließt er einen Trade und eröffnet sofort einen anderen.

- Bei Punkt 3 erscheint wieder ein Verkaufssignal und bei Punkt 4 – ein Kaufsignal.

Trotz der Tatsache, dass wir einen ziemlich langen SMA verwendet haben, gibt es falsche Signale.

Die zweite Möglichkeit besteht darin, Trades am Schnittpunkt der kurzen und langen gleitenden Durchschnitte zu eröffnen. In diesem Fall wird der Trend durch den längeren Durchschnitt bestimmt und der Zeitpunkt der Transaktionseingabe wird mit Hilfe des kurzen ausgewählt. Ein Beispiel ist der 5-Minuten Chart der Aktie der Alibaba Group. Es gibt zwei einfache gleitende Durchschnitte auf dem Chart: die rote Linie ist der MA mit einer Periode von 5, die blaue Linie ist der MA mit einer Periode von 10.

Die Einstiegspunkte sind fast die gleichen wie die Einstiegspunkte aus dem vorherigen Beispiel. Und auch hier gibt es falsche Signale. Die Überschneidungen zweier gleitender Durchschnitte werden manchmal als „tote und goldene Kreuze“ bezeichnet.

Zu einem solchen Handelssystem können zusätzliche Filter hinzugefügt werden – zum Beispiel, um Trades nur dann zu eröffnen, wenn der Preis nach der Kreuzung über oder unter beiden Durchschnitten schließt. In diesem Fall werden keine Positionen zwischen den beiden Indikatoren eröffnet.

Die dritte Möglichkeit besteht darin, Trades zu eröffnen, wenn sich mehr als zwei Indikatoren kreuzen. Der Fantasie der Trader sind keine Grenzen gesetzt, man kann mit einer unbegrenzten Anzahl von Indikatoren arbeiten.

Zusammenfassung

Gleitende Durchschnitte sind ein sehr bekannter Indikator. Wenn jedoch ein bestimmtes Tool von vielen Händlern verwendet wird, sinken der Wettbewerbsvorteil und der potenzielle Gewinn. Darüber hinaus funktioniert der gleitende Durchschnitt in Flat nicht gut.

Lohnt es sich, den MA Indikator in Trades zu verwenden und wie – jeder sollte die Verantwortung für diese Entscheidung selbst übernehmen. Wir geben nur ein paar Screenshots von Teststrategien des Handels mit gleitenden Durchschnitten.

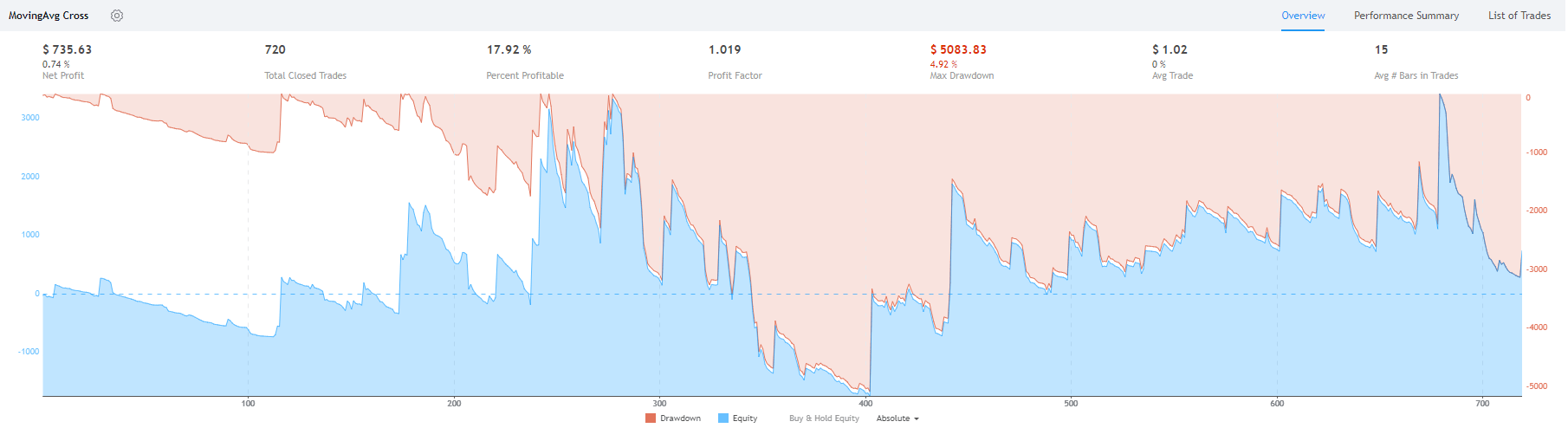

Dies ist das Ergebnis des Testens der Handelsstrategie nach den folgenden Regeln:

- kaufen, wenn der Preis höher als der SMA schließt (50)

- verkaufen, wenn der Schlusskurs niedriger ist als der SMA (50)

- die Strategie ist kontinuierlich, d. h. wir sind immer in Position – entweder verkaufen oder kaufen.

Das Bild zeigt die Dynamik des Kapitals bei Anwendung dieser Strategie auf dem BTCUSD Markt, stündlicher Timeframe. Wie Sie sehen, wurden mehr als 700 Trades ausgeführt und der Gewinnfaktor lag bei etwa 1. Das heißt, theoretisch liegt die Wahrscheinlichkeit bei fast 50%. In der Praxis würde es aufgrund von Provisionen und Slippage zu einem Verlust kommen.

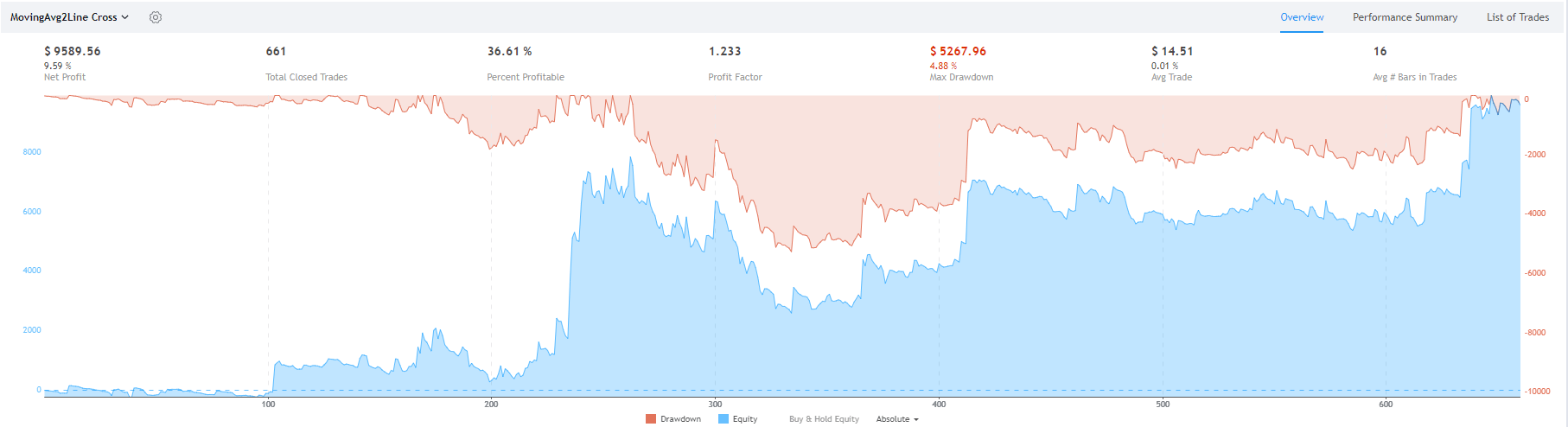

Und dies ist das Ergebnis des Testens einer anderen Handelsstrategie nach den folgenden Regeln:

- kaufen, wenn SMA (9) höher schließt als SMA (18)

- verkaufen, wenn SMA (9) niedriger schließt als SMA (50)

- die Strategie ist kontinuierlich, d. h. wir sind immer in Position – entweder verkaufen oder kaufen.

Der gleiche BTCUSD Markt, der gleiche 1H Timeframe. Das Ergebnis ist bereits besser, da der Gewinnfaktor auf 1,2 angewachsen ist.

Es ist jedoch keine Tatsache, dass die Vorteile dieser Strategie durch Provisionen und Slippage auf dem realen Markt ausgeglichen werden.

Wir empfehlen daher, den gleitenden Durchschnitt mit einer Berechnung zu verwenden. Ergänzen Sie Ihr Handelssystem mit modernerer Clusteranalyse, Tape Reading und einzigartigen Indikatoren. Dies wird dazu beitragen, die Marktsituation besser zu analysieren, die Anzahl falscher Signale zu reduzieren und die Gewinnerwartung zu erhöhen.

Die Informationen in diesem Artikel sind nicht als Aufforderung zur Investition oder zum Kauf/Verkauf von Vermögenswerten an der Börse zu verstehen. Alle Situationen, die in diesem Artikel besprochen werden, dienen ausschließlich dem Zweck, sich mit der Funktionalität und den Vorteilen von ATAS vertraut zu machen.