Il existe de très nombreux types de trading : trading haute fréquence, scalping, day trading, swing trading, trading moyen terme et investissement long terme. Lequel choisir ? La réponse deviendra claire après que nous verrons à quoi ressemble chacun des types de trading.

A lire dans cet article :

– Types de trading.

– Differences.

– Avantages & désavantages..

– Plus une blague sur les investissements.

Quel style de trading choisir ?

Le marché est aussi diversifié que la vie elle-même. Le plus important est de bien s’installer.

Si vous voulez gagner de l’argent en négociant en bourse, il est nécessaire que votre style de trading corresponde à votre caractère personnel, vos circonstances et vos expériences. Si un trader est enclin à utiliser un style de trading, les résultats de son activité dans un autre style seraient nettement pires, jusqu’aux plus négatifs.

C’est comme faire le travail que vous n’aimez pas. C’est pourquoi il est très important pour un trader débutant de connaître son créneau sur le marché et d’agir dans « son style ». Ensuite, la synergie commence à fonctionner et l’efficacité commerciale augmentera.

Types de trading

Le trading dans le monde global des marchés financiers est divisé en types sur la base de la période pendant laquelle une position (trading) est détenue. Ainsi, il est divisé en 6 types (styles) généralement acceptés :

Analysons en détail chacun des types (styles) de trading et énumérons les avantages et les inconvénients. Mais avant de le faire, nous allons faire une petite déclaration.

Étant donné que les frontières entre les types de trading sont floues et qu’un style se transforme en douceur dans un autre, les avantages et les inconvénients d’un type sont liés, dans une certaine mesure, aux types voisins. S’il vous plaît, tenez-en compte et ne critiquez pas trop notre liste d’avantages et d’inconvénients.

Trading à haute fréquence

Qu’est-ce que le trading haute fréquence (HFT) ? Il s’agit d’un type de trading lorsque les positions sont ouvertes et fermées extrêmement rapidement.

HF Trading est le business des robots puisqu’un temps moyen de détention d’une position est d’environ 100 millisecondes (0,1 seconde). Nous avons écrit sur ce type de trading dans les articles suivants :

- Influence du HFT sur le trading (étude officielle de la Banque centrale de la Fédération de Russie);

- Spoofing sur l’échange;

- Influence du trading algorithmique sur les futures.

C’est pourquoi, si vous souhaitez travailler dans ce style de trading, vous devez développer un robot et essayer de le localiser le plus près possible de la bourse.

Avantages:

- Après avoir créé un robot idéal, vous obtenez un mécanisme universel pour gagner de l’argent. En plus d’un encaissement stable, vous disposez de beaucoup de temps libre. C’est une histoire de conte de fées, mais rappelez-vous qu’un conte de fées dans la vraie vie est une chose extrêmement rare.

Désavantages:

- complexité de la programmation du robot ;

- nuances dans les tests et l’optimisation ;

- Un robot HFT a besoin de conditions spéciales – un accès extrêmement rapide et transparent à l’échange et une alimentation en énergie stable. Les retards en millisecondes pourraient devenir fatals ;

- Les transactions fréquentes entraînent de grosses commissions. C’est pourquoi tous les marchés ne sont pas bons pour le HFT. Vous devez sélectionner uniquement des outils avec des dépenses minimales. Et, de préférence, les conditions dans lesquelles les teneurs de marché négocient ;

- Il arrive souvent qu’un robot HFT perde son efficacité après un certain temps depuis que la situation du marché et les règles du jeu ont changé.

Scalping

Ce type de trading convient déjà aux êtres humains. Les échanges de scalping durent plusieurs secondes et, parfois, plusieurs minutes.

Les scalpeurs (traders qui font du scalpage) adhèrent au principe «grain par grain et la poule se remplit le ventre».

Il est très peu probable que les scalpers soient satisfaits du fait qu’ils passent des jours à vendre des pièces détachées automobiles ou à taper des textes dans un petit bureau. Les scalpers enracinés préfèrent se battre en douceur avec le marché et les autres professionnels au jour le jour.

Leur stratégie réside dans un grand nombre de petits métiers. En conséquence, une journée devrait être clôturée avec un résultat positif. Les scalpers captent de petites impulsions causées par différents facteurs. Si vous aimez les sensations de situation extrême, alors le scalping vous convient. Les splashs d’adrénaline provenant du trading rapide sont un facteur important dans votre décision de gagner votre vie en scalpant.

En règle générale, l’espace de travail d’un scalper (un exemple réel est dans l’image ci-dessous) est habité par les modules Smart Tape, différentes variantes du Smart DOM et des graphiques en cluster avec des délais de 1 seconde à 3-5 minutes .

Le scalping est intéressant pour les traders débutants car une exécution fréquente des trades permet de :

- Acquérir rapidement de l’expérience;

- Étudier de manière intensive les mécanismes du marché et les schémas graphiques ;

- Former la psychologie du trader.

Avantages:

- vous n’avez pas besoin d’avoir un gros dépôt de départ – 100-200 USD suffisent pour 1 scalping de contrat sur la bourse de Moscou;

- une circulation multiple du fonds de roulement offre un potentiel d’augmentation du dépôt ;

- un développement relativement simple d’un plan de trading, puisque les formations de scalping ne sont pas considérées comme complexes ;

- il existe de nombreux signaux de trading au cours d’une journée, même sur un marché ;

- Il n’y a pas de risque de trade au jour le jour.

Désavantages:

- un style de trading épuisant. Il n’est pas facile de s’asseoir devant l’ordinateur et de se concentrer sur le cours des métiers afin de saisir un moment réussi pour entrer dans un métier. Aussi, chaque métier nécessite une attention pour le surveiller. C’est pourquoi les scalpers négocient pendant une période sélectionnée, par exemple 1 à 2 heures après l’ouverture d’une session ;

- en vous concentrant sur de courtes périodes, vous risquez de manquer l’influence de périodes plus longues ;

- dépenses élevées causées par des échanges fréquents. Le bénéfice commercial est souvent comparable aux commissions versées. C’est pourquoi le pourcentage de transactions réussies devrait être important dans les stratégies de scalping ;

- exigences élevées en matière de matériel et de vitesse de connexion ;

- il devient plus difficile de travailler avec le scalping en vieillissant.

Nous vous recommandons de lire les documents suivants si vous souhaitez en savoir plus sur les techniques pratiques de scalping :

Day trading ou trading intraday

Le day trading (intraday trading) envisage, comme son nom l’indique, l’exécution de dizaines de transactions pendant une journée sur la base de l’analyse technique et de systèmes graphiques complexes. Les traders de ce type de trading sont appelés intraday ou simplement day traders.

L’objectif d’un trader intrajournalier est de gagner sa vie en négociant des actions et des contrats à terme, en recevant un petit profit de plusieurs transactions et en limitant strictement les pertes dues à des décisions malheureuses.

La plus grande attraction du day trading est un potentiel de profit impressionnant. Cependant, tous les traders ne sont pas capables de réaliser ce potentiel. Un day trader doit posséder des qualités telles que la détermination, la discipline et la ferveur. Ils sont indispensables pour réussir un tour de montagnes russes pendant la journée.

La Securities and Exchange Commission (SEC) des États-Unis note qu’en règle générale, les day traders supportent des pertes financières au cours des premiers mois de négociation et que nombre d’entre eux n’acquièrent jamais le statut de traders à but lucratif.

Et bien que la SEC, les cours de trading et le bon sens préviennent que les day traders ne devraient mettre en danger que l’argent qu’ils peuvent se permettre de perdre, la réalité est telle qu’ils subissent d’énormes pertes en utilisant les fonds empruntés ou au moyen d’opérations sur marge ou en raison d’ emprunter » au budget familial ou à d’autres sources. Ces pertes peuvent non seulement détruire la carrière de day trading, mais également entraîner des problèmes personnels.

Avantages du trading intrajournalier:

- Un day trader travaille seul la journée indépendamment des caprices de ses patrons. Il peut avoir un horaire de travail flexible, se reposer au besoin et travailler à son rythme, contrairement à un travailleur embauché.

- La disponibilité d’un certain diplôme dans une certaine université n’est obligatoire que pour un entretien d’embauche pour de nombreux postes dans le domaine de la finance. Le day trading, au contraire, ne nécessite pas d’études supérieures coûteuses. Vous pouvez trouver de nombreux supports pédagogiques gratuits sur Internet, cependant, de qualité douteuse. Nous vous recommandons nos vidéos et articles, qui sont vraiment orientés vers la croissance d’une réelle connaissance du marché.

- Toutes les positions doivent être fermées d’ici la fin de la journée et aucune position ne doit être laissée pendant la nuit s’il s’agit de transactions intra journalières. Un trader peut avoir un bon sommeil la nuit car il n’y a aucun risque.

- Vous pouvez acquérir de l’expérience au cours d’une courte période de négociation intrajournalière. Les traders intrajournaliers exécutent généralement 10 transactions par jour. C’est moins que les scalpers, mais, en fait, un trader acquiert chaque jour des connaissances et développe sa maîtrise.

Bien que ce type de négociation soit le plus attrayant, la majorité des personnes qui négocient des instruments de change sur une base intrajournalière ne peuvent pas gagner d’argent. En règle générale, une formation et une discipline insuffisantes entraînent leur échec.

Néanmoins, cela pourrait devenir une entreprise rentable pour ceux qui sont prêts à faire leurs devoirs, à développer leur propre plan de trading et à s’y tenir strictement.

Désavantages:

- Occupation à temps plein. Afin d’essayer de devenir un trader intraday, vous devez vous retirer de votre travail de jour et oublier votre salaire mensuel régulier. A partir de ce moment, un day trader devient totalement dépendant de sa propre maîtrise et de ses efforts pour réaliser un profit, payer ses factures et avoir une vie décente. Faire du trading sous la pression de la responsabilité n’est pas un facteur favorable.

- Les day traders doivent rivaliser avec les robots, les hedge funds et de nombreux professionnels du marché qui dépensent des millions pour bénéficier d’avantages commerciaux. Un trader intraday a souvent le seul choix dans un tel environnement – d’augmenter sa compétitivité au moyen d’un logiciel avancé d’analyse et de trading.

- A l’instar du scalping, le day trading est stressant du fait de la nécessité de surveiller plusieurs écrans à la recherche d’opportunités puis d’agir rapidement pour les exploiter. Cela doit être fait jour après jour et le besoin d’un tel degré de concentration et d’efforts peut souvent entraîner un épuisement professionnel.

- Forte dépendance aux commissions. Par exemple, un trader intraday actif avec un dépôt de 20 000 USD qui travaille avec des contrats S&P e-mini peut très bien accumuler une commission totale d’un montant de 5 000 à 10 000 USD d’ici la fin de l’année.

- En règle générale, une formation et une discipline insuffisantes pourraient entraîner des pertes. Le day trading pourrait être impitoyable. Néanmoins, le day trading pourrait être une entreprise rentable pour ceux qui sont prêts à développer à la fois eux-mêmes et un plan de trading et à s’y tenir strictement.

Swing Trading

Le swing trading est basé sur l’analyse des fluctuations des actions, des matières premières et des devises, qui durent plusieurs jours. Une transaction d’un swing trader peut prendre jusqu’à plusieurs mois. Contrairement à un trader intra journalier, un swing trader consacrerait difficilement tout son temps de travail au trading.

Quiconque a des idées et des capitaux d’investissement peut essayer le swing trading. En raison d’un délai plus long (1 heure, 4 heures, 1 jour, etc.), un swing trader n’a pas à rester devant l’écran de l’ordinateur toute la journée. Il peut même se concentrer complètement sur un autre type d’activité.

Avantages:

- Garder une position ouverte pendant plusieurs jours ou semaines pourrait entraîner un profit plus élevé que de négocier le même titre plusieurs fois par jour.

- Comme le swing trading est rarement une occupation à temps plein, une probabilité de sur-fatigue due à un stress est beaucoup plus faible. Il y a du temps disponible pour faire autre chose et garder les nerfs et l’énergie dans un état sain.

- Le swing trading peut être effectué à l’aide d’un ordinateur ordinaire ou d’un smartphone avec le terminal du courtier installé. Il n’y a pas d’exigences élevées en matière de vitesse de connexion et de solutions technologiques avancées.

- Les traders swing ont généralement un emploi permanent ou une autre source de revenus, grâce auquel ils peuvent compenser ou réduire les pertes commerciales.

Désavantages:

- Comme tout autre style de trading, le swing trading peut entraîner des pertes importantes. Étant donné que les traders swing gardent leurs positions plus longtemps que les traders intra journaliers, ils prennent également des risques pour subir des pertes plus importantes. En particulier, le risque de pertes augmente en raison de la détention de la position de nuit.

- Les swing traders entrent rarement à de meilleurs prix. Ils consultent le graphique 1 à 2 fois par jour et sont satisfaits de ce que propose le marché au moment de l’ouverture de la position.

- Une période plus longue d’attente d’un signal pour entrer dans une position. Si les scalpers reçoivent des signaux avec la fréquence de miaulement d’un chat agaçant, les swingers peuvent attendre une configuration jour après jour.

Trading à moyen terme

Les traders à moyen terme détiennent des positions de plusieurs mois à plusieurs années (cependant, il n’y a pas de délais stricts ici ; certaines sources Internet indiquent que le trading à moyen terme détient des positions pendant plusieurs jours).

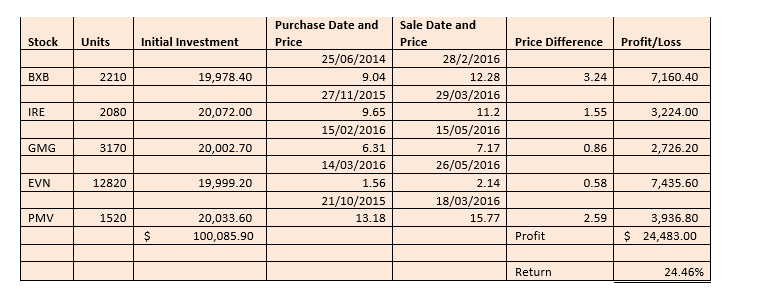

Vous trouverez ci-dessous un exemple de portefeuille réussi à moyen terme.

Un investisseur a acheté des actions à moyen terme (la période de détention est d’environ 1,5 an) et a reçu un « spin-off » d’un montant de 24,46 %.

Le trading à moyen terme est le plus caractéristique des actions, car des outils dynamiques tels que les devises et le pétrole pourraient être très volatils à moyen terme.

Avantages du trading à moyen terme :

- Il préserve les émotions liées au trading. Il garde toujours votre point de vue clair et aide à regarder les perspectives de croissance de l’entreprise et la résilience de son modèle économique sous différents points de vue.

- Les terminaux de haute technologie ne sont pas nécessaires. Un exemple de trader à moyen terme réussi est décrit dans la littérature classique. Il a acheté des actions par téléphone en utilisant les informations d’un journal qui sont arrivées avec plusieurs jours de retard.

- Les commissions n’exercent pas un impact décisif sur le résultat final.

- Un trader a beaucoup de temps libre.

- Il existe de larges possibilités pour la sélection du marché. Alors que les investisseurs à long terme préfèrent les sociétés stables du top 100, les investisseurs à moyen terme peuvent avoir des actions inconnues mais prospectives dans leur portefeuille.

Désavantages:

- Un trader doit avoir des connaissances et des compétences pour effectuer une analyse fondamentale.

- Un trader doit évaluer un grand nombre d’actions, de secteurs et d’industries afin de sélectionner les meilleurs pour l’achat.

- Tenir une position pendant plusieurs mois ne convient pas aux traders qui agissent avec énergie.

Investir à long terme

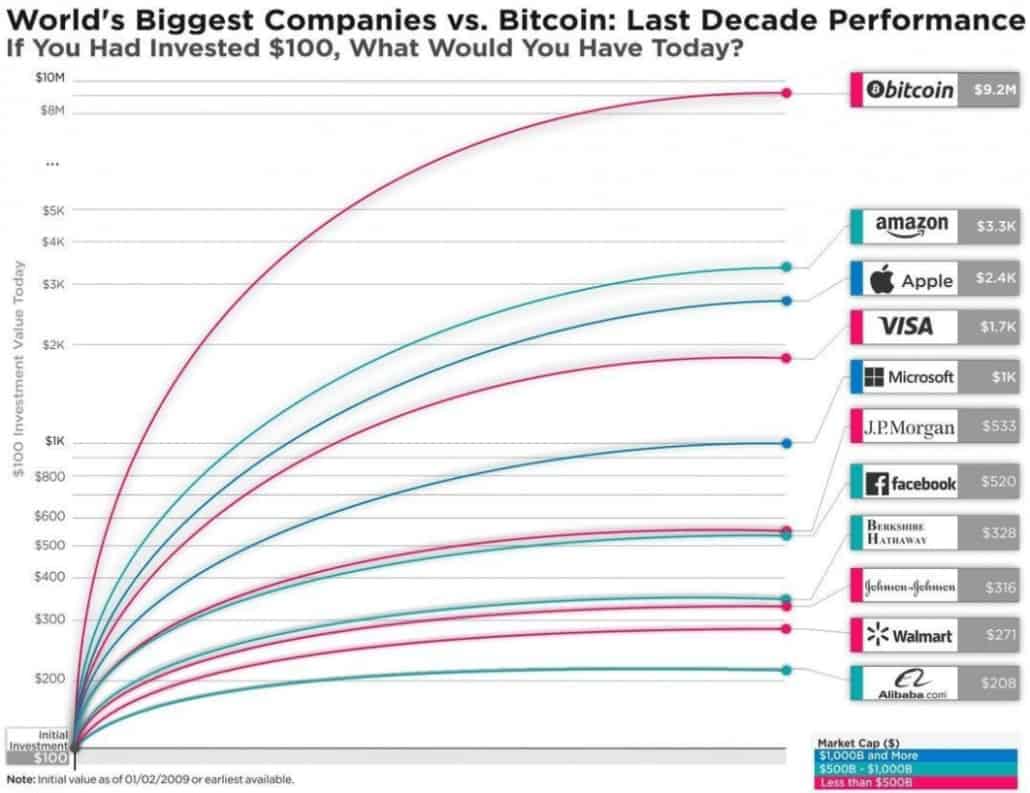

Lorsqu’on parle d’investissement à long terme, on entend avant tout la bourse et l’achat d’actions de l’entreprise. Cependant, l’image ci-dessous montre que l’investissement le plus réussi (où la période de détention est des 10 dernières années) est le bitcoin (comment gagner de l’argent avec les crypto-monnaies).

La principale crypto-monnaie a dépassé toutes les principales actions de plusieurs ordres de grandeur.

« Acheter et conserver » correspond le mieux à la logique d’un investisseur à long terme. Il y a une blague amusante à ce sujet :

Une fille vient voir son père, un riche investisseur, et lui demande de lui donner de l’argent :

- Papa, donne-moi 100 dollars. Je veux aller avec mes amis au magasin puis en boîte de nuit.

- Désolé, ma chérie. Tout mon argent est en actions.

- Et quand vendras-tu les actions ?

- Jamais.

Avantages de l’investissement à long terme :

- Moins de détresse : il n’est pas nécessaire de surveiller la bourse en permanence.

- Gain de temps : vous pouvez consacrer le temps, économisé par la surveillance constante du marché, à d’autres types d’activités fructueuses – celles qui sont liées à la bourse et celles qui en sont éloignées.

- Moins d’efforts : vous n’avez pas besoin d’étudier diverses stratégies ou plateformes de trading, car vous ne serez pas un trader intrajournalier actif.

- Si vous ne tenez pas compte des spécificités d’un pays en particulier, mais regardez la situation en général, le trading à long terme permet d’économiser sur les impôts. Il se pourrait que la croissance du capital à long terme soit imposée à hauteur de 5 à 15 %, tandis que les traders à court terme peuvent payer environ 20 à 30 % d’impôts.

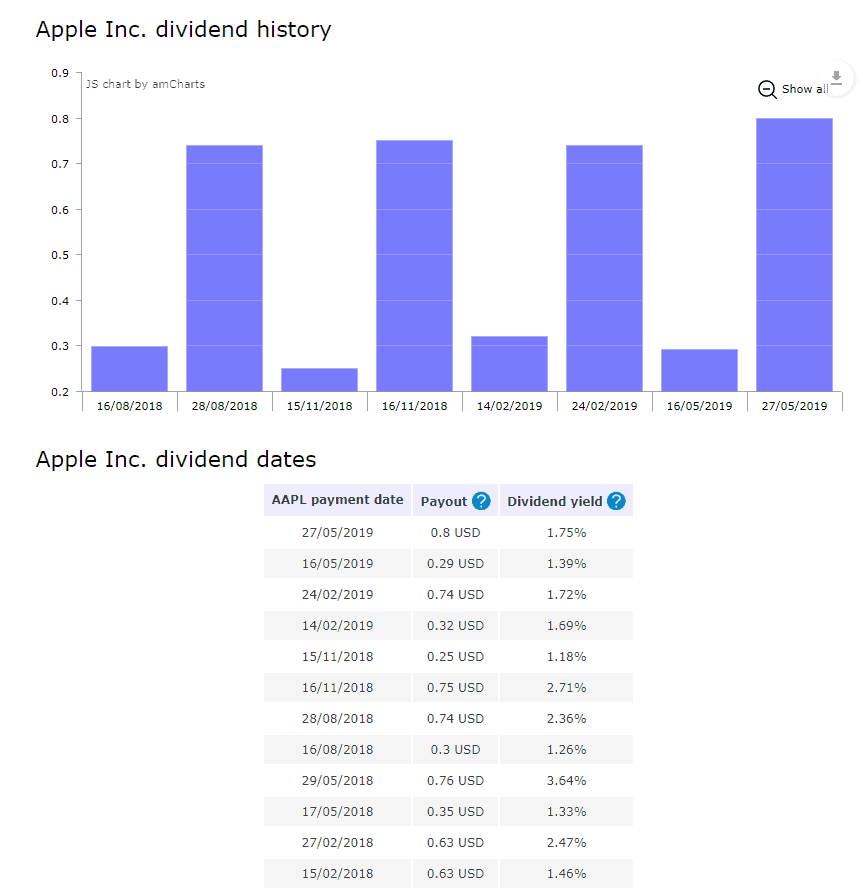

- Recevoir des dividendes. Votre capital augmente non seulement en raison de l’augmentation de la valeur de l’action, mais également en raison des dividendes versés par la société aux actionnaires.

Inconvénients du trading à long terme :

- Investissements : le trading à long terme, comme son nom l’indique, vous oblige à disposer d’un capital libre. Et il devrait être gratuit pendant de nombreuses années à venir. Vous devez être prêt à faire face à une situation où une partie de votre capital est bloquée dans une action et vous ne pourrez pas l’utiliser pour réaliser des bénéfices sur des spéculations à court terme.

- Connaissance approfondie. Le trading à long terme nécessite une compréhension avancée des actifs dans lesquels vous investissez. Vous ne pouvez pas simplement prendre des décisions sur la base de certaines nouvelles, conseils ou rumeurs. Il ne suffit pas non plus de se fier uniquement aux graphiques ou aux signaux d’indicateurs pour acheter ou vendre. Vous devez être un spécialiste de l’analyse fondamentale d’une entreprise individuelle et de l’économie mondiale.

- Le trading à long terme demande de la patience. L’incapacité de rester calme créerait des problèmes pour un investisseur dans une perspective à long terme.

- Restrictions d’âge. Vous devriez avoir un certain horizon de vie afin d’utiliser un profit de l’investissement. Si vous avez 60 ans, il est plutôt tard pour commencer votre carrière d’investisseur pour des raisons évidentes.

Résumé

HFT, scalping, trading intra journalier, swing trading, trading à moyen terme et investissement à long terme – tous ces types ont leurs avantages et leurs inconvénients. Aucun de ces styles n’est meilleur qu’un autre. De plus, les marchés mondiaux deviennent plus compétitifs.

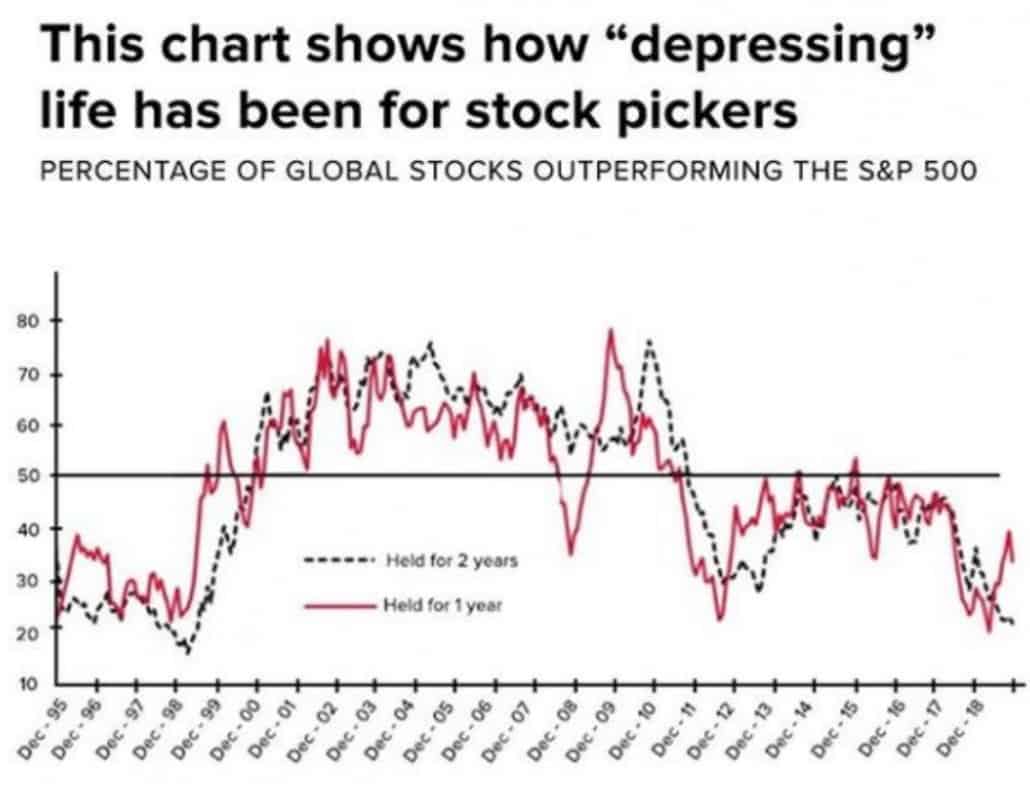

Par exemple, l’image suivante montre à quel point il devient plus complexe de sélectionner des actions pour votre portefeuille :

Cette image montre que de moins en moins d’actions sont plus performantes que l’indice boursier général. Cela signifie qu’il devient plus difficile de sélectionner un investissement correct.

La situation sur les autres marchés est similaire. Les débutants poussent, la concurrence s’intensifie, les robots prennent des niches et il devient de plus en plus difficile de faire du profit.

Que faire?

- Les traders doivent choisir l’approche qui correspond le mieux à leurs compétences, leurs préférences et leur style de vie. Cependant, cela ne signifie pas qu’il est impossible de combiner les approches. Par exemple, Richard Wyckoff, une grande autorité des marchés boursiers, a écrit dans un de ses livres qu’il « spécule pour le plaisir d’investir ». En d’autres termes, il gagnait de l’argent sur des opérations à court terme afin d’investir dans des projets à long terme.

- Les traders doivent veiller à acquérir l’avantage commercial.

Quel que soit le type de trading que vous sélectionnez, OrderFlowTrading souhaite que vous réussissiez. Testez notre plateforme de trading et d’analyse ATAS pour obtenir votre avantage personnel sur les marchés financiers.

Les informations contenues dans cet article ne peuvent pas être perçues comme un appel à investir ou à acheter / vendre un actif en bourse. Toutes les situations, discutées dans l’article, sont fournies dans le but de se familiariser avec les fonctionnalités et les avantages de la plate-forme ATAS.