Можешь ли ты предсказать погоду на неделю вперед по облакам, давлению и влажности воздуха? Или можешь уверенно говорить лишь о том, что в следующие 5 минут не пойдет дождь, потому что небо чистое? То же самое с движением биржевых цен — гораздо проще увидеть, что происходит прямо сейчас, нежели пытаться предсказать поведение рынка через неделю.

В этой статье — простыми словами:

- Что такое поток ордеров?

- Для чего трейдеры используют поток ордеров?

- Почему двигаются и останавливаются цены?

- Компоненты потока ордеров?

- Какие ценовые движения лучше видны на потоке ордеров, чем на свечном графике?

- Примеры в футпринте

- Примеры с дельтой и кумулятивной дельтой

- Примеры в Smart DOM, Smart Tape, Spread Tape

- Примеры с профилем рынка

Что такое поток ордеров?

В рамках данной статьи под потоком ордеров мы понимаем условный «комплекс», который включает:

Для чего трейдеры используют поток ордеров?

- Определение локального тренда для выбора направления сделок.

- Определение импульса. Ты можешь также встретить другое название — momentum.

- Определение разворотов по характерным признакам (поглощение, вход в сделку противоположной агрессивной стороны).

- Подтверждение точки входа в сделку. Выбор такой точки входа, в которой цена сразу же будет двигаться в нашу пользу.

- Поиск второго шанса для входа в сделку, если мы упустили первоначальный импульс. Рынок двигается ступенчато, откатывается, тестирует пробитые уровни и, как правило, дает повторный шанс войти в сделку. Такие “вторые попытки” не очевидны на свечных графиках.

- Чистый скальпинг или мгновенная прибыль в 1-2 тика.

- Отказ от неподтвержденных сетапов и сделок c высоким риском. Поток ордеров позволяет “не ловить падающие ножи”, а следовать вместе с рынком.

Почему двигаются и останавливаются цены?

Чем отличается срочный рынок от фондового или валютного рынков?

Срочный рынок — это игра с нулевой суммой, то есть для каждого заключенного контракта обязательно есть покупатель и продавец. Количество заключенных (открытых) контрактов не ограничено, и оно не зависит от объема, так как большинство фьючерсных контрактов не подразумевают физическую поставку базового актива (что такое фьючерс).

Частая ошибка трейдеров — полагать будто на рынке больше продавцов или покупателей. Как мы уже объяснили, для фьючерсных рынков это не имеет никакого смысла.

На самом деле одна из сторон более агрессивна и нетерпелива, чем другая.

С точки зрения потока ордеров более правильный вопрос, не почему двигаются цены, а что останавливает цены. Если ты покупатель, то ликвидность — это способность продавцов торговать с тобой. Рыночные ордера — это потребители ликвидности.

Лимитные ордера (биды и аски) — это поставщики ликвидности. Лимитные ордера создают преграды на пути рыночных ордеров.

На бытовом уровне лимитные ордера можно сравнить с полом и потолком в квартире. Для того, чтобы разрушить пол или потолок в вашем доме, нужны усилия, при этом иногда даже очень большие усилия не могут их разрушить.

Аналогично на рынке — чтобы пройти сквозь лимитные ордера, рыночные ордера должны их “съесть”. Рыночных ордеров должно быть больше, чем лимитных ордеров на текущем уровне спроса или предложения. Только после этого цена двинется дальше вверх или вниз.

Слишком сложно? Обратимся к примеру.

Покажем Smart DOM на фьючерсе на курс евро-доллар США EDU9.

- Черный прямоугольник слева — это лимитные ордера на покупку. Выше 1,1281 нет лимитных ордеров на покупку или ликвидности покупателей. Движение рыночных ордеров на продажу мы показали красной стрелкой.

- Цифрой 3 мы выделили уровень, на котором собрались 2286 лимитных ордеров на покупку. Если цена подойдет к ним, а ордера не исчезнут, то это и будет “пол”, который на какое-то время остановит рыночные ордера на продажу.

- Черный прямоугольник справа — это лимитные ордера на продажу. Ниже 1,1282 нет лимитных ордеров на продажу или ликвидности продавцов. Движение рыночных ордеров на покупку мы показали зеленой стрелкой.

- Цифрой 4 мы выделили уровень, на котором собралось много лимитных ордеров на продажу. Если цена подойдет к ним, а ордера не исчезнут, то это и будет “потолок”, который на какое-то время остановит рыночные ордера на покупку.

А теперь вернемся в квартиру и представим, что твой сосед проделал дырку в полу и провалился. Сможет ли он вернуться в свою квартиру? Конечно сможет, пока кто-нибудь не починит пол. Однако когда дыра будет заделана.ю вернуться к себе домой именно в этом месте у твоего соседа уже не получится.

То же самое происходит с ценами. Когда цены резко взлетают вверх и “съедают” лимитные ордера на продажу, сзади них на какое-то время нет лимитных ордеров. Это вакуум, сквозь который легко вернуться. Чтобы заполнить этот вакуум, нужно время — к счастью, гораздо меньшее, чем на починку пола в квартире. Поэтому отскоки сразу же после резких ценовых движений — это не контртренды, а отсутствие ликвидности или вакуум, который не заполняется.

Производные потока ордеров

Все производные потока ордеров — это отображение одинаково актуальной биржевой информации, но в разных вариантах и под разными углами обзора:

- ордера — лимитные и рыночные;

- профиль объема;

- дельта, кумулятивная дельта;

- ленты — Smart Tape, Spread Tape;

- футпринт;

- стакан Smart DOM.

Какие ценовые движения лучше видны на потоке ордеров, чем на свечном графике?

- Поглощение — новые рыночные ордера все время появляются, но цена не двигается. Это лимитные ордера поглощают рыночные. Чтобы пробить уровень, рыночные ордера должны “съесть” лимитные. Но когда лимитных ордеров очень много, рыночные ордера “захлебываются”.

- Исчезновение покупателей/продавцов — существенное уменьшение рыночных ордеров на каком-то уровне цены.

- Агрессивный вход противоположной стороны — существенное увеличение противоположных локальному движению рыночных ордеров на каком-то уровне цены.

- Диапазоны — уровни цены, которые привлекали к себе бОльшее количество трейдеров. Или наоборот — уровни цены, на которых никто не хотел торговать.

- Откаты — коррекционные движения в противоположную текущему тренду сторону.

Ниже мы покажем на примерах, как именно выглядят эти движения на разных инструментах объемного анализа.

Примеры на футпринте

Футпринт — уникальный инструмент, который отлично читается в режиме реального времени. Он показывает поток ордеров не только цифрами, но и цветом. В ATAS более 25 видов футпринта, каждый найдет именно то, что ему удобнее всего.

Мы приведем пример на range-графике (4) фьючерса E-mini S&P 500 ESU9. Такие графики не привязаны ко времени, и они хорошо фильтруют рыночный шум.

- Точкой 1 мы выделили поглощение. Объем по бидам и аскам в выделенных ячейках существенно выше, чем во всех предыдущих барах, но цена практически не двигается.

- Обрати внимание на дельту, которую мы выделили цифрой 2. Дельта с хвостом рассказывает историю о том, что покупатели очень хотели двигать цену дальше, но им помешали продавцы. Сначала лимитные ордера на продажу не давали цене расти, а потом появились агрессивные рыночные ордера на продажу и придавили цену. Продавцы были агрессивны не долго, скорее всего серьезные игроки хотели получить подтверждение, что рост цены прекращен, и больше нет желающих покупать.

- Цифрой 3 мы отметили бар, где на самом верху всего 22 рыночных ордера на покупку — сравните с количеством во время роста цены — 614, 932, 786. Такое незначительное количество подтверждает, что покупатели “выдохлись”. Одновременно с этим мы видим дивергенцию дельты, мы выделили ее на графике красной стрелкой. Цена достигает нового пика, а дельта — нет, потому что покупать никто не хочет.

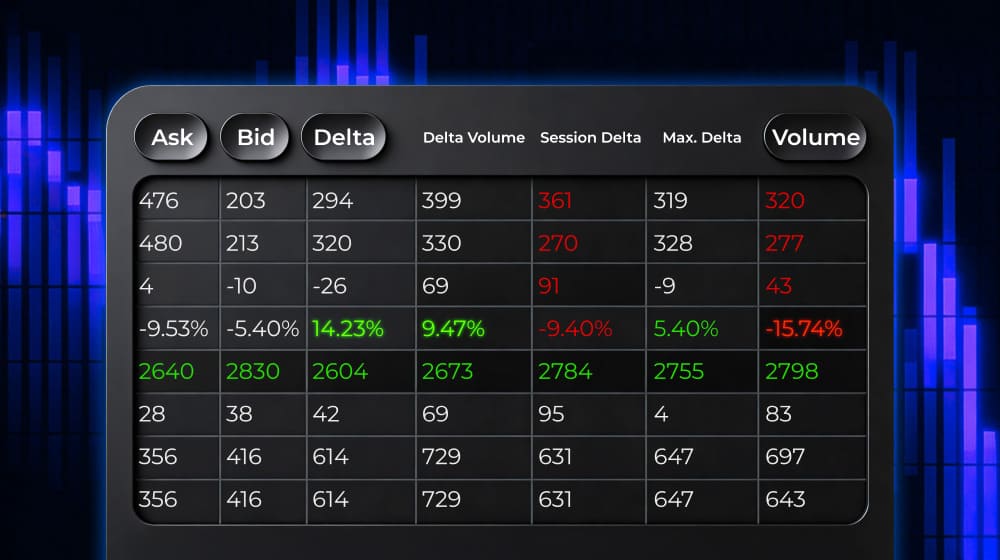

Примеры с дельтой и кумулятивной дельтой

Внимательнее посмотрим на дельту и разберем еще один пример на том же range-графике (4) фьючерса E-mini S&P 500 ESU9.

Здесь нет явного поглощения, но отлично работает дивергенция дельты, мы снова показали ее красной стрелкой.

- Точкой 1 мы выделили первый локальный максимум цены. На нем появились продавцы, но их не было очень много, а покупатели не исчезли.

- А в точке 2 на самом максимуме покупать уже никто не хотел — всего 48 рыночных ордера на покупку.

Кумулятивная дельта работает лучше на менее волатильных рынках, она отлично показывает текущий тренд и развороты. На очень волатильных рынках, например, нефть, кумулятивная дельта читается хуже.

Рассмотрим пример на тиковом графике (2000) фьючерса E-mini S&P 500 ESU9. Эти графики тоже не привязаны ко времени — новый бар строится, как только зафиксировано 2000 сделок.

Кроме кумулятивной дельты мы добавили на график индикатор ZigZag Pro, меняющий направление каждые 15 тиков. ZigZag Pro нужен для дополнительного подтверждения разворота, который показывает кумулятивная дельта.

В данном случае мы рассматриваем глобальную картину дня. Цена последовательно двигалась вниз, кумулятивная дельта показывает разворот в точке 3. Если ты агрессивный трейдер, заходи в лонг по этому сигналу. Осторожным трейдерам захочется увидеть дополнительные подтверждающие сигналы:

- Вход покупателей — реальное появление покупателей мы выделили точкой 1. Максимальный объем на волне вверх с начала торговой сессии.

- Исчезновение продавцов — в точке 2 мы видим откат с минимальным объемом на волне вниз с начала торговой сессии.

- Рост дельты. От точки 3 до точки 4 появилось 6 тысяч контрактов. Если ты осторожный трейдер, заходи после этого отката.

Примеры на Smart DOM и Smart Tape, Spead Tape

Основное отличие DOM от футпринта в том, что он показывает намерения — лимитные ордера. Намерения очень часто бывают обманными и путают новичков.

Лента Smart Tape показывает рыночные ордера и легкость движения. Лента Spread Tape показывает объемы и дельту при изменении спреда. Если совместить эти три инструмента — получится отличный вариант анализа движения цен в режиме реального времени.

Рассмотрим пример на фьючерсе на индекс Мосбиржи MXU9.

Сначала несколько слов про обозначения на графике.

- Красные прямоугольники — это круглые уровни. Никакой нагрузки, кроме информационной, они не несут.

- L1, L2, L3 — это уровни последовательного расширения Low дня во время торговой сессии. То есть, сначала цена пробила Low (L) и дошла до уровня Low1 (L1), потом откатилась назад. Потом пробила Low1 (L1) и так далее. Эти и другие пометки каждый трейдер ставит для себя сам.

- Цифрой 1 мы выделили уровень в стакане, на котором происходило особенно много сделок. Этот уровень заинтересовал нас после того, как мы увидели в ленте крупные новые покупки. Открытый интерес растет, значит это именно новые контракты, а не закрытие старых позиций.

- Цифрой 3 выделены уровни цены, на которых трейдеры покупали.

- Цифрой 2 мы выделили дельту, которая выросла примерно на 100 контрактов. Мы считаем снизу вверх — от более старого времени к более новому. На первый взгляд, новые покупки должны двигать цену вверх. Но только не в данном случае.

Цифрой 4 мы выделили очень полезную колонку в ленте — Up Tick & Down Tick. В идеале, если трейдеры покупают, то в этой колонке мы видим + или несколько +++. Если трейдеры продают, в этой колонке мы видим — или несколько —. Но если мы при покупках видим -, это работает как дивергенция. То есть, трейдеры покупают, но цена не двигается выше, а наоборот — снижается. Если мы видим много последовательных минусов во время покупок в зеленой зоне, это плохо. Это красный флаг для покупателей. Объяснение примитивное, и его нельзя применять механически.

В данном примере мы рассматриваем совокупность факторов:

- Появление новых ордеров на покупку — видим это по росту OI.

- Накопление новых ордеров на покупку примерно на одном уровне цены — видим это по увеличению дельты.

- Отсутствие роста цены при покупках и даже некоторое снижение — видим это по Up Tick & Down Tick.

Мы делаем вывод, что хотим продать на этом уровне. Основание — новые ордера на покупку “упираются в потолок” и не могут его пробить. Рано или поздно трейдеры это поймут и начнут выходить из длинных позиций. Как только это произойдет, мы увидим резкое движение вниз.

Результат на следующем графике.

Цена упала с 280925 до 280450. В 18:02 дельта была 263, в 18:43 дельта стала 148. Скорее всего, это те самые незадачливые покупатели.

Эта красивая история с поглощением и дельтой работает еще лучше на максимумах или минимумах дня. Добавим ложку дегтя — ни одна красивая история не работает в 100% случаев, поэтому используй защитные стратегии.

Примеры на профиле рынка

Внутридневной профиль рынка показывает, где происходили сделки, и какие ценовые уровни представляют для трейдеров интерес. Мы видим профиль в Smart DOM или непосредственно на графике. Для трейдеров интерес представляет не абсолютный объем в профиле, а шаг профиля. Шаг профиля — это резкое изменение количества проторгованных контрактов на соседних уровнях цены.

Чтобы быстрее понять, о чем идет речь, рассмотрим 5-минутный график и Smart DOM фьючерса на 5 летние Treasury Notes ZFU9.

Точками 1, 2 и 3 мы выделили три сбалансированных участка профиля. Формирование таких участков занимает время, цена двигается вверх и вниз в достаточно узком промежутке. Рано или поздно цена прорывает сбалансированные зоны.

В моменты прорыва мы видим резкое ускорение и смену шага профиля — красные точки 4 и 5. Чем уже сбалансированная зона, тем быстрее произойдет прорыв. Торговать такие прорывы очень выгодно, потому что риск меньше потенциального дохода. Сделки на пробой диапазона называют инициативными. Мы рассказывали о них в более ранних статьях по профилю рынка.

На нашем графике цена явно двигалась вниз. Максимальные объемы каждой из сбалансированных областей увеличивались при движении вниз. В стакане мы показали эти объемы красными стрелками — 11624, 16394, 16505. Цена задерживается в зонах высокого объема и быстро пролетает зоны низкого объема. Это именно то, что показывает профиль и то, что ты можешь использовать в торговле.

Выводы

Для того, чтобы прибыльно торговать, необходимо:

- Знать и понимать, почему останавливаются цены.

- Не смотреть, а видеть, что фактически происходит на рынке в режиме реального времени.

Компоненты потока ордеров ATAS упростят рыночный анализ и помогут докопаться до истины. Для внутридневной торговли и/или скальпинга вам не нужно предсказывать, что случится на рынке через неделю, месяц или год.

Зарабатывайте здесь и сейчас, просто присоединяясь к доминирующей стороне. Выскочить вовремя из поезда, несущегося в пропасть, вам тоже поможет ATAS.

Скачайте бесплатно тестовую версию ATAS прямо сейчас.

Полезная статья? Ставьте лайк.