Для успешного инвестирования в валюты без понимания политики центральных банков не обойтись. Часто те подъемы и спады, которые трейдеры видят на графике eur/usd, куются за месяцы до фактической реализации, в стенах ФРС и ЕЦБ. Не менее важно отслеживать состояние мировой торговли и политики, которые по-своему влияют на курсы валют. Какие же стимулы помогают валютам расти, а какие играют против них? Давайте разбираться.

Содержание

- Ключевые особенности валютного рынка

- Как центральные банки влияют на курсы валют

- Кейс 1. ЦБ снижает процентные ставки

- Кейс 2. ЦБ поднимает процентные ставки

- Повышение ставки для борьбы с девальвацией

- Статистика, которая влияет на курс

- Международная политика и ее влияние на Форекс

Ключевые особенности валютного рынка

Рынок Форекс — это совокупное название глобальной системы различных каналов обмена валют. Ее важными характеристиками являются:

- Размер. Совокупный суточный объем торгов на форекс достигает $6 трлн. Это делает данный рынок самым крупным и ликвидным в мире. В основном Форекс нужен, чтобы обеспечивать экспортно-импортные и инвестиционные операции между странами;

- Децентрализация. В мире нет единого места, которое можно назвать Форекс. Это сеть из сотен различных каналов ликвидности. Те котировки, которые трейдеры видят у себя в стакане, зачастую, собраны из разных каналов;

- Основные контрагенты и посредники — это около двух десятков крупнейших мировых банков, таких как JP Morgan Chase, Citi, Deutsche Bank, UBS и т.д;

- Курс валют формируется под влиянием изменений спроса и предложения, как и цены на акции и другие биржевые активы. Однако факторы спроса и предложения часто отличаются. Чтобы понимать Форекс нужно учиться смотреть глобально и понимать макроэкономику происходящего.

Как центральные банки влияют на курсы валют

Инвесторы на форекс обращают особое внимание на монетарную политику центральных банков-эмитентов валют. Они играют в валютных сражениях роль главнокомандующих. Федеральный резервный банк США (ФРС), Европейский центральный банк (ЕЦБ), Банк Англии и Банк Японии — это те киты, действия которых в огромной степени влияют не только на основные мировые валюты, но и на все другие рынки — от фондового до сырьевого.

Когда же ЦБ вмешиваются в экономику и начинают влиять на курс? Дело в том, что для экономики характерна цикличность. В очень упрощенном виде: когда идет накопление кредитов, наблюдается экономический бум, а когда наступает время отдавать долги — стагнация.

Повышая и понижая процентные ставки, центральный банк может воздействовать на экономические циклы, сглаживая колебания, не допуская ни больших кризисов ни пузырей. В крайнем случае банк может запустить эмиссию в виде программы количественного смягчения, чтобы наводнить рынок дешевой ликвидностью. Эти действия имеют огромное влияние на валютный рынок.

Для лучшего понимания работы кредитно-денежных циклов, советуем посмотреть познавательное видео от легендарного управляющего хедж-фондами на Wall Street Рэя Далио.

Поскольку до двух третей всех операций на Форекс происходит через доллар, прежде всего, стоит обращать внимание на политику ФРС США. Разберем два кейса, что происходит с долларом, когда ФРС США повышает процентную ставку и понижает ее.

Кейс 1. ЦБ снижает процентные ставки

Снижение ставки ЦБ — это негатив для валюты, но плюс для реальной экономики. ФРС прибегает к такому шагу, чтобы поддержать экономическую активность. Логика проста — чем стоимость кредита меньше, тем охотнее контрагенты готовы его брать, тем выше будет инвестиционная и потребительская активность.

Почему же доллар находится под давлением при снижении ставки?

- Предложение доллара растет за счет более быстрой оборачиваемости и лучшей доступности денег, а когда при равном спросе растет предложение, цена (курс) падает;

- Процентные ставки по облигациям США падают, чем стимулируется отток капитала в более доходные активы на международных рынках. Масса долларов от продажи попадает на рынки, что давит на курс;

- Очень часто снижение ставки сопровождается еще и программой выкупа активов. Программа происходит за счет эмиссии, что всегда негативно для валюты.

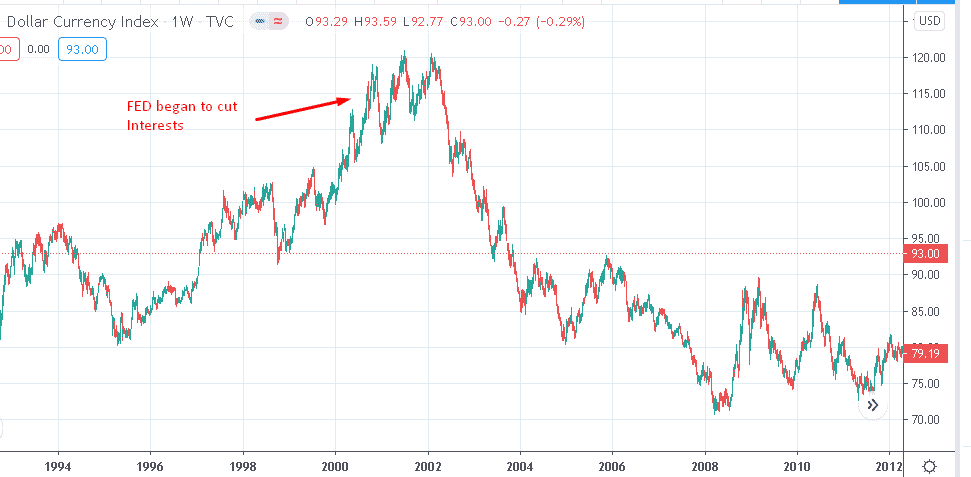

Возьмем пример — в 90-х годах прошлого века в США был экономический бум. Чтобы не допустить перегрева экономики, а также для борьбы с инфляцией, с 1992 по 2000 год ФРС плавно повышало ставку. За это время она выросла с 3% до 6.5%, что также способствовало постоянному росту доллара.

Однако после краха доткомов и развития кризисных явлений стало понятно, что ставка далее будет падать. ФРС приступила к циклу снижения ставок, что очень красноречиво отразилось на графике. Доллар вошел в масштабный цикл снижения.

Кейс 2. ЦБ поднимает процентные ставки

Когда процентная ставка ФРС растет, происходит обратный эффект

- Доходность облигаций США растет, инвесторы со всего мира продают активы в своих валютах и покупают долларовые, спрос на доллар растет;

- Предложение доллара в экономике снижается за счет торможения экономической активности, а курс поднимается.

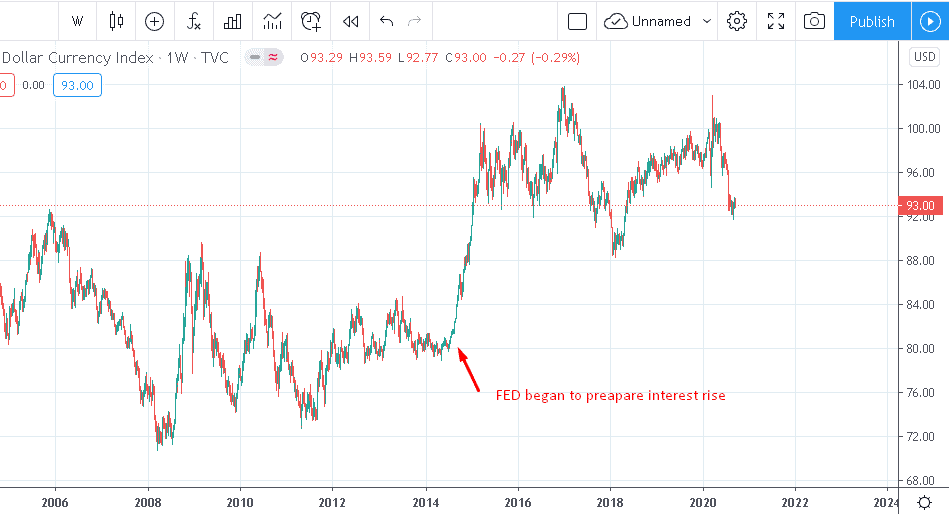

Такой эффект мы наблюдали с 2014 года по начало 2019 года. ФРС занялась последовательной подготовкой рынков к росту ставок, после периода около нулевых значений во время и после кризиса 2008-2009 годов, еще в 2013-м. Постепенный рост ставок привел к подъему доллара до пика в 2017 году на порядка 25%.

На пике кризиса 2020 года мы наблюдаем новый разворот политики ФРС на долгосрочное удержание нулевых ставок, что уже начало приводить к ослаблению доллара. Есть все шансы на то, что низкие ставки продержатся как минимум до 2023 года, а значит — все это время доллар будет оставаться под давлением. На графике выше мы видим признаки зарождающегося разворота тренда с бокового на медвежий.

Повышение ставки для борьбы с девальвацией

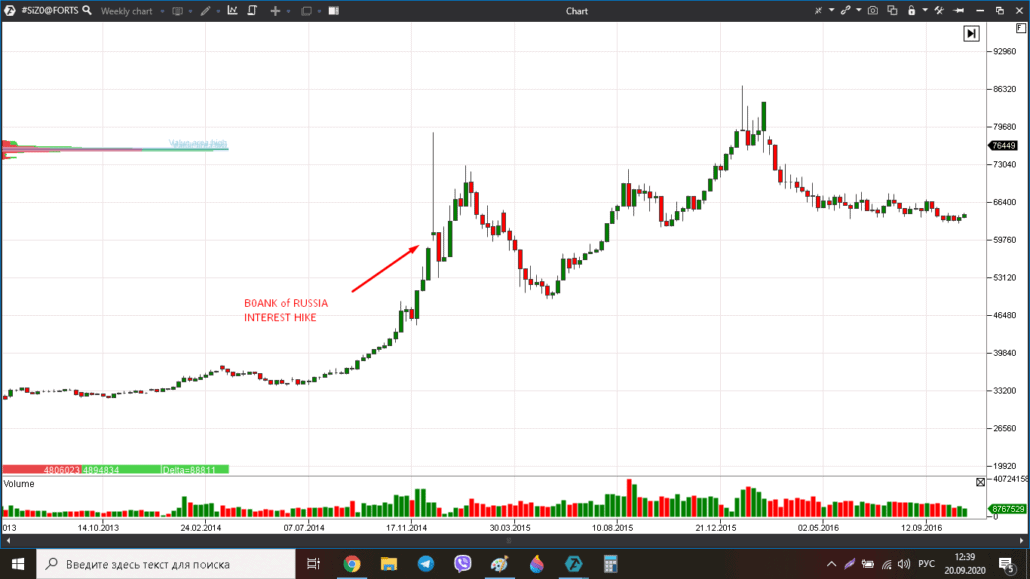

Очень часто центральные банки намеренно повышают ставку, чтобы остановить девальвацию национальной валюты и не допустить скачка инфляции. Влияние на курс может быть очень сильным.

Яркий тому пример политика банка России во время резкой девальвации рубля во второй половине 2014 года. ЦБ поднял ставку с 8% до 17% буквально за пару месяцев, чем повысил привлекательность рублевых активов и в конце концов остановил спекулятивный удар по валюте, которая к тому времени девальвировала более чем в 2 раза. Ослабление рубля в последующие годы уже не было столь резким и было вызвано экономическими факторами, а не спекулятивной раскачкой.

Политика управления ожиданиями

Но не всегда решения центрального банка по процентным ставкам имеют немедленный эффект. Это может происходить по нескольким причинам.

- Центральные банки снижают и повышают ставки синхронно, поскольку большинство кризисов последних лет имеют глобальную природу;

- Правление ЦБ ведет политику управления ожиданиями инвесторов. Оно готовит рынки словесными интервенциями. Инвесторы следят за выступлениями всех влиятельных управляющих банка, изучают протоколы заседания. Поэтому изменение ставок редко бывает сюрпризом, а на рынке Форекс движения начинаются заранее;

- В-третьих на курс действуют и другие экономические факторы, которые стоит рассматривать в совокупности.

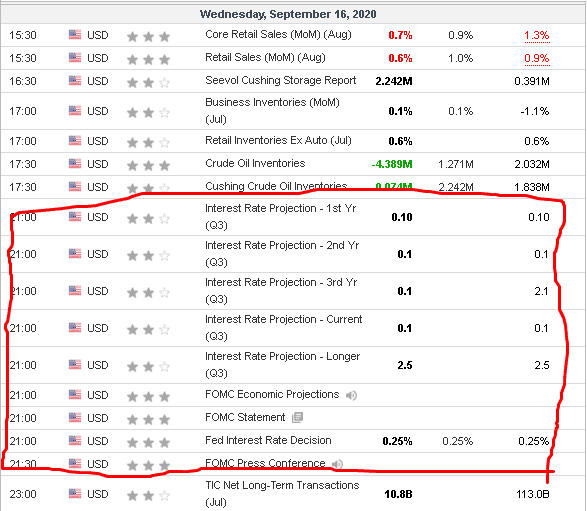

Отслеживать все изменения можно с помощью одного из экономических календарей на финансовых сайтах. На примере ниже мы видим, что помимо оглашения решения о ставке ФРС США в этот день может быть обнародована не менее интересная информация. Это долгосрочные планы по ставке и заявления чиновников по кредитно-денежной политике — лишь в совокупности эти новости сформируют курс доллара в будущем.

Статистика, которая влияет на курс

Календарь экономической статистики пригодится инвесторам на форекс не только для отслеживания процентных ставок и торговли на новостях. Есть целый ряд других событий, которые обязательно стоит контролировать для формирования целостной картины и прогнозирования политики ЦБ.

- Платежный баланс. Рост позитивного сальдо платежного баланса означает, что в страну стало поступать больше иностранной валюты, чем уходить, что приводит к росту местной валюты. К примеру, Япония исторически является страной с положительным платежным балансом. Это помогает японской иене быть исторически одной из наиболее сильных мировых валют;

- Инфляция. Как правило, инфляция ниже прогноза трактуется как негативный, медвежий фактор для валюты. Это значит, что центральный банк сможет сохранять ставку низкой и печатать деньги далее, без угрозы раскрутить цены. Рост инфляции выше целевых значений для ЦБ (для США и ЕС это около 2%) может привести к росту валюты на ожидания поднятия ставок;

- Занятость населения. Многие центральные банки считают безработицу ключевым таргетированным параметром, наряду с инфляцией. Чем безработица выше, тем больше шансов, что процентная ставка будет низкой. И наоборот. В США особенно полезно следить за ежемесячным отчетом по созданию рабочих мест Nonfarm Payrolls, который всегда выходят в первых числах каждого месяца;

4. ВВП и общая экономическая активность. Чем быстрее растет экономика, тем выше вероятность повышения ставки ЦБ. С другой, сильный экономический рост сам по себе привлекает в страну больше инвестиций, что также позитивно для местной валюты.

Все эти данные также можно успешно отслеживать с помощью календаря экономической статистики.

Международная политика и ее влияние на Форекс

Довольно часто можно наблюдать, как политические решения влияют на валютный курс. Одним из последних примеров является торговая война США и Китая.

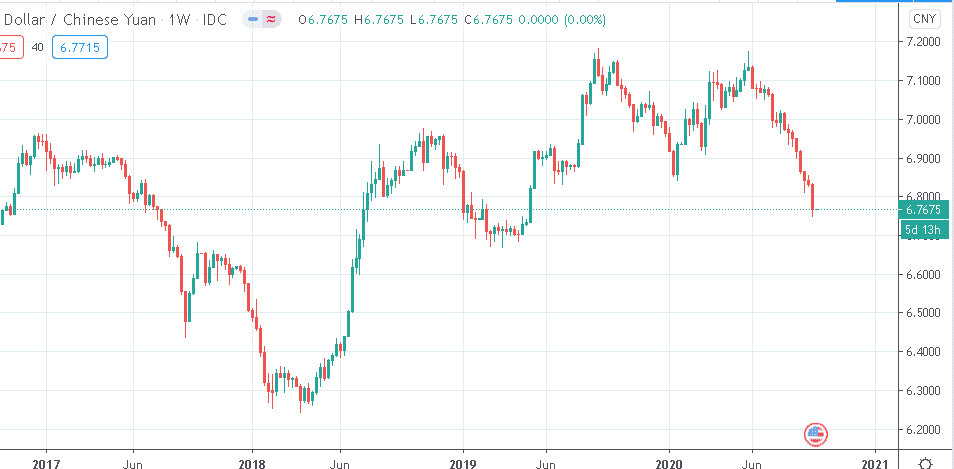

США, стремясь компенсировать огромные негативное сальдо в торговле, жестко требуют от Пекина нарастить покупки американских товаров. В противном случае Вашингтон грозит внедрением огромных заградительных тарифов, которые ударят по китайскому экспорту в США. Как результат, курс юаня с начала 2018 года упал с 6.3 до 7.1. По мере деэскалации конфликта, китайская валюта вновь начала укрепляться благодаря уже чисто экономическим факторам.

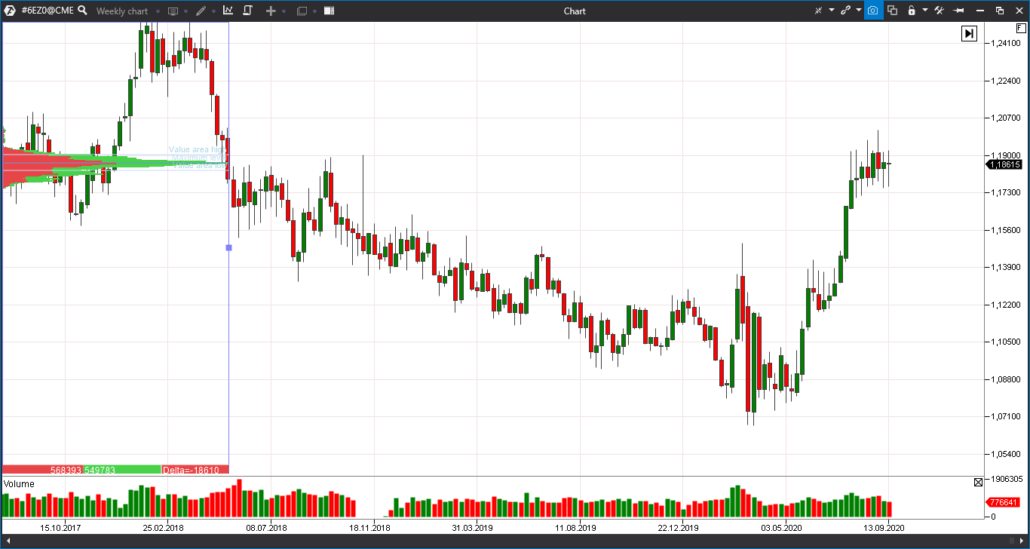

Второй пример. 21 июля 2020 года страны ЕС договорились создать гигантский фонд помощи экономике объемом 1,8 трлн евро, из них 750 млрд пойдут на программу восстановления после пандемии коронавируса. Фишка фонда состоит в том, что для его финансирования долги впервые будут привлекать от лица ЕС, как единого государства. Кредитный рейтинг ЕС крайне высок, поэтому процентные ставки будут фактически нулевые.

Львиную часть помощи получать наиболее экономически уязвимые страны региона — такие как Италия, Испания и Греция. Ранее именно долговые риски южноевропейских стран давили на евро из-за риска их дефолта или дезинтеграции. Когда ключевая проблема оказалась решена за счет более богатых стран, инвесторы получили сигнал — Европа готова интегрировать глубже, а богатые заплатят за бедных. Как итог, скачок курса евро, несмотря на низкие процентные ставки в еврозоне.

В заключение отметим, что понимание политики центральных банков и знание макроэкономики будет полезно инвесторам не только для торговли на рынке Форекс. Снижение или повышение ставок оказывает комплексной влияние на все финансовые рынки, однако более подробно на этой теме мы остановимся в одной из последующих статей.

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.