Трамп блокирует “спасение” экономики?

Главными драйверами финансовых рынков на уходящей неделе вновь были политические перипетии в США и новости от ФРС. Читайте в нашем обзоре, как склоки политиков США могут обрушить финансовые рынки, за что власти грозят разделить Google и Facebook и какие хорошие сигналы послала рынку ФРС.

Содержание

- Календарь экономических событий

- Трамп заблокировал сделку по “спасению” экономики

- ФРС послала рынкам правильный сигнал

- Apple, Amazon, Google и Facebook грозит разделение

Календарь экономических событий

| Дата, время (GMT+3:00) | Событие | Влияние/прогноз |

| Вторник, 13 октября 9:00 | Великобритания. Изменение количества безработных (Claimant Count) в сентябре. | GBP. FTSE. Прогноз 100K, предыдущее значение 73.7K |

| 12:00 | Германия. Индекс экономических настроений ZEW в октябре | EUR.DAX. Прогноз 69.8, предыдущее значение 77.4 |

| 14:00 | США. Месячный прогноз ОПЕК | OIL. |

| 15:30 | США. Уровень потребительской инфляции (CPI) в сентябре | USD. Gold. Прогноз 0.2%, предыдущее значение 0.4% |

| Среда, 14 октября 15:30 | США. Уровень цен производителей (PPI) в сентябре | USD. Прогноз 0.2%, предыдущее значение 0.3% |

| Четверг, 15 октября 5:00 | Китай. Промышленное производство в сентябре. | CNY. AUD. Oil. Copper. Предыдущее значение 5.6% |

| Пятница, 16 октября 12:00 | Еврозона. Уровень потребительской инфляции (CPI) в сентябре | EUR. Прогноз 0.2%, предыдущее значение 0.3% |

| 15:30 | США. Розничные продаже за сентябрь | USD. S&P 500. Прогноз 0.5%, предыдущее значение 0.6% |

- Вторник, 13 октября

9:00 - Великобритания. Изменение количества безработных (Claimant Count) в сентябре.

- GBP. FTSE. Прогноз 100K, предыдущее значение 73.7K

- 12:00

- Германия. Индекс экономических настроений ZEW в октябре

- EUR.DAX. Прогноз 69.8, предыдущее значение 77.4

- 14:00

- США. Месячный прогноз ОПЕК

- OIL.

- 15:30

- США. Уровень потребительской инфляции (CPI) в сентябре

- USD. Gold. Прогноз 0.2%, предыдущее значение 0.4%

- Среда, 14 октября

15:30 - США. Уровень цен производителей (PPI) в сентябре

- USD. Прогноз 0.2%, предыдущее значение 0.3%

- Четверг, 15 октября

5:00 - Китай. Промышленное производство в сентябре.

- CNY. AUD. Oil. Copper. Предыдущее значение 5.6%

- Пятница, 16 октября

12:00 - Еврозона. Уровень потребительской инфляции (CPI) в сентябре

- EUR. Прогноз 0.2%, предыдущее значение 0.3%

- 15:30

- США. Розничные продаже за сентябрь

- USD. S&P 500. Прогноз 0.5%, предыдущее значение 0.6%

В течение следующей недели внимание трейдеров будет приковано к публикации индексов потребительской инфляции в США и ЕС. Возможна повышенная волатильность EUR/USD. Также стоит обратить внимание на данные по промышленному производству в Китае в четверг и розничным продажам в США — в пятницу. Хорошие цифры помогут укрепить уверенность инвесторов в стабильном восстановлении ведущих экономик.

Во вторник, 13 октября, стартует горячая фаза сезона корпоративной отчетности в США. Традиционно, первыми отчитаются крупные банки (JPM, С, BAC, GS, MS). На рынке акций отчетность будет основным драйвером на ближайшие 2-3 недели.

Трамп заблокировал сделку по “спасению” экономики

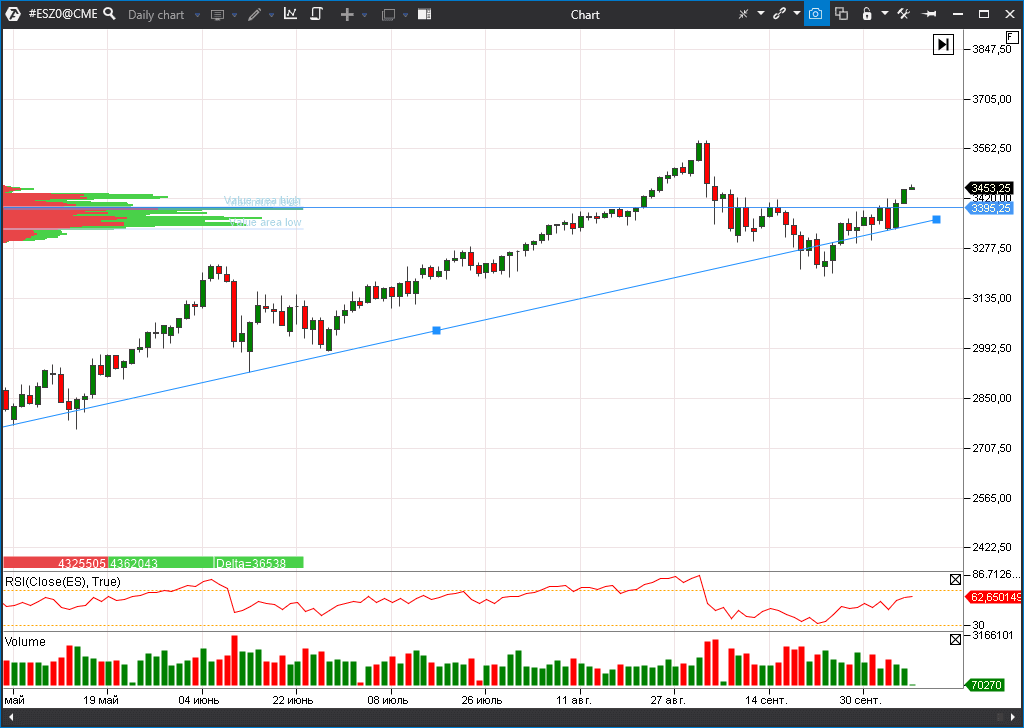

Политические новости в США накануне выборов так интенсивно бомбардируют рынки, что явно заставляют улыбаться любителей торговать волатильность. События, которые, на первый взгляд, выглядят катастрофой, в итоге оказываются не такими страшными, и рынок быстро отыгрывает потери.

Так произошло с новостью об инфицировании президента США Дональда Трампа коронавирусом в конце предыдущей недели. То же произошло и с заявлением главы Белого Дома, что республиканцы выходят из переговоров по второму пакету социальной помощи американцам, который призван поддержать экономическое восстановление. Во вторник, 6 октября, рынки потеряли 1.5%, но уже в среду и четверг полностью восстановили позиции. В пятницу утром, 9 октября, котировки вновь зеленеют.

Ход Трампа многие обозреватели оценили как жест отчаяния. Похоже, что демократы заняли непримиримую позицию с целью отсрочить принятие пакета размером от $1.6 трлн до $2.5 трлн дальше президентских выборов, чтобы окончательно утопить падающий рейтинг действующего президента. Для рынков такой ход событий означает продолжение волатильности и “шараханья” из стороны в сторону до конца октября.

ФРС послала рынкам правильный сигнал

В среду, 7 октября, вечером были опубликованы протоколы заседания Комитета по открытым рынкам ФРС США (FOMC). Инвесторы получили от монетарных властей нужные сигналы, что и позволило рынкам расти во второй половине недели.

В ФРС продолжат выкуп активов на открытом рынке (QE), поддерживая высокий уровень ликвидности. Более того, в случае необходимости, ФРС готова наращивать покупку и казначейских ценных бумаг, и ипотечных ценных бумаг. Фактически это значит, что никаких опасений относительно размера эмиссии у управляющих нет.

В ближайшее время ФРС не ожидает существенного ускорения инфляции. Цель в 2% в год остается долгосрочной и к ней планируют прийти постепенно. При этом нулевые процентные ставки сохранятся до момента достижения полной занятости в экономике США. На практике это значит, что не ранее, чем через 2-3 года. Все это время рынки акций получат мощную поддержку.

Apple, Amazon, Google и Facebook грозит разделение

Перед крупнейшими технологическими компаниями мира замаячил призрак антимонопольного разделения. Такой вывод можно сделать из 449-страничного доклада Демократов в Конгрессе США по результатам расследования в отношении Apple, Amazon, Google и Facebook. Ранее мы уже писали, что для CEO легендарных компаний конгрессмены устроили многочасовой “допрос”.

Авторы заключили, что каждая из этих компаний регулярно злоупотребляет своим монопольным статусом на рынке, что приводит к подавлению конкуренции. При этом список претензий к каждому из техгигантов свой:

- Apple обвиняется в использовании монопольного положения на рынке приложений для iOS. В частности, компания для сторонних разработчиков ставит неоправданно высокие барьеры и старается их дискредитировать

- Facebook обвиняют в скупке крупных конкурентов (в первую очередь Instagram) для установления монополии на рынке онлайн-рекламы в соцсетях

- Amazon заняла монопольное положение на рынке онлайн-ритейла и тоже не прочь не дружественно подавлять конкурентов, полагают в Конгрессе

- Google, по мнению следственной комиссии, является монополистом на рынке поисковой рекламы.

В качестве ответа на данные угрозы в Конгрессе предложили разделить компании на разные структурные подразделения. В частности, YouTube могут отколоть от Google, а Instagram и WhatsApp — от Facebook. Также компаниям придется доказывать, что их действия не наносят вреда конкуренции едва не при каждом “чихе”.

Пока рынки спокойны, акции техгигантов ходят с рынком, разве что более волатильно. Похоже, что инвесторы пока не верят в реальность угроз конгрессменов.

Шансы на радикальные шаги со стороны властей во время кризиса реально невелики, однако инвесторам стоит все же вспомнить историю гигантской корпорации Standard Oil легендарного Джона Рокфеллера. В начале 20 века она стала монополистом на рынке добычи нефти в США, за что и была разделена на более десятка отдельных подразделений в 1911 году. Влияние Рокфеллера (настоящего олигарха и самого богатого человека в мире) не помогло.

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.