Как сочетать анализ трех измерений рынка, и почему это важно

Финансовые рынки существуют в 3 измерениях – цена, время, объем.

Если трейдер/инвестор не учитывает все 3 измерения (например, опускает анализ динамики объема), то это чревато негативными последствиями, так как его выводы не будут достаточно обоснованными.

Образно говоря, торговать на бирже и не учитывать все измерения рынка – это как ехать на машине, в которой руль поворачивается только в одну сторону. Далеко не уедешь.

- Как проводить полноценный анализ рынка, учитывая данные всех измерений?

- Способы анализа каждого измерения по отдельности; их преимущества и недостатки.

- Как “сложить пазл” и совместить информацию о цене, времени и объеме торгов в одну картину?

Об этом рассказывает данная статья.

Цена. Первое измерение рынка

Цена любого биржевого товара — это первое и главное, на что обращается внимание. Текущая цена отражает консенсус между продавцами и покупателями.

Можно ли только на основании динамики цены строить прогнозы и совершать сделки? Вопрос не имеет однозначного ответа. Но в чем мы уверены – чем больше достоверной информации берется в расчет, тем обоснованнее выводы.

За столетия человечество придумало множество методов анализа поведения биржевых цен. Вот только некоторые из них:

- свечной анализ

- графический анализ

- анализ по индикаторам

Рассмотрим кратко каждый.

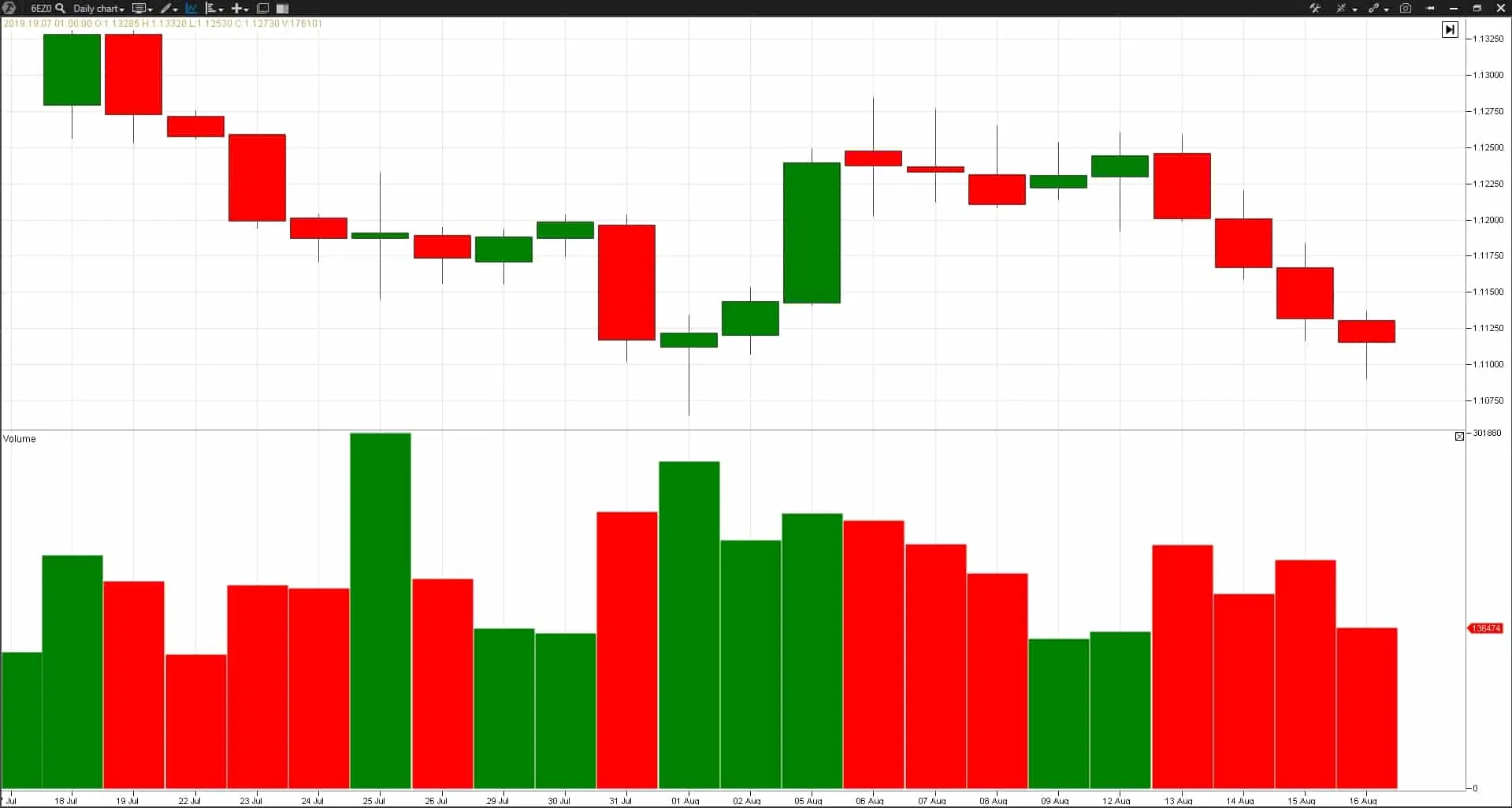

Японские свечи. Это один из первых методов анализа цены. По этому методу динамика цен представляется в виде японских свечей. А потом проводится анализ этих свечей, выявляются свечные паттерны, и строятся прогнозы.

Преимущества японских свечей:

- наглядность отображение движения биржевых цен;

- возможность проанализировать психологическое состояние участников рынка.

Недостатки:

- доля субъективизма в анализе свечных конфигураций

- невысокая эффективность паттернов

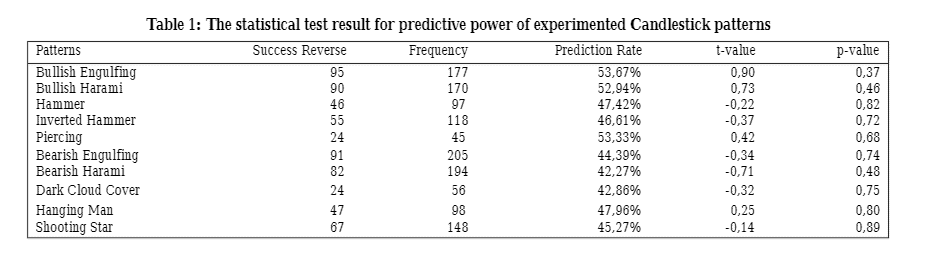

Как свидетельствуют исследования (картинка ниже), предсказательная эффективность (колонка Prediction rate) свечных паттернов колеблется около 50%.

Поэтому мы считаем, что применять модели японских свечей для трейдинга на финансовых рынках будет целесообразно только в связке с более продвинутыми техниками, например, с анализом кластеров или лентой принтов.

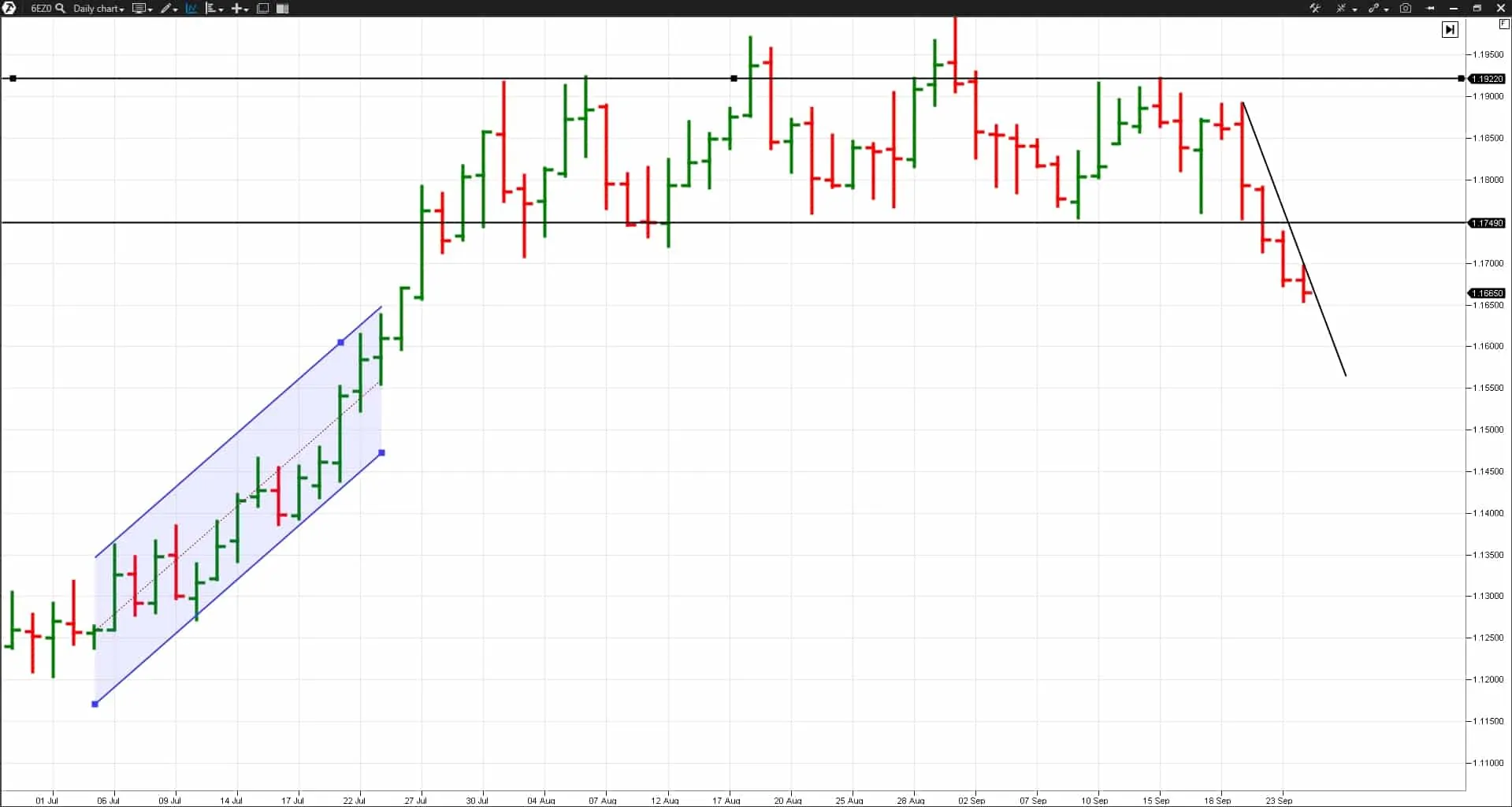

Графический анализ. Данный вид анализа состоит в построении на графике цен различных горизонтальных, наклонных и вертикальных линий. Из которых получаются линии тренда, каналы, уровни сопротивления и поддержки, различные фигуры (паттерны графического анализа).

Преимуществами данного метода являются:

- простота в использовании, наглядность,

- способность предсказывать важные уровни цен для участников рынка.

Недостатки:

- доля субъективизма в построении линией и уровней,

- сложность в правильной интерпретации и применении данного метода в трейдинге.

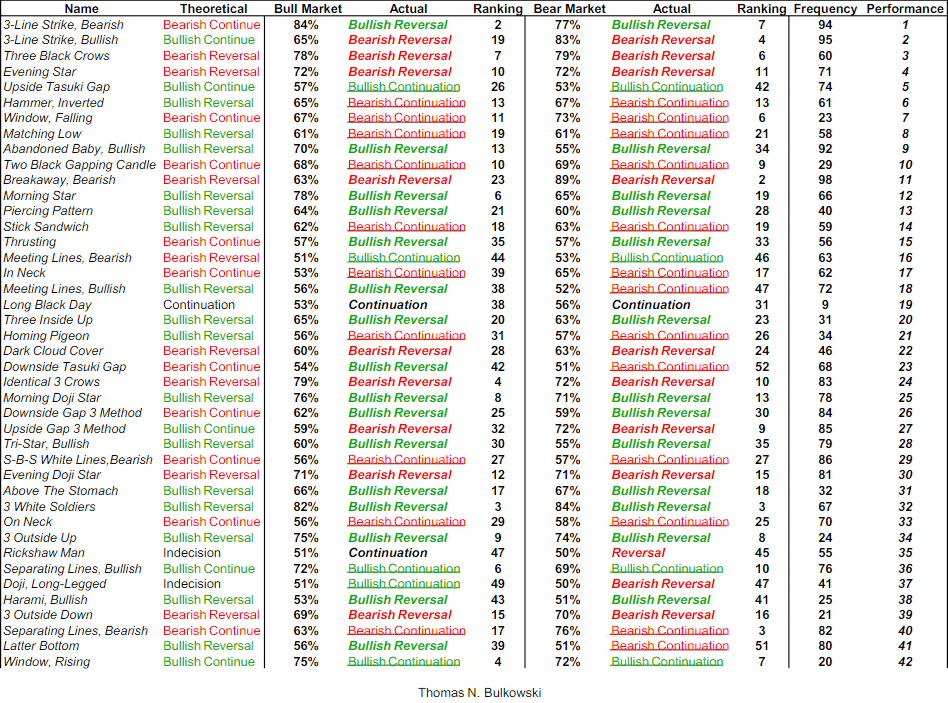

В статье о разворотных моделях мы писали, какие графические паттерны имеют высокую эффективность. Приведем эту таблицу (по исследованиям Томаса Булковски) и сейчас.

Таким образом можно сказать, что некоторые компоненты графического анализа имеют основания, чтобы построить на них торговую систему. Но будет лучше, если вы добавите к ним еще методы/фильтры для повышения итоговой результативности.

Индикаторный анализ. Данный метод анализа цен основывается на изучении показаний различных индикаторов. По сути, это прогнозирование рынка с помощью математических формул, через которые пропускаются данные о прошлых ценах.

Преимущества данного метода:

- простота в использовании;

- возможность применения в алгоритмических системах.

Недостатки:

- запаздывающий характер многих индикаторов;

- невозможность описать сложный рынок через простые формулы

Ранее мы писали статьи про индикаторы CCI, RSI, MACD, Уровни Фибоначчи. В этих статьях приводятся факты того, что простые системы торговли по индикаторам могут быть прибыльными. Тем не менее мы рекомендуем действовать более рационально, опираясь на подлинные причины движения цен.

Также отметим, что кроме упомянутых методов анализа цены, было придумано еще много других теорий – волновой анализ, фрактальный анализ, углы Ганна, и т.д. Но при анализе “голого” графика цены всегда нужно помнить, что это лишь одно из измерений рынка, хотя и самое главное.

Время. Второе измерение рынка

Большинство биржевых графиков показывают изменение цен именно с течением времени. Как правило, время учитывается на горизонтальной оси графика. Одно деление на шкале времени – это период графика, или таймфрейм.

Таймфрейм является мерой, с помощью которой учитывается второе измерение рынка (время). Какие бывают таймфреймы?

- Таймфрейм – Месяц, неделя.

Этот таймфрейм применялся на заре развития биржевой индустрии. Когда фундаментальные события (неурожаи, природные катаклизмы, войны) долговременно влияли на стоимость биржевых активов, и правильный прогноз мог приносить значительную прибыль. Сегодня месячные и недельные графики используются для реализации инвестиционных идей, развитие которых может быть растянуто на долгий срок. - Таймфрейм – День.

Именно этот таймфрейм был основным до компьютерной эры, а анализ биржевых дневных графиков, был основным видом анализа. Многие инструменты графического анализа, индикаторы и японские свечи были разработаны для дневных графиков и поэтому на них показывают более приемлемые результаты. Сегодня стиль торговли на дневном графике может быть эффективен для тех трейдеров, которые готовы действовать консервативно и/или имеют не так много времени внутри дня для трейдинга. - Таймфрейм — Н4 — М1. Торговля внутри дня стала доступна для большого количества участников рынка относительно недавно. Развитие компьютерной техники облегчило процесс подключения к биржам и проведение анализа рынков. Однако внутридневная торговля – это не простое занятие, особенно из-за того, что трейдинг на малых периодах активно алгоритмизируется.

Выбор таймфрейма – это очень важный шаг, которому нужно уделить пристальное внимание. На старших таймфреймах присутствуют более устойчивые тренды, что облегчает торговлю для трейдера. На младших таймфреймах изменения цен более хаотичные, принимать решения надо быстрее, а это повышает риск ошибок.

Чтобы получить преимущество за счет выбора временного периода – попробуйте использовать нестандартные периоды (типы фреймов). Это когда временная шкала графика делится не на равные участки. Например, тиковые графики, графики Volume, Delta, Range и другие периоды, позволяющими оценивать рынок “под другим углом”, не так как большинство.

Еще одна полезная статья по этой теме – Совмещение таймфреймов.

Объем. Третье измерение рынка

Объем – полноценное, но часто недооцененное измерение рынка.

Во многих торговых платформах функционал для анализа объемов крайне ограничен, что сразу лишает трейдера очень важной информации. Еще Ричард Вайкофф в начале 20 века использовал объемы для анализа рынков. Со временем его учение получило развитие, было разработано много разных подходов объемного анализа.

Рассмотрим кратко некоторые из них – VSA, Анализ профиля рынка, анализ кластеров.

VSA (volume spread analysis). В данной методике, автором которой является Том Уильямс, исследуется спред баров и их вертикальный объем. Спред – это разница между максимумом и минимумом.

На основании формы баров, цены закрытия, вертикального объёма и динамики предыдущих баров, делается вывод о возможном дальнейшем направлении рынка.

Преимущество данного метода в том, что он фокусируется на поведении цены в связи с объемами торгов. Тем самым правильно определяется причина и следствие движений на рынке.

Метод VSA важен для изучения и практического применения в трейдинге, про него мы написали цикл статей, его можно начать читать тут.

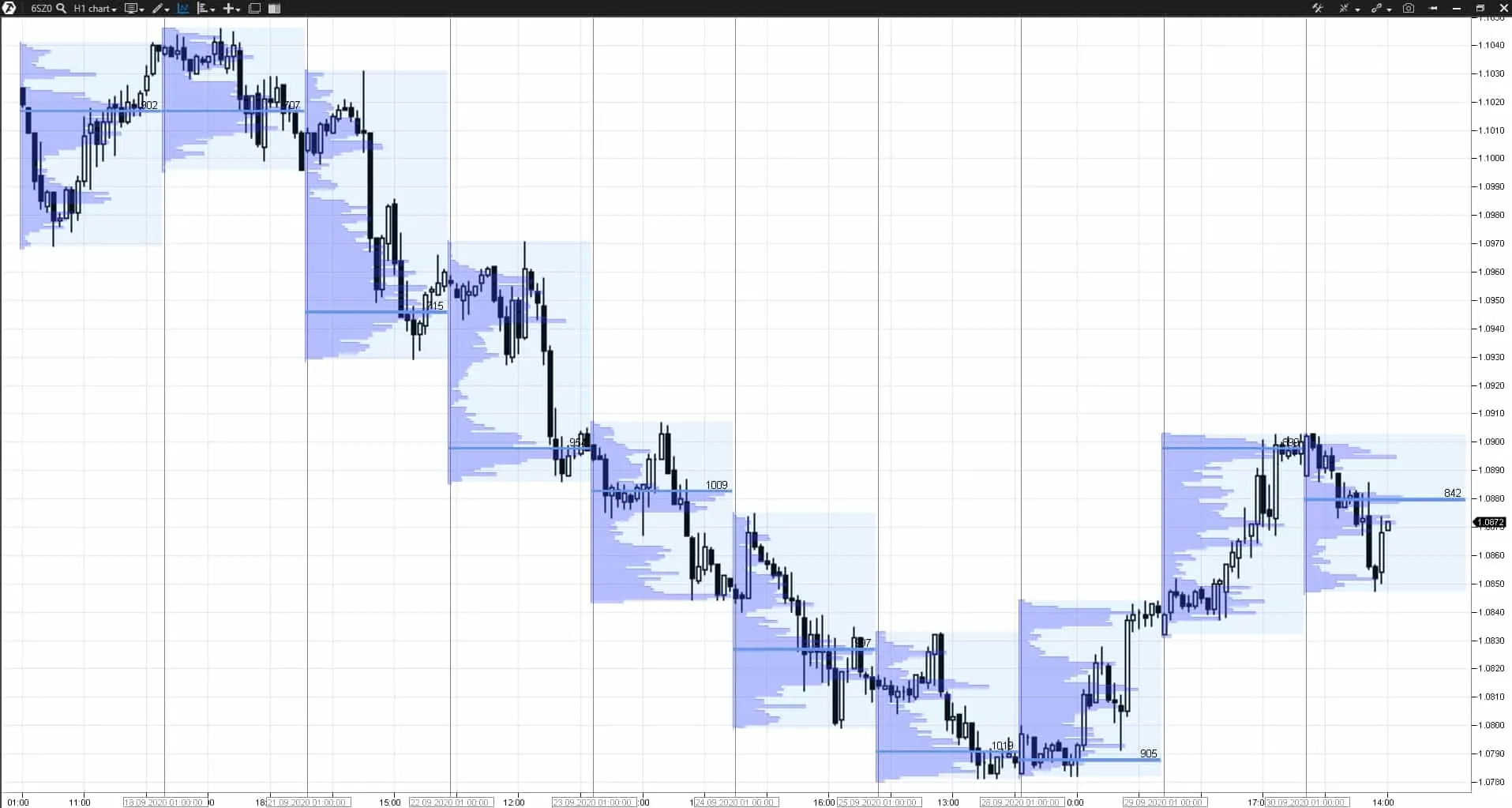

Volume Profile. Анализ горизонтальных объемов (профиля рынка) изучает динамику объема по уровням цены. Благодаря горизонтальному объёму видно, по каким ценам происходили самые крупные сделки. Другими словами, профиль может показать, по каким ценам набиралась самая крупная позиция.

Уровни максимального горизонтального объема за день могут выступать уровнями поддержки и сопротивления для цены.

Преимуществом данного вида анализа является то, что его можно использовать для построения торговой системы в соответствии с действиями крупных участников рынка, поведение которых видно через анализ горизонтальных объёмов. Торговля вместе с крупным игроком для частного трейдера всегда более эффективна, так как основные тренды на рынке создают именно “умные деньги”.

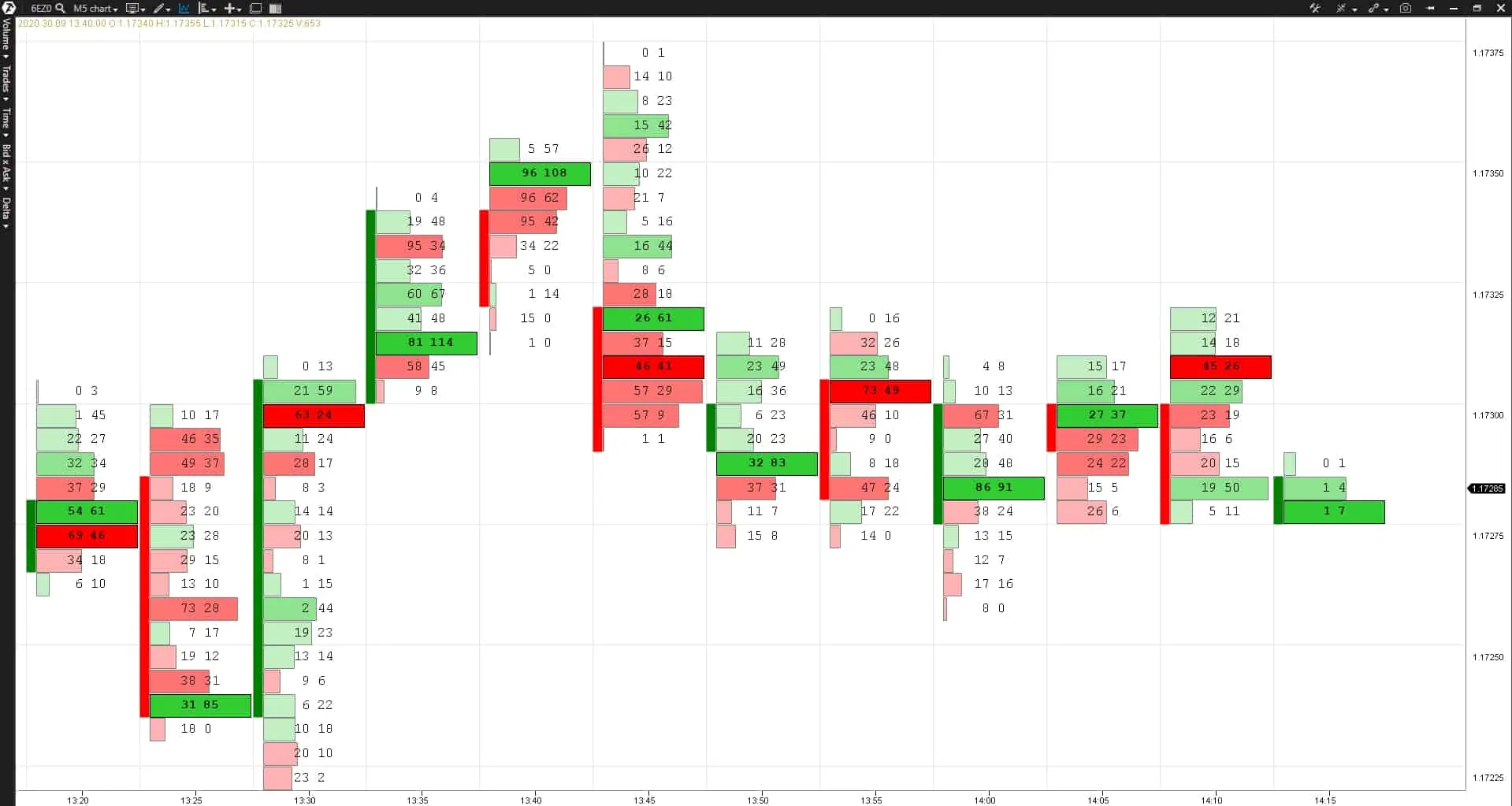

Кластерный анализ. В данном виде анализа график цены изображен в виде кластеров, в которых показывается объем совершенных сделок с разбивкой на продажи и покупки. Такой график еще называется футпринт.

Трейдеру, работающему с кластерами, предоставляется возможность самого детального анализа взаимодействия объёма и поведения цены. Отсюда и преимущество – максимум важной информации. Наличие крупных кластеров может помочь трейдеру находить внутридневные точки разворота рынка и использовать их в свою пользу.

Кроме упомянутых методов объёмного анализа было разработано еще множество других:

Торговая платформа ATAS с помощью множества мощных индикаторов позволяет проводить полноценный анализ биржевых объемов. Пользователи платформы могут совмещать различные методики, дополнять их своими разработками, строить уникальные торговые стратегии.

Главной особенностью объемного анализа является то, что он работает с первопричиной движения цены. А понимание первопричины позволяет быстрее и точнее реагировать на движения цены.

Выводы

Исследуйте рынки под разными углами, используйте достоверную информацию для принятия решений. Использование 3 измерений, в которых развиваются рынки, поможет выявить наиболее эффективные для вас стратегии торговли.

Важно помнить:

- Чем большее измерений рынка мы сможем проанализировать, тем более реальная объективная картина рынка предстанет перед нами.

- Анализ цены, времени и объема может дать более точную картину текущего рынка, и соответственно лучшее понимание по дальнейшему изменению цен, что можно использовать для прибыльного трейдинга.

- Прибыльная торговая система – это пазл, собранный из разных методов анализа финансовых рынков, которые дополняют друг друга.

Информация в этой статье не может быть воспринята как призыв к инвестированию или покупке/продаже какого-либо актива на бирже. Все ситуации, которые рассматриваются в статье написаны исключительно с целью ознакомления с функционалом и преимуществами платформы ATAS.